创投经济学:企业价值应当如何衡量,什么是风投眼中的好公司?

编者按:本文作者张润涛,险峰(K2VC)投资人,微信公众号ID:RunTao_Zhang;原题目《创投经济学》

正如[椭球型不倒翁的重心在身长1/X处为最佳位置]是“变化”,而[牛顿三定律]是“不变”;[秋天在树林里应对敌军火攻最有效]是“变化”,而[孙子兵法]是“不变”;[北京朝阳区的糖葫芦定价5元/支则销售额最高]是“变化”,而[供需决定价格]是不变——相比于“变化”,更重要的是“不变”,后者往往指引我们走向更广阔也更精彩的未知领域。这是我一直深信不疑的原则。

在这篇文章里,我试图将“看”到的创业与VC投资领域中那些反复出现的模式(所谓“不变”)抽象出来,组成一幅尽可能完整的“图画”,并取之名为【创投经济学】。另外,为了一定的可读性和现实意义,本文以【企业价值应当如何衡量?】和【VC视角看创业】这2个Topic牵引全文,并适当展开讲述3种常见的护城河,在讨论过程中逐步阐述创投经济学的内涵。

希望对此话题感兴趣的朋友一起来交流探讨;若有更加完备且简洁的体系,也请朋友们不吝赐教!

p.s. 对于这套体系的名称和本文标题的选取,我实在是想不出来其他名词,所以就厚着脸皮叫了“创投经济学”,希望诸君莫怪。

一、企业价值应当如何衡量?

构建起商业系统的最基本行为是交换,而大量的交换会有利地形成各取所需、互利共赢的经济局面。既然是交换,那么作为供给方的经济体,其终身奋斗方向【有且只有】1个,就是让客户Happy——任何有助于让客户Happy的方向,就是正确的方向;任何无助于让客户Happy的方向,就是错误的方向。这是创投经济学的第1条基本原理,也是最重要的原理。

p.s. 这里的经济体可以是提供完整产品和服务的单一企业(比如一家拥有自有果园的农家乐),也可以是由多家企业联合形成的一个组织(比如淘宝平台和其上的所有商家)。

下面将从需求和供给2个视角来进一步分析:

1、需求侧分析

任何行业的客户,其交换决策机制都可以抽象为1句话:在自身知道的所有选项中,选择“得到更多、付出更少”的选项。这是创投经济学的第2条基本原理。

首先根据常识,客户不会选择他完全不知道的选项(因为“知道”是“交换”的必要条件);其次,在所有选项中客户具体会选择什么?我们可以归纳为两个决策点——

1) 得到的更多:指经济体提供的产品和服务能够让客户体验更好。举例:人们希望蔬菜水果能够更新鲜、希望餐馆的菜品更美味、希望空气中不再有雾霾、希望健身教练的指导更专业、希望音乐更动人、希望玩游戏更酣畅淋漓、希望汽配件更安全可靠——如此种种,都代表着人们对更好体验的向往。

2) 付出的更少:指为了得到相同体验的产品和服务,客户所付出的代价更少(其中最核心的代价就是【钱】和【时间】)。举例:在蔬菜水果同样新鲜、餐馆菜品同样美味、空气中同样不会再有雾霾、健身教练同样专业、音乐同样动人、游戏同样精彩、汽配件同样安全的情况下,人们都会倾向于价格更加便宜的选择(省钱),也都会倾向于离家近、送货快、使用便捷的选择(省时间)。

2、供给侧分析

1) 经济体的价值衡量

基于原理1和原理2可知:任何一个经济体的价值创造方向【有且只有】3方面:① 触达更多的客户(也即让越来越多的客户知道自己),② 让客户“得到的更多”(也即产品和服务体验更好),③ 让客户“付出的更少”(也即让客户更省钱、更省时间等);且这3方面做得越好,经济体的价值就越大、GMV越高。

短期内,一个行业的产值规模、客户数量、竞争格局不会产生变化。这是创投经济学的第3条基本原理。

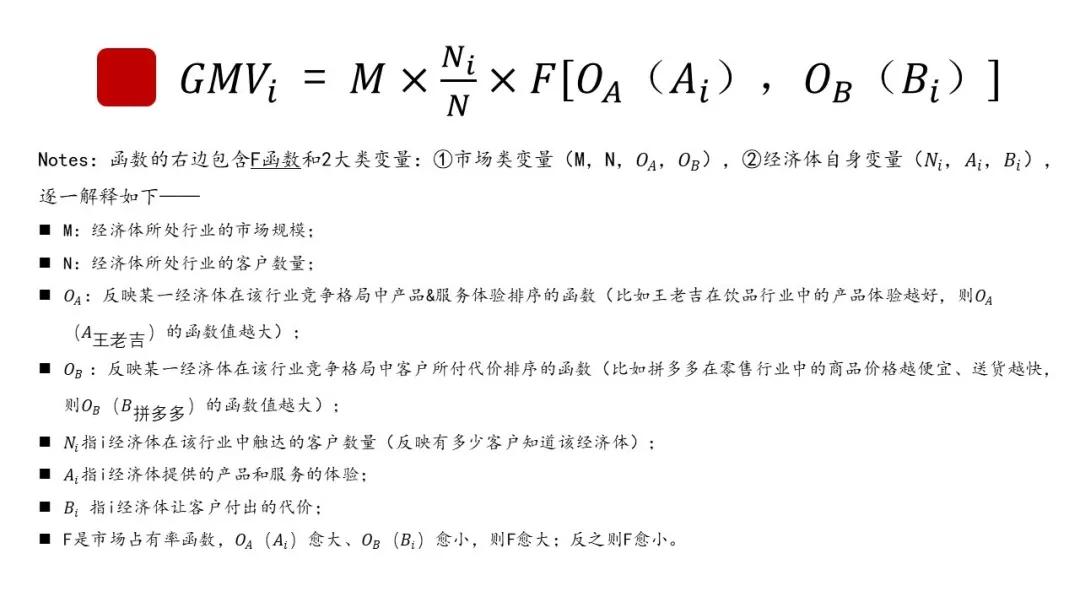

基于上述分析和原理3可知:任何一个经济体的GMV都可以抽象成以下函数——

通俗理解此函数:一个经济体所处的市场规模愈大、其客户渗透率愈高、其产品和服务的体验愈好、其让客户付出的代价愈少(最重要的是省钱和省时间),则其GMV愈大;反之则GMV愈小。这是创投经济学的第1点结论。

结论1阐述了一个经济体的价值衡量方法。那么作为经济体的组成部分,一家企业的价值应当如何衡量?

任何一个经济体由一家或多家企业组成、任何一家企业由员工和股东组成,且经济体的价值由构成该经济体的全部企业创造、企业的价值由构成该企业的员工和股东创造,全部GMV会通过上下游交易的方式先流向产业链各个环节的企业,进而由企业通过工资和利润的方式分配给员工和股东。这是创投经济学的第4条基本原理。

举个例子,1个手机垂直电商,其经济体由电商平台、向平台供货的经销商、品牌厂商(比如苹果、华为、小米、OV等)、品牌厂商的代工厂(比如富士康)、代工厂的原材料供应商、原材料生产商等组成,且经济体的价值由其共同创造,最终该专卖手机的Marketplace电商产生的GMV会通过上下游交易的方式流向该经济体中的各个企业,进而企业通过方法工资和利润的方式分配给其各自的员工和股东。

基于结论1和原理4可知:经济体中的各个组成部分,不论是一个企业联盟体,还是一个单独的企业,亦或是劳动力个人或股东,也不论该组成部分处于生产环节、分销环节还是最终的零售服务环节,其奋斗的方向与整个经济体奋斗的方向一致——即在市场规模和宏观竞争格局短期内不变的情况下,通过各种方法提升①经济体的客户触达量、②提升经济体的产品和服务体验、③降低客户付出的代价,【有且只有】这3种;且任一企业联盟体/企业/个人或股东在3方面做出的贡献越大、越稀缺,则其创造且分配到的价值或GMV就越大。

这是创投经济学的第2点结论——该结论回答了“企业价值应当如何衡量?”这一问题。注意,往往“降低客户付出的代价”由经济体的运行效率决定,拿价格这一代价因子举例:经济体效率越高,交付每一单位产品和服务的成本就越低,因此给到客户的定价下限就越低——因此我们也可以把企业的价值创造方向抽象为“获客广、体验好、效率高”。

商业历史上但凡有大成的企业,必然是在①获客广、②体验好、③效率高 这3点中的一点或多点上做到了相较于同行10倍以上的进步——微信之于手机短信、淘宝之于传统商场、百度之于图书馆报刊亭、今日头条之于报纸杂志、美团之于商户黄页、滴滴之于出租车公司,都是相较于同行10倍以上的进步,都是代表典范。

2) 护城河

护城河指的是企业在①获客广、②体验好、③效率高 这3方面建立的强大且不易被短期超越的优势;护城河的根本目的不是阻止竞争对手进入市场,也不是囤积专利技术——建立护城河的目的与企业的价值创造方向一致,就是在该行业中能够成为客户The Most Happiest的选择。这是创投经济学的第5条基本原理。

护城河有多种类型,最基本的也最普通的护城河就是“行业经验”,除此之外几种重要的护城河分别是“网络效应”、“规模效应”、“品牌效应”、“专利”、“与稀缺资源的长期排他性合同”等。本文由于篇幅有限和选题因素,暂不对这几类护城河做充分探讨,这里只例举其中网络效应、规模效应、品牌效应3者做简单说明。

a.网络效应

当一个网络中每新增1个节点就会对其他节点产生增量价值,那么这种效应就叫做网络效应。在商业系统中网络效应直接产生的价值,就是随着用户数增长,用户感受到的便利性越来越强(对应“省时间”这项价值)——举例:当更多好友使用微信,对于自己和其他好友彼此都增加了沟通的便利性;当更多商户入驻拼多多,对于消费者增加了更丰富的商品选择从而大大减少了寻找商品所花费的时间,对于商户则增加了潜在的销售机会;当更多的用户使用虎扑论坛,对于所有用户而言都增加了潜在的内容供给方和受众,彼此的讨论交流将更加便捷。

网络的价值由3方面因素决定:①是网络中的通路条数N(取决于网络节点数量和节点间的连接方式)、②是每条通路在一定时间范围内的平均通信频次M、③是每次通信内容的平均信息量Q——网络价值V=N*M*Q。

假设1个极端的社交网络,这个网络里面有n个节点、每2个节点间有互相连接且没有多对多的群通信方式,M=m/天,Q=q,那么该网络的价值V=n(n-1)*m*q/天,可知该社交网络价值与用户量n的平方相关——也即随着用户量增加,网络的价值会以非线性的方式快速增加,体现在用户视角上就是会觉得该社交网络越来越便捷好用。

在双边交易平台里,网络效应的价值往往能够体现在平台财务报表里营销&销售费用/营收的比例值随着交易规模增加而大幅下降。以美团为例,其2015~2018财年的[营收]和[营销&销售费用/营收]数据如下图所示,可见随着交易规模不断增长,其网络效应带来的价值愈发明显。

b.规模效应

规模效应指因规模增大而带来的正向经济效应,通常来说体现在2方面——

① 成本降低。比如一个经济体的Fixed Cost占比就会因规模增大而降低,基于此产生的典型案例就是AWS(Amazon Web Service)之于企业自有服务器、Wework之于企业自有办公物业、美团的外卖骑手团队之于餐厅自有配送、巴图鲁的共享仓库之于汽配城商家的自有仓库等;

另外,规模增大往往也能带来标品的低价集采、上游账期延长的优势,比如京东、7-11、沃尔玛、Amazon相比于其他零售同行的采购价会大大降低、上游账期会大大延长,这种低价集采、上游账期延长的现象,本质是因为规模化交易提升了上下游沟通的便利性、降低了上游销售的不确定性、降低了上游运营业务的复杂度以及降低了由业务复杂度衍生出的可变成本(比如可以大幅降低销售人员的雇佣成本和营销费用),因此上游愿意给到下游采购价和账期方面的优惠。

② 便利性提升。比如神州租车、摩拜、松果电单车等租赁类业务,其点位规模化后会大大提升客户的便利性(租车、还车的效率都更高),银行网点的点位规模化也会带来客户的交易便利性(存款、取款的效率都更高)。

c.品牌效应

品牌效应的基本作用是让消费者产生区分性的识别,简单讲就是立1个Logo让客户知道“此为王老吉、彼为江小白”;品牌效应的终极作用是让消费者产生“信任”的心智,这种信任的心智会体现在消费者交换决策各个各个链条上。

举例:消费者吃火锅舌辣,会优先想起“怕上火,喝王老吉”,如此品牌效应就使得王老吉优先进入消费者的选择范围内,从而有助于“获客广”,另一方面同时也帮助企业降低了营销广告的投入,从而有助于“效率高”;消费者看到菜单上有王老吉和A、B、C共4种凉茶选项,大脑里记忆起王老吉更解渴、口感更好、价格也合适,但对A、B、C并不了解,那么就会高概率下单王老吉而不是A、B、C,如此品牌效应就帮助企业更快速有力地传递了产品品质和价格信息,因此有助于“体验好”(体验好需要在消费者层面被感知到),从而最终提升了消费者选择概率。

品牌效应的建立,长期还是由企业基本面决定的——也即企业①获客广、②体验好、③效率高等要素决定了品牌效应的强弱,因为只有这些要素能够让客户广泛了解自身、并且在客户心中留下美好的印象。

p.s. 由于本篇内容重点不再于全面分析各种类型的护城河,故这里不展开探讨;后续有机会会专门写一篇重点探讨企业护城河的文章和大家充分交流。

二、VC视角看创业

以上介绍了企业价值的一般衡量方法,那么VC(Venture Capital)视角下什么样的创业公司是好的投资标的?

首先我们注意到VC有2个特性,也可将其称之为创投经济学里的2个约束——

约束1:VC的风险偏好为【高风险&高回报】(否则就不能称该基金为VC);

约束2:VC存在【基金存续期】的限制,一般为9年左右。

由于约束1,VC投资的公司允许未来死亡概率大,但一旦成功须要成为巨大价值的公司;由于约束2,VC投资的公司须要在相对短的年限内快速成长。基于此2点,VC理想型的投资标的是【5~8年内有可能成长为10亿美金独角兽的初创公司】——这种类型的公司有如下2类核心特点:

1. 身处大市场,且在创造价值的模式上要10倍优于传统解决方案

这是创投经济学的第3点结论。基于第一部分的结论2,我们知道1家企业创造且分配到的GMV取决于①宏观市场和②企业自身 2大类变量:市场规模愈大、客户渗透率愈高、产品和服务的体验愈好、让客户付出的代价愈少(最重要的是省钱和省时间),则1家企业创造且分配到的GMV愈大——这些核心要素同样也是VC作为投资方考虑的要素,其中利好要素越多、VC越青睐,最好是这些公司还能在远期建筑起强大的护城河。

除此之外,和一般投资标的(如二级市场的债券/股票/金融衍生品)最大的不同,是VC更加青睐于那些业务模式有可能10倍优于传统解决方案的创业公司——因为10倍的优势,创业公司能够在市场上快速和同行拉开差距,进而在5~8年内快速成长为1家10亿美金独角兽。如第一部分所述,BAT、TMD以及新近出现的拼多多、HFP等,无一不是在3大价值要素里的某一方面或某几方面拉开了和同行10倍的差距。

2. 创始团队解决多元问题的综合能力要极强

这是创投经济学的第4点结论。由于VC投资的是天使轮~C轮这样的早期高风险标的,此阶段公司业务模式不稳定、护城河薄弱、公司组织能力搭建不完备——故VC更加青睐于创始团队具有极强的解决多元问题的综合能力,从而对冲业务长期发展过程中的各种不确定性。

越是早期(比如天使~Pre-A)的投资标的,VC越看重创始团队的能力而非当前的业务进展,此时结论1中GMV函数里的经济体自身的业务模式变量将由团队变量替代;越是后期(比如B轮~C轮)的投资标的,VC越会看重企业自身的业务模式是否已经被当前的业务数据和客户反馈所验证,创始团队的能力仍然重要,但在投资决策中的比重相较于早期投资会下降。

基于此,再从创业者视角来看(尤其是针对即将创业的高潜团队),融资之前准确了解各轮次、各家VC机构的偏好,以及找到1家真正看得懂自己、能够支持自己、口碑良好的机构极其重要——这种前期的充分了解,既能够提升自己本轮融资的概率、又能为企业长期发展寻找最合适的资本合伙人。

最后需要说明的是:正如经济学不能精确预测“消费者更喜欢薄荷味的口香糖还是香草味的口香糖?”、“农夫山泉降价5%、销售额会提升百分之几?”之类的问题,创投经济学也不能精确预测“B2C电商领域微信裂变和抖音投放哪种获客成本更低?”、“多少家汽配店共用1个中心仓成本最高效?”之类的问题——虽然创投经济学无法对企业具体采用哪种模式给出精确性的预判结论,但仍然是非常重要的指引创业者和投资人创造并发现价值的定性方法。

张润涛 | 险峰(K2VC)投资人

微信:13021255846

邮箱:runtao@k2vc.com