快手上市,价值几何?

编者按:本文来自微信公众号“走马财经”(ID:zoumacaijing),作者:走马的汉子,36氪经授权发布。

01 快手上市

时间来到2021年,创立10年的快手将赴港上市。

2020年11月5日,快手发布了第一版上市招股书。

2021年1月15日,快手发布了第二版上市招股书。

如果没有意外,2月5号,春节前一周,快手将迎来自己的首次公开募股——也就是上市。

根据公开报道,快手上市估值大约500亿美金。

这个价格贵吗?

价格贵贱取决于价值,所以,与其问500亿美金的快手贵不贵,还不如问快手上市之后,是会百尺竿头更进一步,还是强弩之末每况愈下?

在回答这个问题之前,我们先来看看快手的招股书数据。

02 当前数据

作为一款短视频应用,投资者最关注的应该是它的日活、月活、用户时长。

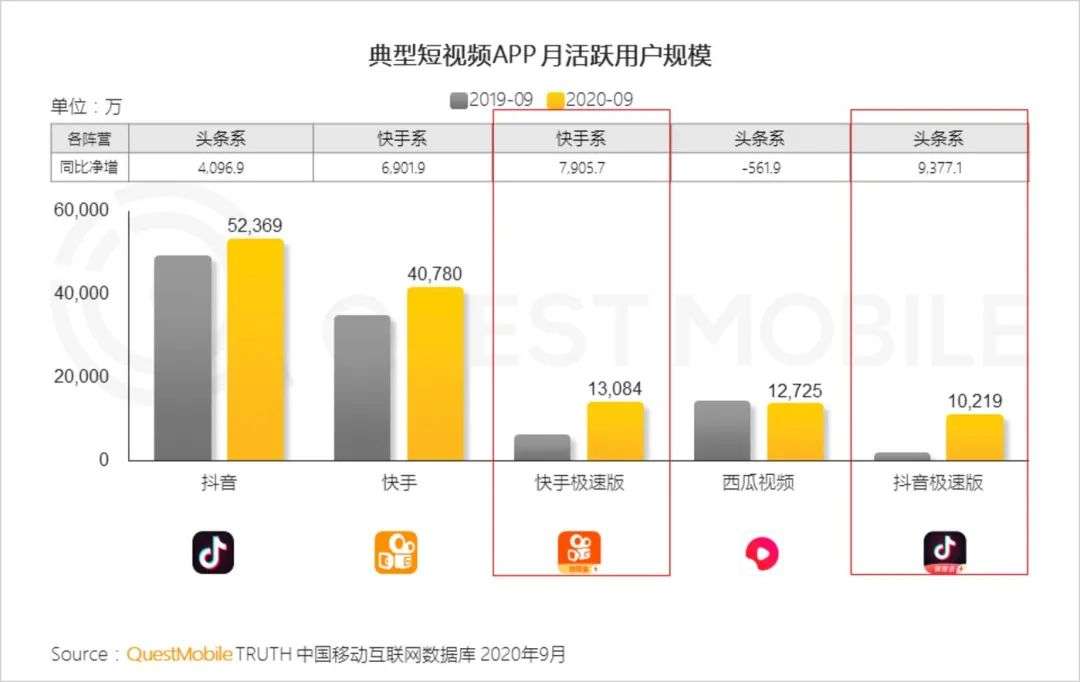

根据1月15日的最新版招股书,截至2020年9月30日,快手旗下主应用+极速版+小程序的去重平均日活是3.05亿,月活数据是7.69亿。快手主应用的平均日活是2.62亿,月活是4.83亿。快手极速版的日活在2020年8月突破1亿,小程序的日活未知。如果不去重的话,快手系日活应该是4亿左右了。

这里要提一个小插曲,在快手被爆出即将上市的消息后,抖音立即公布了自己8月份的日活突破6亿,狠狠地恶心了快手一把。要说明的是,抖音的6亿日活并不是抖音主应用的数据,也不是抖音+抖音极速版+抖音火山版+火山极速版的去重日活数据,而是四者直接相加的数据,所以这个数据是带着浓浓的PR成分的,就是为了给快手上市添堵。

当然,即便根据快手付费96万请艾瑞做的咨询报告(招股书公布的信息),抖音主应用截至9月30的日活也达到了4.26亿,相当于快手主应用的1.54倍,或者说快手主应用的日活相当于抖音的65%,这个差距还是挺令人揪心的。

根据艾瑞注释,公司E是中国的一组迎合多元化社交及娱乐用户案例的私营短视频及直播应用程序。由于公司E 为私营企业,艾瑞咨询无法可靠估计其总收入、直播收入及每位日活跃用户平均总收入。明眼人一看就知道,公司E就是抖音了。

只是艾瑞的报告中,快手总收入和直播收入部分数据都和快手公布的吻合,日活却比快手自己公布的高了1400万,单用户日均使用时长也比快手数据多了2分钟,这种操作也是令人稍显迷惑,仿佛是在刻意宣示自己的数据独立客观可信赖。

说到这里,就再插几句吧。很多人可能会说艾瑞易观这类数据咨询公司的报告可信度不高。实际上这要分开来看的。如果是一些免费公开的数据报告,很可能是会夹杂一些公司的“赞助”,因而会美化个别公司造成数据失真。如果是付费类的数据报告,还是比较靠谱的,尤其是这种为上市公司招股书提供的专属报告。说白了,人家的数据是否可信不是能力问题,而是意愿。

快手花96万请人家做这份报告,而且直接把抖音的数据一起展示了放进招股书,不介意1.5亿日活的差距,说明肯定是认可这份报告的。

03 历史数据

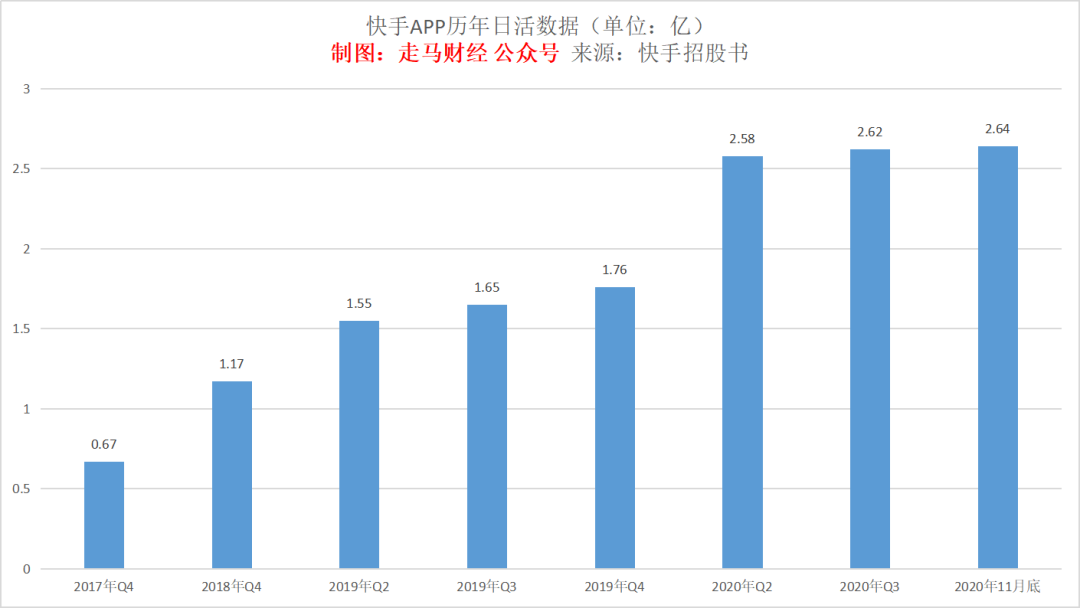

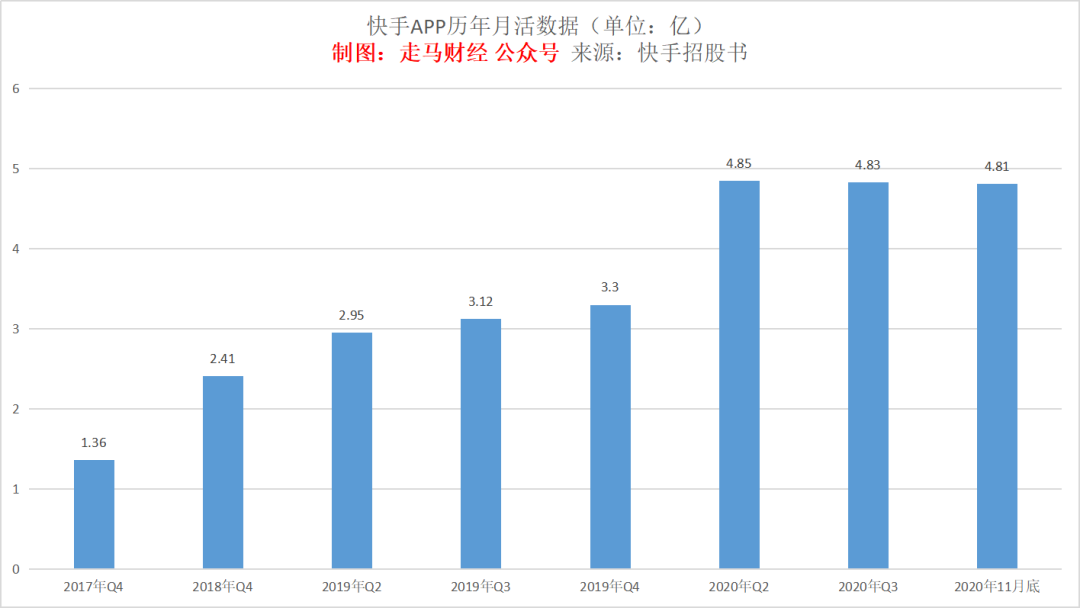

说完快手整体的日活和月活数据,我们再来看看它的历年和某些季度数据。

从快手各个季度的数据来看,2020年春晚赞助的钱花的还是蛮值的。

先看日活数据。2018年全年增加5000万,2019年增加5900万,2020年截至11月30日增加8800万,其中上半年就增加了8200万,无它,唯春晚效应尔。当然,一季度疫情严重,也起到了一定的推波助澜的作用。

可惜的是,随着春晚结束,疫情消退,快手日活并没有延续上半年快速上涨的趋势。下半年5个月仅仅增加了600万日活。

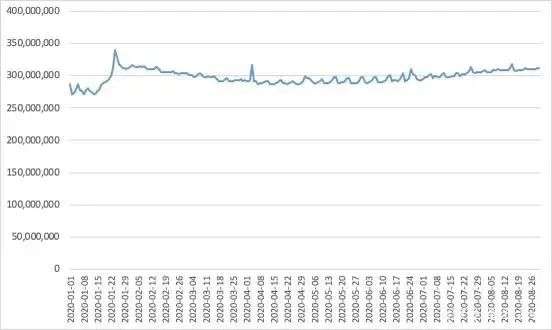

当然,这并不是快手一家的问题。同为短视频行业头部阵营的抖音也没好到哪里去。

(数据来源:QuestMobile 抖音短视频日活)

从QuestMobile的数据来看,抖音日活在2020年也没什么明显的增长。6亿日活的数据更多来自于抖音极速版、抖音火山版等应用的不去重增量。

同样根据QuestMobile报告,2020年9月抖音主APP的月活也不过5.2亿,仅仅增加4100万月活,增幅低至10%。快手是4.1亿,比招股书的数据少7000多万。假设抖音的真实数据也被压缩了同比例的数量,月活也不过6.2亿左右。抖音日活/月活比值大约在60%,高于快手的55%,对应日活也不过3.7亿左右。

不同的咨询公司提供的数据肯定会有些不一样,这是基于不同的统计方法造成的必然差异,只要抓住大致方向就行。

总体而言,快手吃到了2020年春晚的红利,上半年日活数据增长非常漂亮,下半年一般,而抖音则前三季度增长表现都很一般。难怪抖音这么急切地要在拼多多退出春晚后孤注一掷地接盘。

再来看看月活数据,跟日活情况类似,快手2020年上半年表现惊艳,下半年陷入停滞甚至略有下滑。不过从积极的角度看的话,会发现快手的日活/月活比值处于缓慢螺旋上升通道,对应的8个时间节点,这一比值分别是49.3%、48.5%、52.5%、52.9%、53.3%、53.2%、54.2%、54.9%。说明整体上用户粘性在增强。

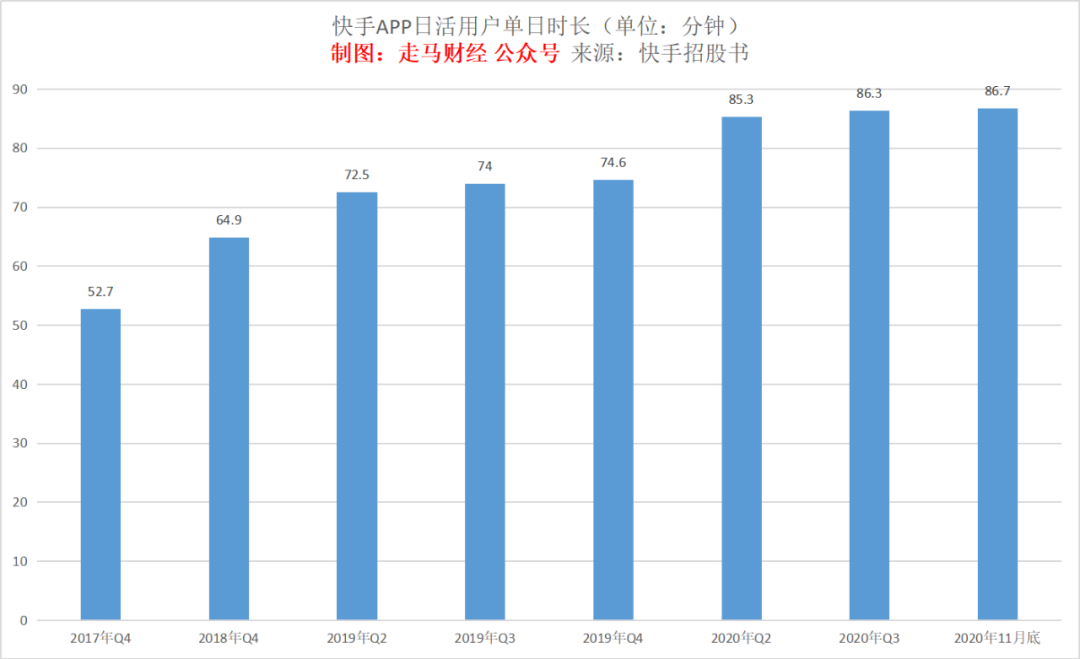

好在单用户日均使用时长数据一直在稳步增长,说明用户活跃度保持得非常好。

04 经营业绩

日活、月活和用户时长是短视频平台的基石,决定了这座商业大厦的牢固程度。

商业化的进展,则决定了大厦的高度。只有企业能赚钱,或者说有赚钱的潜力,才能走向正向循环,越走越远。目前短视频平台的商业化主要有直播、广告、电商、游戏等等。

快手各业务板块营收情况

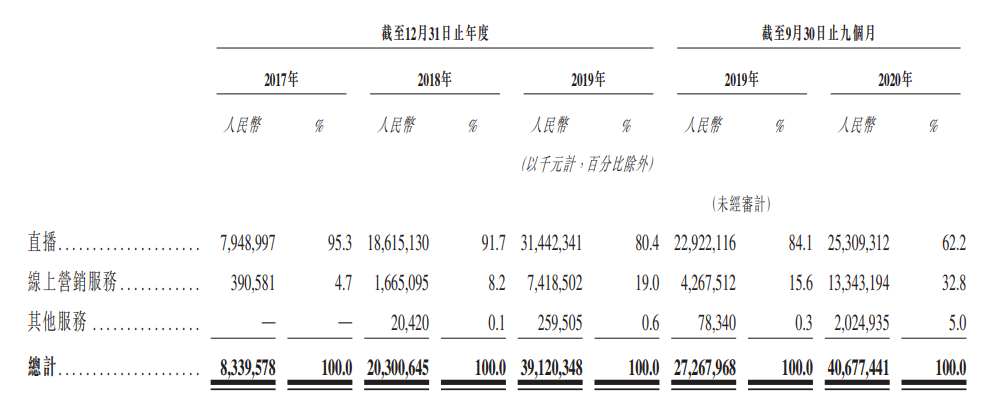

接下来我们看看快手的商业化能力。快手变现主要有三块,一是直播,二是广告,三是主要由电商撑起的其它业务,包括电商、游戏等等。

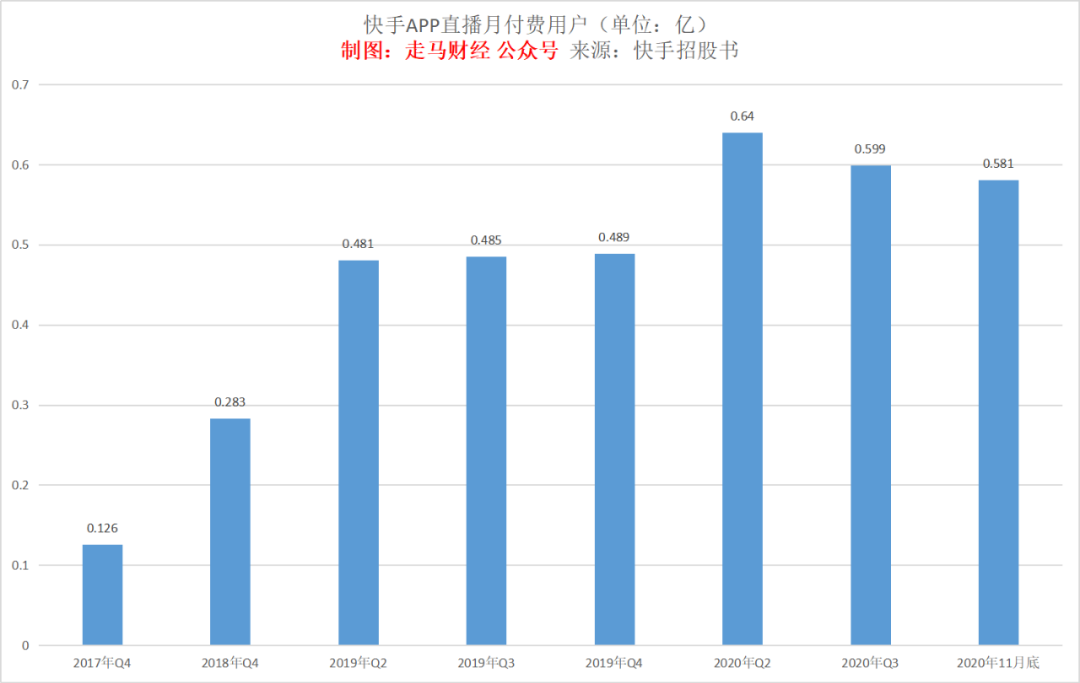

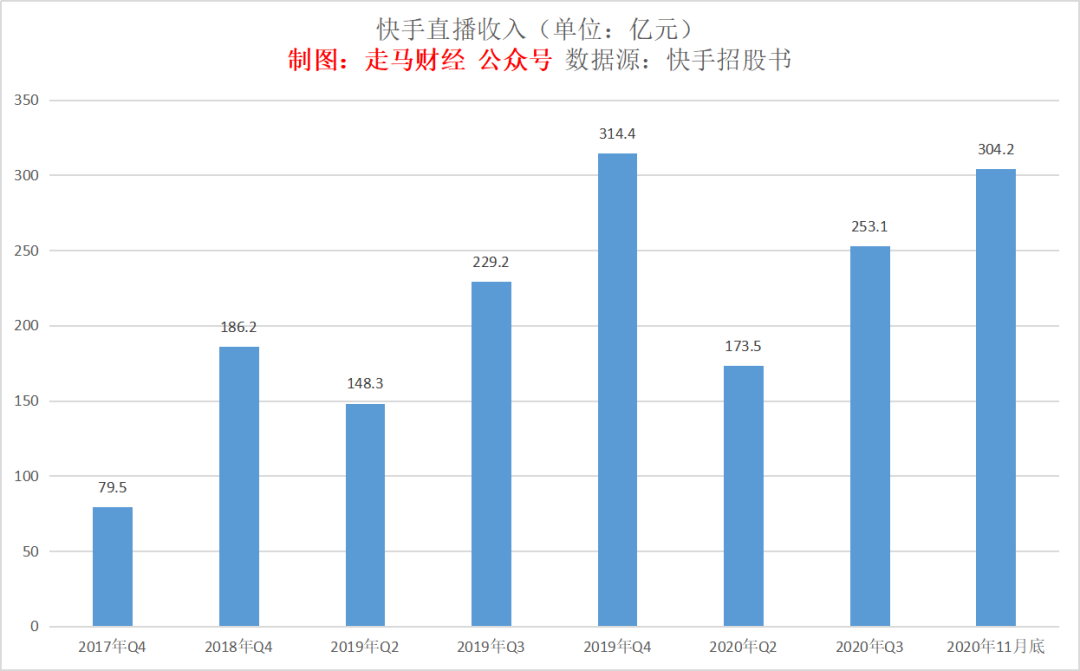

直播可以说是快手最早一块开始商业化探索的业务了,2017年就有了1260万月度直播付费用户,经过3年的发展,直播业务已经进入成熟期,我们看他的付费用户增长率就能看出来,2018年增速124.6%,2019年增速72.8%,2020年截至11月底增速18.8%。

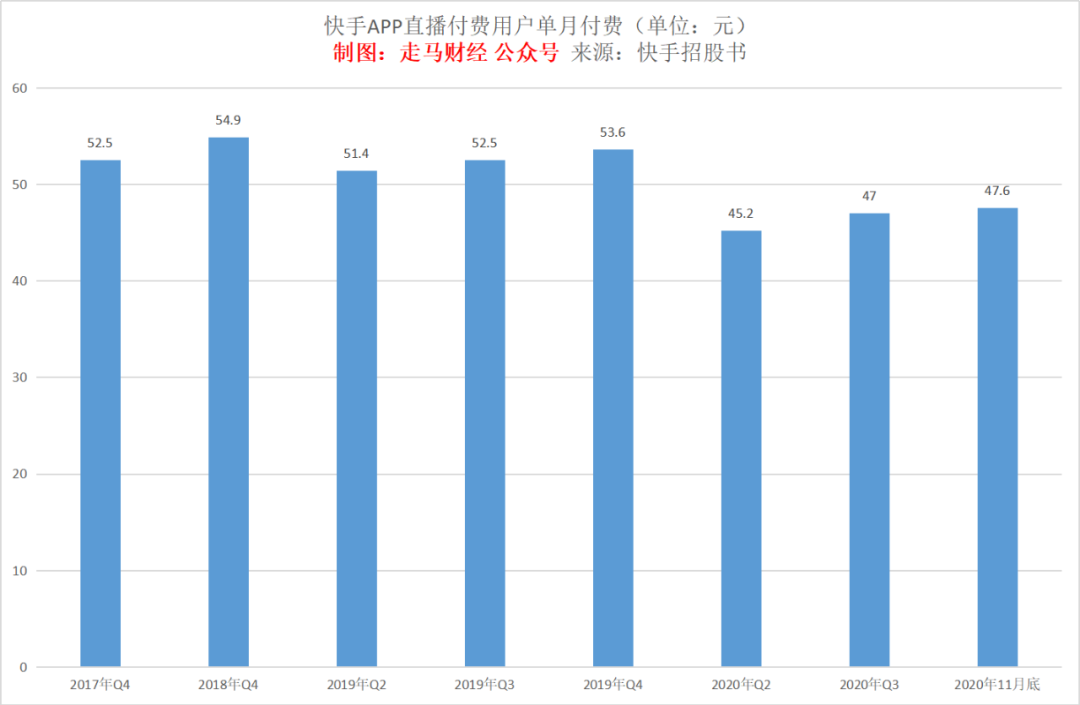

比付费用户增速下降更难堪的是单用户月度付费也在下降,前者只是增速下降,好歹付费用户数仍在增长,单用户月度付费金额下降这件事情,可能是快手大范围出圈的必然结果。因为以前的快手足够下沉,4-6线乡镇青年的娱乐生活更加逼仄,APP社区氛围也更好,用户自然更愿意在直播间给主播打赏付费。随着一二线城市人群加入,这些人对直播打赏可能没有那么上心。更重要的是,快手改版了主页面,改为沉浸式单屏信息流模式,用户和创作者之间的关系相对被冲淡,直播打赏意愿也会下降。

从收入增速看,2018年快手直播业务增长134.2%,2019年增长68.9%。2020年截至Q3同比仅增长10.4%,如果单看20年Q3,该季度直播业务收入79.6亿,19年Q3单季度直播收入是80.9亿,同比是下滑的。19年Q4单季度直播收入85.2亿,20年Q4前两个月直播收入是51.1亿,最终季度收入很可能在76亿元左右,下滑幅度更大了。

随着快手越来越抖音化,直播收入可能提前进入瓶颈期,未来的收入重心会越来越向广告和电商业务转移。

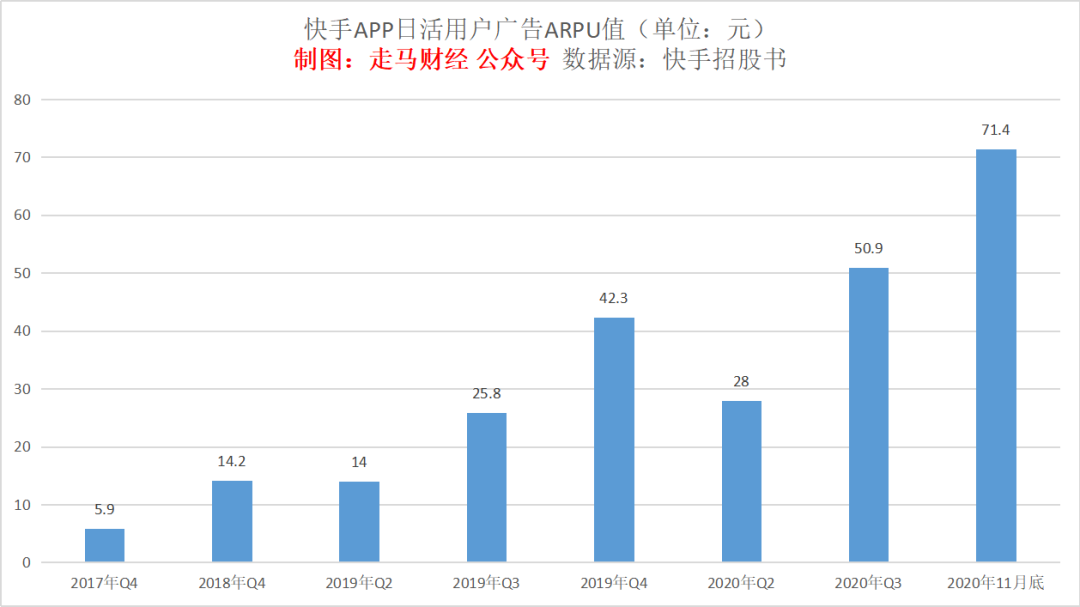

广告ARPU值是指单用户自然年内广告价值,用广告营销收入除以日活就能得出这一结果。从上图可以看出,快手的日活用户ARPU值正处于高速上升通道,2018年全年增长140.7%,2019年增长197.9%,2020年前三季度接近100%。

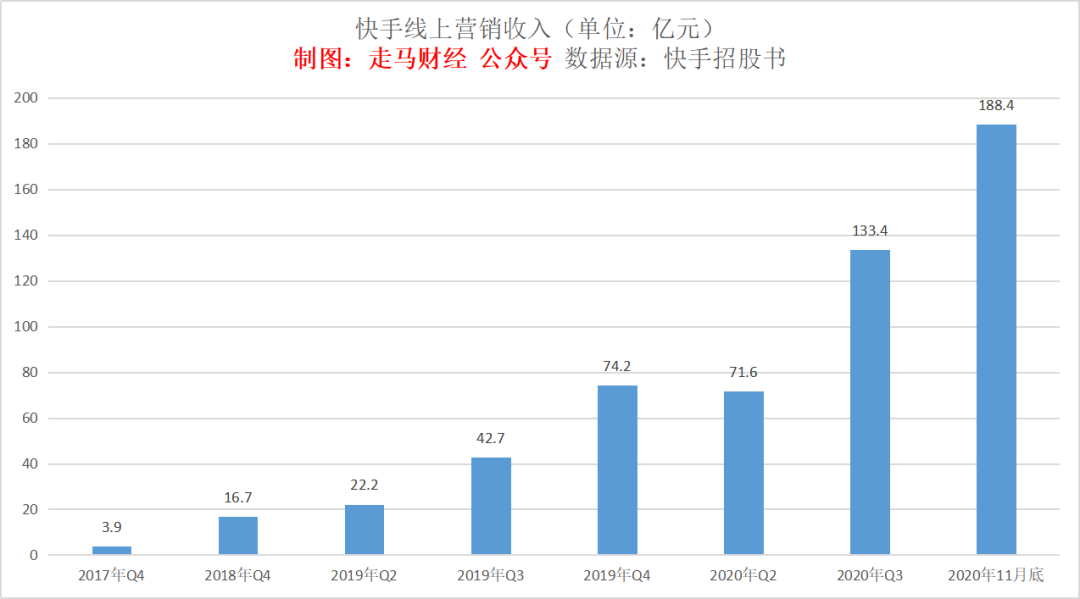

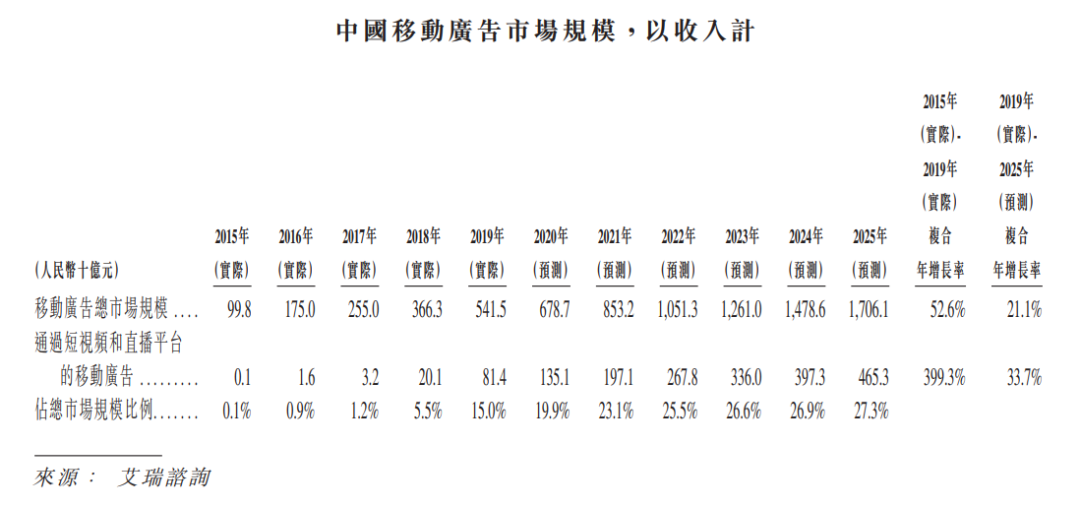

在单用户广告ARPU值和日活的双轮驱动下,快手广告业务高速成长。2018年增速328.2%,2019年增速344.3%,如果没有意外,2020年该业务营收将达到220亿左右,增速将达到196%左右。

快手的日活应该还有增长空间,同时,随着快手8.0版本推出,单屏全屏播放模式更有利于广告业务推进,快手的广告加载率相对于抖音仍有很高成长空间,未来的广告业务大概率仍有较长的高速成长期。

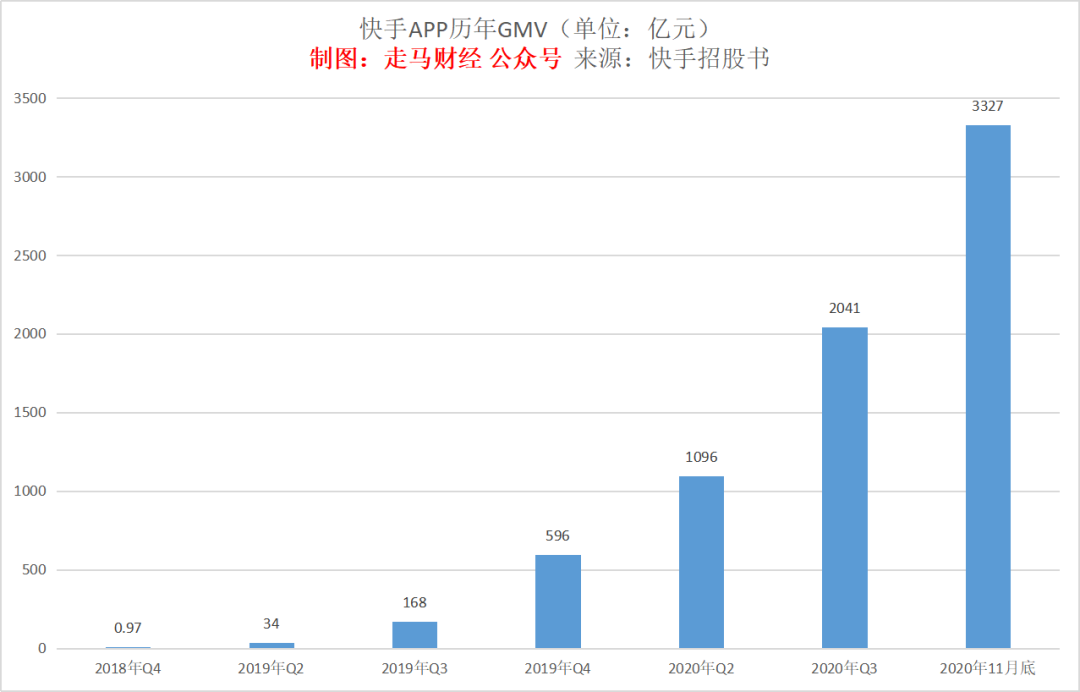

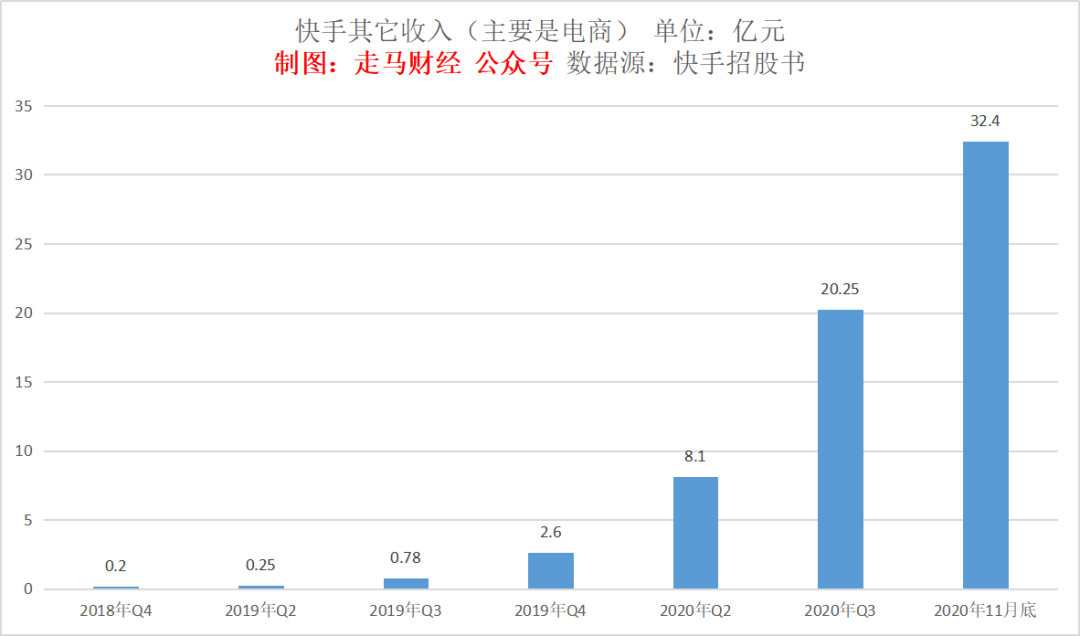

快手的电商业务是2018年8月份推出的,所以18年的基数非常低,仅有9700万元GMV。这块业务是快手增速最快的业务,2019年增长600倍,2020年Q3同比增长了11.1倍。2020年H1 GMV 1096亿,Q3单季度GMV达到945亿,Q4前两个月GMV高达1286亿,2020年全年GMV大概率会超过4000亿元。

电商业务收入构成了快手其它收入板块的主体,这一板块随着电商GMV规模的极速膨胀而水涨船高。2019年,相对于GMV的600倍增长,该板块营收增长13倍,2020年前三季度同比增长大约25倍。19年营收增速远低于GMV增速是因为18年8月才开展电商,GMV基数实在太低了,而其它收入里还包括游戏分发等业务,同时19年时快手电商货币化率还有限,20年营收增速远超GMV增速,主要是因为快手电商的货币化率有所提升。

05 数据和业绩的逻辑关系

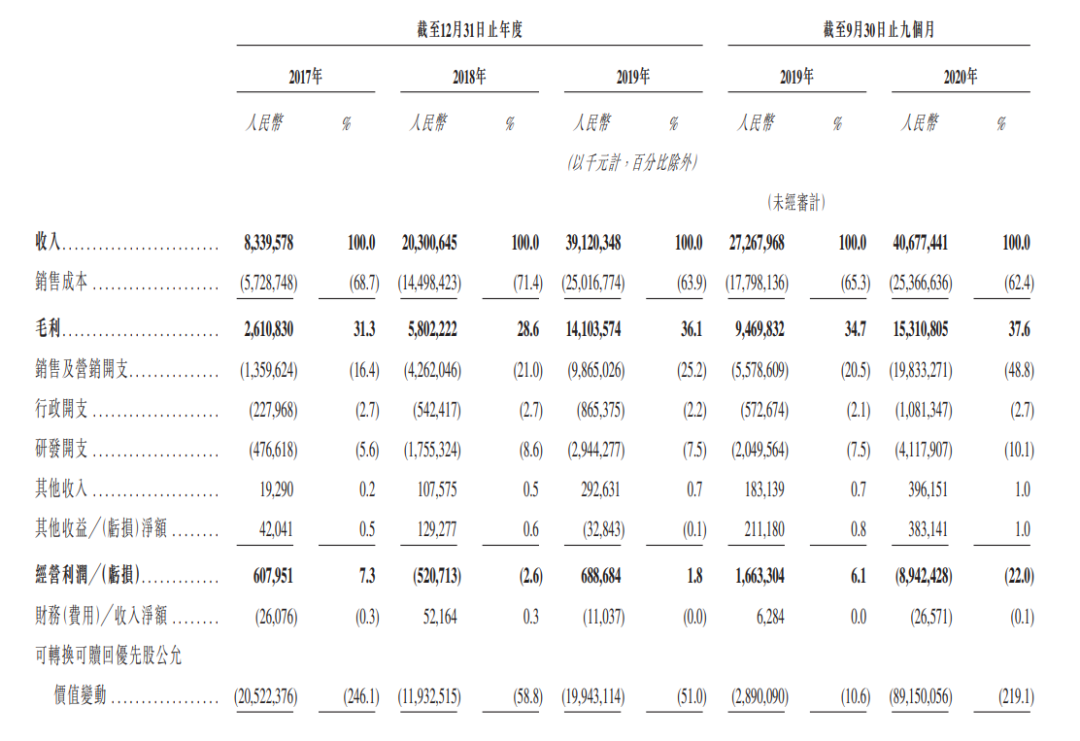

我们先来看一下最近几年快手的业绩数据。

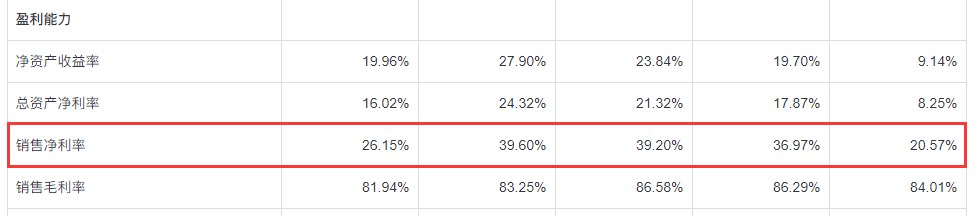

销售成本主要是主播分成及税费、带宽服务器成本、无形资产摊销和支付渠道费用等。总体而言,销售成本比例是在逐步下降的,因为直播业务是个中低毛利型业务,单看直播业务,光是主播分成和税费一项,就占了每年直播收入的60%左右,毛利率大约只有30%左右。

而广告业务和电商业务都是高毛利型业务,全球平台型广告业务毛利率基本都在80%以上,不论是Facebook、Google还是国内的百度、字节。平台电商业务毛利率也差不多在80%以上,阿里和拼多多会证明给你看。随着快手广告和电商业务占比逐年提升,整体的毛利率也会提升。

快手的行政开支比例一直比较稳定,基本都在2.5%左右,控制得还是比较好的。研发开支有不断上升的苗头,这个跟大力开展电商业务及推荐系统有关,比例从5.6%上升到了10.1%。

最突出的是销售及营销开支部分的变化,这一比例已经从2017年的16.4%上升到了2020年前三季度的48.8%。相当于把挣来的几乎一半的钱投入了营销支出。尤其是2020年,2019年这一比例还控制在25%。可见快手为了跟抖音抢用户确实是够拼的。尤其是上半年,这一比例是54.1%。如果单看20年Q3,这一比例是39.6%。很有可能Q1的比例比54.1%更高。快手通过赞助春晚确实拉了一波新用户,但是看看下半年的用户数据,我们会发现这种高投入有点边际效应递减的意思。

但是,如果快手不用这种高投入的方式抢用户,2020年的数据和业绩可能很难看。

前面我们也展示了抖音的数据,发现抖音主APP的日活变化也不大。

那么是整个短视频行业都不行了吗?

答案是否定的。

06 行业格局及潜在可能

我们不妨继续看看快手花了96万请艾瑞做的专业报告,如前所述,我认为这份报告还是比较靠谱的。

从报告能看出,快手APP的日活在全行业的占比,2017年这一比例是47%,2018年占比是33.3%,2019年占比35.5%,2020年Q3前占比43.7%,同期抖音的行业占比已经是67.7%。

快手日活和抖音相比差距不小,但是2020年这一差距比例是在缩小的。

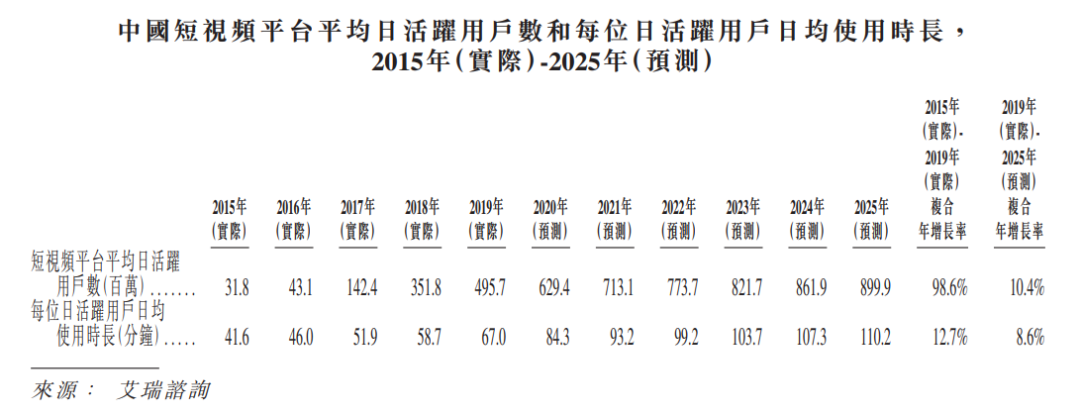

未来5年,短视频行业的日活数据仍有较大上升空间,2025年的全行业日活可能达到9亿之巨。

为什么快手花了那么多营销费用出去,主APP的日活数据却在下半年几乎停滞了呢?

答案是APP矩阵化。

快手花了很多钱推广快手极速版,2019年8月上线的快手极速版,在2020年8月突破1亿日活,短短一年时间达到这一里程碑。

其实抖音也不逞多让,短视频头部玩家都开始了APP矩阵化玩法。

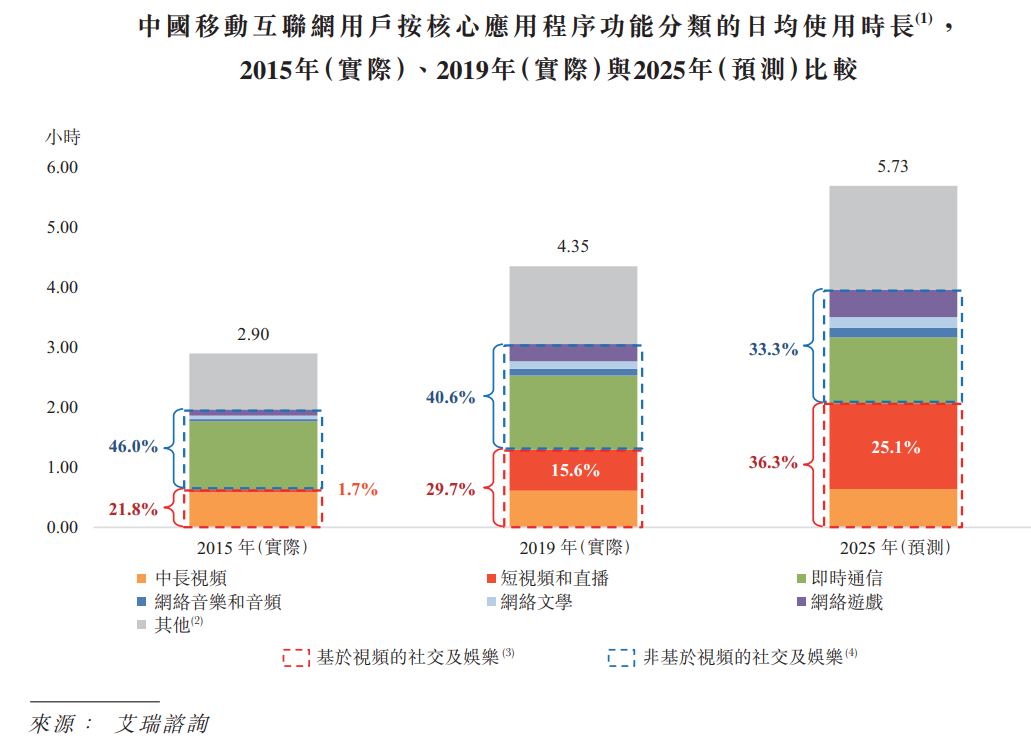

同样来自艾瑞的付费报告,2025年短视频的用户时长仍然会高速成长,有望成为全网时长最大的单一领域,超过了即时通讯。

但是,大家不要忘了,短视频领域不仅在巨头的矩阵化中分散化了,还闯入了微信视频号这个潜在霸主,不要想当然地以为快手抖音会瓜分一切。

如果5年后,快手能保持主App占领全行业40%的日活比例,已经算是成功。单一APP日活从2.6亿提升到3.6亿,估值可不是同比例提升,至于怎么估值,且看下一节。

07 快手如何估值

我们试图用比较简单的分部估值法来为快手估值。

快手营收分为3个部分,直播、广告和电商。

直播业务已经是成熟的业务,我们前面已经分析过,这部分业务未来大概率进入了瓶颈期,每年营收有10%左右的增长就算完成任务,不要期待太高。

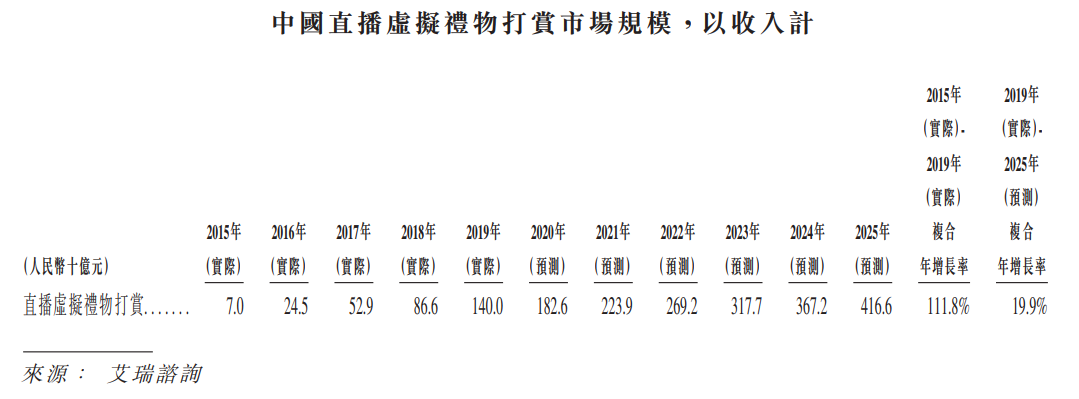

根据艾瑞的报告,直播市场未来5年仍有接近20%的复合增长率,但是这个增量大部分可能来自抖音和视频号,是的,抖音的直播业务规模不及快手,但是增幅会快于快手,就像快手的广告业务规模不及抖音,但是增速快于抖音一样。而视频号一定会占据一席之地,它的直播打赏业务也会有快得多的增速。

快手的直播业务不仅是成熟业务,而且已经是盈利业务。根据报告,快手直播业务营收2017-2019年分别占据行业的15%、21.5%、22.4,而2020年,这一占比可能下降到18.1%。

快手直播业务2020年营收大约330亿,毛利大约100亿,纯利润大约66亿,未来5年假设维持10%的年复合营收增长率,12%的利润年复合增长率,给予15倍市盈率估值990亿。2025年快手直播业务营收大约在531亿,利润大约116亿,估值1745亿。

根据艾瑞报告,短视频行业的广告空间还有很大,快手广告业务增长率几乎肯定会快于行业。保守估计未来5年的年复合增长率能达到40%,那么2025年广告业务营收将是1183亿。据悉抖音2020年广告业务营收都1000亿左右了,快手这个预测并不夸张。

2020年快手广告业务营收大约220亿,这一业务毛利率按80%,纯利润按照Facebook的30%作为参照。

上图从右到左,分别是Facebook2015-2019年的净利润率。

2020年给予50倍市盈率(假设盈利)估值3300亿。

2025年给予40倍市盈率,届时利润率可能上升到35%,估值16562亿。

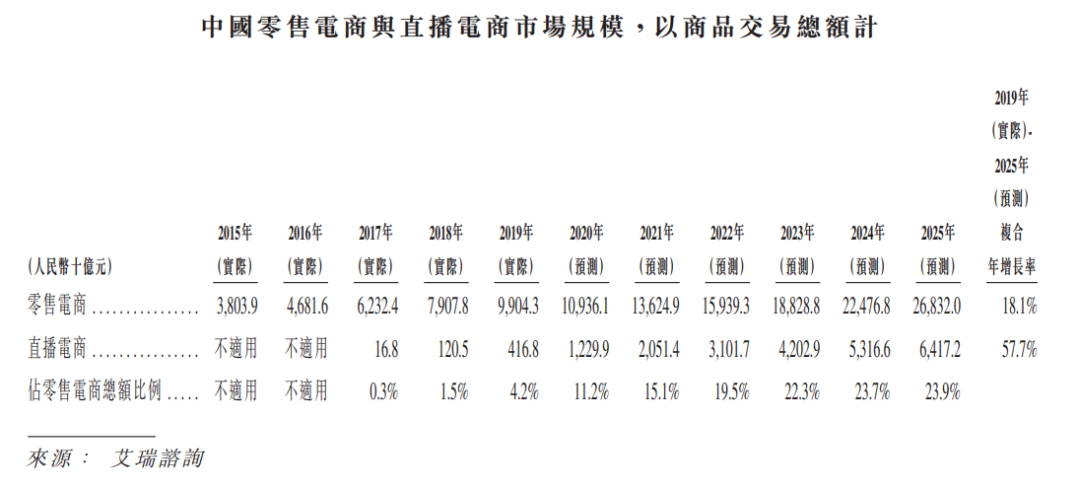

根据招股书数据预测,2020年快手电商GMV大约4000亿,其它业务营收大约40亿,假设其它业务收入全部来自于电商,对应的货币化率是1%,这意味着快手电商业务的货币化率不足1%。

快手小店的佣金是5%,如果是导流到外部第三方平台的交易,则收取导流费用的50%,最高不高于交易金额的5%,这意味着快手整体抽佣最高是5%,如果快手GMV都是真实的,理论上4000亿GMV对应的营收应该在100-200亿收入,对应2.5-5%的货币化率。

而快手电商业务营收不到40亿,意味着GMV有很大的水分。

我们没办法去厘清快手电商GMV到底有多少是真实的成交,有多少是刷单,只能根据营收来估值。

根据快手的抽佣政策,我们认为平台整体货币化率在2.5-3%之间是正常的水平,这个货币化率非常相似于拼多多。

2018年Q2季度,拼多多季度营收27.1亿,过去12个月营收50多亿,过去12个月GMV是2621亿,当时的货币化率是2%左右,市值一直在200-300亿美金之间徘徊。

考虑到快手的电商生态比不上纯电商平台的拼多多,我们给快手电商打个折,按照150亿美金估值。

但是如果快手能把电商业务做成,那么未来的电商业务价值可能是三大业务里最高的,超过广告业务。

根据艾瑞报告,未来5年直播电商仍将维持高速增长,假设快手电商GMV保持45%的年化复合增长率,2025年将取得25639亿元的GMV规模,按照2.5%的货币化率,对应641亿元营收,大约相当于2020年的拼多多营收规模的1.2倍,拼多多2020年市值2000多亿美金,其中包含了制霸实物电商领域的期待,快手电商则不太可能拥有这种期待。我们还是按照传统估值法,给予35%的净利润预期——参照成熟期的阿里平台电商业务,对应224亿元利润,假设给予60倍市盈率,对应13460亿元估值。

以2020年数据估值,快手三大业务市值为990+3300+1002=5292亿,也就是792亿美金。

以2025年预估数据估值,快手三大业务市值为1745+16562+13460=31767亿,也就是4756亿美金。

如果快手以500亿美金估值上市,还是比较厚道的,毕竟日活只有快手六分之一,营收只有快手五分之一的B站,都市值464亿美金了,绝对值得打新。

08 不确定性

快手在招股书里描述了很多风险因素,我就不去一一列举了,在我看来,快手最大的不确定性来自于短视频平台的潜在垄断属性。

或者说它的垄断属性到底有多强?

是类似于搜索、微博、微信那样的一统天下?

还是类似于电商平台那样的2-3家寡头垄断?

抑或是类似于门户网站那样的三分天下、四国争霸?

如果是类似长视频、门户,那快手的未来确定性是比较高的,因为它的位置再不济也是三强之一,但是这意味着投资它的潜在收益会相当有限。

如果是类似于电商平台那样的两三家寡头垄断,对快手来说可能是最好的。实物电商领域阿里称霸一方,京东拼多多仍然能有一席之地,而且持续带来威胁。如果快手能长期制衡抖音,占据短视频行业40%左右的时长份额,对投资者来说会是一笔相当保险又收益可观的投资。

如果是类似于微博、微信、搜索那样的一统天下,那快手的未来可能不大妙。说实话,相对于抖音,快手成为霸主的可能性要低不少。

在我分析了长视频、门户、电商、微博、搜索、微信和短视频的异同后,我发现两个因素决定了该业务的垄断属性上下限。

一是供给侧数量和门槛。

二是消费侧互动。

供给侧数量越多,门槛月低,则垄断属性越强。最极端的例子是微信,14亿人都是他的供给侧,门槛为0,每个用户都0成本为微信平台提供内容、信息。微博的所有用户都可以几乎0门槛为平台提供内容,搜索的供给侧是网站,内容也是免费供爬虫检索的。电商、搜索跟微博类似,商家都是免费提供商品信息到电商平台,只是向买家收费。但是电商和搜索的供给侧数量比微博低了一个量级,比微信更低了几个量级。门槛也高了几个量级。毕竟能开发网站和开店的商家是少数。

供给侧数量越低,门槛越高,则垄断属性越弱。比如门户网站、视频网站,他们的供给侧要么是记者、报社、杂志新闻媒体,要么是视频制作者,这部分供给的数量比微博、微信少很多,门槛高很多,所以它们注定没法垄断。

消费侧的互动越多越频繁,则垄断属性越强。最极端的例子也是微信,14亿人都可以随时随地互动,形成了密不可分的社交网络。微博通过评论、转发,也把消费侧的互动联系了起来,但是这种联系还不够强,所以它的垄断属性是低于微信的。但是显著高于电商、搜索,要不然凭微博的尿性,中国用户早离他而去了。搜索是没有账户体系的,电商平台一直渴望消费者之间互动,形成社交关系,或者哪怕退而求其次,形成社区关系,但是很难做到。门户网站和长视频网站的观众读者之间,基本是老死不相往来的,要有关系,通常也是在评论席互喷,然后过几天就忘了彼此。

从供给侧维度看,短视频在供给侧数量方面是等同于微博的,比电商要高一个级别,门槛方面略高于微博,比电商低。

从消费侧互动维度看,短视频也近似于微博,但是还是有些差距,他的关注关系链并不是很稳固,观众之间的互动也多见于评论,私信比例应该是低于微博的,跟微信比那就差远了。

如果短视频顺着微博的路径发展,强者恒强,大者恒大,那对快手可能是非常不利的。

应该没多少人会认为快手能反超抖音,制霸短视频领域吧。

不过好在快手的资源足够丰富,BAT都是它的股东,腾讯持股快手21.57%,是第一大股东。

阿里通过旗下云峰基金持有快手部分股份。

百度持有快手3.78%的股份,公司总裁沈抖还进了快手董事会。

另外,微信视频号在2020年快速崛起,短短一年时间日活已经超过3亿,很可能在春节期间突破4亿,这对抖音是很好的牵制。

如果短视频App注定会走向微博那样的垄断,视频号也可能成为朋友圈那样的反杀者。

腾讯可能也是吃过了腾讯微博的亏,所以做了两手准备吧,万一快手也像腾讯微博那样彻底输掉,还有视频号能搏一搏。

人们常说,投资就是投垄断,垄断是最好的生意。

但是对快手来说,它所在的赛道越垄断,对它反而可能越凶险;而越不垄断,它的潜在收益又越有限。

对快手来说,最好的情况是,短视频领域比较垄断,但是有不要太垄断。这实在是太诡异了。

所以,总的来说,快手上市,我劝你全力参加打新,赚钱是大概率。但是如果上市后市值短时间内超过1000亿美元,还是谨慎点好,需要继续观察。

风险警示:投资有风险,入市需谨慎。