谁是传统ERP时代的终结者?

编者按:本文来自微信公众号“国泰君安证券研究”(ID:gtjaresearch),作者国君计算机团队,36氪经授权发布。

早在2014年,权威机构Gartner就对ERP行业给出了一个在当时看来很不可思议的判断——“传统ERP已死”。

支撑其观点的论据是大量的调研。结果显示,大部分企业部署的ERP系统由于过度的定制化已经非常僵化,调整起来速度出奇的慢,并且代价昂贵。

不过Gartner同时也认为,企业信息化管理的需求一直都在,而代替传统ERP的,将是新兴的云解决方案。

五年后,一切正在成为现实。

海外的SAP曾经是传统ERP的代名词,如今已言必“云服务”,而国内厂商,更是早已开始了破釜沉舟的转型之路。

毕竟,在云ERP时代,厂商获得的将很可能不再是一次性的实施费用,而是持续不断的现金流。

前有微软的成功转型经验,谁又想错过这一次的机会呢?

01 传统ERP市场的天花板

过去近十年里,不管是全球还是中国,ERP市场的增速都在逐渐下滑,因为其渗透率正在逼近天花板。

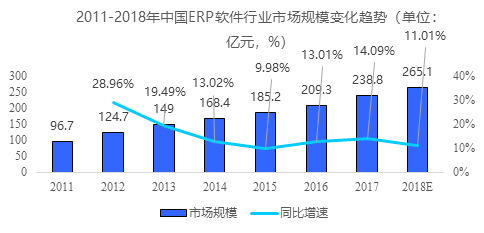

根据前瞻产业研究院整理的数据,全球ERP市场的同比增速从2010年的4.4%下滑到2017年的2.3%,而中国市场的规模增速也从2012年的29%下滑到2018年的11%。

国泰君安计算机团队认为,当细分赛道的市场渗透率超过50%后,行业增速会迅速下滑到10%以内。

在前有SAP、Oracle,后有金蝶、用友近30年的“圈地运动”之后,中国的ERP市场也基本上接近了这个水平。

▼ 中国ERP软件市场增速接近10%

数据来源:前瞻产业研究院,国泰君安证券研究

在这样一个增速放缓的行业里,集中度提升是必然的结果。

(延伸阅读:在76个细分赛道上,寻找行业集中度提升浪潮中的胜者)

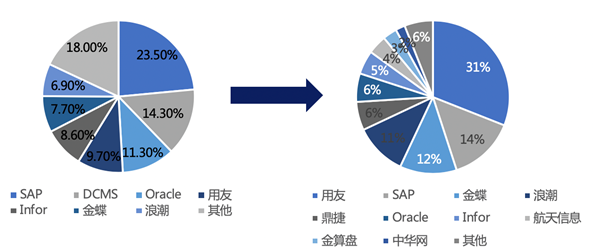

2008年到2018年之间,随着ERP的国产化,我们看到了本土ERP厂商市占率的稳步提升,金蝶与用友的逆袭已赫然纸上——用友与金蝶用10年的时间,分别将市占率从9.7%与7.7%提升至31%与12%。

▼2008年(左)与2018年(右)中国ERP市场占有率分布图

数据来源:前瞻产业研究院、国泰君安证券研究

不仅如此。据产业调研结果显示,原来由海外巨头把持的高端ERP市场也已经逐渐被本土ERP厂商渗透——用友网络的客户网络已逐步由财富200强 – 1000强之间的企业拓展至100强的央企;往年1-2个的5,000万级的订单也拓展至7,000万级别。

未来,SAP和Oracle等海外企业还将让出部分市场,金蝶、用友等本土龙头的收入与利润增长尚有一定空间。

然而,一旦国产化红利消失殆尽,本土企业又要如何打一场漂亮的突围战呢?

02 云ERP:突破重围的武器

想要突破渗透率的天花板,成为ERP行业里的“格力”与“美的”,云ERP将最可能成为本土ERP厂商最有力的武器。

过去,企业依赖于标准化的ERP系统所赋予的管理理念,去适配现有的业务流程。然而随着本土企业的发展,管理需求发生变化,传统的ERP功能已无法满足——想要上线新的功能必须进行产品更换,甚至再次购买实施、运维与咨询服务。对于企业用户来说,流程复杂、成本较高。

而云ERP具有升级方便、实施周期短、运维成本低等特点。

企业从初创到成熟,无论管理需求怎么变,都只需要在同一个平台上升级容量即可,无需更换产品与多次实施。

对于企业来说,用最低的成本达到近乎一劳永逸的效果,无疑是最好的选择。

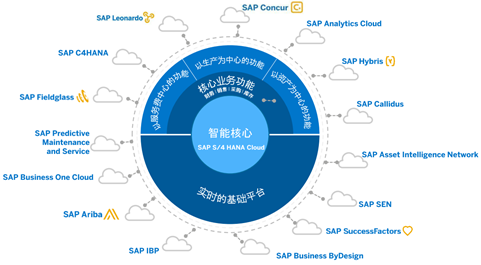

近年来,海外ERP龙头SAP与Oracle都通过外延并购实现了各自云ERP产品的基础,为国内的ERP厂商树立了良好的榜样。

▼ SAP通过大量并购扩充云产品线

数据来源:SAP,国泰君安证券研究

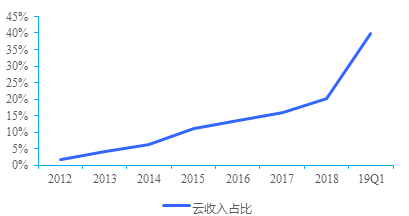

SAP的云业务收入由2012财年的2.7亿欧元增长到2018年的49.93亿欧元,增长了18.5倍。云业务收入占比相应的从不到2%,增长到接近40%。

▼SAP云收入占比持续高增长

数据来源:SAP年报,国泰君安证券研究

03 公有化部署 Vs 私有化部署

谁能带领中国ERP厂商顺利突围?

云ERP的公有云部署和私有化部署一直是市场讨论的热点,究竟谁才是中国ERP厂商正确的选择?

所谓公有化部署,就是将ERP软件部署在类似阿里云、华为云这样的公有云厂商服务器上,按年交年费给ERP厂商。

而私有化部署则是将ERP软件部署在客户自己的服务器上。这样一来,依然是一次性交费的买卖,并未体现出SaaS的优点,却能最大程度地满足客户定制化的需求。

国泰君安计算机团队认为,商业模式的变革是两者差异的核心,也将成为ERP厂商打赢这场突围战的关键。

传统ERP的销售是一次性的,而公有化部署的云ERP将彻底变成一项续费业务,赚一家企业一辈子的钱。

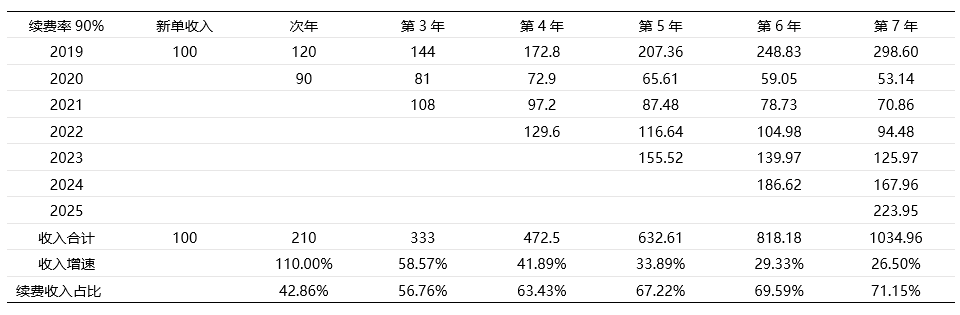

我们不妨假设一个云ERP公司2019年成立,当年完成新单收入100万元,此后每年新单收入以20%的速度增长,公司的续费率为90%。

经过测算,续费带来的收入占比快速提升将帮助公司摆脱对获客的依赖,也就是说,渗透率将不再对公司的收入体量造成致命影响。

▼续费率为90%时公司的收入增长情况(万元)

数据来源:国泰君安证券研究

但是,数据安全是公有化部署带来的最大安全隐患。

由于大型企业对数据安全把控严格、对成本相对不敏感,因此更适用于定制化程度高、满足复杂业务流程的私有化部署,而中小型企业往往更适用于价格便宜、实施简便的公有化部署。

04 用友&金蝶,前赴后继,各有所择

ERP转云的漫漫长路上,前有SAP、Oracle,后有用友、金蝶。

客户群体的差异导致了用友与金蝶战略的不同。数据显示,用友大型云ERP NC Cloud私有化部署比例超过95%,而金蝶云苍穹私有化部署比例只有47%。

为何两者会出现如此大的差异?

用友:私有化部署,赚大企业的快钱

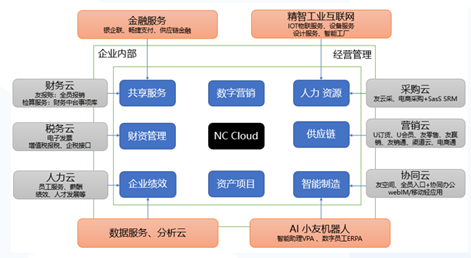

2019年,大中型企业客户居多的用友选择了停售NC产品,主推NC Cloud——采用私有化部署为主的渐进式转云,通过数据中台的架构服务企业的采购、营销、财务、税务、人力等其他流程。

根据用友三季报电话会议披露的数据,NC Cloud 2019年前三季度签约超过150家,确认收入大约7个项目,收入1.09亿,其中公有云收入仅占100万。

▼NC Cloud已经实现中台架构

数据来源:公司公告,国泰君安证券研究

金蝶:公有化部署,中小企业的续费机

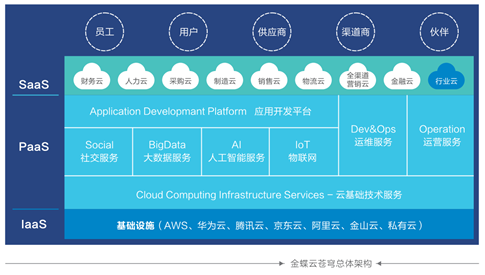

主攻中小企业市场的金蝶的转云战略更为大胆激进,其选择了PaaS(Platform as a Service), 用软件研发平台的以下四大优势满足企业不断迭代的业务流程与管理需求:

1、基于浏览器,完全再现

2、零安装、零编译、零部署

3、模型化、组件化、服务化

4、多租户个性化扩展

▼金蝶云苍穹本质上是PaaS平台

数据来源:金蝶国际,国泰君安证券研究

根据金蝶国际半年报电话会议的披露,截至2019年上半年,云苍穹确认收入1,500万,签约客户28家,公有云部署占比57%,私有云占比43%。

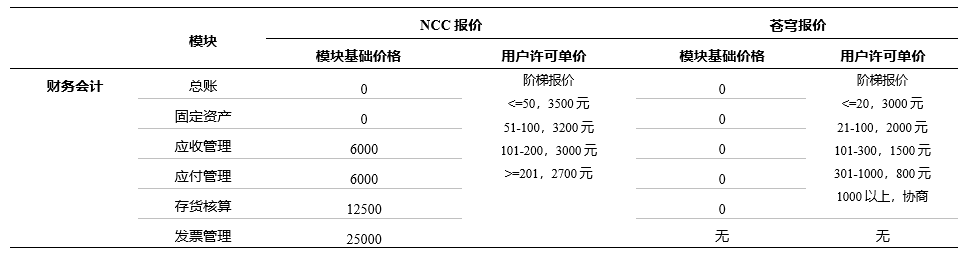

价格方面,经对比,用友NCC价格高于金蝶云苍穹。产业调研数据显示,用友NCC财务会计中多数模块都有基础价格,只有总账和固定资产是免费,而金蝶云苍穹全部模块基础价格都是0。

从用户许可的单价来看,虽然两者都是阶梯报价,但是NCC报价高于云苍穹,尤其是随着用户许可数量的提升,云苍穹的单价下降得更快。

▼用友NCC和金蝶云苍穹报价对比

数据来源:产业调研数据,国泰君安证券研究

05 谁选对了路?

总结来看,基于大型企业对于数据安全的考量以及SAP与Oracle的逐步退出,在未来的中国市场,云ERP的私有化部署仍将在很长一段时间内大比例占据市场份额。

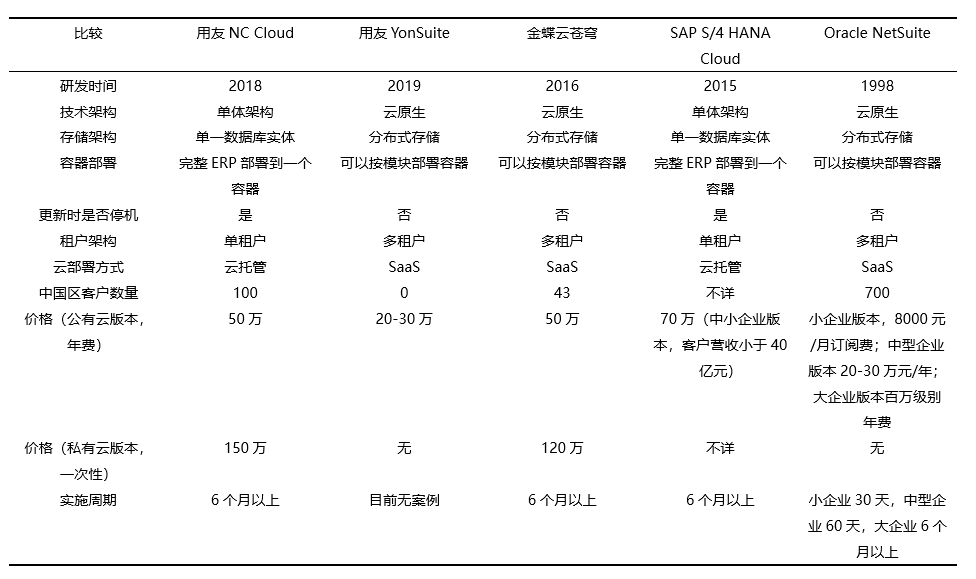

但是,对比多家海内外龙头企业的战略布局,不难发现,尽管当前还有很多云ERP产品是单体架构,或者以私有化部署为主,各家厂商都在开发云原生ERP,并积极推进公有云部署。

▼国内外龙头云ERP产品比较

数据来源:产业调研数据,国泰君安证券研究

作为工业互联网数据大融合的基础,我们相信,公有云成为企业ERP终极形态的那一天终将会到来。