万达电影重组“三鼓作气”背后:王健林父子放弃27亿套现

编者按:本文来自“娱乐资本论”,作者 贾阳,36氪经授权转载。

停牌了1年零4个月,将近500天,万达电影终于宣布复牌。三易重组方案并给出长达165页的交易所问询答复函后,万达电影并购万达影视,这一次似乎势在必得。

相较今年6月公布的重组草案,在最新并购方案中,“现金支付+发行股份”的方式改为全部发行股份,此前舆论对王健林父子套现的猜疑不攻自破。并购标的价格也从116亿调低10亿至106.51亿元,发行股票的价格从此前的50元/股调整为33.2元/股。而业绩承诺方此前由万达投资一力承担,这次则增加了一致行动人(万达影视高管和王健林配偶林宁)。

万达电影向娱乐资本论表示,“停牌期间市场发生了一定变化,出于顺应市场变化、同时更大程度让利中小股东的考量,公司拟主动下调标的资产的交易价格。”

这次公告的时间点也非常巧妙。万达商业IPO周五有了重大进展,从已反馈进入了预先披露更新,等待上会。其次,如果说王思聪的iG战队在英雄联盟S8赛夺冠作为利好还太勉强,但其掀起的A股电竞投资热潮中,万达电影算是占据相关板块一席之地。

然而,缺席了影视板块乃至整个A股的“估值杀”大风暴后,复牌后的万达电影面临的杀跌压力不小。

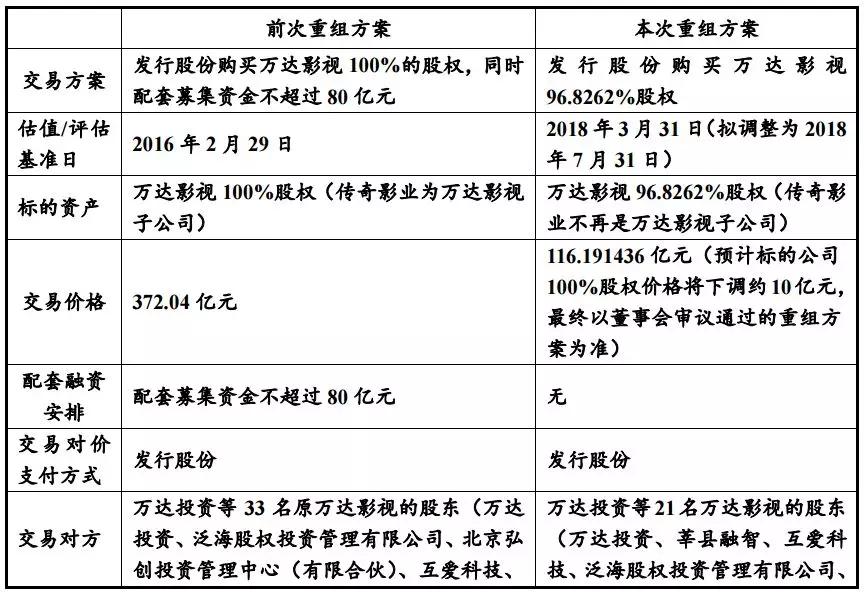

三易其稿,估值一降再降

娱乐资本论此前报道,早在2016年,万达影视就曾有过一次资产注入上市公司的方案,当时的资产包还涵盖了万达刚刚收购不久的传奇影业,整体作价372亿,卖给上市公司。万达电影的前身是上市公司万达院线(曾收购时光网),而万达影视主要是万达旗下的影视制片业务。

但在资本市场严苛的环境之下,最终,万达主动放弃。一等就是2年。

今年6月,万达电影再次推进并购万达影视。这一次,注入的资产包剔除了“亏损大户”传奇影业,新增了新媒诚品(万达旗下电视剧制作资产,出品《斗破苍穹》《正阳门下小女人》等)。由于资产的变更,交易规模从此前的372亿大降至116.19亿。

由于未能回复深交所对其重组方案发出的“37问”问询函,万达电影继续停牌。

直至2018年11月4日晚,万达电影延期4月终于回复了深交所问询函,并微调并购方案,交易对价降价至106.51亿元。

(万达电影公告中将最新方案与2016年并购方案进行对比)

王氏父子撇清“套现”嫌疑

今年6月的重组方案中,万达电影拟以支付现金及发行股份(发行价格50元/股)的方式,购买包括万达投资有限公司在内的21名交易对方持有的万达影视传媒有限公司96.8262%股权,交易作价116.19亿元。

其中万达投资所持标的资产对价26.93亿元,由万达电影以现金方式支付;其他方所持标的资产对价以非公开发行股份的方式支付。而万达投资正是由王健林和王思聪进行穿透式持股,两人合计持股100%。理论上说,王健林父子在重组中可以套现近27亿元。当时便有舆论称:王氏父子要套现了。

事实上,这一方案的制定算是“无奈之举”。由于万达投资同时是上市公司的大股东,曾向阿里、文投协议转让股份,现金交易才可以令其避免触发短线交易。此外,作为6月重组草案中唯一的业绩承诺方,万达投资要全额拿到这27亿,需要完成异常严格的要求,包括分三年支付、若未完成业绩承诺需“超额”补偿。

而在最新的微调方案中,万达电影将支付方式改为全部发行股份:依据发行价格33.20元/股计算(10转5派2),公司将向万达影视21名股东发行的股份总数预计约为3.21亿股,其中将向万达投资发行约0.52亿股股份,向除万达投资以外其他交易对方共计发行约2.69亿股。此次交易的拟定交易价格约为106.51亿元。

万达电影向娱乐资本论表示,“此前采用发行股份和支付现金相结合的方式,主要是因为公司在停牌期间以协议转让的方式引入了战略投资者。为避免触发《证券法》所规定的短线交易,万达投资持有万达影视这部分股份采取现金支付方式进行支付。目前时点公司向万达投资发行股份已不构成短线交易,为维护股东利益、减轻上市公司现金支付的资金压力,故调整为全部以发行股份方式支付对价。”

“万达投资与林宁构成一致行动人”

正常情况下,如果万达影视没有完成对赌,参与此次交易的21名股东都应该按照所持有的股权比例对上市公司进行补偿。但在6月的重组草案中,业绩补偿由万达投资单独负责。相当于万达投资仅持有万达影视22%的股份,却承担了100%的补偿责任。

万达电影董秘王会武此前向娱乐资本论解释称,这个补偿不是等额的,而是有放大效应。根据公告中公布的放大公式,假设万达影视2018年差1亿才能完成对赌,那么,万达投资需要补偿给上市公司的金额为1除以32亿,然后再乘以120亿。

而在最新的重组方案中,业绩承诺方增加了莘县融智兴业管理咨询中心(有限合伙)、林宁。莘县融智是万达集团影视板块核心人员的持股平台,股东除了王健林还有曾茂军和王会武等万达电影高管;林宁为王健林配偶。万达电影公告称,万达投资与莘县融智、林宁女士构成一致行动人。这也给了市场上吃瓜群众们一贴退散告示。

万达电影在答复深交所的公告中还透露,业绩补偿的条款相较于6月草案,严格程度似乎有所降低,不再有“惩罚性”补偿:

假设万达影视在业绩承诺期内实现的净利润均仅为承诺净利润的90%,则万达投资、莘县融智、林宁应补偿金额为交易价格的10%,应补偿股份数等于应补偿金额除以本次交易的发行价格。

假设万达影视在业绩承诺期内实现的净利润均为0元,则万达投资、莘县融智、林宁应补偿金额等于交易价格,应补偿股份数等于应补偿金额除以本次交易的发行价格。

不过鉴于公司正在以2018年7月31日为评估基准日对万达影视100%股权进行评估,最终估值还未确定,最终的业绩承诺及补偿安排也还未确定。

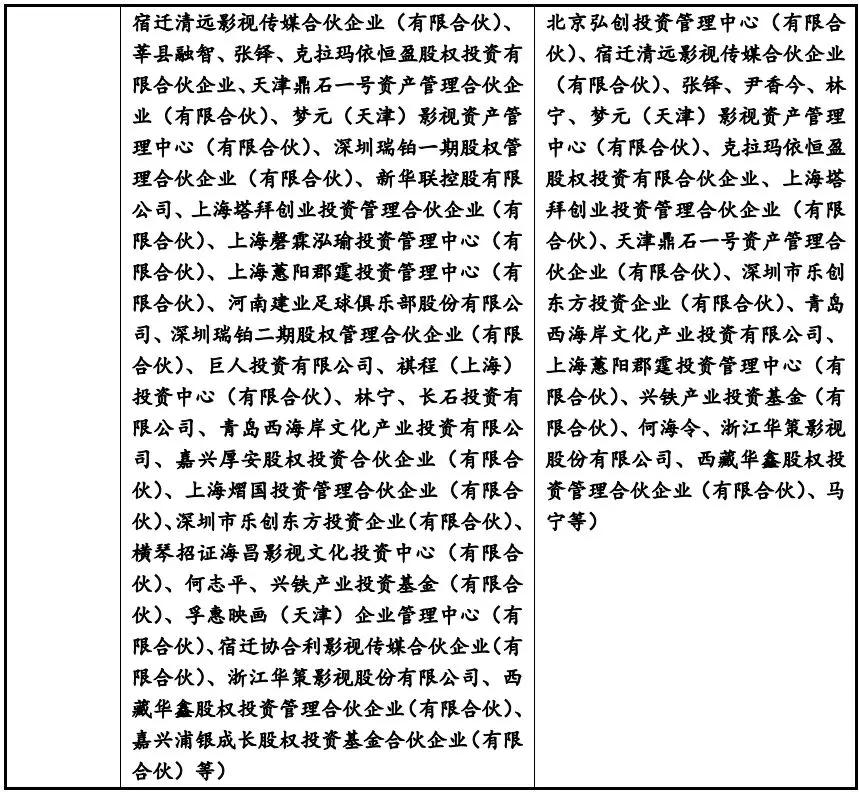

在最新方案中,增加了锁定期与二级市场股价挂钩的条款,希望安抚二级市场投资者。

业绩承诺如何实现?

在6月重组方案的业绩承诺中,万达影视须在2018-2020分别实现净利润8.88亿元、10.69亿元、12.71亿元。

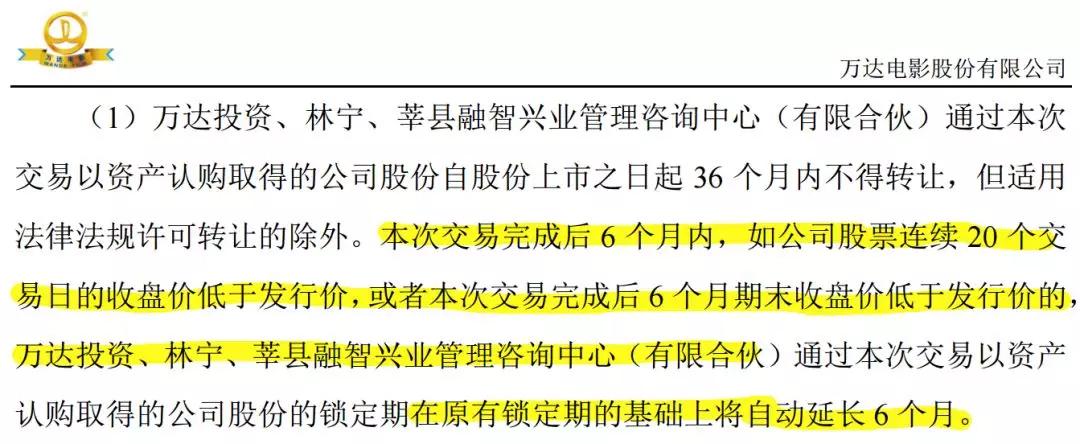

万达影视业务覆盖电影和电视剧的投资、制作和发行,以及网络游戏运营和发行等,其2017年所投影片票房总计158.44亿元,约占国内总票房的28.34%。2018年一季度,万达影视电影业务的收入为71788.84万元,电视剧主要收入为471.57万元,游戏主要收入为16495.85万元。

收购万达影视是万达电影“打造全球第一电影生活生态圈”战略的重要一环。

如何能完成业绩承诺?万达电影在回复深交所问询时表示,万达影视的电影制作能力和投拍能力出色,主投电影《滚蛋吧!肿瘤君》、《寻龙诀》、《唐人街探案 1》、《记忆大师》和《唐人街探案 2》等作品更是表现突出,正在积极筹划包括《唐人街探案》系列、《寻龙诀》系列、《西域列王纪》和《北京折叠》等多部作品,市场期待度较高,良好票房和新媒体发行表现可期;预测期内新媒诚品仍将以电视剧业务为主,同时逐步增大网络剧产品的比重, 并且持续丰富电视剧题材,适当向都市剧、感情剧、职场剧倾斜;互爱互动凭借对市场需求的把握能力和在游戏行业的深厚积累,将持续推出具有创新力的游戏,在游戏IP方面将充分 发掘和整合万达内部资源。

万达电影还表示,万达影视的估值仍相对较低。根据7月31日收盘价计算,A 股“广播、电视、电影和影视录音制作”上市公司2018年预测市盈率均值和中值分别为18.26倍和19.20倍,预计高于万达影视电影业务和电视剧业务本次交易估值所对应的2018年预测市盈率。

并购成功后,万达电影各项业务营收占比将发生相应变动:院线业务占86.75%,电影业务占5.44%,电视剧业务占2.39%,游戏业务占5.42%。

风雨飘摇,影视行业已换了洞天

万达电影总裁曾茂军之前向娱乐资本论表示,没人能预测资本市场的走势,你认为是不好的时间,有的人认为可能是好的时间。对于龙头企业来讲,永远是好的。因为行业不好,意味着行业可能重新洗牌,谁有可能去集中更优质的资源?一定是行业的龙头。就像禁酒令带来的白酒行业危机孕育了万亿市值的龙头茅台。

一再“割肉让利”,对万达电影来说,一方面脱离不开万达集团先解决主要矛盾、再考虑次要矛盾的考虑,万达集团瘦身仍在进行,逐步出售传奇影业股权,文旅资产也打包出售,不过可喜的是万达商业、万达影视登陆A股同时更新进度。

另一方面,整个影视行业、A股市场的萧条处境也倒逼其自降估值。

上证指数万达电影复牌前一交易日收盘于2676.48点,在万达电影停牌期间跌幅约16%,今年以来跌幅更是高达19%。文化传媒行业跌势更惨烈些。Wind统计显示,文化传媒指数(申万)在万达电影停牌期间跌幅达46%,年初至今跌幅则达到36.6%。

影视圈税务地震令影视行业备受冲击。万达影视曾公告表示,在万达影视艺人经纪业务开展过程中,万达影视没有和艺人个人发生经济关系,因此无需承担为艺人代扣代缴个人所得税的义务。但同样发出声明的华谊兄弟、唐德影视并未逃过一劫。此外,万达电影虽仍是中国最大的院线,但随着横店影视、金逸影视的上市,势必面临着市场稀缺性下降、估值调整的风险。

万达电影的并购重组马拉松似乎接近了终点。但真正残酷的杀估值的市场洗礼才拉开序幕。