餐饮行业“过冬”:海底捞、西贝们表面“带血”,但更受伤的是小企业

编者按:本文来自微信公众号“阿尔法工场”(ID:alpworks),作者:林晓晨,36氪经授权发布。原题目《血色龙头》

举国上下正在经历“最长假期”,而餐饮行业却迎来“最寒之冬”。

居家隔离导致消费需求被冷冻,聚餐和宴席的取消使得餐饮企业失去营收来源,人员与房租的双重压力让企业资金链捉襟见肘。

继“西北菜龙头”西贝莜面村获得浦发银行的5.3亿授信额度后,2月24日“火锅龙头”海底捞(HK:06862)也获得由中信银行和百信银行联合提供的21亿元授信,同时首笔8.1亿元的放款资金已经完成入账。

从1月26日开始,海底捞就关停了国内经营的门店。据媒体测算,海底捞停业两周的亏损就已达11亿元。

虽然海底捞已经从2月15日开始逐渐复工,但火锅作为重灾区,很难在短时间内迎报复性反弹,对海底捞业绩的影响或持续半年以上。

业绩受影响是不争的事实,但海底捞作为中国市值最大的餐饮公司,乃当之无愧的龙头,难道海底捞的资金也到了山穷水尽的境地吗?

海底捞真的缺钱吗?

火锅门店经营是海底捞主要的营收来源,2019年中期财报显示,海底捞门店经营贡献的营收占总营收97%以上,而由外卖及其他业务合计营收占比不足3%。

关闭线下门店后,海底捞短期失去主要营收来源,但人工和物业的高昂成本却需要支付,这也是危机所在。

然而透过财报,海底捞的真实处境并没有那么悲观,即使没有任何融资和裁员行为,海底捞的现金流也能保证公司运营将近五个月的时间。

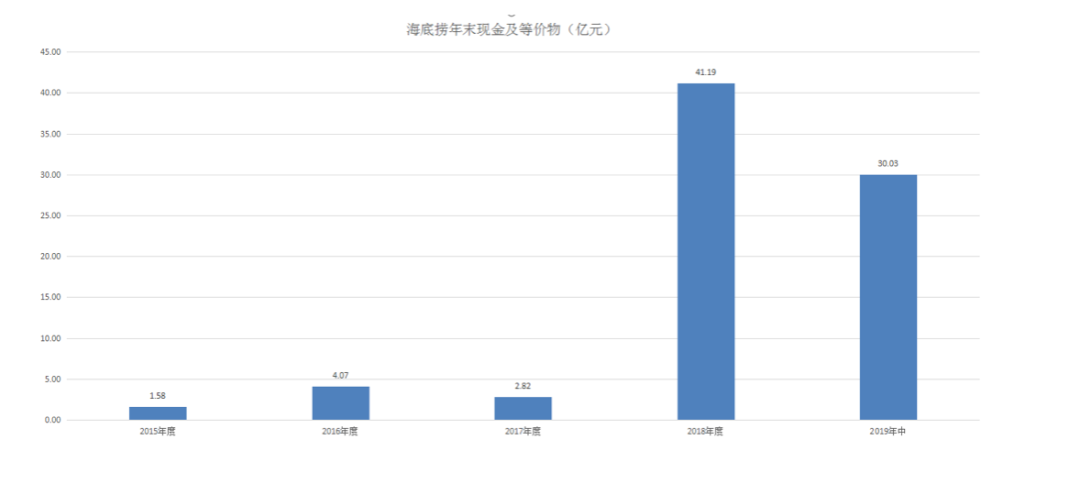

资金储备端,在2018年成功上市后,海底捞通过IPO获得了大量的现金流,截止2018年末,海底捞的自由现金流高达41.19亿元。尽管海底捞在2019年季度扩张,门店数由2018年末的466家飙升至2019年中593家,但其依然拥有超过30亿的现金储备。

资金消耗端,海底捞的成本主要耗费在原料成本、人工成本和物业成本。其中,原料成本占比最高,且与门店业务密切相关。暂停门店经营后,相关采购减少,原料成本也就不会发生。

与原料成本不同,人工成本和物业成本是长期消耗,在不缩减规模的情况下,这部分成本是无法避免的。

2019年中报数据,海底捞员工成本36.52亿元,平均每个月人工消耗6.09亿元;物业成本3.6亿元,平均每个月物业租金消耗0.6亿元。

如果我们沿用2019年上半年数据,那么正常经营下海底捞每月人工成本和物业成本合计6.69亿元,30多亿的现金能够支撑接近五个月的时间。

五个月的时间看似不长,但已经能够超过绝大多数餐饮企业了,这还是海底捞在没有进行任何行政干预,正常经营下的成本支出。如果控制成本,那么海底捞能够支撑的时间将会更长。

此外,海底捞在这段时间并没有坐以待毙,而是转战外卖业务,已经在49个城市开通外卖服务。虽然外卖业务的营收占比很小,但依然能够给海底捞提供一定的现金流补给。同时海底捞的自热火锅和火锅蘸料也受到热捧,有所缓解经营压力。

没有这21亿元贷款授信,海底捞不会倒;但有了这21亿元贷款授信,海底捞则有了继续逆势扩张的底气,进一步巩固龙头地位。

龙头只是损失利润

与海底捞相比,在餐饮企业中占绝对主体的中小企业更需要扶持,他们抗风险能力更弱,歇业受到的伤害也更大。

根据中国烹饪协会发布的报告,2020年春节期间年夜饭的退单率达94%,在对餐饮企业的调查中,预计一季度平均每家企业损失金额达1810万元。恒大研究院数据,仅春节7天餐饮行业的零售额损失就达5000亿元。

如果说海底捞只损失了利润,那么中小餐饮企业则到了危急存亡之秋。

首先是无力承担的剧增成本。除人工成本和房租成本外,对于大企业可以忽略不计的小成本也压力他们喘不过气。大企业可以通过供应链有效控制食材采购,因此损失较小。而对于小企业而言,春节的提前备货多数已经由“存货”变成了“计提亏损”。

其次是防疫物资采购难。大型企业拥有更多采购渠道,能够通过集中采购的方式获得防疫物资,但实力较弱的小餐饮企业,这无异于难上青天。没有防疫物资就增加面临的风险,因此与海底捞等大公司相比,小企业复工更难,风险更大。

然后是外卖业务受到冲击。平日里,外卖平台已经成为中小餐饮企业的主要经营渠道,甚至部分门店完全依靠外卖存活,但在大型企业也聚焦线上渠道之后,展开的直接竞争对小企业冲击巨大。

大企业有着得天独厚的品牌优势,无疑会导致小企业被进一步边缘化。同时中国烹饪协会披露,外卖平台不仅没有在疫情期间有所优惠,甚至部分企业表示外卖佣金还有所提高,进一步挤压了小企业生存空间。

最后是融资难资金紧。海底捞这样的行业龙头,其尚且存在现金流枯竭的风险,而对于小企业而言,现金流枯竭已经不仅是风险而是危机。

与西北和海底捞频获贷款形成鲜明对比,小企业缺少银行授信,对金融机构来说他们也不属于优质客户,很难有渠道能够助他们度过危机。

“带血”的龙头

朱门酒肉臭,路有冻死骨。当极端情况来临,作为金融机构理所当然的会提升放贷审核的力度,这就导致资产实力雄厚,企业规模大的公司更容易得到贷款。真正面临生死存亡,有着迫切需要的小企业却难以筹到钱。

实际上,即使在没有风险的时候,知名餐饮企业获得的扶持力度也要远大于小企业。如海底捞的门店租金成本在总营收中的占比不断下降,甚至在2019年上半年中这项数值已经降至约3%。行业普遍的房租成本占比在12%左右,如此低的成本对餐饮企业而言是难以想象的。

目前海底捞在产业链中的话语权极强,购物中心想要让海底捞入驻,必须提供优质的门店位置以及一定的免租期限,从而让海底捞的门店成本远低于普通餐饮企业。

作为投资者,海底捞这样的行业龙头当然是极佳的投资标的,即使在极端情况中,其依然能够获得大量贷款而活的很好,甚至还能继续逆市扩张。

所以,当行业中绝大多数中小企业濒临倒闭时,龙头公司只是表面上受损严重,实则市场地位更加巩固了,也揭示出商业竞争最残酷的一面。