震惊:这家中字头公司预亏1029亿,市值仅300多亿

8月18日,中国华融在港交所发布的公告显示,经初步测算,该集团2020年度经营业绩预计将出现亏损,归属于公司股东的净亏损预计为人民币1029.03亿元。

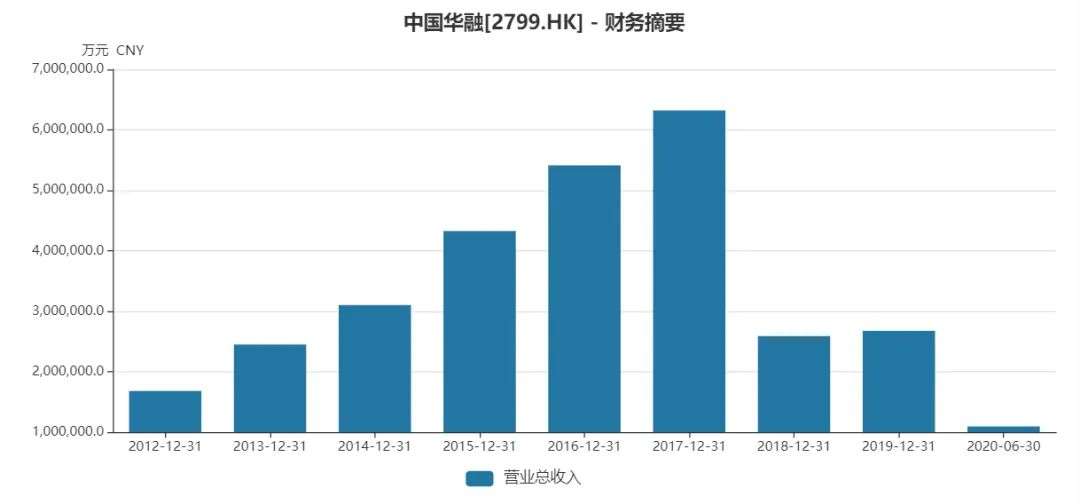

该预计亏损的额度,已超过2012年~2019年净利润之和。

中国华融同日发布的公告称,该公司分别与中国中信集团有限公司、中保投资有限责任公司、中国人寿资产管理有限公司、中国信达资产管理股份有限公司、远洋资本控股有限公司签署了投资框架协议。

今年4月1日,中国华融宣布延迟刊发2020年度财报,同时,股票停牌。停牌前,公司市值399亿港元,约合332亿元人民币。中国华融18日发布公告称,“将继续暂停买卖”。

业绩巨亏千亿三大原因

对于超千亿巨亏,中国华融新闻发言人表示,2020年,随着原董事长赖小民受贿、贪污、重婚案的开庭审理和宣判,中国华融对其任职期间激进经营、无序扩张造成的风险资产持续清理和处置,在此同时,新型冠状病毒肺炎疫情(简称“新冠疫情”)造成的市场冲击,部分客户履约能力下降,当期部分资产质量加速劣变。对此,公司对风险资产进行了全面审视、评估及减值测试,当期确认了信用减值损失和公允价值变动损失,对经营业绩造成了非常重大的影响。

具体来看,对于2020年业绩巨亏超千亿元,中国华融给出了三大原因:

一是对集中处置存量风险资产进行减值测试。在2019年海外业务整合基础上,由华融华侨资产管理股份有限公司(简称“华融华侨”)在中国华融集团范围内整合分、子公司部分存量资产,进行集中管理处置。我公司完成了华融华侨股权转让的立项审批,于2020年4月8日发布了潜在出售事项的公告,但至2020年末,该项转让未能按计划实施。华融华侨对集中管理资产进行了全面审视评估,计提了信用减值损失和公允价值变动损失。

二是对当期资产风险审慎评估信用减值损失。2015年至2017年快速增长的收购重组类项目和固定收益类项目于2020年集中到期。资产形成的历史原因和当期市场影响交织,叠加新冠疫情严重冲击和市场“爆雷”事件,客户履约能力受到较大影响,相关资产质量也较前期承压。经全面审视和评估风险,我公司计提了信用减值损失。

三是部分附属公司风险冲击了集团经营业绩。相关金融服务附属公司资管计划底层资产风险加速暴露。资产管理与投资分部中的部分附属公司风险资产劣变。经全面审视和评估风险,此部分子公司计提了信用减值损失和公允价值变动损失。

中国华融同时称,当期计提的信用减值损失和公允价值变动损失,增强了公司风险资产处置的财务基础,并不代表终级损失。

据悉,4月1日至8月18日,中国华融及旗下子公司已如期足额兑付到期境内外债券共94只,金额共计633.44亿元人民币。中国华融称,公司目前资金状况良好,对未来到期债券兑付已做出妥善安排和充足准备。

中国华融称,公司正在积极推进引进战略投资事宜,拟通过发行新股份的方式引入多个投资者对公司进行增资,仅涉及资本重组,并无计划进行债务重组。

拟主动引入战略投资者

中国华融表示,目前公司经营正常,各项业务稳步开展。同时,公司实施资本补充规划,已刊发潜在战略投资公告,拟主动引入战略投资者,有效补充资本,提升风险抵补能力,确保可持续经营基础。

图片来源:每经记者 张建 摄(资料图)

中国华融同日发布了《内幕消息潜在战略投资》显示,董事会宣布,于2021年8月18日,分别与中信集团、中保投资、中国人寿资产、中国信达、远洋资本签署了投资框架协议,拟通过认购公司新发行股份的方式对中国华融进行战略投资。中国华融在公告中称,潜在战略投资倘获实施将有效补充本公司资本,进一步夯实公司可持续经营的基础,保证公司满足监管要求。

框架协议不属于具有约束力的正式股份认购文件。引进战略投资相关工作正在推进中,有关交易确定后,公司将遵照信息披露规则适时公告。

近年来,在监管部门“回归本源、聚焦主业”的指导下,金融资产管理公司积极研究回归主业,有序推进机构瘦身。此前,已有中国信达、中国长城推进对旗下金融机构股权进行转让。

日前,中国华融在港交所公告,拟对子公司华融信托实施股权重组,拟以“债转股+股权转让”方式进行重组。其还将转让华融消费金融股权,拟采取公开方式,在依法设立的省级以上(含省级)产权交易机构转让该公司所持华融消费金融股份共计6.3亿股,对应股权比例70%。

中国华融表示,公司拟转让华融交易中心、华融消费金融股权,重组华融信托股权,均是落实监管要求、突出不良资产主业的具体举措,是公司稳步推进机构瘦身的正常股权转让行为。目前,上述子公司股权转让或重组项目正在推进中。

对于引入战投后的发展战略,公司称,未来,将坚决落实中央金融工作部署,立足金融资产管理公司功能定位,坚持回归主责主业,加快推进业务转型,服务国家发展战略需要,运用“投资+投行”的手段,大力拓展实质性问题企业重组,积极开展国企主辅业剥离、大型实体企业纾困、城市更新、违约债券收购、破产重整以及高风险中小金融机构风险处置等业务,不断提高主业发展质量和内部管理水平,增强逆周期调节工具和救助性金融功能,提升服务实体经济的质效。

本文来自微信公众号“每日经济新闻”(ID:nbdnews),记者|涂颖浩 编辑|廖丹 卢祥勇 杜恒峰 王嘉琦,校对|孙志成,36氪经授权发布。