Groupon 面临严重倒闭风险

我已经公开讲过很多次了,我不喜欢「消灭价值」的商业模式。身为创业者,你应该要致力于创造价值,而不是消灭它。折扣、削价竞争有什么了不起?我家门口的菜贩都想得到。但是要卖得比竞争对手贵,生意还比对方好,那只有大师如 Steve Jobs、张忠谋(台积电董事长)先生才做得到。

也因为这样,我不喜欢

Groupon 的商业模式。那也就算了,因为他们至少成功创造了一家「了不起」的网络公司,虽然让上万家餐厅老板亏了不少钱,但至少他们成就了自己,也成就了公司、股东,

即将风光的上市,写下完美的结局,不是吗?

##不!这件事情可能有很大的变化

首先,北美 IPO 市场自从

国债风波后急速却,再加上

SEC 的百般刁难,Groupon 的上市计划正在往后推延。但这也没什么了不起不过就是晚一点上市,不是吗?

##疯狂的财务杠杆

不,Groupon

最新公布的财务资料显示, 到今年 6 月底为止,他们的帐目上拥有约 3.76 亿的现金,但却有 6.8 亿的短期负债,其中又有 3.92 亿是欠餐厅的 - Groupon 卖出餐券后 60 天才会把帐款给餐厅,也就是说,他们的「负流动资产」,竟然高达 3.04 亿美金,并且在短短的三个月内拉回了 0.75 亿。

这是什么意思?意思是 Groupon 基本上是靠着「成长」来应付它的流动资产需求。换句话说到了今年第三季, Groupon 必须至少要产出 3.92 亿的现金流成长,否则银行存款就会开始下降。记住,他们的现金水位虽然有 3.76 亿,但其实还不够拿来还 60 天内会到期,拖欠餐厅老板的 3.92 亿,更别说剩下的 2.88 亿短期负债,这其实是非常非常小的动作空间。

##那有什么了不起,Groupon 不是一直在疯狂成长吗?

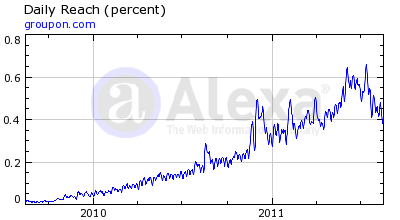

是吗?根据 Alexa 的资料显示,从今年第二季起,Groupon 的流量已经大幅下跌 1/3。当然这很有可能是他们为了维持现金水位,开始减少广告的投放。但 33% 的流量下滑,我相信对营收绝对会是负影响。况且如果营收下滑的速度大于广告预算下降的速度,那现金流还是要负成长。

也就是说,Groupon 正面临着严重的倒闭风险,如果不能如期上市,他们可能会被自己的账务杠杆压垮。

##缺乏网络效应

为什么 Groupon 的流量这么经不起考验,你问?在「

如何做一个有价值的网络公司」中,我们点出的「网络效应」是最重要的关键。两年多来,尽管流量、交易不断成长,但 Groupon 无论在餐厅端还是在使用者端,却都没有制造出「网络」来。所以一里旦少打广告、少办活动,流量也就跟着大幅降低。而这也不是我一个人的看法,知名的

哈佛商业评论近日也提出类似观点。

无论如何,Groupon 的猛爆崛起可以说是网络业近年来最大的奇迹,但它的结果是好是坏,目前无法得知,还要持续追踪观察。但有一件事情我可以肯定,那就是不管 Groupon 最后是成功度过重重关卡,还是像 Webvan 一样走进历史,这个案例都会成为网络史上,每个创业者必须要学习的超级经典。