IPO观察 | 双十一你们买买买,他们上上上

编者按:本文来自微信公众号“创业家”(ID:chuangyejia),作者:石海威、杨洁,36氪经授权发布。

一股浓浓的美元荷尔蒙的味道,又一次飘荡在2017年初秋的纽约、北京上空。

“印象中,纳斯达克指数上次上到6000点还是2000年3月。此刻的美国市场前所未有地乐观。”启明创投董事总经理甘剑平难掩兴奋。今年9月,由启明创投主导投资的再鼎医药登陆纳斯达克,首日涨幅超过55%。

“这在以往非常少见,”他说,“很多今年上市的互联网公司都是VC在2012-2014年集中投资的,经过四五年发展,VC到了退出期,且这些公司的利润收入都不错。”

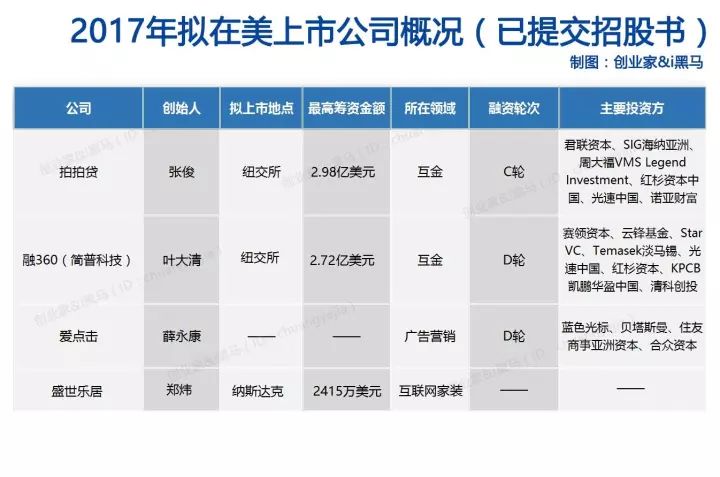

创世伙伴资本创始主管合伙人周炜也有类似感受。最近,周炜主导投资的创新金融服务公司融360提交了IPO申请。在此之前,他投资的京东和宜信旗下子公司宜人贷,分别在2014年和2015年于美股上市。

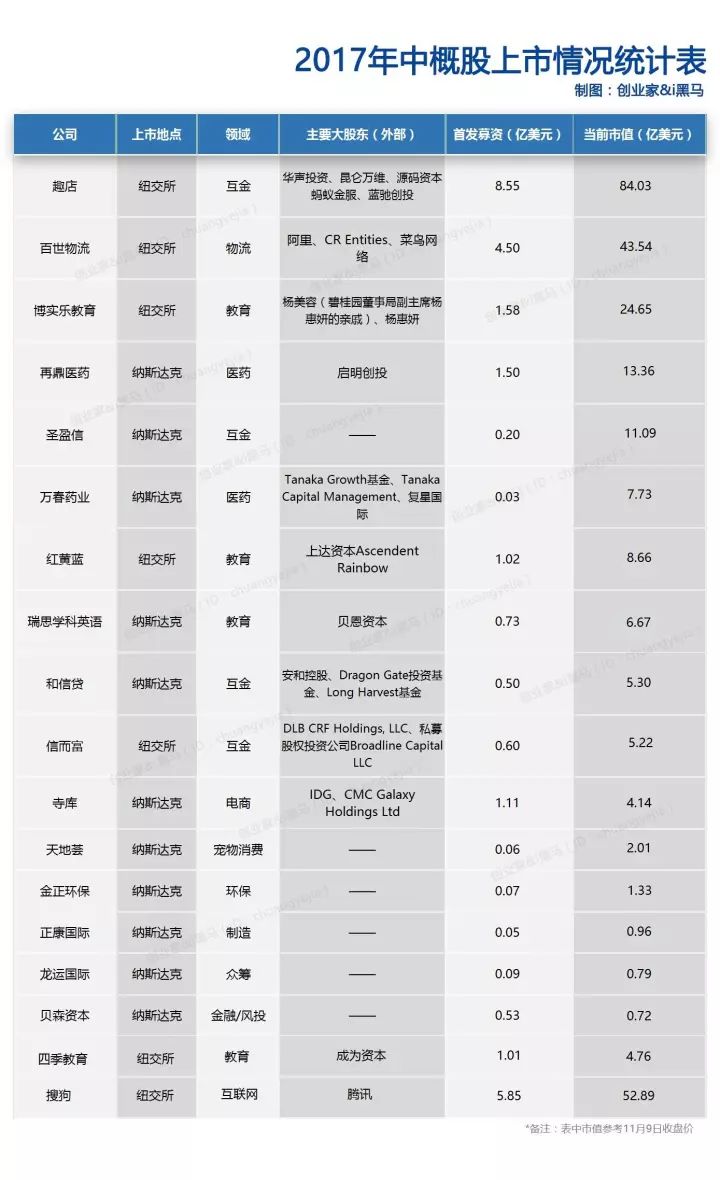

不过两年时间,中概股情势已发生了扭转。从今年4月打响赴美上市第一枪的互联网金融公司信而富,再到敲钟当天股价狂飙又发生戏剧性波折的趣店,以及十四年磨一剑的搜狗,继2014年之后,一轮新的赴美IPO潮汹涌而至。

三年一轮回,这是第五波

第一波由2000年左右的新浪、网易、搜狐掀起,之后是2003年到2005年的携程、艺龙、盛大、百度。2010年,记录了中国科技公司赴美上市华丽的一页,当当网、优酷、易车网、搜房网等40家公司在美上市,以“工具类”网站和软件公司为代表,TMT股全面爆发。

相比于之前海外上市公司价值常被低估的情况,第三波上市的中概股,在海外资本市场受到了追捧。优酷上市当日,开盘价27美元,较发行价大涨了111%;今非昔比的当当网,当年也是以24.5美元开盘,较发行价上涨了53%。那轮热潮在2010年底前达到高峰,并一直延续到了第二年上半年——在2011年,包括奇虎360、人人网、世纪佳缘等在内的11家国内炙手可热的互联网公司在美上市。

但随后,2011年第三季度,成为中概股春天与寒冬的分水岭。随着全球经济发展速度放缓,以及互联网泡沫的存在,多家国内公司遭到做空机构质疑,中国公司赴美上市遇冷。2011年下半年,仅有土豆网一家公司上市。

第四波赴美IPO潮在2014年出现。经历了两年的低潮期,随着美国经济的复苏,上市窗口重启。虽然这一波的公司数量少于2010年,但是它却显示出新的变化:集中在电商、社交和游戏等领域,都是高估值、高融资额,虽然多数处于亏损阶段,但是都具有业务创新性。

电商界的两大巨头阿里和京东,都排在这一年IPO的队伍中,融资额分别达到了250.31亿美元和30.91亿美元。前者的融资规模更是超过了Facebook,成为史上最大规模的IPO。社交工具微博和陌陌、游戏公司乐逗游戏,都在这一年登陆纳斯达克。

中概股私有化回归浪潮暂停后,2017年,第五波赴美IPO潮来临。

阿里和百度今年以来抢眼的股价表现预示了大潮将至。在最新上市的中概股中,尽管趣店的商业模式在国内受到了质疑,但10月18日上市当日,趣店股价经历了大涨是不争的事实,盘中一度上涨超过40%。9月底在美上市的红黄蓝教育机构,上市首日股价上涨40%;今年5月上市的博实乐教育,股价已经累计上涨超过了80%。

潮水为何来?

“和2010年相比,这一次的上市潮,已经能看到很多的中国创新了。”周炜说。“而且过去中国互联网创业公司收入和利润来得比较慢,现在不同了,用户付费意愿明显增强,付费金额也在持续增长,新创公司可以更快地表现出好的赢利能力。”

周炜认为,互联网公司收入爆炸性增长时代已经来临,一家优秀企业用三到四年的时间上市很正常。易凯资本董事总经理宋卓告诉创业家&i黑马,易凯资本刚刚帮助ofo单车完成了最新一轮融资。他注意到,传统互联网公司做到日均千万订单,成长曲线往往很漫长,淘宝、美团、滴滴都是如此。但在共享单车浪潮之下,ofo从走出校园到突破日均千万单只用了半年时间。

“在资本和巨头的共同作用下,中国企业成长速度显著加快。”宋卓说,相比五六年前,中概股背后的投资人结构发生了巨大变化。前者的投资人以传统美元基金为主,对上市退出的节奏把控有一套完整打法,今天的资本来源更加多样化,除去个人天使和机构投资者之外,腾讯和阿里也扮演了重要角色。

“现在这个时机非常好,我们认为在美国资本市场这个环境下,有越来越多的中国企业会加快上市进度。”一位投资人告诉创业家&i黑马,与2010年那一波上市潮不同,当时中国互联网在美国只是一个补充,赴美上市要对标美国公司,今天中国互联网有了自己的发展方式,很多创新,在之前的上市潮中很少看到。并且,“阿里和腾讯早已成为世界范围内极具影响力的公司”。

不只年轻的创业公司,搜狗等互联网“剩者”也相继上市。一位熟悉美股市场的FA从业者告诉创业家&i黑马,尽管美股市场对巨头的分拆无过多限制,但这些顶着巨头子公司帽子的互联网“老大难”企业,过去几年日子并不好过。“因为业绩没有充分释放,市场格局也没有完全敲定”,眼下能够上市是“抱着股东利益最大化的想法来操作的”。

接受创业家&i黑马采访的多位业内人士表达了一个相同观点:2014-2015年间美股市场低迷,中概股估值波动很大,很多企业开始积极回归A股。而两年之后尘埃落定,人们发现和美股相比,国内资本市场仍有诸多限制,比如对新兴行业的控制、对盈利和股权结构的要求。

自去年下半年起,道琼斯、纳斯达克、恒生指数一路上涨,互联网、高科技公司的涨幅又远远超过了市场涨幅。部分中概股和阿里、腾讯的良好表现为国内企业海外上市照亮了道路。香港资本市场对新兴行业的接纳程度也在逐渐加强,美图、众安、阅文纷纷登陆港股。

外部市场环境和创新供给决定了中概股的上市周期。经过将近三年的估值下调,美国市场已经基本消化了中国概念股。接下来,以滴滴、美团为代表的O2O领域,以快手、秒拍为代表的内容网络,都将源源不断丰富美股市场的供给。

集中互金和教育

在今年上市的十几家公司中,互联网金融和教育,是最为显眼的两类。K12教育领域中,博实乐、红黄蓝和瑞思学科英语等上市后,在本周,又有一家中小学教育培训机构四季教育在美IPO。

互金企业赴美上市正在形成趋势。继信而富、趣店、和信贷后,拍拍贷和融360已经向美国证券交易委员会(SEC)递交了IPO招股书,11月10日拍拍贷也将正式敲钟。与此同时,乐信、量化派、点融网等超过10家互金企业,也传出即将赴美上市的消息。此外,“三马”的众安在线,也在香港上市。

然而,互金类中概股的股价,也正在经受动荡。市场对现金贷等业务仍然争论不断,监管是否会进一步收紧也成为投资者关注的话题。在周炜看来,大浪淘沙,不尊重金融本质的公司被淘汰很正常。但是从大趋势来看,他认为今后五年内,至少还可以看到十几家超过十亿美金的创新金融公司上市。“这个行业有足够多的痛点,市场足够大、离钱足够近,而且并不是赢家通吃的竞争格局。”

“上一轮中概股估值被严重低估、退市、回归,曾一度让美国资本市场对中概股产生怀疑,” 宋卓说,“因为这些前车之鉴,这一轮的新兴企业就需要更加谨慎,通过搭建更成熟的管理团队,经过更完整的周期验证,从各个方面完善自身,这样才能最大程度减少企业面临的风险。”