你真以为央妈网联是来截胡腾讯阿里的么?Young!Simple!

本文来自微信公众号港股那些事,36氪经授权转载。

最近,关于移动支付、征信天天有大新闻。

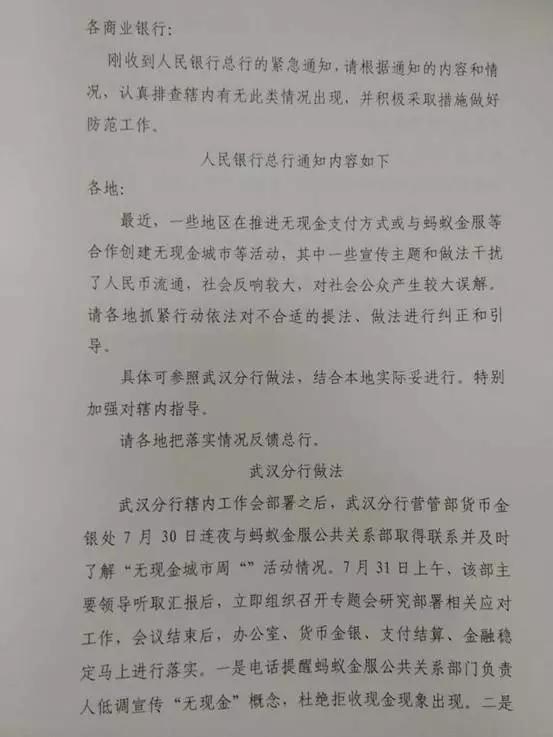

先有移动支付两大巨头阿里、腾讯很有默契的一同启动了“无现金日”的活动,向消灭现金发起冲锋的号角:

支付宝宣布:从8月1日到8月8日一周时间内为“无现金周”,提高支付宝支付的“奖励金”,消费2元以上可能有4888元奖励。

微信支付宣布:从8月1日开始,持续整个8月,微信都会投入巨额资金以鼓励金、代金券和现金红包等渠道推动支付,其中焦点为“8.8无现金日”。

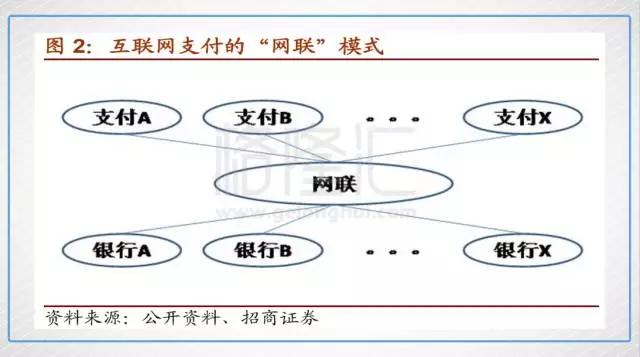

期间,央行突然宣布,从2018年6月30日起,类似支付宝、财付通等第三方支付公司受理的,涉及银行账户的网络支付业务,都必须通过“网联支付平台”处理。突然间各路新闻就又各种“重磅”、“震惊”体开始涌出来,号称第三方支付的末日即将到来……

最后,虽然为首批8家试点机构的腾讯,但是运营上远没有隔壁芝麻信用活跃,一直低调的腾讯信用也悄然上线,目前仅有QQ超级会员可以查看。

有崛起,有反制,有暗涌,在移动支付、个人征信这两个兵家必争之地,在正常的商业竞争之余,我们不得不关注的就是那一只看不见的手。

其实,在巨头突飞猛进、攻城略地的时候,那只看不见的手一直默默在行动,调整巨头的边界。之前已经发生过很多影响深远的事件,线索太多,还是要来理一理,央妈这波带的是什么节奏?

一、第三方支付的生与死?

在思考央妈想做啥之前,先来思考一个问题:

请问,你觉得“支付宝余额”、“微信零钱”这些移动支付账号里面的钱究竟属于谁?

结论是,这些钱只是名义上属于你,只是存在第三方支付牌照框架下的一个虚拟账户里面,称之为:客户备付金,是第三方支付预收其客户的待付货币资金。不属于支付机构的自有财产,其所有权属于支付机构客户,但不同于客户本人的银行存款,不受《存款保险条例》的保护,也不以客户本人名义存放在银行,而是以支付机构名义存放在银行,并且由支付机构向银行发起资金调拨指令。

这类账户并没有国内券商账户这种第三方存管机制监管,理论上,他是提供不了和银行活期存款一样的信用背书的,理论上老板是可以拿着钱和小姨子跑路的...以前,在第三方支付做收单业务的背景下,体量不温不火,所以央妈只眼开只眼闭,也没有收紧来搞。但是现在这个牌照在巨头庞大的流量面前产生了巨大的风险敞口,截止2016年第三季度,267家支付机构吸收客户备付金合计超过4600亿元,所以央妈要规范第三方支付,是必然事件。

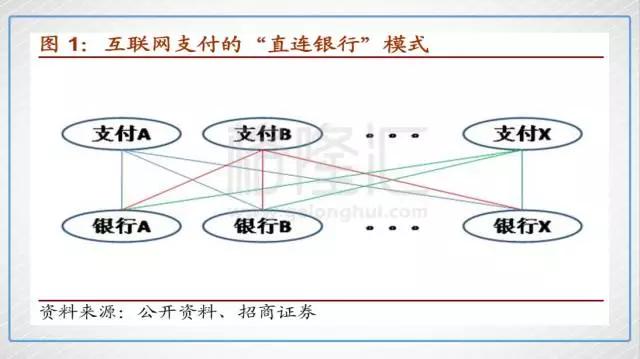

要理解央妈规范第三方支付,推出网联(全称非银行支付机构网络支付清算平台)的必然性,就要先回到现行机制的bug。

目前大型的第三方支付公司都采用“银行直连”,是相对于银联为通道的“间联”模式而言的,即支付机构通过在多家银行开设备付金账户实现资金的跨行清算,绕开了银联。其初衷是为了省去银联分润,节约支付成本。后来“直连模式”逐渐成为支付机构的竞争壁垒,变成主流的支付模式,因为准备金越大,对银行议价能力越强,规模效应越显著。

在“银行直连”模式下,最大的问题是,很多交易在自家平台的账户内部划转就完成了,根本不需要和银行进行清算。那就意味着支付机构实际上履行了央行的清算工作,这就意味着,有大量的交易,处在央行的监管之外。随着移动支付渗透率的大幅提高,这个交易体量越来越大,洗钱,税务统筹都无法监控,央妈不可能坐视不理。

同时,传统在线下收单业务出现的“二清”也同样的出现在了线上平台。不少没有支付牌照的平台公司电商类平台,在实际从事业务的过程中使用的是“大商户”和“二清”模式。

例如一个大型电商平台,虽然引入了微信、支付宝这种支付通道,但是由于其业态和传统线下商场是相近,一个大商家进行统一收款,再清算给下面的各个商家,那就意味着,一旦这个大商家跟小姨子跑路了,所有人的钱都没了...在这个问题上,有赞、蘑菇街、美团等都被央妈约谈过,相比线下,线上“二清”的影响更为严重:

1)线下实体商场跑路一般是区域性的风险事件,影响较为有限,互联网则没有边界,极有可能酿成全国性风险事件;

2)商场主跑路的时候通常会留下固定资产,跑路的成本比较高,而电商平台则多数是轻资本运营,成本无非就是点服务器、办公用品。”

因此,必须有个更底层的架构把所有交易都统筹起来,以央妈对清算的绝对控制欲,有动作是必然的,看看几个关键的时间点的事件:

2016年4月,市场开始传出“网联”平台消息;

2016年8月,媒体曝出央行原则上通过了“网联”平台整体方案框架;

2016年11月,传出“网联”平台新方案,具体到股权和推出时间;

2017年1月,央行推出酝酿已久的客户备付金集中存管制度,首次交存的平均比例为20%左右,最终将实现全部客户备付金集中存管;

2017年3月,“网联”上线试运行;

2017年8月,确定全网截止日期2018年6月30日。

备付金管理和网联是组合拳,从业务模型上来看,网联模式上线后:

1)个人在第三方支付虚拟账号里的余额都统筹在央妈的备付金集中存管中,意味着你的钱央妈给你看着,老板带不了小姨子跑路了,顺带的对支付公司的暴击就是:所有第三方支付备付金的利息都没有了……盈利模式是备付金利息的中小玩家退场……

2)所有交易必须通过网联进行清算,这就意味着,所有交易明细都在央妈的监控范围之内,但是交易的明细各家公司还是有记录的,网联清算费用暂时没有指引。

因此,网联的成立,对于好好想做支付,不惦记着用户备付金,不搞暗池交易的支付公司都没有影响。对于绝大部分吃瓜群众来说,不影响实际体验,而且资金安全保障程度提高。

对合规经营的支付公司来说,除了拿掉本来不属于你的备付金利息,没有根本性的影响。因为作为支付通道,最关键的交易流水,还是在你手里,剩下那一点点利差根本无关紧要……有党性的支付宝就早早把利差通过余额宝的基金通道转移到控股的基金公司里面,这就是党性和远见。

问题的关键是:阿里、腾讯做支付看上的是交易数据,家大业大看不上那点利差!

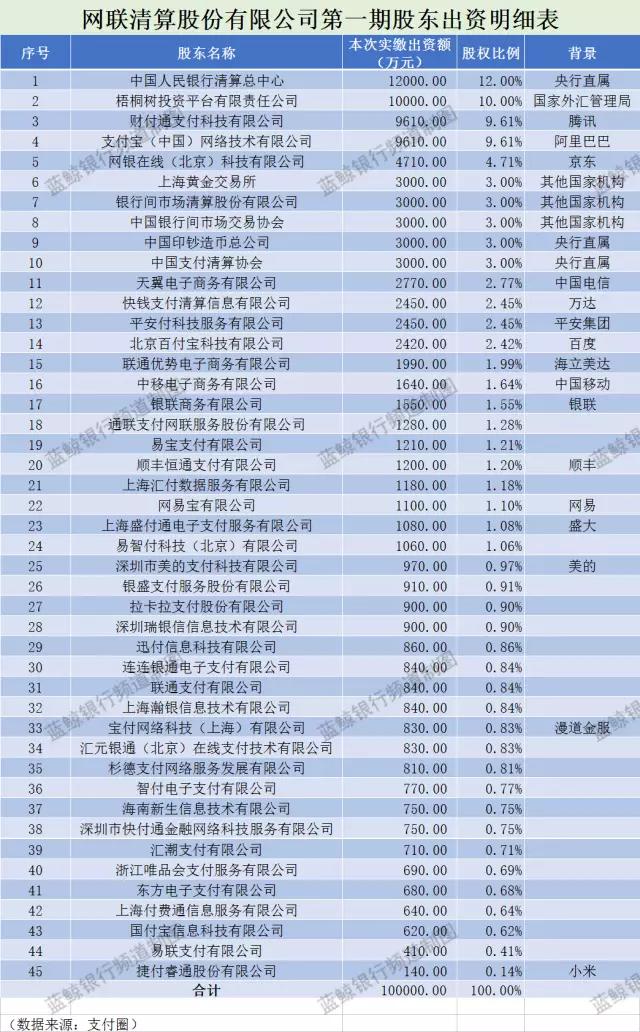

因此,网联的成立根本对他们毛影响都没有...而且网联把萦绕在他们头上的合规性问题来解决了。对于巨头来说是利好,因为巨头看不上那点利差,小公司指望着那点利差来过日子,所以这是对头部玩家利好的政策...而且,好好看看网联大哥的股权结构好么,央行系为第一大股东,其他国有机构也占据大比例股份,剩余的由其他30多家第三方支付机构占有。

毫无疑问,牛头肯定是要交给国家的。国资背景相对控股,在互联网领域,但凡上台面的玩家,多少都有股权。行业大哥,腾讯、阿里都是9.61%,京东4.71%,在这个行业数据底层平台里,几位大哥的话语权很大。真要说,腾讯+京东的14.32%才是第一大股东好么。对于几个头部大哥来讲,最优策略反而是提高清算费用,高清算费用最后会通过网联回笼给各个股东,钱转一圈回到自己手里,但是高清算费用会大幅打击新进入者以及中小玩家。

所以啊,不懂就不要说,网联对于头部玩家(腾讯、阿里)是大大的利好,即使用最简单的逻辑,任何提高门槛的行为都是利好龙头的。

当然,党性也是要有的,牛头是国家的(全网的交易数据)。

二、“无现金日”的狂欢?

首先,我们先来想一个问题:谁最希望看到无现金社会?

无现金社会获益最大的不是阿里、不是腾信,毫无疑问,是政府!无现金社会,所有交易通过电子信道,不管银联也好,网联也好,所有交易数据都是在央妈的监控之下。准确的交易流水意味着什么,意味着完整的纳税明细,当无现金社会成立的时候,政府开开心心的纳税,管理上又省事,还有比这个更幸福的事情么?

对于无现金社会,最近被CRS(Common Reporting Standard,共同申报准则)光荣纳税的兄弟们估计有饱含泪水的悔恨,光荣纳税不可怕,可怕的是你要解释这些收入都怎么来的?这些资金都怎么出境的?

控制了资金清算底层架构(银联、网联),政府是最乐见无现金社会的,但是最近的看到人行的反弹,并不是政府要打击无现金社会,而是无现金生活不能冲击到人民币法币的国家信用地位,在一线城市,已经开始有店面拒收人民币,普下法:

中华人民共和国人民币管理条例总则第三条中明确指出:“中华人民共和国的法定货币是人民币。以人民币支付中华人民共和国境内的一切公共的和私人债务,任何单位和个人不得拒收”。

无现金社会是必然趋势,但是任何事件的发展都必须在其自身的历史进程当中。人民币作为法币的正统性是不容质疑的,中国的城市是从一线到六七线都有的,人行统筹全局,要顾着跟不上的小弟,要照顾不用网络的中老年人群,维护人民币的权威,控制下节奏很正常,你看文件里面,要的也是低调宣传,不要把事情一下子做得太过了。

我们现在都期待无现金社会,将来纳税的时候,你就不会觉得无现金社会好了……

三、腾讯入局征信

征信市场号称千亿级,江湖上有点地位的玩家都想参与。

早在2015年1月,中国央行就下发通知,要求芝麻信用、腾讯征信、深圳前海征信、鹏元征信、中诚信征信、中智诚征信、拉卡拉信用、北京华道这8征信家机构做好个人征信业务准备工作。但时至今日,中国首批个人征信业务牌照仍迟迟不发。

试点了两年多,最终,在4月21日,在“个人信息保护与征信管理”国际研讨会上,央行征信局局长万存知首次对外公布试点结果,8家进行个人征信开业准备的机构没有一家合格,发出了3个“没想到”的感叹:

第一个没想到的是,在刚下发通知允许8家机构开展个人征信业务准备后,国内就遇上了互联金融领域整顿。这8家机构本身就是互联网企业,很多业务是互联网金融。“互联网金融整顿,至今还未结束。在这个领域做个人征信,怎么做?”

第二个没想到的是,社会公众对个人信息保护的意识空前高涨。秉持审时审慎的原则,对8家机构开业准备的要求更高。

第三个没想到的是,两年过程中,这8家机构实际开业准备情况距离市场需求和监管要求差距太大。

后续,人行在个人征信市场准入方面,表态要坚持三个方面的基本原则:

1)要坚持第三方征信的独立性;

2)坚持征信活动的正当性,就是政治上要正确,体现社会公平正义;

3)坚持个人信息隐私保护原则;

征信公司在展业的同时,不能人为的通过信用为人群分群,不能泄露个人隐私,不能即是裁判又是球员,更不能在展业的同时挑战国家信用。在这两年试点过程中,龙头企业芝麻信用这个发展最快,地推能力又强的公司,基本把所有雷都踩了一遍,前有“圈子事件”信用分层,后有试图超越国家信用的各种地推:

如果说做金融还是生意,那做信用业务就是要讲政治了,边界要把握好,什么能做,什么不能做心里要有杆秤,挑战国家信用和人行底线的业务,下场都注定是悲剧的...

这也就是腾讯作为首批试点公司,之前却没有任何大的动作出现的原因。微信能做大和腾讯懂政治有高度相关,在人行底线没摸清楚之前,少做少错。反正数据都在自己兜里,方向摸清楚了,什么时候启动不就是算法问题?

那为什么在这个时候,腾讯开始有动作了?

一来是通过炮灰公司的顶风作案,监管底线摸清楚了,可以在底线之上展业。更重要的是,目前的机制给几个大集团发牌照,始终解决不了即是裁判又是球员的问题。

作为人行来讲,数据其实还是孤岛存在几个大玩家之中,那未来极有可能,就是推出一个类似“网联”的“信联”。由国家主导,大玩家参股,数据在这个合资公司进行贯通,作为底层的数据供应用层的使用,类似现在人行征信中心。腾讯现在启动,开始有动作,就是为了在将来“信联”的持股比例谈判中积累更多的筹码。

征信这个故事,还远着呢,且行且珍惜,不要试探人行的底线...

结语:

目前,医疗、汽车这两个领域的底层架构也在搭建,看看股权结构就知道。

任何说行业底层大数据故事的公司,都是忽悠。

牛头,永远是国家的。