“看脸时代”的“医茅”爱美客

编者按:本文来自微信公众号“策金财经”(ID:gh_bca44fc77ad0),作者:财经大爆炸,36氪经授权发布。原标题:《医美的春天带来的大趋势?深扒“医茅”爱美客》

爱美客的营业收入主要来源于医美产品,其中99%以上的收入都要依靠卖玻尿酸产品。其旗下虽有美容产品,但是在营业收入中占比较低,仅占1%左右。爱美客主营的6款产品中,目前有两款产品正担当营收的支柱—— "爱芙莱"和"嗨体"。二者合计的营收占比(2017年至2019年)一直维持在80%以上。

01 公司分析

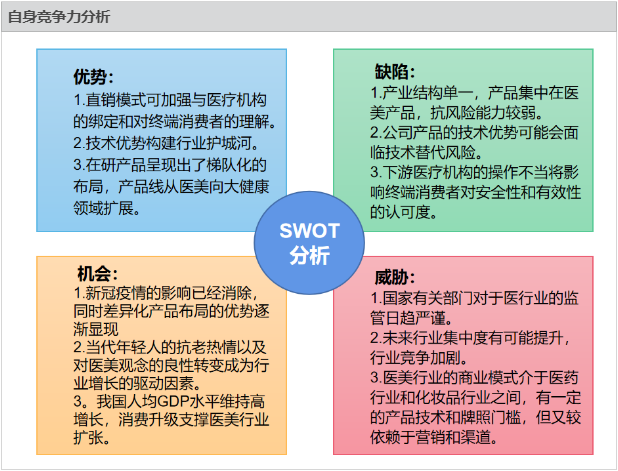

技术层面,爱美客偏重于生物高分子、生物蛋白和组织工程技术领域的投入。

公司试图通过技术、材料与产品配方的创新,把产品线从医美向大健康领域扩展。因此其在研产品呈现出了梯队化的布局:肉毒杆菌素类产品处于申报阶段,皮肤填充、手术防粘连、硬脑膜和软组织修复、动态皱纹去除、糖尿病与肥胖病治疗方面的产品也已经分别进入注册申报、注册检验、临床研究和临床前研究阶段。产品获准注册后将陆续投放市场,内外结合地提升人们的生命品质。

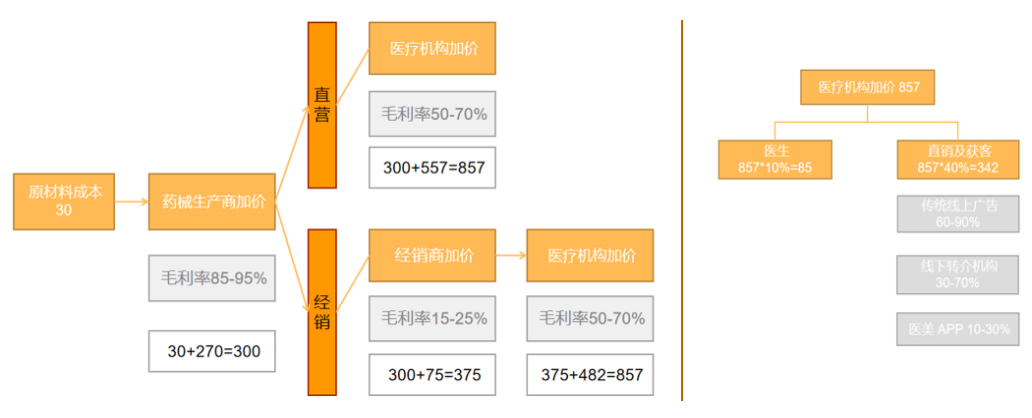

营销模式上,爱美客多采用直销的形式,比例高达65%。该模式渠道优势更加明显,回款速度较快。

爱美客旗下6款产品获得III类医疗器械证书(该证书获批需要5年),技术壁垒相对较高。产品布局覆盖中、高端市场,在医美产业链上游享有定价权。聚焦医美产业链,医美产品毛利率高达92.97%,净利率约为61.51%。

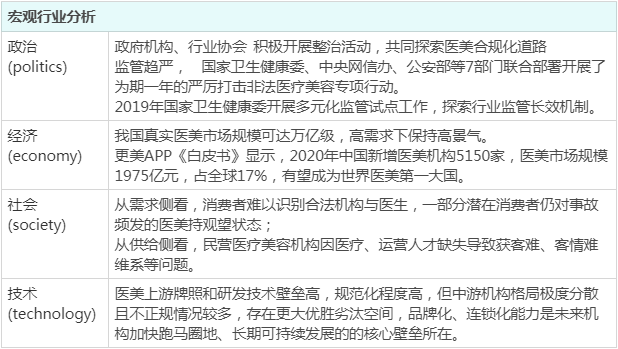

02 行业概况

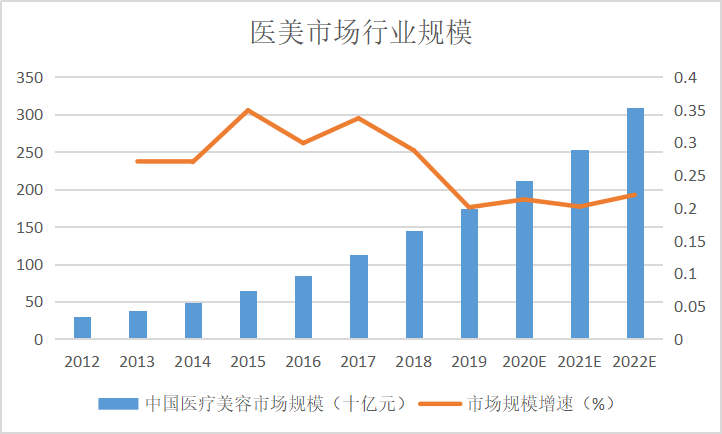

2020年,中国医疗美容市场规模接近2000亿元。

据国际整形美容医学会统计,全球医疗美容服务疗程数从2011年的1470.78万例增长至2017年的2339.05万例,年均复合增长率为8.04%,医美行业已进入稳定发展阶段。

中国医疗美容市场也呈现出快速发展的趋势,根据艾瑞咨询统计与预测,2020年中国医疗美容市场规模同比增长11.6%。虽然2020年受疫情影响,行业增速略有下降,但行业规模依然逐步扩大。预计2023年市场规模达3115亿元,2019-2023年,CAGR(复合年增长率)约为15.2%。

虽然整个医美行业在疫情的影响下增速放缓,但是疫情却激发了医疗行业的线上新机遇,线下用户开始大规模转到线上,线上医美平台也正在迎来新的增长机遇。

2020年9月21日,国务院办公厅印发《关于以新业态新模式引领新型消费加快发展的意见》(以下简称意见),明确提出了四个方面政策措施:加力推动线上线下消费有机融合,加快新型消费基础设施和服务保障能力建设,优化新型消费发展环境,加大新型消费政策支持力度。

在宏观角度上,后疫情时代医美线上化态势明朗,90后、95后人群逐渐成为医美消费主力。2020年新氧平台上25 岁以下的医美消费者占比超54%,与美国等医美消费大国相比,呈现出更加年轻化的趋势。

03 竞争力分析

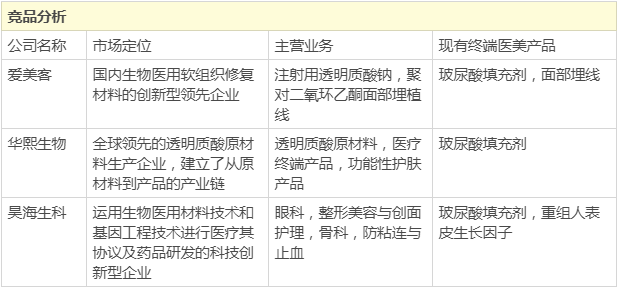

各医美龙头企业的战略差异也相当大,医美板块皆是三家公司未来重点发展方向之一。

华熙生物在竞争中的重大优势,来自于其玻尿酸原料业务的高覆盖,全球市场中36%的玻尿酸原料来自于华熙生物,包括应用于医美行业的医药级、化妆品和食品级玻尿酸原料。由此,华熙生物掌握着从玻尿酸原料到产品的完整链条,原料成本相对较低。

昊海生科并不只专注于医美,眼科是该公司占比最大的业务板块,占据国内人工晶状体30%的市场份额,另外还覆盖骨科及外科产品。

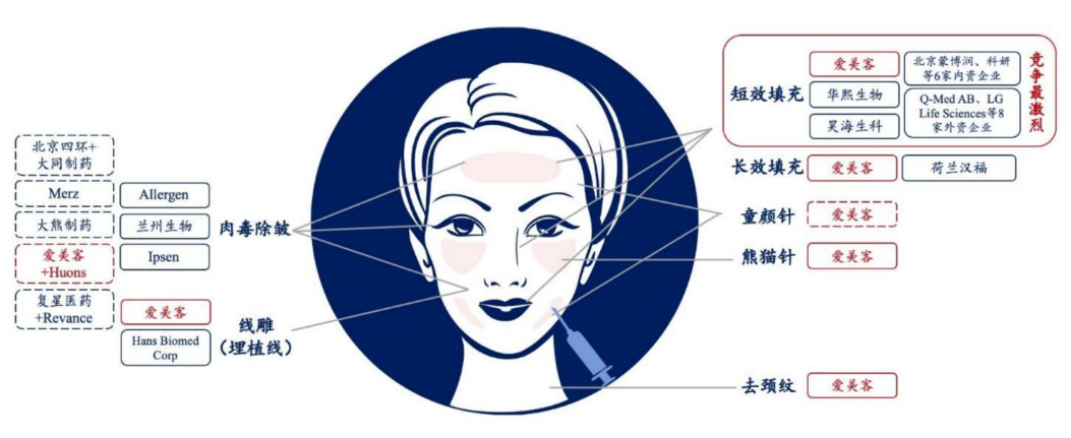

对于爱美客而言,突围战略则是在产品技术方面打差异化,爱美客布局埋线、肉毒素等医美细分领域。爱美客具备国内市场目前唯一获批的用于颈纹修复的三类医疗器械产品,以及唯一获批的面部埋植线产品。这两项独特的产品,使得爱美客在市场上有充足的议价能力。

总体来看三家公司皆有相应产能扩张计划,相对而言,华熙和爱美客在营销布局方面动作更多。

纵向产业链上,华熙生物的原材料业务主要面对B端。昊海生科采取经销与直销并举的销售模式。直销为主的销售模式使得爱美客能够更多地参与到医疗美容机构的产品推广和终端销售,通过为下游医疗机构提供从产品到服务的全面解决方案,解决了医疗机构产品定位、广告策略和内容制定、客户经营和维护等问题,加强了与医疗机构的绑定和对终端消费者的理解。

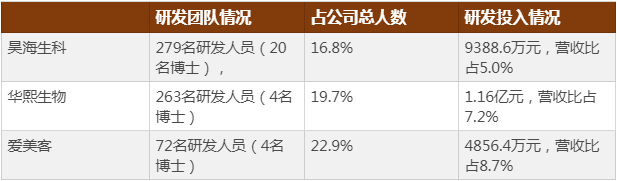

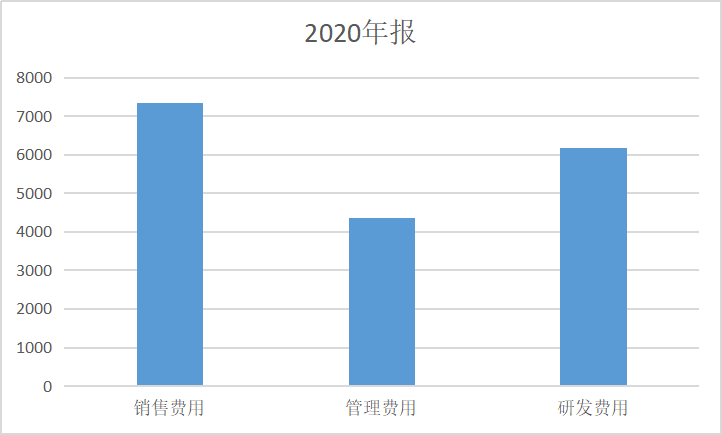

此外, 在研发方面,爱美客研发投入占比最高,华熙和昊海研发规模较大。昊海生科深耕医疗领域,研发团队拥有 20 名博士,研发队伍最强大,;华熙研发投入最多,2019 年研发投入 1.16 亿元;而爱美客研发费用率为 8.7%,为三家中最大。

除继续深入研发玻尿酸产品外,三家公司均有扩品类计划。华熙生物与爱美客计划进军肉毒素市场,且二者皆与韩国公司合作,预计在肉毒素领域将产生直接竞争。昊海生科则选择收购、投资等方式沿产业链向下游扩张。而爱美客计划推出的手术防粘连产品处于昊海生科的传统优势领域。

04 公司财务概况

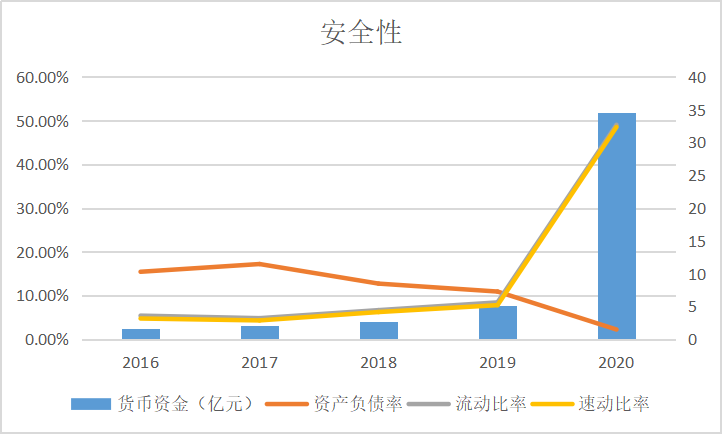

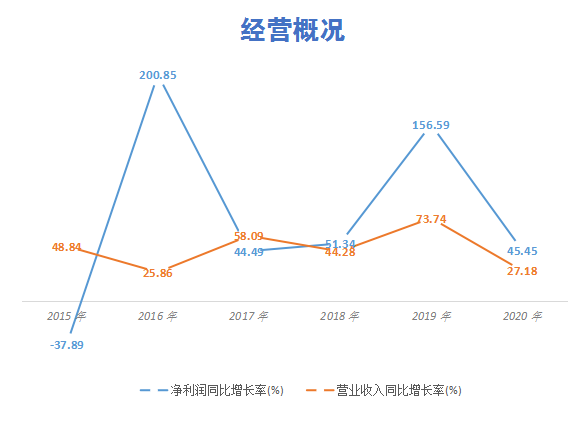

2016年至2020年期间,爱美客的资产负债率相对波动较小,都在10%左右。而2020年爱美客的资产负债率有所降低,主要是源于其长期股权投资和非流动资产的增涨。总体来看,爱美客的资产负债率较低,营运状况良好。爱美客的资产状况来看,公司货币资金充裕,整个公司运营情况呈平稳增长态势。

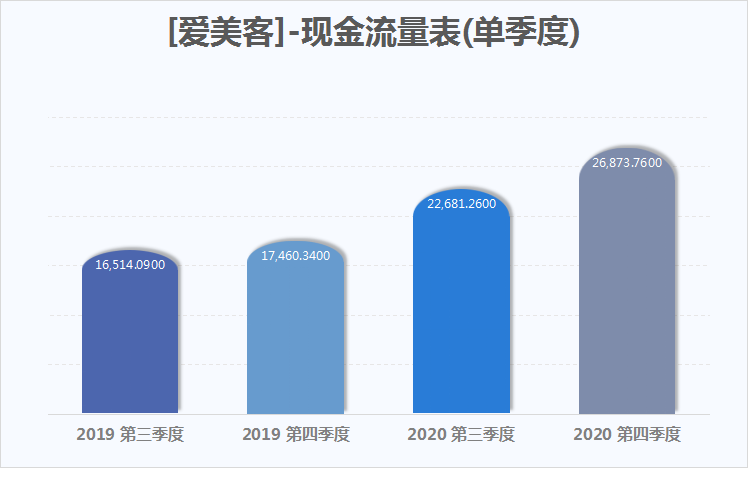

经营性现金流量管理是企业生存的前提。如果经营活动的现金流出现异常,即使企业的账面利润再高,财务状况也将面临很大风险。企业必须要有合适的经营性现金流量才能够保证企业正常的运营。爱美客作为医美行业龙头经营性现金流充沛,资金安全垫较厚,短期内不会出现现金流短缺的问题。

现金流管理是做好企业筹资和投资管理的基础。企业要对外进行投资和筹资活动,必须要有足够的现金流作保障。而爱美客的经营性现金流充裕。其净利率和营业收入增速自2016年始终为正,营业能力良好。

费用方面,2020年,因疫情下各项费用下降和收入快速增长导致的摊薄效应,公司费用率大幅下降,盈利能力显著提升。而作为医美上游厂商,研发投入是构建技术护城河的关键。

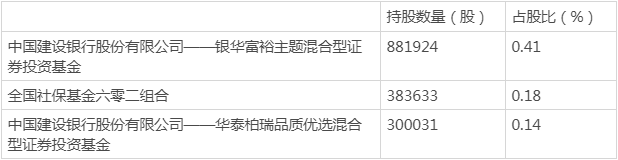

05 公募前三机构

06 消息汇总(近一月)

1.业绩披露:4月27日,爱美客披露一季报,实现净利润1.7亿元,同比增长3倍。

2.十大流通股东:2021年一季报显示,葛卫东退出了爱美客前十大流通股东,取而代之的是王萍成为爱美客第二大流通股东,持有44.35万股。

3.股东人数变化:股东人数比上期(2021-01-31)增长3.2万

4.融资融券:融资余额14.93亿元,融资净买入额5844万元

5.限售解禁:3月29日解禁256.7万股,占总股比例1.19%(首发一般股份)

07 风险提示

以公司目前在售的产品管线和在研的产品管线,公司中短期(3-5年)的竞争力十分突出,长期(5-10年)的护城河仍然不够深阔。在3-5年的时间框架内,可以预期公司将以医美同行最快的速度增长,可能达到40%以上的高增长速度;但是在5-10年的时间框架内,需要警惕“嗨体”类产品竞争结构恶化,公司爆款产品后继无力的问题。

(提示:文中提及的上市公司仅为个人观点,不构成投资建议)