线上消费洞察:健康饮食新风尚

古人有言:民以食为天,短短几字便可以看出华夏文明对于饮食文化的重视程度,中国人向来对饮食拥有自己独到的见解。

随着物质生活水平的提高,当代中国人不再单纯满足于果腹,开始追求绿色、健康的餐饮方式。而健康膳食、适度滋补的饮食新风尚在线上食品酒水消费趋势中也可见一斑。

百观近期针对食品酒水品类进行了高增长品类和品牌的挖掘和研究。我们观察到,「健康」的概念开始爆发,成为食品酒水电商消费增速的主旋律。而在细分品类中,即饮燕麦饮、酵素和蛋白粉的表现也十分亮眼,本文将就“健康”概念商品进行具体分析。

整体表现和高增长品类分析

01 整体表现分析:线上食品酒水整体保持增长

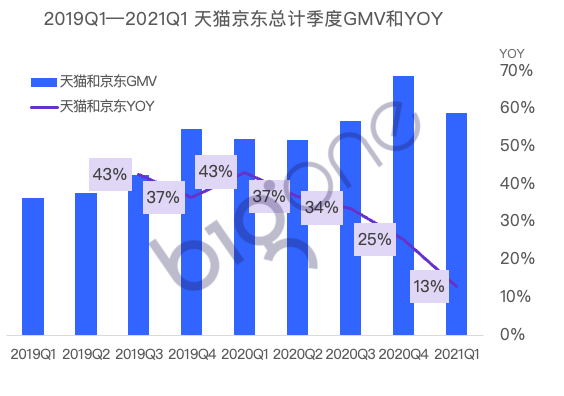

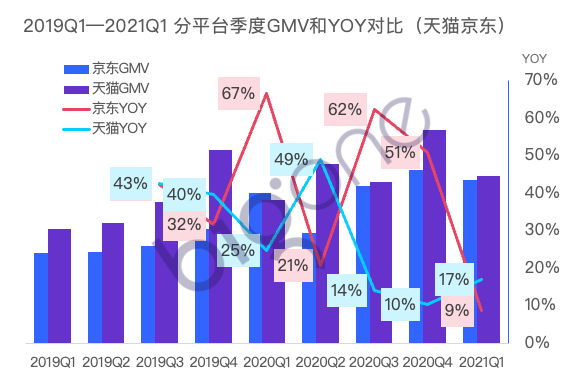

2020Q1开始,线上食品酒水品类保持整体GMV的正增长。分平台来看,自疫情以来京东GMV同比增速远高于天猫,2021Q1天猫同比增速超越京东。

02 高增长品类分析:「即饮」和「营养成分」成为2021Q1热门品类

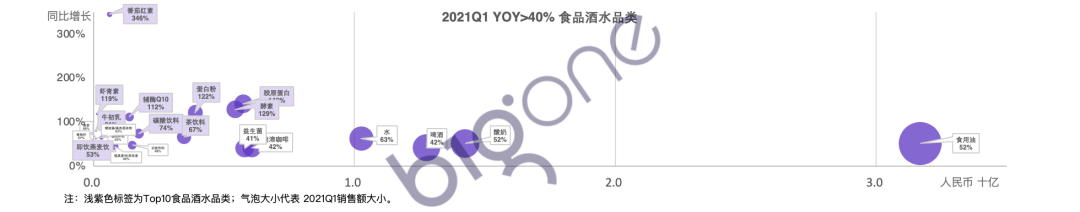

我们统计了2021Q1 同比增长大于40%的食品酒水品类,「即饮」和「营养成分」成为2021Q1当之无愧的热门品类。

而2021Q1同比增速大于100%的品类均属于「营养成分」细分品类,其中,虾青素、番茄红素、辅酶Q10、蛋白粉、酵素和胶原蛋白这几种营养成分最受到消费者的欢迎。

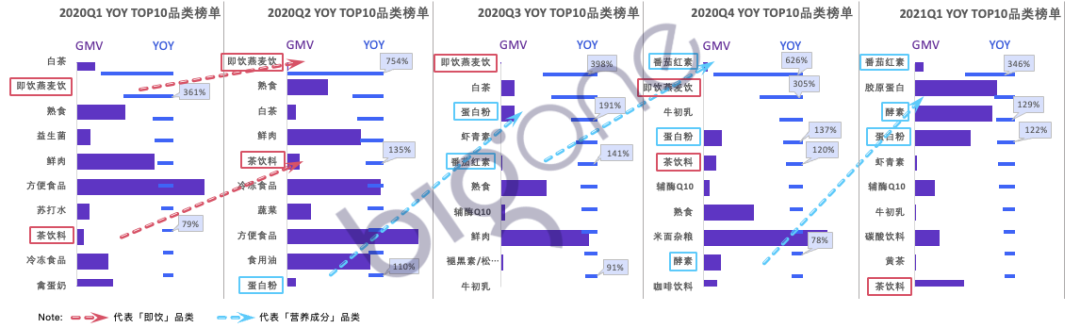

纵观历史食品酒水同比增速Top10榜单,从2020年开始,「即饮」和「营养成分」品类开始频繁上榜,以健康为主题的品类开始成为食品酒水电商消费增长的主旋律。

下图中,红色方块中的「即饮」品类电商销售额从2020Q1开始高速增长。其中,即饮燕麦饮2020年四个季度同比增速均高于300%,即饮燕麦饮和茶饮料在同比增速TOP10榜单上频繁出现,并且排名不断上升。

而蓝色方块中的「营养成分」包括番茄红素、酵素、蛋白粉和牛初乳等品类电商销售额从2020Q2开始高速增长,在同比增速 TOP10榜单上频繁出现,并且排名不断上升。

03 高增长品牌分析:「即饮燕麦饮」的OATLY、oatoat,「酵素」的多燕瘦、姿美堂和「蛋白粉」的汤臣倍健、松猫

在「即饮」品类中我们选取了「即饮燕麦饮」进行品牌榜单的具体分析;而在「营养成分」品类中我们选取「酵素」和「蛋白粉」进行品牌榜单的具体分析。

从三个品类中2021Q1销售额Top10的品牌榜单中,我们观察到,「即饮燕麦饮」头部集中度极高,OATLY市占率达65%;「酵素」中多燕瘦和姿美堂市占率均处于头部位置,分别为24%和22%;「蛋白粉」头部集中度同样偏高,汤臣倍健和松猫市占率分别为33%和19%。

即饮燕麦饮榜单

01 市场格局分析:OATLY一枝独秀,新锐品牌oatoat和阿华田小步追赶,市场集中度极高

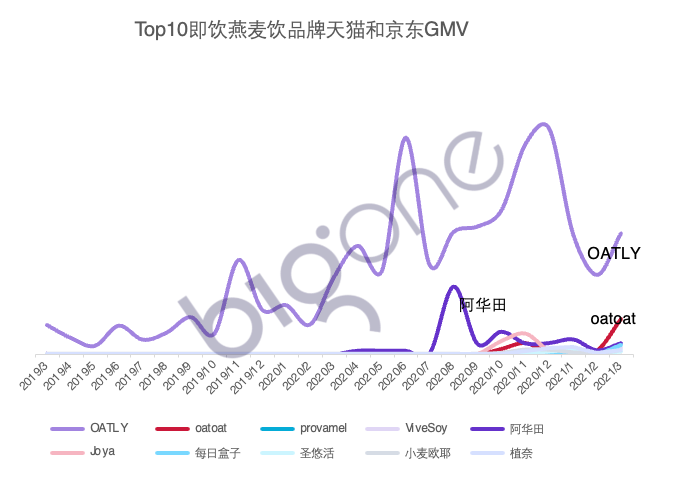

即饮燕麦饮品类从2019年2月在天猫和京东平台开始呈现增长态势,2020年2月开始出现爆发性增长。2020Q1、Q2、Q3、Q4和2021Q1同比增速分别为361%、754%、398%、305%和178%。

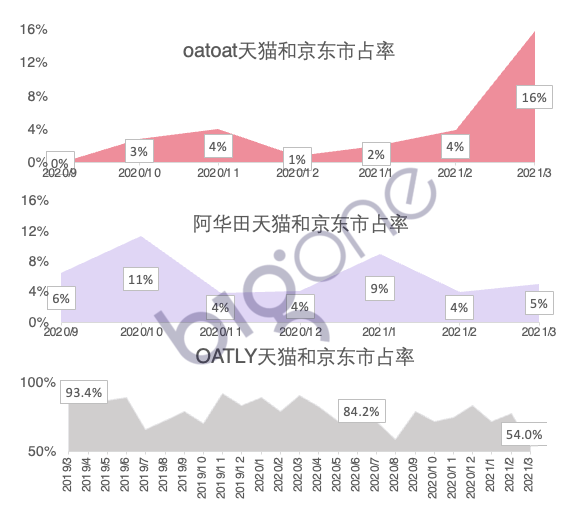

即饮燕麦饮品类中OATLY一枝独秀,图中淡紫色代表的OATLY从2019年3月最高93.4%的天猫京东市占率,下降到2021年3月市占率的历史最低点54%。

2020年7月,新锐品牌开始抢占OATLY的市场份额,粉红色代表的oatoat和深紫色代表的阿华田表现亮眼。oatoat在天猫和京东的市占率逐步提升,阿华田在天猫和京东的市占率保持稳定。

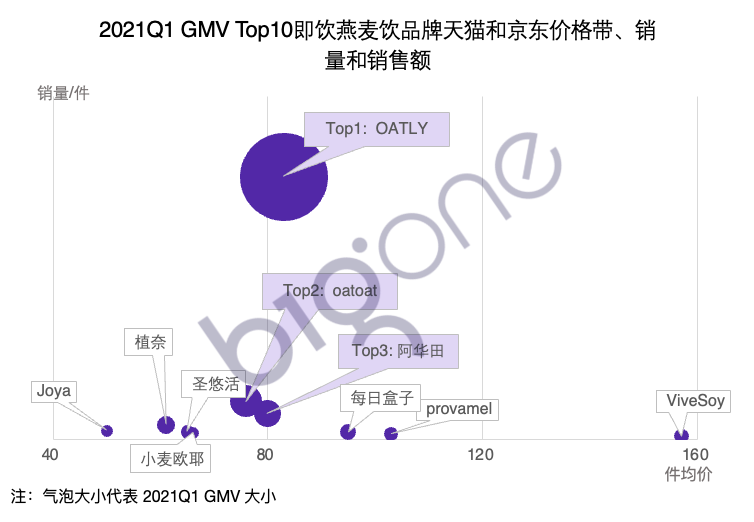

02 价格带分析:头部品牌价格区间集中在80元左右

即饮燕麦饮Top3品牌件均价在¥75-¥85元区间,Top10品牌件均价处于¥50-¥100元区间。

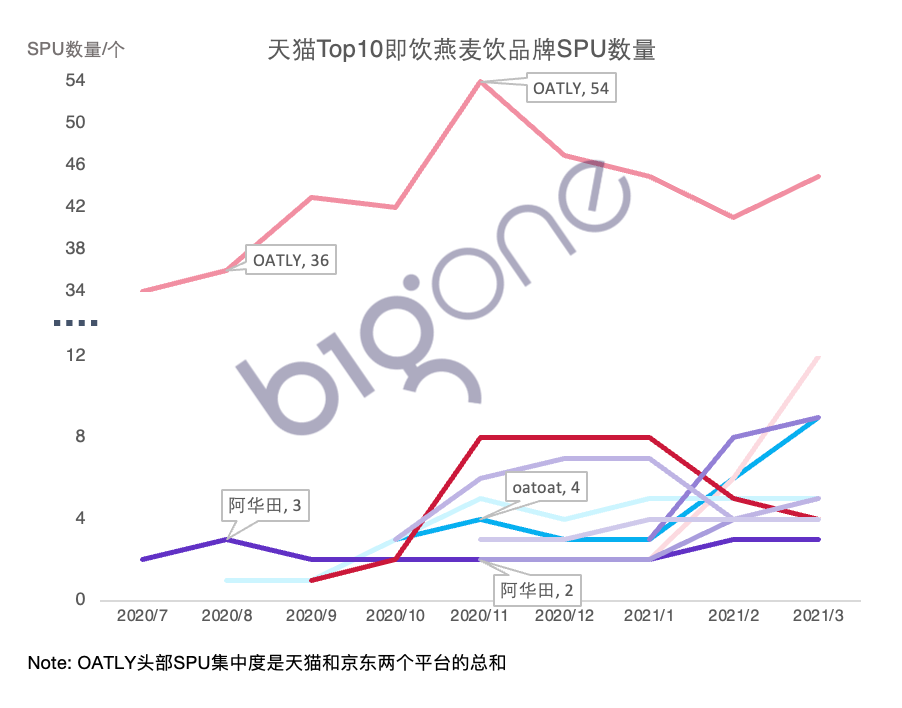

03 产品策略分析:OATLY布局多产品策略,oatoat和阿华田主打单品爆款策略

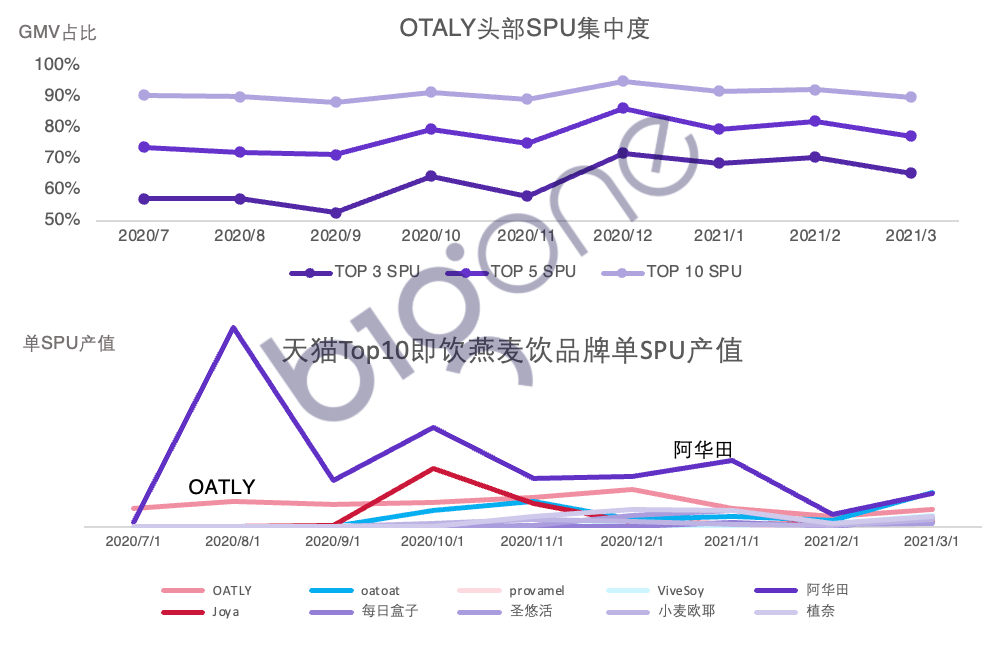

图中淡粉色代表的OATLY单SPU产值平稳,SPU数量在双11达到顶峰54个,可见OATLY的多产品策略,Top3 SPU集中度在50%至70%之间。

天蓝色曲线代表的oatoat主打单品爆款策略,SPU数量维持在4-8个,天猫单SPU产值在稳步提升。

阿华田主打单品爆款策略,SPU数量维持在2-3个,天猫单SPU产值在2020年8月达到峰值,之后逐渐出现下降趋势。

酵素榜单

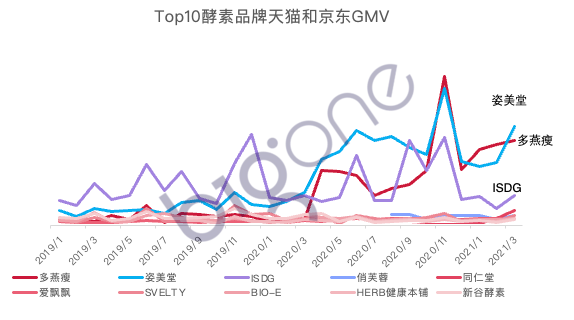

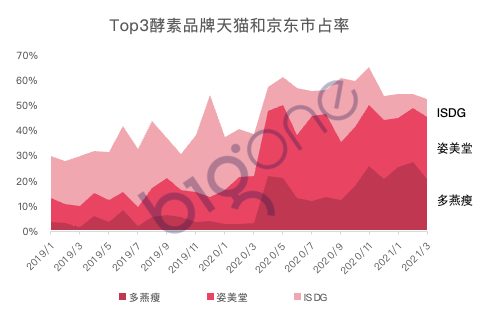

01 市场格局分析:由姿美堂、多燕瘦和ISDG(医食同源)三足鼎立演变为姿美堂和多燕瘦两强争霸

2020年开始,酵素品类头部品牌百花齐放,2020年天猫京东酵素销售额超十亿人民币。酵素品类连续四个季度保持超过50%的同比增长,2021Q1同比增速更是达到了129%。市场竞争格局从2020年3月以前姿美堂、多燕瘦和ISDG的三足鼎立,变成2021年3月之后姿美堂和多燕瘦两强争霸。

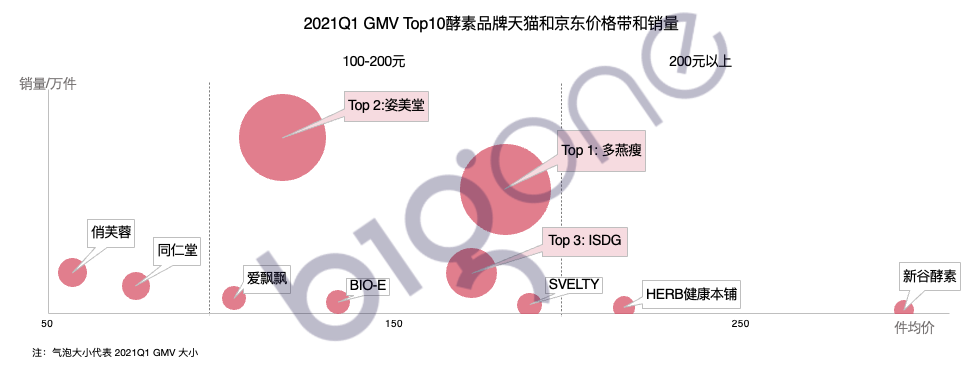

02 价格带分析:头部品牌件均价主要集中在100-200元之间

2021Q1酵素品类Top3品牌件均价主要集中在100元-200元区间,虽然件均价偏高,但消费者仍愿意为此买单。第一名的多燕瘦与第二名的姿美堂销售额相近,多燕瘦件均价略高于姿美堂。

03 产品策略分析:主要头部品牌均布局多产品策略

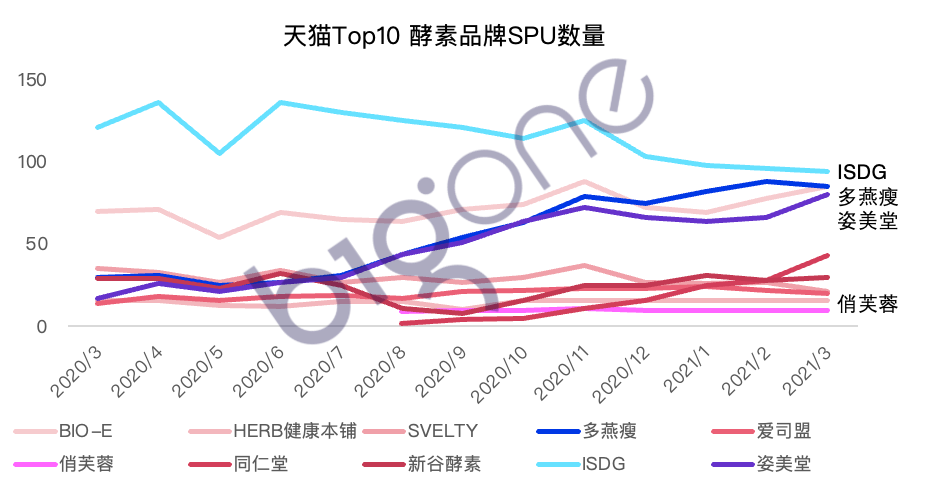

姿美堂、多燕瘦和ISDG的商品数量均领先于其他竞品品牌;多燕瘦和姿美堂的商品数量从2020开始逐渐增加,也因此开始快速获取市场份额;ISDG 商品数量逐渐减少,市场份额逐渐下滑。

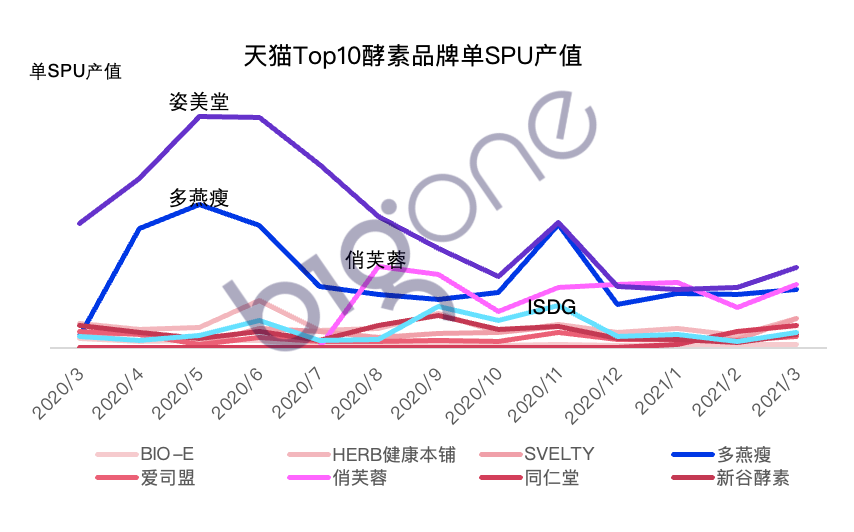

腰部品牌俏芙蓉主要采取单品爆款策略,SPU数量稳定在10个左右,但单SPU产值表现较好。

蛋白粉榜单

01 市场格局分析:汤臣倍健和松猫两强争霸,松猫成功破局稳居第二,汤臣倍健严守龙头地位

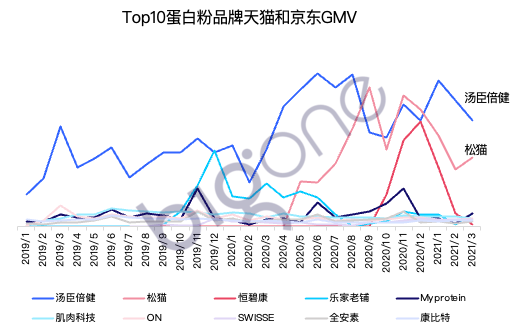

从2019年双十一开始,蛋白粉品类开始高速增长,2020年天猫京东蛋白粉销售规模超十亿人民币。蛋白粉品类连续四个季度保持三位数的同比增长(2020Q2、Q3、Q4和2021Q1 销售额同比增速分别为110%、191%、 137%和122%)。

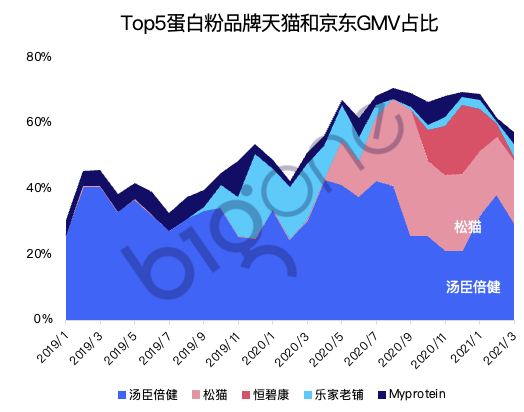

新锐品牌的入局,使得乐家老铺和Myprotein市场份额被蚕食,新锐品牌松猫作为后来者从切入蛋白粉市场开始就稳居品类第二,汤臣倍健则始终严守龙头老大的地位。

(注:「蛋白粉」不仅指健身食用的蛋白粉,也指中老年人蛋白粉)

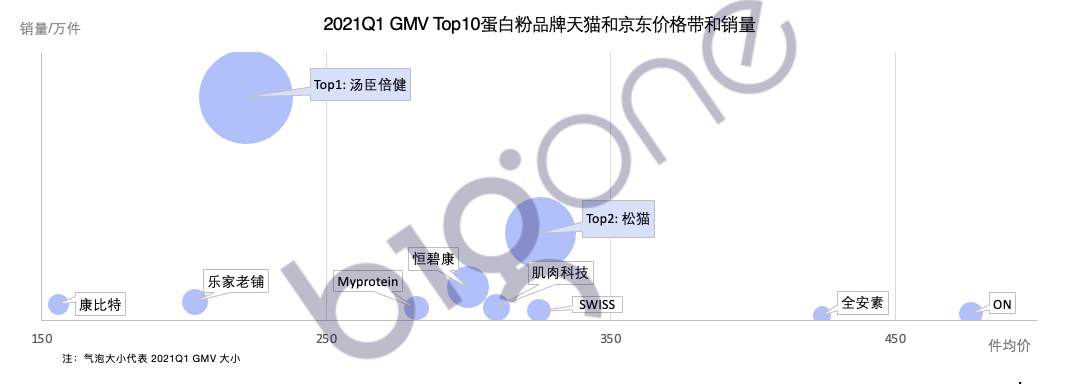

02 价格带分析:汤臣倍健件均价在250元以下区间,松猫件均价相对较高

Top2的蛋白粉品牌汤臣倍健件均价低于松猫,Top10蛋白粉品牌件均价主要分布在150元-350元区间。

汤臣倍健在蛋白粉品类中处于低价格带,以销量取胜。松猫、恒碧康、肌肉科技、SWISS和Myprotein处于中等价格带。

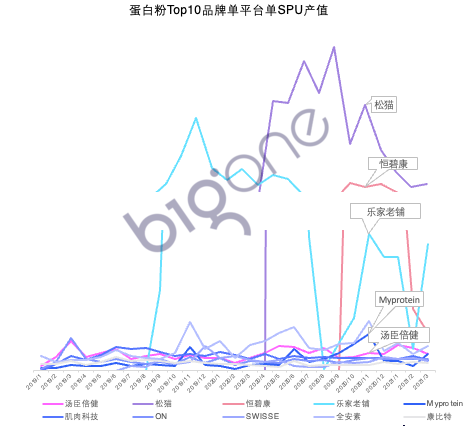

03 产品策略分析:汤臣倍健布局多产品策略,而松猫布局单品爆款策略

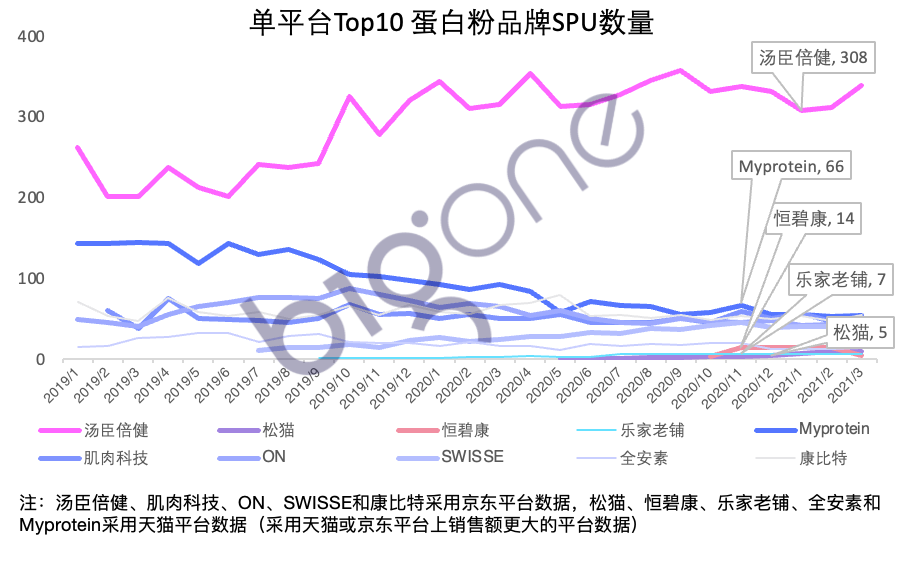

汤臣倍健布局多产品策略,商品数量呈增加趋势,远超竞品;Myprotein同样采用多产品策略。

松猫和乐家老铺布局单品爆款策略,商品数量均小于10件;松猫在天猫平台的单SPU产值明显高于竞品,2020年双十一期间,松猫单SPU产值最高,其次是是恒碧康和乐家老铺。