农夫山泉将于本月中旬寻求通过港交所聆讯,预计9月正式上市

编者按:本文来自微信公众号“IPO早知道”(ID:ipozaozhidao),作者:Stone Jin,36氪经授权发布。

据IPO早知道消息,农夫山泉股份有限公司(以下简称“农夫山泉”)计划于本月中旬寻求通过港交所聆讯,初步预计9月正式在港交所主板挂牌上市,中金公司和摩根士丹利担任联席保荐人,募资规模约为10亿美元。

7月31日下午,证监会官网发布公告称,核准农夫山泉发行不超过13.8亿股境外上市外资股,每股面值人民币0.1元,全部为普通股;核准养生堂有限公司等70名农夫山泉股东所持合计4588200000股境内未上市股份转为境外上市股份,相关股份完成转换后可在香港交易所上市。

4月29日晚间,农夫山泉已正式向港交所递交招股说明书。

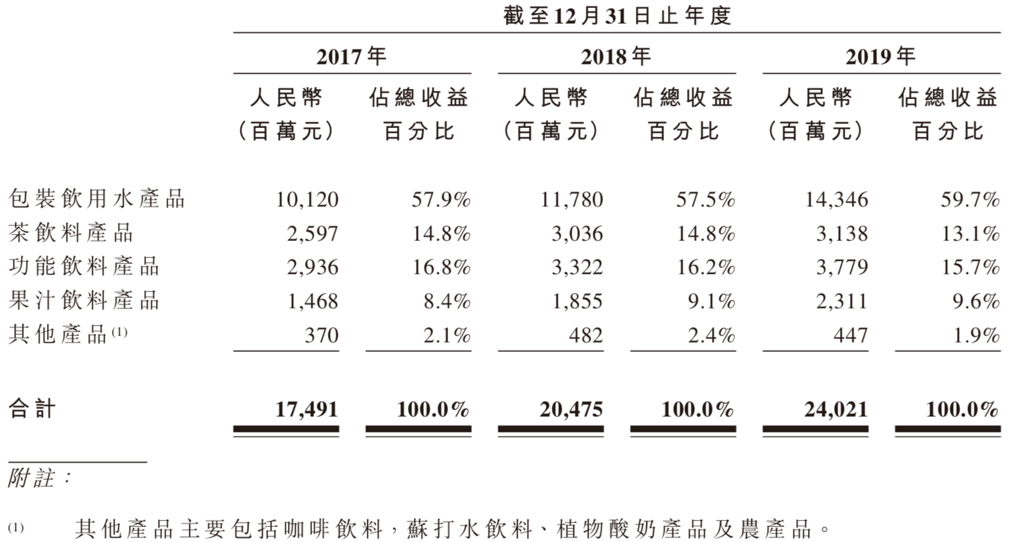

招股书显示,成立于1996年的农夫山泉是中国包装饮用水及饮料的龙头企业,主要产品覆盖包装饮用水、茶饮料、功能饮料及果汁饮料等类别。

其中,第一款“农夫山泉”饮用水于1997年上市,第一款果汁饮料产品“农夫果园”2003年上市,第一款功能饮料产品“尖叫”则在2004年上市。

2017年至2019年,农夫山泉旗下各产品类别的收入占比处于一个相对稳定的水平。2019年,包装饮用水的收入占比达59.7%,而茶饮料和功能饮料的占比则分别为13.1%和15.7%。

根据弗若斯特沙利文报告,2012年至2019年间,农夫山泉连续八年保持中国包装饮用水市场占有率第一。以2019年零售额计,农夫山泉在茶饮料、功能饮料及果汁饮料的市场份额均居于中国市场前三位。

此外,农夫山泉现已布局十处优质水源地,分布在国内华东、东北、华中、华南、西北、西南、华北7大不同区域,具体包括浙江千岛湖、吉林长白山、黑龙江大兴安岭等。

如此布局一方面能全面覆盖全国市场供应,另一方面则可以有效缩短运输半径,有助于减少产品从生产线运送至货架的时间,控制物流开支,保障利润水平。

销售模式上,农夫山泉主要通过传统渠道、现代渠道、餐饮渠道、电商渠道以及其他渠道(如以自动贩卖机渠道为代表的新零售渠道)销售产品,并以一级经销模式为主。

截至2019年12月31日,农夫山泉通过4,280名经销商覆盖全国超过237万个终端零售网点,其中超过36万家终端零售网点配有「农夫山泉」品牌形象冰柜,尤其在夏季能大幅提升销量。

值得注意的是,在这超过237万个终端零售网点中,约187万个终端零售网点位于三线及三线下城市,占比高达78.9%。

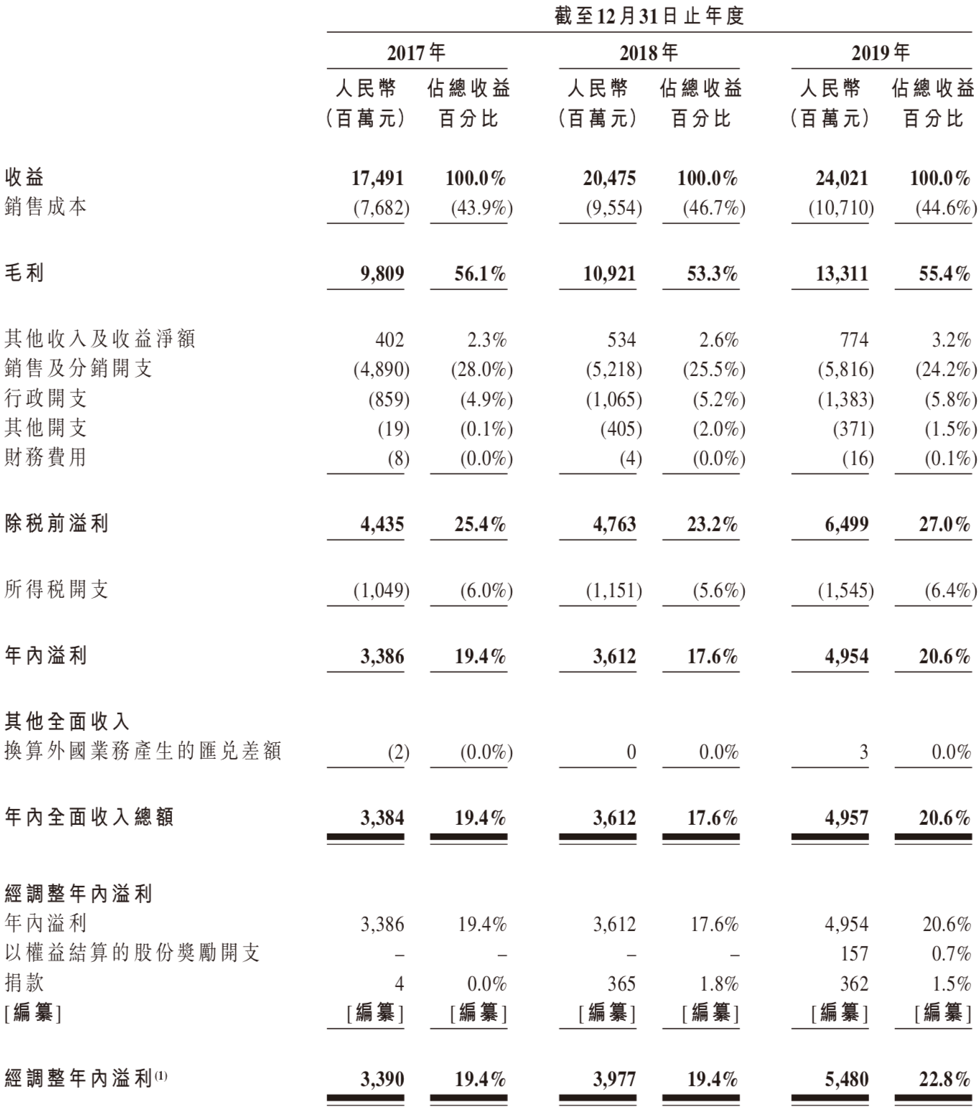

财务数据方面,2017年至2019年,农夫山泉的营收分别为174.91亿元、204.75亿元和240.21亿元(人民币,下同),年复合增长率为17.2%,高于同期中国软饮料行业5.8%以及全球软饮料行业3.1%的增速;净利润则分别为33.86亿元、36.12亿元和49.54亿元,净利润率分别为19.4%、17.6%及20.6%,同样远高于国内外软饮料行业不足10%的平均盈利水平。

而在毛利率方面,相较过去三年公司整体56.1%、53.3%和55.4%的毛利率,包装饮用水和茶饮料两大产品类别的毛利率高于平均水平。其中在2019年,包装饮用水和茶饮料的毛利率分别为60.2%和59.7%。

换言之,以550ml瓶装水每瓶2元的建议零售价计算,农夫山泉每售出1瓶就能获取1.2元的毛利。显然,卖水是一门赚钱的生意。

IPO前,钟睒睒持有农夫山泉约87.44%的股份,包括约17.86%的直接权益以及通过养生堂持有的69.58%的间接权益。IPO后,钟睒睒及养生堂仍将是控股股东。

农夫山泉在招股书中表示,此次IPO募集所得资金将主要用于持续进行品牌建设、稳步提升分销广度和单店销售额、进一步扩大产能、加大对基础能力建设的投入以及探索海外市场机会。(后台回复“农夫山泉”获取该公司最新招股书)