美国人花了近5万亿美元购物:它们分布在哪些行业,头部公司体量与国内机会 (上)

上一篇文章基于中美居民消费宏观GDP数据,对国内存量市场较大、增量空间较大的领域做了梳理与初步判断。

在本文,我将基于中观行业视角,梳理美国居民消费全版图:在这个较成熟发达的消费国家,消费者支出分布在哪些行业、占比高的行业头部公司是否密集(赛道头部公司是否拥挤)。与之对比,国内有哪些值得关注的行业性机会。

一、美国居民消费总体分布

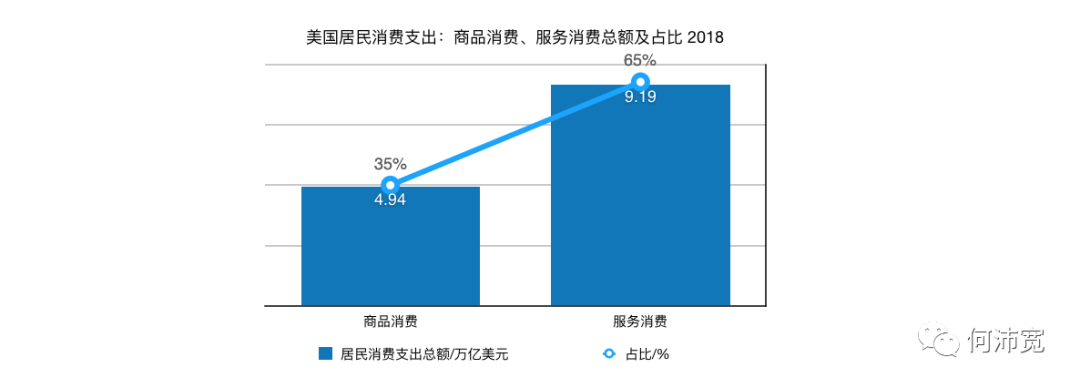

美国居民消费支出体量14.14万亿美元,进一步拆解,美国核算GDP数据分为:商品消费、服务消费两部分。前者占比35%,居民消费支出总额达4.94万亿美元;后者占比65%,居民消费支出总额达9.19万亿美元。

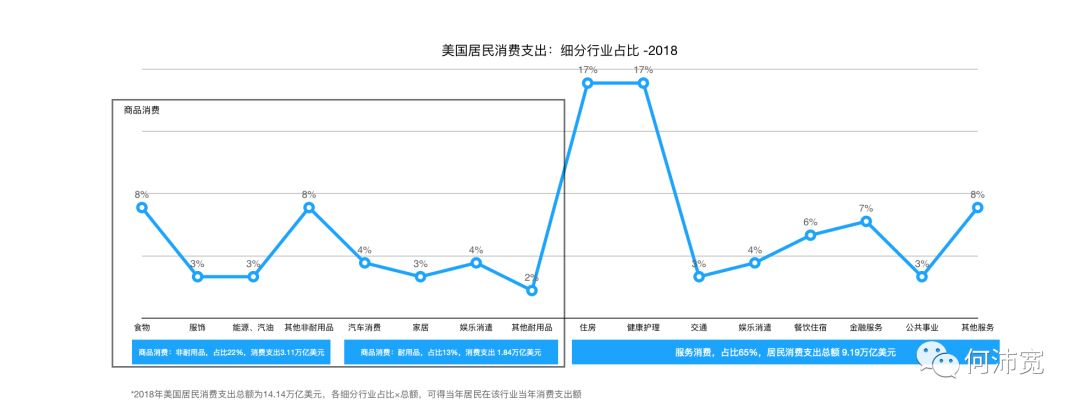

商品消费类目,包括耐用品消费,包括:汽车、家居、娱乐消遣、其他行业;非耐用品消费,包括食物、能源与汽油、其他行业。服务消费类目,包括住房、健康护理、交通、娱乐消遣、餐饮住宿、金融保险、非盈利服务及其他行业。消费者在各行业支出比例如下:

本文会基于以上行业及其子行业,作进一步的消费数据梳理。篇幅较长,因此将占比35%的商品消费(非耐用品、耐用品)作为本篇主体(上图黑框部分),占比65%的服务消费在下一篇。

二、支出占比22%的非耐用品:细分行业消费规模、大公司体量,美中对比的差异

此部分包含4个行业:占比8%的食物、3%的服饰、3%的能源汽油、8%其他非耐用消费品(对应28个子行业)消费数据、头部公司与关联现状。

1. 食物

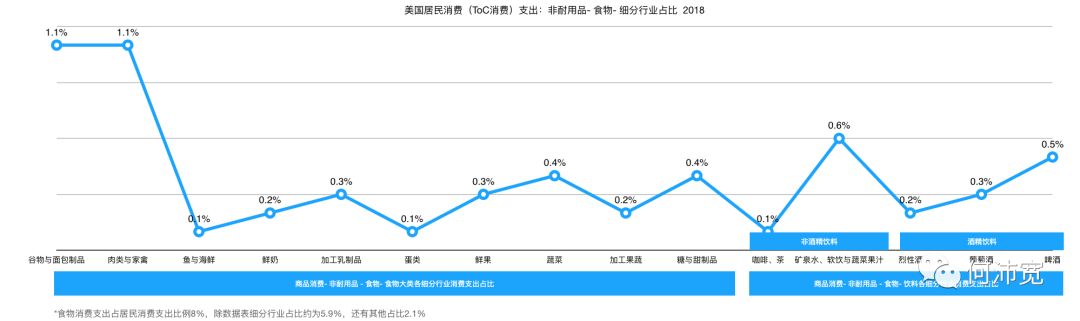

食物大类子行业包括:谷物与面包制品、肉类与家禽、鲜奶、加工乳制品、蛋类、鲜果、蔬菜、加工果蔬、糖与甜制品。

美国居民在食物类消费支出中,占比最高的是谷物与面包制品、肉类与家禽,占比均在1.1%,对应均为1555亿美元的消费额。谷物与面包制品,在下游,美国有最大面包连锁品牌Panera Bread(75亿美元被收购)。肉类与家禽有提供鸡肉、牛肉、猪肉和方便食品的食品市值超过300亿美元Tyson foods。国内目前在以上两类的头部公司体量高于美国,比如主食类供应商上游粮食厂商中粮集团营收712亿美元、康师傅(面食)市值110亿美元;在肉类与家禽,国内有下游肉类加工厂双汇集团147亿美元市值,上游肉类家禽养殖公司271亿美元市值的牧原股份、270亿美元市值的温氏股份、123亿美元市值的新希望。

蔬果(此处合并蔬菜+鲜果+加工果蔬)、乳业(此处合并加工乳制品+鲜奶类)、糖与甜制品、分别占比0.9%、0.5%、0.4%,对应的年消费额为:1273亿美元、707亿美元、566亿美元。最大的蔬果生产商都乐Dole (2013年被12亿美元私有化),相对而言头部公司不多且体量较低。在乳业(鲜奶+加工乳制品)有年销售过百亿美元销售额的奶农公司Dairy Farmers of America。糖与甜制品中,有年销售额高于330亿美元的玛氏箭牌集团、市值786亿美元的糖果公司亿滋集团、北美最大巧克力糖果制造商好时公司市值312亿美元。相较国内,蔬果类公司欠缺,乳业公司蒙牛、伊利体量与美国头部公司接近。在糖与甜制品方面国内厂商百亿美元头部公司空白。

鱼与海鲜类、蛋类消费占比分别为0.1%,对应的年消费额为141亿美元。鱼与海鲜类头部公司年营收额在10亿美元量级,包括年营收17亿美元的水产海鲜公司Cooke Inc 、年营收11亿美元的金枪鱼公司 Tri Marine 。蛋类,美国有市值18亿美元的Cal Maine Foods。鱼与海鲜国内头部公司市值5亿美元以下,蛋类国内也没有对标体量的头部公司,且国内人口基数对应的海鲜、蛋白消费需求高于美国。这两个垂直行业,是国内值得进一步关注的方向(上游资源的整合、供应效率的提升)。

饮料:咖啡与茶、软饮料(矿泉水、果汁、其他软饮);酒精饮料(烈酒、葡萄酒、啤酒)

咖啡和茶,在美国居民消费支出中占比为0.1%,居民年消费额141亿美元。在美国有市值1105亿美元的咖啡公司星巴克。国内有110亿美元市值的咖啡新零售公司Luckin。茶饮方面,美国的市场还没有10亿美元以上公司。中国是否有机会诞生大公司:目前中国商业赛道上正在解答的、并且已有独角兽成长起来的,包括66亿元市值的天福茶叶,估值超过60亿元的新式茶饮奈雪的茶。至于下一步能否达到国际头部咖啡品牌体量,是下一步值得关注的。

矿泉水、软饮和蔬菜果汁,居民消费支出占比0.6%,对应支出为848亿美元。在美国有市值2300亿美元的软饮公司可口可乐、1800亿美元的百事可乐(PepsiCo) 。可果汁类有可口可乐旗下的美汁源(Minute Maid)、百事旗下的纯果乐Tropicana Pure Premium。矿泉水市场多由大公司旗下业务提供,比如百事、可乐旗下矿泉水,商超Costco、Trader'joe旗下,以及瑞士雀巢旗下矿泉水业务等。另外美国部分自来水可以喝的事实一定程度降低了当地瓶装矿泉水的需求。在国内蔬果汁品牌有21亿元营收的汇源,矿泉水有469亿元营收的娃哈哈。国民软饮有营收196亿元的红牛、营收94亿元的王老吉、营收50亿元的东鹏,目前赛道头部公司体量远不如美国。

与非酒精饮料相比,酒精类支出占比并不低,比如烈性酒占比0.2%,高于咖啡与茶,对应消费额为242亿美元。美国烈性酒有Brown-Forman市值320亿美元。相对而言,国内茅台集团市值在约为1970亿美元,比美国头部公司体量更高。

葡萄酒,占美国居民消费支出0.3%,对应为424亿美元消费额。美国头部公司是市值360亿美元的Constellation Brands星座集团。相对而言国内头部公司体量较低,比如50亿元被私有化的张裕。

啤酒,占美国居民消费支出的0.5%,对应消费支出为707亿美元。市值1350亿美元、总部在比利时的ABInbev百威英博(2016年以千亿美元收购了美国头部公司SABMiller后,占全球啤酒份额30%;在华主要品牌:百威、哈尔滨、雪津),现在是美国的啤酒主要提供商。在中国,有市值约192亿美元的华润啤酒、97亿美元的青岛啤酒,比美国头部公司体量小。

2. 服饰

服饰行业,居民消费支出占比3%,消费额4242亿美元。美国头部公司有1570亿美元的体育服饰装备品牌商耐克、750亿美元市值的服饰零售商TJX,零售服饰公司 VF 市值383亿美元、健康体育服饰公司Lululemon市值202亿美元市值。相对而言,百亿美元以上头部公司较多,竞争存在,且上游供应链成熟、生产成本可以把控,这使得美国居民服饰价格相对而言降低。

在中国,头部公司包括运动服装品牌安踏市值约292亿美元、李宁93亿美元。上游有针织制造厂(优衣库、耐克等代工厂)申洲国际市值242亿美元。其他服饰公司目前在50亿美元以下。国内服饰头部品牌价值有待纵深。另外,新一代初创公司,在国民品牌话语权上升的市场环境下,具备长成更高体量公司可能性。

3. 能源汽油

能源汽油,居民消费支出占比3%,消费额4242亿美元。头部公司包括石油天然气生产商(非国有)Exxon Mobil埃克森美孚,其市值2900亿美元。还有2200亿美元的石油、天然气公司Chevron Corporation雪佛龙,以及其他十几个数百亿美元的头部公司。

在中国,头部公司中石油市值1537亿美元,其他国有公司比如中石化、中海油在数百亿美元体量。民营能源与汽油类公司,体量在100-200亿美元市值体量。比如炼油石化、新材料与纺织产业链公司恒力集团市值173亿美元、清洁能源公司新奥集团市值 134亿元市值。

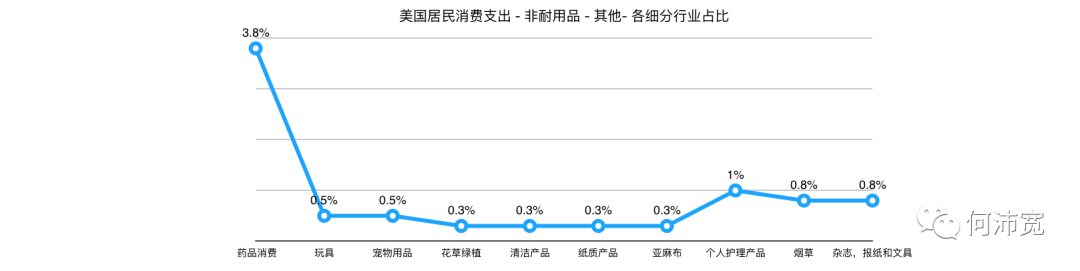

4. 其他非耐用商品

药品(含保健品)消费

占比3.8%,居民消费额为5373亿美元。美国有数个千亿美元市值以上公司,包括:3920亿美元市值的医疗保健品(及个护品)公司强生。2330亿美元市值的医疗保健公司默沙东。2180亿美元市值的制药公司Pfizer辉瑞、1500亿美元市值的的Abbott雅培 (含医疗保健、药品等)、1426亿美元的创新医药探索公司安进(Amgen)、1354亿美元市值的Eli Lilly礼来医药公司、1320亿美元的Abbvie艾伯维医药制造公司。此外,不乏数百亿美元的药品类企业。

在中国,有市值约为549亿美元的恒瑞医药,其他在200亿美元以下。中美药品头部公司体量差异的差异包括药企研发创新能力、国民药品消费能力等,具体数据有待进一步研究。

玩具消费

美国居民在玩具支出占比达0.5%,对应707亿美元消费额。玩具类市值最高的企业是Mattel美泰公司(芭比娃娃母公司),市值48亿美元。相对而言,在中国有上游制造厂商比如动画制作及玩具衍生品公司奥飞动漫,市值约为19亿美元。国内本土动漫及其IP的缺失——玩具的起源,是制约大公司诞生的重要原因。

宠物用品

该子行业消费支出占比0.5%,对应707亿美元消费额。美国头部公司包括110亿美元市值的宠物电商平台Chewy,以及市值一度超过80亿美元的线下宠物连锁(及门诊、寄养酒店)PetSmart。

在中国,随着年轻人单身比例上升、老龄化比例上升,(具备陪伴效用的)宠物需求上升,商业赛道正在兴起,除了6亿美元市值的中宠股份,新一代初创公司不乏陆续获得融资的信息。

日用快消:清洁、个人护理、纸质产品、亚麻布

居民消费占比在清洁产品达0.3%、个人护理产品占比1%,美国有市值3000亿美元的日用品公司宝洁(清洁、护理等)。纸质消费占比0.3%,最大的纸质产品企业International Paper Company国际纸业公司市值174亿美元。亚麻布支出占比达0.3%,暂没有找到工业上下游头部公司数据。

在中国,快消类品牌头部公司,除了约30亿美元市值的上海家化(子品牌:佰草集、六神、美加净、高夫、启初),还有营收在29亿美元的立白、33亿美元的纳爱斯集团。纸质产品有市值约为27亿美元的中顺洁柔、54亿美元的现代包装纸业玖龙纸业。相较而言,头部公司体量均次于美国。

烟草

占比0.8%,对应为1131亿美元的美国居民消费支出。在美国最大的烟草公司Philip Morris菲利普·莫里斯国际公司(Marlboro万宝路母公司)市值1300亿美元,Altria Group 奥驰亚(Camel骆驼、pall mall 母公司)市值940亿美元、退市前900亿美元的雷诺美国烟草公司。还有新兴电子烟,电子烟公司Juul Labs 按365亿美元市值被Altria Group收购35%股权。

在中国,烟草行业由国家烟草专卖局、中国烟草总公司统一、垂直管理。旗下公司暂不展开。电子烟赛道在去年是一个热门行业,至今线上销售渠道已关闭。关于国内烟草行业的直观数据:在体量上,国内香烟消费者达3亿,2018年烟草公司(行业)缴税1.1万亿元,占国内税收比例约为6%。

杂志、报纸及文具

居民消费支出占比0.8%。美国最大的杂志公司时代公司,2017年被28亿美元收购。文具公司Staples史泰博2018年69亿美元出售给私募机构。国内体量10亿美元的民营杂志、报纸公司还没有。文具业有约66亿美元市值的晨光文具。

二、支出占比13%的耐用品:细分行业消费规模、大公司体量,美中对比的差异

耐用品包括居民消费占比4%的汽车消费、3%的家居、4%的娱乐消遣、2%的其他行业。

5. 汽车

美国居民在汽车消费达5656亿美元。美国头部公司Tesla特斯拉市值990亿美元、通用汽车508亿美元、福特366亿美元、克莱斯勒 279亿美元 。中国汽车有上汽约410亿美元市值 、比亚迪221亿美元市值、吉利汽车约为209亿美元市值、广汽171亿美元,其他在百亿美元以下。

6. 家居

美国居民在家居消费额达4242亿美元。头部公司是建材零售商Home Depot家得宝市值2440亿美元,家居建材零售商Lowe’s商劳氏公司市值917亿美元。

在中国,市值均在100亿美元以下,包括74亿美元市值的居然之家(武汉中商)、68亿美元市值的欧派家居、58亿美元市值的红星美凯龙。相对而言,头部公司上升空间有待探索。

7. 娱乐消遣耐用品

娱乐消费耐用品,美国居民消费支出达5656亿美元。消费子行业包括:家电、信息处理设备、摩托车。头部公司包括230亿美元市值的家电零售商Bestbuy,以及信息处理设备包括手机电脑厂商苹果(1.4万亿美元)、戴尔(371亿美元)、惠普(319亿美元)等,家用机器人方面暂时没有独角兽,相对头部的机器人公司应用在工业,值得注意的是“网红”波士顿动力2019年开量产家用机器人。摩托车头部公司包括55亿美元的Harley-Davidson哈雷戴维森。

在中国,家电有601亿美元市值的美的集团、584亿美元市值的珠海格力、183亿美元市值的海尔智家。信息处理设备有手机厂商小米(392亿美元市值)、华为、Oppo、Vivo,91亿美元数字化的电脑厂商联想。其他还有营收300亿元的(含民用)无人机大疆公司,20亿营收(含民用)机器人公司优必选。摩托车方面,曾市值过10亿美元的嘉陵公司退市后,暂无其他。

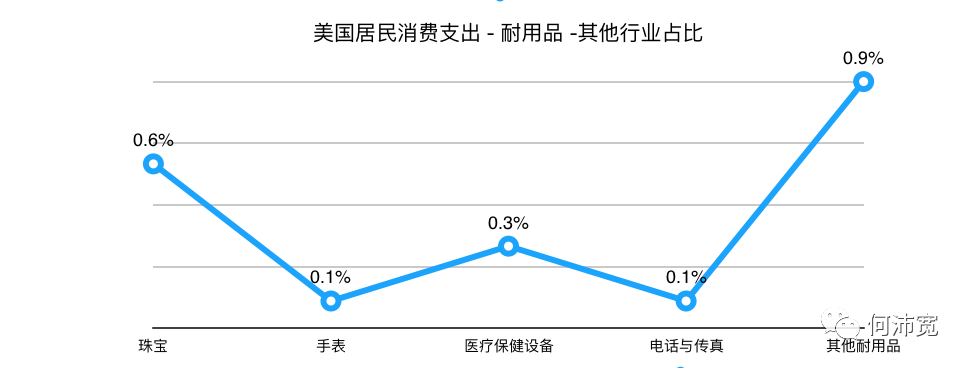

8. 其他耐用商品

珠宝

美国居民在珠宝消费支出达848亿美元。头部公司包括珠宝零售商Tiffany(162亿美元出售给LVMH);其他top珠宝首饰品牌比如Cartier、Harrywinston、BVLGARI、等来自法国或者意大利。

中国头部公司有珠宝零售商周大福,其市值120亿美元。其他头部公司包括老凤祥、周大生、六福等市值在100亿美元以下。

手表

美国人在手表支出占比为0.1%。相较而言,美国在智能手表方面表现突出,美国成年人21%使用智能手表——“苹果智能手表成美国最大手表公司”。

在中国,智能手表,有华为“已经成为中国最大的手表厂商”。传统手表头部公司暂未有超过10亿美元。

医疗保健设备

医疗保健设备,美国居民消费支出占比0.3%。美国医疗器械设备全球市场份额达41%,相对而言其大公司的数量也较多。头部公司(含下游C端、上游B端)包括市值1580亿美元的医疗器械公司美敦力公司Medtronic、市值1160亿美元的医疗保健公司GSK葛兰素史克。此外不乏数百亿美元的同类公司。

在中国,有约327亿美元市值的医疗器械公司迈瑞医疗,其他在百亿美元以下。国内公司体量不及美国,部分原因同上文提到药品类头部公司。

电话与传真

美国居民在电话传真年消费额为141亿美元。美国头部供应商有2817亿美元市值的AT&T美国通信电话(含服务)公司。传真机头部公司有70亿美元市值的Xerox施乐。电话通信方面国内有中国电信公司,此部分在服务消费领域再补充。传真设备国内较多引入松下、惠普、三星等外国厂商产品,头部公司暂无。

本篇的“购物”主要指美国居民在商品消费(耐用品、非耐用品)部分。下一篇将会梳理服务消费各细分行业数据与国内大公司数据。

-----

* 国家统计年鉴数据在细分行业分类与美国不完全一致,本文暂时不拆解国内数据。文中消费额数据均为约数,基于支出占比计算。

* 文中子行业定义为:一个垂直消费品类。子行业数量按照蓝白色表格整理分类计算,部分原始数据被合并或拆分处理。没有进入表格的行业,按1个子行业数据计算,比如服饰没有进入表格,也没有其他子行业,按1计算。本文共核算35个子行业。

* 子行业数据来源:CEIC Data 及 兴业研究。

-----

本文是中观行业层面全景梳理(上篇)。效用不限于:通过拆解消费者支出的全局,了解美国这个相对成熟的消费市场。在美中对比之下,看国内的机会:比如上文中各表格里,国内欠缺大公司、或者头部公司体量不及美国的行业,都值得进一步探索。

文中的非耐用品:食物(蔬果、糖与甜制品、海鲜;软饮及葡萄酒)、药品、玩具,能否产生更大体量的品牌?耐用品中家居、医疗保健设备,两个行业上下游供应链扩展的难点?以上,我会进一步关注。如果你是一线从业者,欢迎交流啊~Wechat:Danbchpk