1.5万亿闲置零钱背后,移动支付的风吹到了哪儿?

本文来自 韬映资本

最近,微信零钱通上线公测,掀起了零钱理财和移动支付的热度。

如今的零钱已经不仅是叮当乱响的硬币或皱成一团的毛票,而是被赋予了更加广泛的定义——微信的零钱、支付宝的余额宝、储蓄卡的活期余额,甚至信用卡额度,这些随时可以变现消费的资金都成为了零钱的新形式。

看似不起眼的零钱,却有着巨大的市场。2017年仅除夕夜微信红包的收发量就达到了142亿个,2014-2017年的复合增长率高达445.8%。

腾讯理财通、腾讯金融科技智库11月8日联合发布的《国人零钱报告》显示,仍有87.4%的零钱没有发挥其理财功能,尚未产生理想收益的零钱规模高达1.5万亿元,预计年均收益损失573.2亿元。换句话说,零钱理财还有高达1.5万亿的巨大市场空间。

图片来源:《国人零钱报告》,腾讯理财通、腾讯金融科技智库

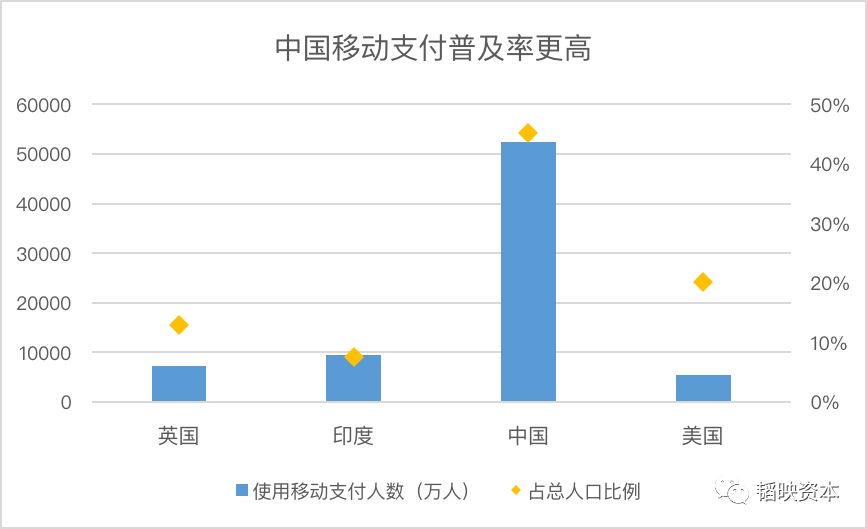

45%国人都在用,我国移动支付普及率领先全球

1.5万亿的零钱理财其实只是冰山一角,背后其实是更大市场规模的移动支付。微信零钱通的推出也是意在吸引闲置零钱,在移动支付中多分一杯羹。

成倍增长的爆发期过后,移动支付近两年的增速逐渐趋于平稳。据中国人民银行数据,今年三季度移动支付金额超过65万亿元,同比增长33%;移动支付笔数169亿笔,同比大涨74%。常年来笔数的增速一直领先于金额增速,反映出移动支付的应用场景越来越多,平均单笔支付金额越来越小。

数据来源:eMarketer,韬映资本整理

发达国家的信用体系已经较为成熟,刷信用卡消费非常方便,已经成为很多人难以改变的习惯。另外,移动支付某种程度上损害了信用卡发卡银行的利益,所以移动支付在发达国家发展的阻力较大。

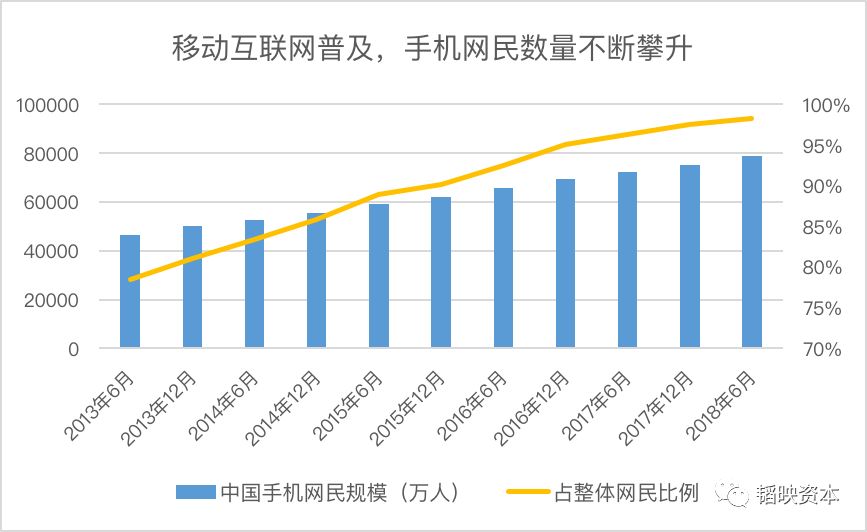

而中国的信用体系尚不健全、信用卡也没有发达国家那么普及,再加上移动互联网和智能手机的高速发展,移动支付的渗透率正在不断提升。今年上半年,我国手机网民达7.88亿,占整体网民的98.3%。其中,使用移动支付的手机网民占比高达71.9%。

数据来源:中国互联网络信息中心(CNNIC),韬映资本整理

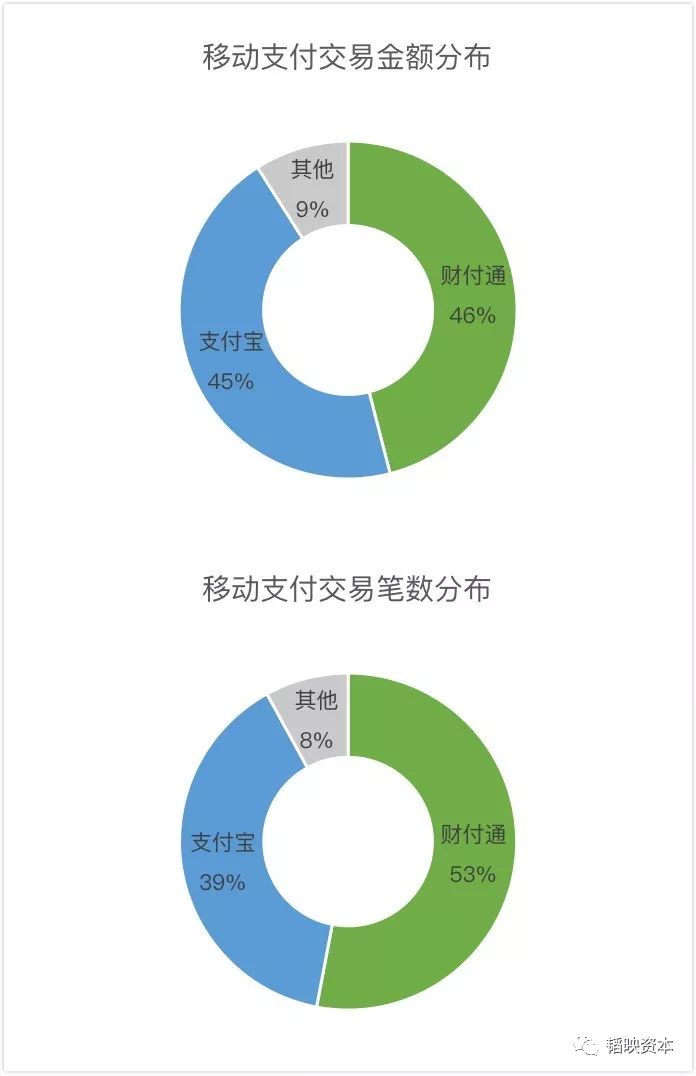

「双寡头」竞争格局已经形成

相信很多人付款之前都会思考一个问题——是用微信还是支付宝呢?

目前,移动支付领域的「双寡头」竞争格局已然形成。不管是交易金额还是笔数,财付通(微信支付和手机QQ钱包)和支付宝合计占比均超过了90%。另外,银联近两年开始加大对移动支付的投入,并大力推广云闪付,但与两大巨头相比仍然是望尘莫及。

数据来源:益普索《2018第三季度第三方移动支付用户研究报告》,韬映资本整理

变现的两个关键:应用场景和衍生价值

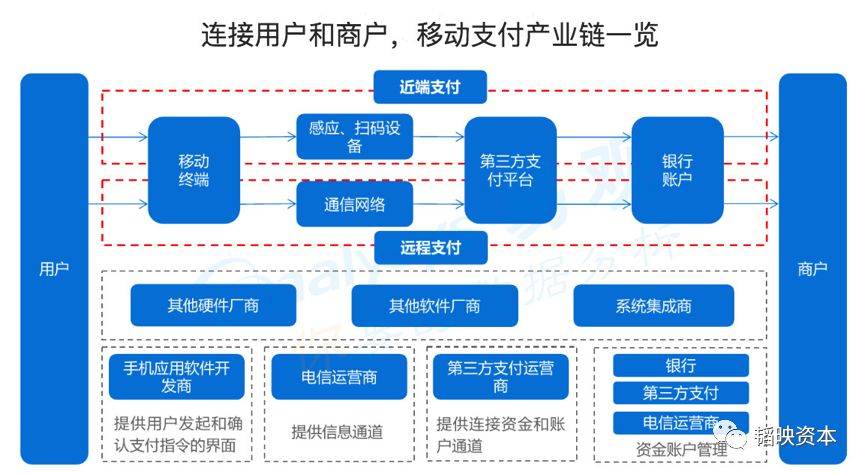

移动支付平台依托于移动终端和银行账户,将个人用户和商户连接起来。平台收入来源主要包括商户的服务费、用户的提现手续费和备付金利息。

图片来源:易观《2017中国移动支付行业专题分析》

随着近年来存管政策收紧,备付金利息收入正在缩水,商户的服务费和个人用户的提现手续费成为移动支付平台的重要收入来源和变现模式。因此,移动支付平台竞争和变现的关键,一方面在于抢占更多应用场景,从而拓展更多个人用户和入驻商户;另一方面则在于发掘衍生价值,形成良性循环的生态。

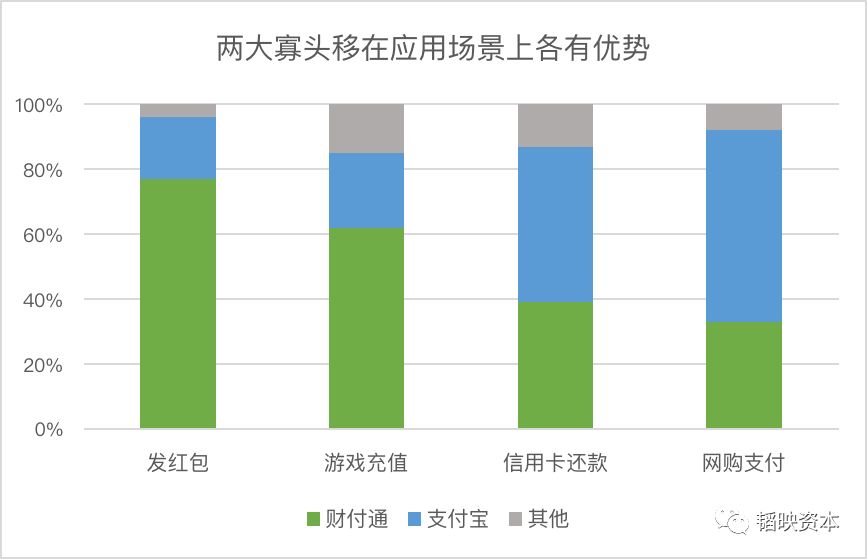

财付通和支付宝在线上支付场景上各有优势。财付通依托于微信和QQ的社交属性以及腾讯主营业务游戏,在发红包、游戏充值等应用场景的交易金额和笔数都遥遥领先;而支付宝则背靠淘宝和蚂蚁金服,在网购、信用卡还款等相关支付场景更占优。

数据来源:益普索《2018第三季度第三方移动支付用户研究报告》,韬映资本整理

随着线上移动支付的普及率越来越高,整体市场空间相对有限。且财付通和支付宝依托各自业务和用户群建立起了较高的壁垒,想要抢占对方的市场份额并不容易。因此,打车、旅游、外卖等线下支付场景将成为各大支付平台的必争之地。

随着移动支付的应用场景拓展以及渠道下沉,商户数量和用户渗透率还将不断提升,尤其是三四线城市和农村地区,商户服务费和个人提现手续费收入仍有增长空间。

另外,不管是财付通还是支付宝,都不仅仅是一个独立的移动支付平台,而是腾讯和阿里两大生态中的重要一环。不管是用户群还是资产规模,很大程度上取决于能否在生态中形成良性循环。

除了社交红包转账、网购、线下支付以外,与移动支付密切相关的要数金融服务。不仅包括零钱理财,还有财富管理、信贷、保险、消费金融等多元金融服务。

目前,腾讯和阿里等互联网巨头已经陆续集结了小贷、保险、银行、基金销售、保险代理等金融牌照,下一步,如何让Fintech落地变现,并和移动支付形成良性循环,让我们拭目以待。

发展趋势:新地域、新方式、新技术

扫码和被扫码已经替代现金成为很多人首选的支付方式,手机也逐渐取代钱包成为出门的第一必需品。下面,我们来看看一直站在风口的移动支付将有哪些新趋势值得期待。

新地域:跨境支付兴起

随着主流场景的覆盖趋近饱和,移动支付规模的增长一方面取决于渠道下沉带来的三四线和农村地区用户增长,以及应用场景的进一步渗透;另一方面则取决于日益兴起的跨境支付。

跨境业务和贸易不断增长,出境游、跨境电商、留学越来越流行,B端和C端用户对跨境支付的需求都在增加。中国支付清算协会数据显示,2017年国内第三方支付机构跨境互联网交易达到12.56亿笔,交易金额约3200亿元。

随着国内竞争日益激烈,不少支付平台纷纷转向跨境支付业务,寻找新的增长点。腾讯相继接入了40个境外国家、17个币种的直接交易,并推出微信香港钱包、腾讯退税通来支持跨境支付。阿里除了拓展跨境支付范围以外,还通过投资和合作加速海外布局,如入股印度第三方支付平台Paytm、战略投资泰国支付企业AscendMoney等。

新方式:NFC硬件条件成熟

近年来随着智能手机和联网POS机数量快速增长,移动支付的另一个形式——NFC在个人和商户端的硬件条件都在逐渐成熟。统计显示,2017年,中国智能手机出货量前五的手机品牌中,当年上市的NFC手机占比31%,而2015年仅为17%。

相对于扫码支付,NFC的操作流程更简单、安全性更高。但目前仍面临应用场景少、设备要求高等问题,普及率暂时不能与扫码支付相提并论。

新技术:生物识别和区块链应用可期

移动支付已成为新零售和Fintech创新的重要推动力。未来,随着指纹、人脸识别、虹膜、声波等生物识别以及区块链技术的成熟和应用,有望给移动支付行业带来新的增长点。

目前,生物识别技术已经与RFID标签识别、扫码支付相结合,开始初步试水无人零售——阿里相继推出无人酒店、无人零售店,京东推出无人超市,微信支付推出无人快闪店等等。

而区块链技术与金融和支付有着天然的联系,区块链技术的应用有助于降低金融机构间对账及争议解决的成本,显著提高支付业务的处理效率,在跨境支付中优势尤为明显。蚂蚁金服在今年上线了全球首个基于区块链技术的电子钱包跨境汇款服务。