智氪分析丨阿里防守反击,拼多多生意越做越难

文丨曹倩、Cecilia Xu

拼多多成为新威胁

中国第二大电商的位置似乎出现了动摇。

“阿里第一,京东第二”,是大家多年来达成的行业共识。随着拼多多2018全年财报的发布,“谁是第二”开始成为一个新命题,被摆上了台面。

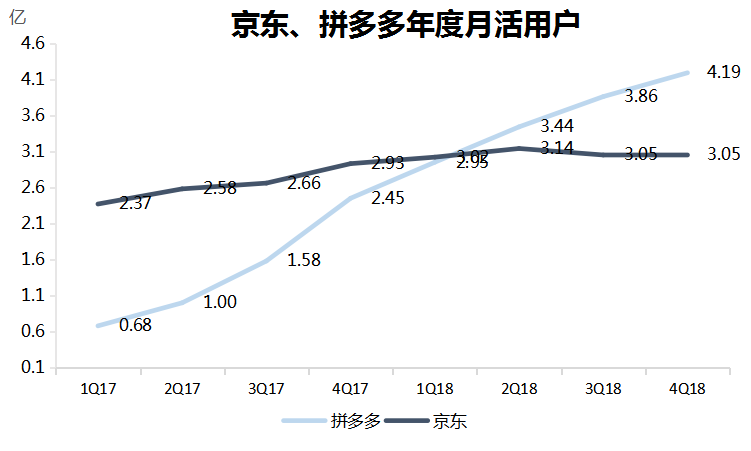

从用户量上来说,拼多多已经成为当之无愧的第二大电商。财报数据显示,就年度活跃用户数而言,拼多多在2018第二季度首次超越京东,并在2018全年共收割4.2亿活跃买家,远远超过京东的3.1亿;而在2017年,京东的年度活跃用户有2.9亿,彼时的拼多多只有2.4亿。这意味着,在这一年时间里,京东新增活跃用户数大约只有拼多多的十分之一。

数据来源:拼多多、京东(截至2019年3月17日)

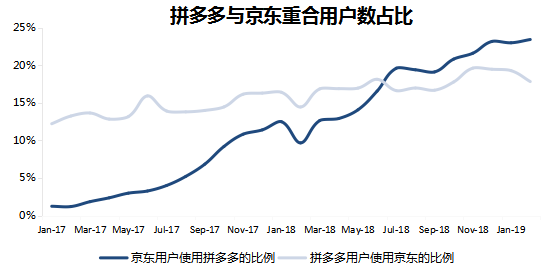

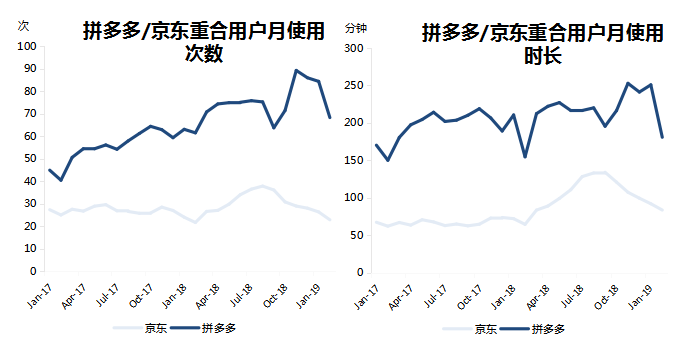

不仅如此,数据显示,拼多多正在分抢京东的用户。Questmobile公布的数据显示,拼多多与京东的重叠用户规模正在逐步扩大。重合用户中,越来越多的京东用户开始使用拼多多,且重合用户使用拼多多的时间和次数远高于京东。

数据来源:Questmobile(截至2019年3月17日)

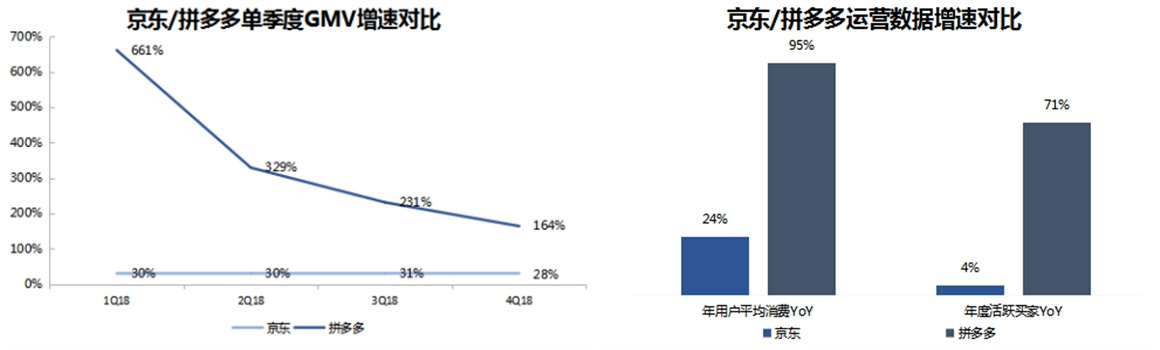

尽管受益于高客单价,京东在交易规模上仍然稳坐第二把交椅——财报显示,2018全年京东3.05亿年活用户共计产生1.7万亿的GMV,平均每人消费5492元;相比之下,拼多多平均每人消费1127元——但是拼多多的GMV增速却远超京东,数据显示,截至4Q18,京东和拼多多的单季GMV增速分别为28%和164%。

如果说京东是走在快车道上,那拼多多则像坐在高铁上,无论是买家数量还是交易规模,拼多多的增速都远超京东,这意味着拼多多已经成为继京东之后最有可能对阿里发起冲击的第二大竞争对手。

左图数据来源:京东、高盛;右图:拼多多、京东财报(截至2019年3月17日)

拼多多做大了蛋糕:阿里的防守战

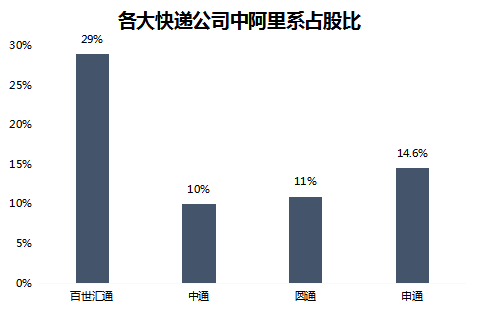

3月11日,申通公布了阿里以46.65亿元入股,换取14.7%股份的消息。至此,阿里集齐“四通”,“通达系”中也仅剩韵达未入股。阿里不是简单的备齐弹药加入快递行业大混战,与顺丰、京东分食物流市场,背后更是对拼多多的防御。

去年的乌镇互联网大会上,拼多多创始人兼CEO黄峥曾提到,拼多多每天产生的快递要占整个中国快递总量的20%以上,并且有能力解决上游和中间环节的物流问题。

这不是一句空话。财报显示,拼多多2018年移动平台总订单数为111亿笔(拼多多没有购物车,一笔订单只能购买同一参数的商品,一般为一个订单配一个包裹;考虑到部分用户对同一参数商品的批量购买需求,拼多多的快递包裹实际上要大于111亿),而根据国家邮政局公布的数据,2018年全国快递服务企业业务量累计完成507.1亿件。这表示,过去一年拼多多贡献的快递份额甚至要超过20%。与京东自建物流不同,拼多多的订单量都流向了“四通一达”。

众所周知,除顺丰之外,电商件基本上是快递企业最大的订单量来源。拼多多出现之前,“淘宝+天猫”是最大的快递单量来源地,虽然京东也贡献部分订单量,但随着京东自建物流的发展,其大部分单量也由京东物流自身承担,流入“四通一达”的单量相较阿里系两大平台可谓是“人微言轻”。

由于阿里把握了上游订单量的来源地,“四通一达”不得不通过降价来获得更多的订单量。2005年,圆通和淘宝签约,成为后者最主要的线下物流供应商,并将电商件的“起步价”从20多元下调至12元左右,率先开启降价之风。此后的十几年间,为了争夺淘宝件,各大物流企业掀起价格战,物流单价一降再降,快递企业单票收入也是一直处于下降通道。

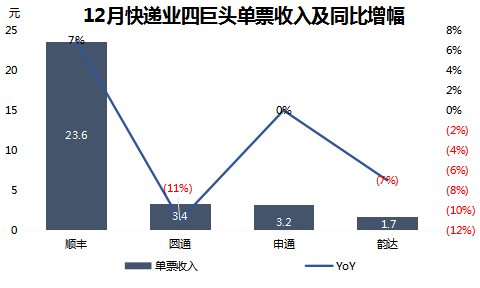

截至12月,圆通单票收入同比下降11%至3.4元;申通单票收入同比持平为3.2元,环比下降2%;韵达单票收入同比下降7%至1.7元。单票收入再降空间已十分有限,然而价格战却依然在持续。

数据来源:顺丰、圆通、韵达、申通(截至2019年1月21日)

拼多多的崛起为“四通一达”带来了新的希望,快递总量的20%无疑是一块新增的大蛋糕。对物流企业来说,拼多多的出现使得蛋糕变得更大,原来只能吃到6分饱的他们可以吃到7分饱了,减轻了他们对“淘宝件”的依赖,理论上也有助于价格战的缓解。但对阿里而言,拼多多的出现却削弱了阿里对下游物流企业的控制权。

电商物流这个领域,谁掌握了订单量谁就掌握了控制权。从这个角度来看,阿里入股申通更像是为了防止拼多多向物流企业扩张影响力。至此,阿里已经将“四通”全部收归麾下,可谓是一统江湖仅差韵达。

数据来源:公司公告(截至2018年3月18日)

阿里的反击组合拳

如果将阿里入股申通是阿里面对拼多多凶猛攻势的防守战,那接下来的一系列举措则可以看做是阿里的反击战。

在过去的一年多时间里,阿里先后上线新功能“拼团”采用与拼多多类似的玩法、推出淘宝特价版App打价格战,以及将天天特价升级为天天特卖,走起了和拼多多一样的C2M数字工厂转型之路。

更为大胆的想法是,将拼多多教育出的下沉用户吸引到淘宝直播的平台上来。过去一年,淘宝直播引导的成交规模已超过千亿元,已然成为阿里核心电商业务的重要增长点,阿里赶在春节上线了独立的淘宝直播App。

从淘宝直播当前的用户画像来看,主要集中在25~35岁,70%以上是女性,41%以上的是在二线城市(数据来源:亿邦动力网《主播大迁徙:掘金淘宝直播》)。这与拼多多的用户极为相似:女性用户占比达70.1%,在一、二线城市的用户占比为41.2%,30岁以下用户占比为72.9%(数据来源:企鹅智库《拼多多用户研究报告》)。这一群体的共同特征是:购物时间充裕,购物场景、物品丰富度受限。

为争夺被拼多多教育好的下沉用户,淘宝直播更进一步的举措是在2019年发布“村播”计划,为100个县培育1000名农民网红主播,帮助其月入过万。从官方数据来看,淘宝直播的农产品直播类目,目前每月可达到6万场次,并拉动1.5亿成交额。

可以看出,阿里正在从相似用户、相似品类、相似玩法等多重角度上对拼多多发起反击战。

想要遏制拼多多,阿里需要更多调整

阿里曾表示,70%左右经过拼多多教育的下沉用户最终转移成淘宝用户。尽管该数字仅为一家之言,其确切性有待验证,但却可以说明阿里最开始对拼多多的态度。

职业经理人出身的张勇,一度认为拼多多是在“帮阿里开拓农村市场、教育用户”。他不认为低价低质产品横行的拼多多能在无法保证用户体验的情况下长久生存下去,因而拼多多在发展初期并没有引起阿里足够的重视。

另一方面,拼多多背靠拥有10亿流量的微信,赶上了第一波小程序红利。其依靠用户分享链接、成团低价购买来促成订单转换的商业模式,与腾讯的社交属性高度契合,形成病毒性传播,为拼多多带来指数级增长。

随着局面的打开,拼多多以一种不可思议的速度,成长为一头不那么容易被打趴下的巨兽,即使现在它已经引起了阿里的重视,但强大的阿里也无法一招致命。后续两巨头少不了继续过招,这意味着持续投入。

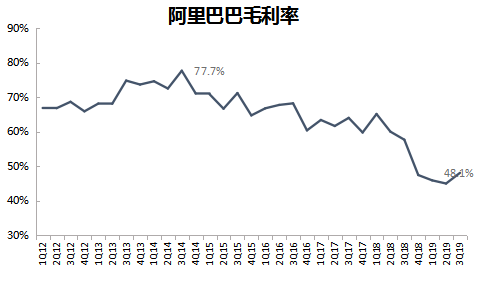

然而,阿里不断扩大的战线正在对其盈利效率发起挑战。一方面是正在烧钱的大文娱业务(2018全年EBITA亏损156亿元),一方面是饿了么和口碑在本地生活服务业务上和美团的补贴大战,此外还有菜鸟需要的重资产投入。多重战线加上菜鸟和饿了么并表的影响,截至2019财年第三财季,阿里巴巴的毛利率已经由2014财年第三财季的77.7%下降至48.1%。阿里净利润率已经从几年前的50%以上下降至现在的20%多。

数据来源:阿里巴巴(截至2018年3月18日)

受此影响,如果此时阿里想要投入更多以遏制拼多多的崛起之势,那是否要在此条战线上大规模烧钱则需要三思而后行。如果阿里不想继续降低利润率,那其他战线上的收缩将成为必然。

拼多多值得阿里更多的精力吗?

然而长远来看,拼多多真的能对阿里产生威胁吗?

拼多多发家是靠做下沉市场,但其若想继续扩大用户规模必然面临着如何做上升市场的问题。然而上升市场的生意却没那么好做。

就竞争格局而言,这个市场中除了称霸一方的淘宝天猫和京东,还有特色电商唯品会、蘑菇街等其他竞争对手。拼多多的上升过程是一个从舒缓竞争区到激烈竞争区的过程,换句话说,拼多多的生意将越来越难做。

就商业模式而言,在下沉市场中,面对大量价格敏感型客户,拼多多可以通过补贴有效获客,但在上升过程中,随着价格敏感型客户数量减少,价格敏感的阈值上升,拼多多的补贴效率将随之下降,反映在财务数据上表现为维护单个买家的营销费用增加。

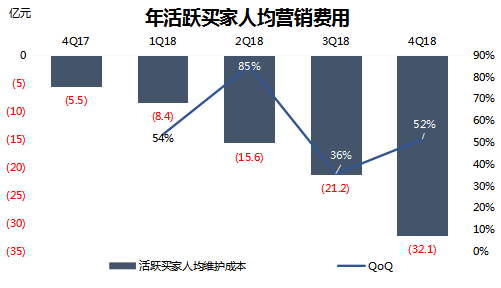

补贴效率的下降将使得拼多多在向上升市场过渡的过程中面临营销费用增加、活跃买家增速放缓、利润压力增加的状况。

而这些问题已经在拼多多第四季度的财报中有所体现。拼多多Q4用于市场营销的费用高达60.24亿元,同比增长699%,与上一季的32.3亿元相比几乎翻番。

但在加强了补贴力度的前提下,年度活跃买家增速却继续下降,由上季度的同比增长144%放缓至同比增长71%至4.19亿;另一方面,年活跃买家所消耗的人均营销费用却大涨至32.1亿元,较上季度环比增长52%。显现拼多多在向上升市场过渡的过程中面临着补贴效率下降的问题。

数据来源:拼多多,智氪研究院(截至2018年3月18日)

此外,拼多多在Q4旺季的变现率只有2.77%,不及三季度的2.85%和二季度的3.28%。高投入、低效率,成为了拼多多一大隐忧。拼多多若想持续向阿里发起挑战,也面临不小挑战。

拼多多发展的势头依然很猛,阿里也初步意识到了拼多多的潜在威胁,后续二者之间的博弈还将继续。