红杉中国:投出58家上市公司,超50%项目进入下一轮,捕获TMD等多家独角兽

编者按:本文来自微信公众号IT桔子(ID:itjuzi521),作者:Hunfool。36氪经授权转载。

红杉资本于 1972 年在美国成立,是全球著名的风险投资公司之一。曾先后投资了苹果、思科、甲骨文、谷歌、Airbnb 等著名科技公司。

红杉资本中国基金于 2005 年 9 月,由张帆、沈南鹏与红杉资本共同创办。红杉资本中国基金作为「创业者背后的创业者」,专注于科技/传媒、医疗健康、消费品/服务、工业科技四个方向的投资机遇。

红杉资本中国的管理基金规模已经接近 1000 亿人民币,在中国投资了超过 500 家企业,其中有 50 家以上的企业成功完成 IPO。

在红杉资本中国投资的诸多案例中,不乏很多领域的佼佼者,包括:京东、阿里巴巴、新浪、奇虎 360、美团点评、滴滴出行、今日头条、唯品会、华大基因、大疆创新、贝达药业、诺亚财富、中通快递、摩拜单车等。

亮眼的投资业绩也让红杉资本成为投资界的一个传奇。

投资战绩解读:近 5 年超过一半的项目走到下一轮,已有 58 家公司完成 IPO

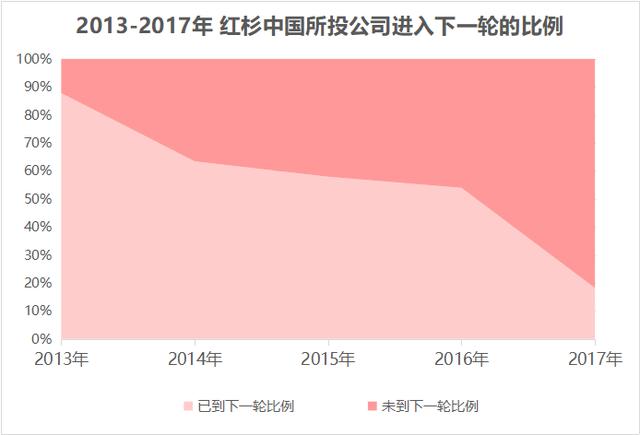

从近 5 年红杉资本中国所投公司进入下一轮的比例来看,2013 年投资的公司已经有 87.8% 走到了下一轮,2014 年为 63.42%,2015 年为 57.92%,2016 年为 53.95%,刚刚过去的 2017 年所投资公司进入下一轮的比例就达到了 18.18%。近 5 年所投公司进入下一轮的平均值为 56.25%,即超过一半的项目都能走到下一轮。可见,红杉资本中国所投公司绝大部分都能进入下一轮,毕竟名声在外,愿意接红杉「盘子」的机构会有很多。

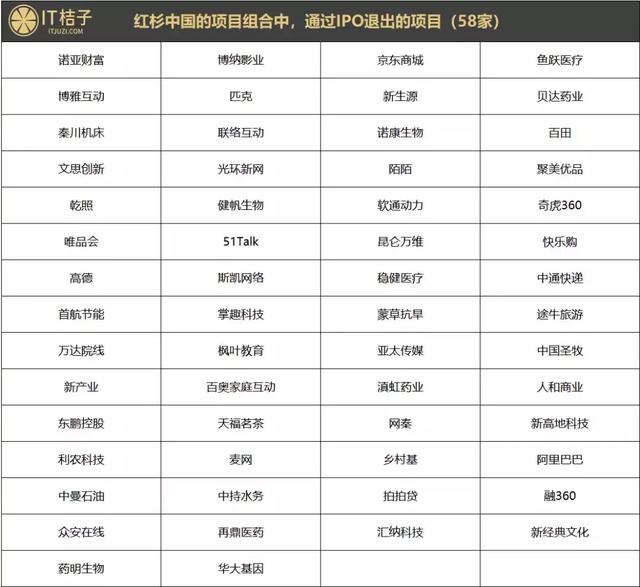

除了所投公司进入下一轮的比例很高以外,彰显其投资业绩最有力的证明当属 IPO(不包括新三板)退出案例。根据 IT 桔子(ID:itjuzi521)的数据显示,截止到 2017 年 12 月 31 日,红杉资本中国的退出案例已经达到 58 家,仅在 2017 年就有 10 家所投公司完成 IPO,并且绝大部分公司都是在 A 轮阶段进入,可见红杉资本的投资实力之强劲。

除此之外,红杉资本中国投资的案例中还有相当比例的公司被收购而退出,例如:赶集网、大众点评网、海豚浏览器、乐蜂网、蚂蚁短租、嘟嘟美甲、嘉和一品等。

在投到独角兽公司的数量方面,红杉资本中国也是遥遥领先于其他机构。例如:在之前 IT 桔子(ID:itjuzi521)发布的《2017 年新晋独角兽公司背后的 (C)VC 机构 TOP22 排行榜》中,红杉资本中国在 2017 年以捕获 13 只新晋独角兽的战绩,从而排在了第一位。

细数红杉资本中国投资的未上市独角兽公司还包括:美团点评集团(A 轮进入)、今日头条(C 轮进入)、滴滴出行(未披露)、大疆科技(B 轮进入)、京东金融(A 轮进入)、快手(A 轮进入)等这几家估值超过百亿美金的「鲸鱼」公司,以及爱奇艺(战略投资)、摩拜单车(C 轮进入)、蔚来汽车(B 轮进入)、威马汽车(B+轮进入)等估值达到几十亿美金的公司。

投资趋势解读: 2015 年投资活跃度最高,人民币基金的投资数量反超美元基金

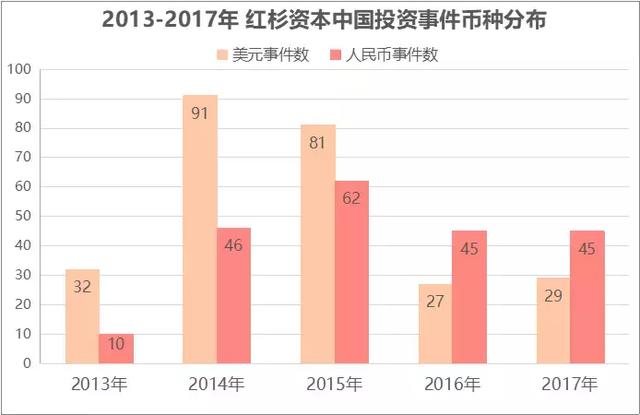

截至 2017 年 12 月 31 日,IT 桔子(ID:itjuzi521)追踪到红杉资本中国的投资事件数量接近 600 起。从最近 5 年的投资趋势来看,2015 年是红杉资本中国投资活跃度最高的一年,共出手了 143 次,其次是 2014 年出手了 137 次。2016 年受到资本寒冬的影响,红杉资本中国的投资策略开始变得更谨慎,投资事件数量仅为 2015 年的一半。2017 年虽然有所回升,但相比 2014 年和 2015 年的投资活跃度,仍有较大差距。

从红杉资本中国近 5 年的投资事件币种分布来看,2013、2014、2015 年美元基金仍然占据主导地位,这也与风险投资在最初几年还是一个从美国引进的新生事物有关。在中国股权投资市场中,过去很长一段时间都是由美元基金所「统治」,美元基金一股独大。但是这样的局面随着国内资本市场的蓬勃发展而迅速转变,人民币基金的规模不断壮大,逐渐占据了舞台的核心位置。而红杉资本中国也从一家以美元基金为主导的 VC 机构,转向为一家人民币基金投资更活跃的机构。

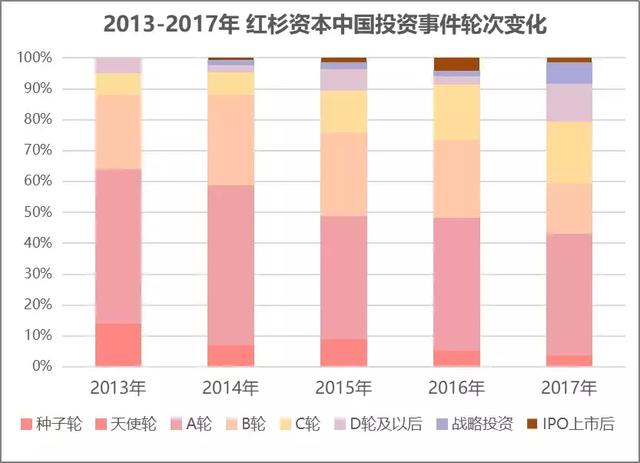

投资阶段解读:A 轮占比最大,近 5 年早期投资占比不断下降

作为一家具有传奇色彩的 VC 机构,在高成长企业中扮演最早、最重要的投资人角色——这可以说是关于红杉资本中国最重要的投资策略之一。

沈南鹏甚至认为「最早」要放在前面,因为最早就意味着红杉资本有机会对企业家有更直接的了解,更深入的追踪。

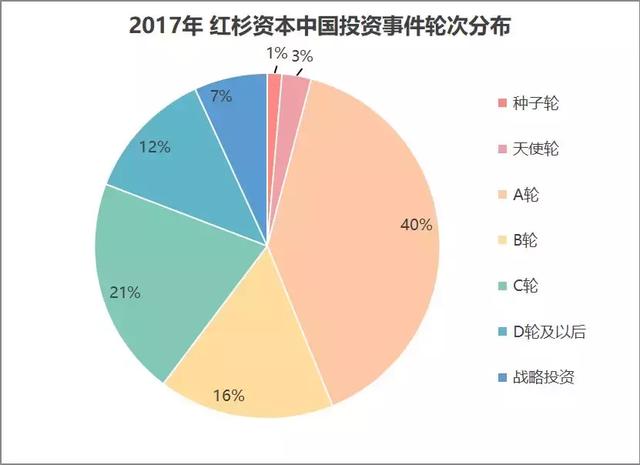

根据 IT 桔子(ID:itjuzi521)的数据显示,红杉资本中国在 2017 年的投资事件中,早期投资(种子/天使轮、A 轮,下同)占比达 45%,成长期(B、C 轮,下同)的投资占比达到 36%,D 轮及以后的占比也达到了 12%。虽然 A 轮投资占比仍然最大,但是成长期和成熟期(D 轮及以后)的投资事件占比甚至超过了一半。

从红杉资本中国近 5 年的投资事件轮次变化来看,早期投资事件的占比呈现出逐年下降的趋势。近 5 年早期投资事件的平均占比为 52.8%,2017 年的早期投资相比平均值下降了 10% 左右。

由于红杉资本中国在市场上完成了不少动辄数亿美金、偏中后期的大额投资案例,因此有时会被认为是专注于成长期的投资机构。不过沈南鹏曾说过这是误解,他不否认红杉在某些 C 轮、D 轮,甚至 Pre-IPO 的项目上表现活跃,但这并不意味着红杉资本中国会更倾向于轮次靠后的单笔大额投资。「最早、最重要」的投资策略,以及深耕市场前端的决心仍然是红杉资本中国在坚守的,因此红杉资本中国所投的企业大部分都是在早期阶段进入。

只不过早期投资占比下降的趋势和整个创投市场的大环境有关,不仅仅像红杉资本中国这样的 VC 机构在早期投资的占比下降,甚至有很多天使投资机构的早期投资占比也在下降,整个一级市场的投资趋势就是在往中后期偏移,更多的资金在往偏中后期的头部项目集中。

同时,经历了 2016 年的资本寒冬以后,大家对于创业这件事情已经变得更加理性,不少之前的创业者甚至已经回流到了大公司,这就造成好的创业项目也在减少。另外,虽然周期越来越短的小风口一波接一波,但大的风口方向仍然不清晰,这也让投资人变得更谨慎,宁愿把钱投在一些能够明显看到回报的项目上。

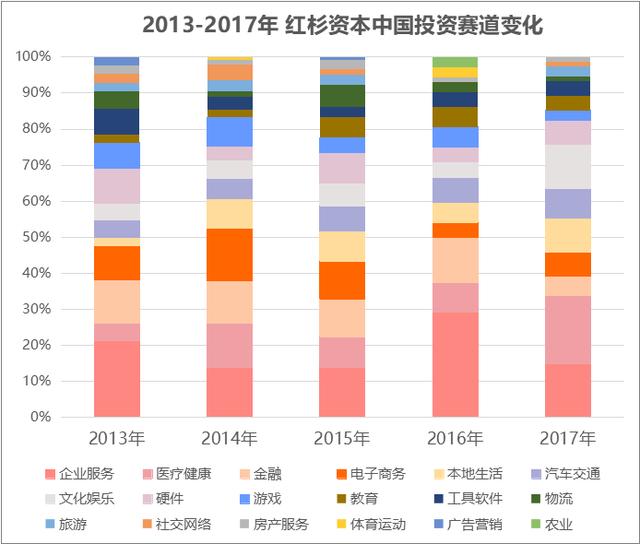

投资赛道解读:投资赛道不断变化 ,医疗健康、企业服务、文化娱乐成 2017 年重点布局赛道

红杉的眼光非常独到,以对未来的前瞻性著称。赌「赛道」是 VC 机构常用的投资策略,而红杉资本更是深谙此道。

红杉资本中国最初的投资理念即来源于美国红杉资本的前辈。红杉资本的第一代创始人瓦伦坦认为,应「投资于赛道,而非赛手」;第二代掌门人莫瑞茨的理念是,「要投出别人投不出的项目」,即旁人看不透、不敢投的商业机会。在这十多年的过程中,沈南鹏把这种投资理念延伸,投资于整个产业链,甚至是生态圈的打造。

伴随着经济发展的节奏,红杉会在既有的战略大方向下不断寻找新的投资窗口。

从 2017 年红杉资本中国的投资事件赛道分布状况来看,医疗健康、企业服务和文化娱乐成为红杉资本最热衷的三个投资赛道。这符合红杉资本中国在过去十几年关注的两大机会,一方面是由技术创新带来的各种机会;另一方面是由需求拉动的各种机会。医疗健康和文化娱乐显然属于需求拉动的投资机会,而企业服务领域的投资案例基本上都属于大数据、云计算、人工智能等以技术驱动为主的公司。

从红杉资本中国近 5 年的投资赛道变化可以看出,红杉伴随着中国经济的发展节奏在不断寻找新的投资窗口。企业服务领域是红杉资本历年布局的一个重点方向,尤其是在 2016 年的占比和投资事件数量最多;医疗健康领域也是红杉资本看重的一个赛道,尤其是在 2017 年成为红杉资本中国出手最多的一个赛道;金融在前几年的占比一直很大,但在 2017 年的投资占比明显下降;电子商务领域的投资占比和过去几年相比也有明显下降,但本地生活由于消费升级和新零售的影响,投资占比有一定回升。文化娱乐领域的投资占比呈现出大幅上升的趋势,2017 年排到了 TOP3 的位置……

红杉资本凭借「专注+专业」,对行业的发展变化十分敏锐,能够根据细微变化快速做出最精准的判断。其团队成员基本上长期扑在一、两个方向和领域里,会对行业规律、优质公司的特质了然于胸,因此对项目的辨别力更强,也对行业的细微变化更加敏锐。

正如红杉资本合伙人周逵所言,「活跃在这个市场上的都是聪明人,胜负关键很大程度上取决于谁更专注更专业。」

投资搭档解读:与真格基金关系最亲密,与经纬中国上轮合作最多

从红杉资本中国的最佳投资搭档来看,无论是合投次数,还是下轮合作次数,红杉资本中国无疑和真格基金之间的关系是最亲密的。尤其是在合投事件上,达到了近 50 次。另外,与红杉资本中国上轮合作最多的机构是经纬中国,达到了 18 次。

除此以外,与红杉资本中国合投最多的机构还有腾讯、经纬中国、晨兴资本、以及 IDG 资本;与红杉资本中国下轮合作最多的机构还有经纬中国、IDG 资本、创新工场、以及腾讯;与红杉资本中国上轮合作最多的机构还有腾讯、晨兴资本、IDG 资本、以及 SIG 海纳亚洲。

可见,虽然投资机构之间会存在抢好项目的时候,但是大家更多的还是在一起合作,算是一种「竞合」关系。此外,如何处理与 CVC 之间的关系,也是投资机构需要思考的问题,像红杉资本中国就和腾讯走得更近。

凭借「专注+专业」的投资策略,红杉资本中国在竞争残酷的一级市场投资中始终保持着自己的江湖地位,帮助众多创业者成就了一家又一家伟大的公司。作为「创业者背后的创业者」,红杉用独到眼光和投资战绩在不断书写着属于它的投资传奇。