当日操盘手、天使投资人和风险投资商:互联网一直在变革资本市场的一切(下)

Om Malik在新闻媒体领域有超过20年经验的从业人员,作为科技媒体GigaOM的创始人,同时也是福布斯网站的早期创始成员之一。这篇文章发表在GigaOM上,他从一个非常具有说服力的历史角度分析了关于互联网创新对于资本市场的巨大影响。

《当日操盘手、天使投资人和风险投资商:互联网一直在变革资本市场的一切(上)》

社交化风险投资商的崛起

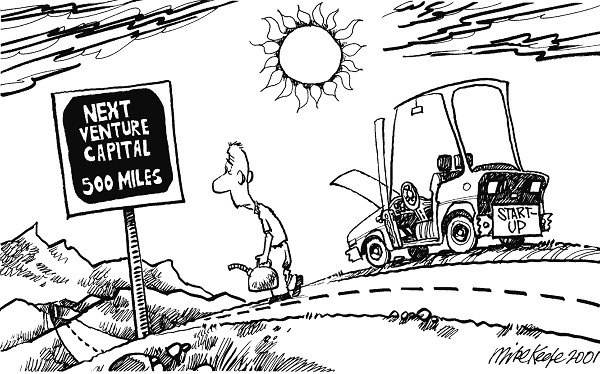

我并不认为近期风险投资领域有什么大事发生,毕竟这个行业自从20世纪90年代的互联网泡沫以来就一直在慢慢的收缩,然而最后却等来了新的投资方式。这种让天使投资人联合在一起投资(暗指股权众筹融资)初创企业的新方式对传统的风投行业冲击会很大,但在这之前,从某种意义上来看,社交网络已经或多或少地改变了风险投资行业。博客、Facebook和Twitter的兴起已经改造了市场对VC品牌的认知概念。

在近40年的时间里,风险投资商和初创企业成功的合作赚足了外界的赞许,也制造了各种成功的典范。最顶级的投资人有最顶级的回报因为他们拿到的都是最顶级的交易,那曾是他们的护城河。

然而社交网络的出现,让传统VC们开始失去那种竞争优势(我想这儿应该是指传统的VC靠的都是品牌吃饭,但社交网络的到来让营销变得更加简单有效和平民化,也为新加入的VC提供了机会)。2000年我第一次见到Dave McClure(500Startups创业孵化器的创始人)的时候,他还是个羞涩古怪的家伙,而他却靠着五颜六色的博客风格、不拘一格的Twitter状态和不知疲倦的到处和投资界打交道,成功做起了自己的VC品牌500Startups,虽然规模不大,但却不可小视。

Dave McClure这样的例子数不胜数。Hunter Walk以前只是Google里不知名的一位高管,但他凭借着自己对社交网络出色的理解力,与Satya Patel联合创立了天使投资机构Homebrew Capital。

我曾说过社交媒体的副作用之一就是放大了现实和虚幻的感觉。我们不断见证着新的投资品牌出现在这个市场,它们并没有被几十年的成功投资所验证过,而更多的是靠吸引外界注意力的能力,曝光度会为它们招揽交易(融资机会)。

AngelList就很适合现在这样的市场模式,它为初创企业提供有关投资人的一切信息,他们的历史纪录、历史交易和他们周围人脉资源的多少。

边缘优势

不管结果是繁荣还是毁灭,风投领域的游戏规则已经被改变了,而且将持续被改变下去,传统VC也会不停地寻找一个优势点,能帮助他们品牌化他们的资金并且在市场上独树一帜。

Josh Kopelman创立的First Round Capital风投机构的优势点就是一个创始人平台和一本自己的出版物《First Round Review》。Sequoia Captial则靠的是自己推出的一个名为“Grove”的科技信息中心。风投机构Andreessen Horowitz(也称为A16Z)更是从不错过任何一个在公共场合曝光的机会。

为何要这样?或许可以用A16Z的公关主管Margit Wennmachers的话来解释:“我们公司是如此地有人脉资源,简直和白宫一样。”如果有为公关设立的奖项,那么应该发给Wennmachers,她雷厉风行地将A16Z变成了一个公关机器,从晦涩的会议到Charlie Rose(美国知名主持人)的节目,A16Z的创始人Ben Horowitz几乎是第一个被要求在任何事情上都要发表自己看法的人。

A16Z在公关游戏中的成功几乎让Sand Hill Road社区里的所有风投机构都开始聘用厉害的公关,混乱程度可想而知。所有的这些喧闹都是因为一个残酷的现实:风投领域现在已经是一个关于注意力的游戏了。越少的注意力意味着对交易越少的吸引力,而所有上述的优势点都是围绕这个目的展开的。

有两个例子我非常的赞赏,他们也是我最喜欢的两个投资人:Fred Wilson和Bill Gurley。作为投资机构Union Square Partners联合创始人的Wilson在A VC上已经写了近10年的博客,他更把这当作一种习惯而非营销推广的手段,他写的更多是关于自己生活、家庭、思想和他持续学习所得的知识,并以此分享给大众。

如果一个创始人想要了解Wilson,那他最好静下来好好读读Wilson所写的东西并试图去想他思考的方式和原因。你能从他的文字中看出他的缺点和强项,很多想要模仿他写博客的人,看上去完全不够真实。

同样的对于身为Benchmark Capital合伙人的Bill Gurley,他甚至是我最喜欢的十个人类之一。我和他很早之前就认识,当时他还是一个财务分析师,而我只是纽约的一个年轻记者。他自己的博客专栏《Above the crowd》是我最喜欢读的内容之一,他的思考都是深度分析过的,而他提出的观点也很反映出他的智慧。你可以从他的Twitter内容中看出他的率直。

我想通过这些表达的是,现在所有的内容都是营销推广,如果让我选,我更愿意选择Wilson和Gurley的方式而不是其他营销渠道或者平台,他们远比那些职业营销来得可靠。

退场轨迹

20多年来我写了很多关于硅谷和它内部机制的文章,有一点从1999年就开始越来愈严重:争夺交易。这个现象在更多的新来者加入到风投行业后被加速得更快,那些新来得暴发户们在与传统VC的竞争中,肆意给出不负责任的估值并擅长运用媒体报道来增加自己的曝光度。

但那些曾经风光的投资基金机构很多都倒下了,或是完全被人遗忘,当初把抢夺交易(也就是投资初创企业)当作成功的因素也已经不再适用,但现在的情况是,一直以来的注意力(曝光度)仍然是这个行业评价成功与否的一个标准。

我觉得创始人唯一需要注意的标准是:与投资人的共鸣,和投资人对于创业领域的理解力。一个真正顶级的投资人了解初创公司的不可预测性,创始人更应该知道。但糟糕的投资者则正好相反。

在这个钱已经是一种商品一种品牌的世界里,初创企业的融资只是这个大平台其中的一小部分,唯一永远都显得那么独特的是:人和人们的创造力。在伦敦,银行家对于亿万富翁来说是互不相识的,双方的默契是互不谈论,银行家们只是在专心为亿万富翁赚更多的钱。

(整观这篇下部文章,Om Malik并没有去分析最近几个月风投领域相关法律监管的改变会对行业本身的未来有怎样的影响,而是将重点转移到了在互联网泡沫之后出现的社交网络,加上上部中关于互联网技术的崛起对于资本市场的变革,这篇文章的跨度从1995年一直到了2012年,描述了资本市场是如何被互联网出现的两次重大革命所颠覆)

《当日操盘手、天使投资人和风险投资商:互联网一直在变革资本市场的一切(上)》