被WeWork放弃的软银,阵痛还是灾难

文/陈凯乐

一个在创投圈广为流传的故事是,2017年孙正义问WeWork创始人诺伊曼,“你觉得在一场战斗中,聪明人和疯子,究竟谁会赢?”诺伊曼告诉孙正义,“疯子。”后来,孙正义向WeWork投资了44亿美金。

两年后,孙正义还想继续向WeWork注资。但时移势易,WeWork似乎不太愿意接受这笔钱了。据锌财经了解,在母公司We Company放弃IPO后,极度缺钱的WeWork一共收到了两根橄榄枝:软银提供的新一轮股权融资的谈判机会,还有摩根大通提供的数十亿美元的债务融资协议。

种种迹象表明,WeWork这次融资方案的选择,不仅关乎自身,更牵扯到了软银以及孙正义的命运。

极度贫血

被誉为“写字楼二房东”的WeWork,目前已经极度贫血。

媒体获悉,WeWork手头的资金,或将在11月耗尽。如果在11月之前没有任何资金注入,将面临资金短缺的风险。但要命的是,此时几乎没有人愿意当接盘侠。

据媒体报道,私人场外交易市场上关于WeWork的交易几乎已经停止。而WeWork印度业务大股东吉图·弗瓦尼(Jitu Virwani)也对媒体表示,WeWork与印度当地银行ICICI Bank的1亿美元谈判已经破裂。

围城外的人唯恐避之不及,城内的人也纷纷套现逃离。高盛CFO Stephen Scherr在财报会上证实,高盛已经将持有的WeWork股权减计了8000万美元,远低于摩根大通的预期。

这一切的背后,折射出了WeWork市值暴跌的窘境。在撤销IPO后,WeWork的市值也从当初的100亿美金一路下挫。据锌财经了解,截至发稿前,WeWork市值只剩下70亿美元了。和当初最高的470亿美元相比,如今只剩下个零头。

也就是说,如果没有融资进来,等待WeWork的只能是破产清算。但在关键时刻,软银、摩根都给出了解决方案。

据锌财经了解,软银提出通过新的股债结合的方式,投资WeWork数十亿美元。并且要求进一步边缘化该公司创始人亚当纽曼。值得一提的是,在此前软银已经持有WeWork29%股权;而摩根大通则抛出了约50亿美元的融资方案,包括至少20亿美元的无担保实物支付票据,但票息竟罕见地高达15%。锌财经了解到,这几乎是WeWork去年首次发行债券时所支付收益率的两倍。

也就是说,软银想要控制权,而高盛在乎的是钱。

骑虎难下的软银

对孙正义来说,投资WeWork更像是一场豪赌,只不过和投资阿里巴巴的结果不同,如今整个软银需要为孙正义一个人的行为背锅。

据锌财经的消息,自2017年入股WeWork以来,孙正义就不断对后者加码,迄今为止软银已经对WeWork注资超过百亿美元,已经持有后者29%的股份。尤其是在今年对WeWork注资20亿美元后,后者的市值更是一路冲到了470亿美元。

但孙正义一路高歌猛进的同时,软银内部人士早已经忧心忡忡。据外媒的消息,软银内部高管尼克什·阿罗拉(Nikesh Arora)和阿洛克·萨马(Alok Sama)在孙正义对WeWork注资时,就建议对WeWork的估值不应该高于80亿美元,一旦超出软银就应该撤手。随着孙正义持续追加投资,两位高管也相继离开了软银。

孙正义的豪赌也引发了软银和投资者的紧张关系。锌财经了解到,愿景基金、连同沙特阿拉伯公共投资基金和穆巴达拉投资公司,在19年早期的时候就放弃了孙正义倡导的对WeWork160亿美元的投资,软银随后将投资金额缩减至20亿美元。

然而,WeWorkIPO的不顺最终还是引发了软银的危机。据外媒报道,10月14日,软银的东京股票下跌7.3%,两周内软银的市值直接损失了220亿美元。

对此时已经泥足深陷的软银来说,撒手不管就意味着让前期数百亿美元的投入打水漂,这显然是软银以及孙正义不愿意见到的。而孙正义显然不原因承认自己的失败,他在接受媒体采访时表示,“与之前相比,WeWork出现的小危机只不过是小孩子的游戏。”

止损是不可能止损的了,WeWork挖完坑,软银只能跟在后面填。

烧掉未来的愿景基金

软银伸手WeWork的另一层原因,更在于其背后的愿景基金。

种种迹象表明,和愿景基金相比,软银砸在WeWork里面的钱不过是小巫见大巫。

锌财经了解到,2016年10月,着眼全球市场的孙正义成立了愿景基金。随后在2017年10月、愿景基金拿到了阿联酋、苹果、富士康以及软银自己等大财团募集的 930 亿美元;在2018年,愿景又相继拿到了软银集团、沙特阿拉伯主权财富基金、阿联酋Mubadala投资基金在内的50亿美元的投资。

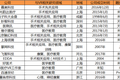

手握大把现金的孙正义于是开启了撒钱之旅。他曾经公开表示,计划每两三年募集一只1000亿美元新基金,每年投资大约500亿美元。而Uber、滴滴、OYO、波士顿动力,以及WeWork,都成功拿到了愿景基金的投资。据锌财经了解,截至2019年10月,愿景基金共投资了82家科技公司。

精明的孙正义把算盘打得也很响。根据外媒报道,因为手里攥着1000亿美金,仅协议中软银向投资者收取的 0.7%--1.3% 的服务费。这样算下来愿景基金一年也能轻轻松松赚到10亿美元。

然而最后的结果,却和孙正义预料的大相径庭。愿景基金投资几项重要的投资,都指向了一个词:烧钱。

锌财经了解到,自今年5月份上市以来,Uber已较发行价跌去了30%的市值。2019年第二季度财报显示,Uber亏损已达50亿美元,刷新此前烧钱记录;

WeWork招股书显示,2016年至2018年三年内,公司合计亏损33亿美元。到了2019年上半年,WeWork的净亏损更是罕见地达到了9.04亿美元;

曾被软银寄予厚望的波士顿动力,更是因为亏损严重而被谷歌卖给了软银,目前盈利上不明确。

2019年6月,软银官方数据披露,在其进行了总计642亿美元的投资后,愿景基金已经获得了62%的回报。但据锌财经了解,愿景基金投资的大部分项目都未实现收益。在共享领域的投资接连出现收益不明显后,LP已经对愿景基金逐渐丧失了信心,甚至影响了愿景二号资金的募集。

根据外媒的消息,目标规模为1080亿的愿景二号基金,已确认承诺出资的公司只给出了380亿美元的承诺,而剩下的700亿美元缺口还尚无着落。

除此之外,WeWork的暴雷也引发了投资机构对愿景基金的重新审视。知情人士告诉媒体,知名投资机构高盛压缩对愿景基金的贷款头寸,寻求将其转手。锌财经了解到,在过去的几个月里,高盛已经接触了多家金融机构,而为了将愿景的担保证券出售,高盛更是打出了降价、以及将证券拆分至最小5000万美元的方式,准备套现离场。

阵痛还是灾难

孙正义显然没有预料到,1000亿美元的资金,竟然在如今集体引发暴雷。他在接受外媒采访时表示,“距离结果还有很长的路要走,这让我感到羞愧和不耐烦。”

然而在孙正义和软银给WeWork 擦屁股时,后者显然不打算消停。据锌财经了解,与向软银出售自己的股权相比,WeWork 更倾向于摩根大通牵头的约50亿美元的融资方案。对此,彭博行业研究分析师Arnold Kakuda在一份报告中表示,“即使债券收益率超过10%,对面临其他不利因素的烧钱业务可能也没有什么胃口。”

而这样一来,WeWork带给软银的,就不仅仅是阵痛这么简单了,甚至可能会演变成一场灾难。

WeWork的选择不仅关乎自身,更关于孙正义和软景的命运。值得一提的是,如果WeWork真的“不识时务”的选择了摩根大通,孙正义联合董事会联合逼宫CEO的事件不知是否会再次上演。