美联储加息对2017年中国房地产的12大影响!

本文来自微信公众号“大伟看楼市”,作者 张大伟,36氪经授权发布。

时隔一年,美联储第二次加息!

美国货币政策调整对全球流动性、利率水平、大宗商品价格、通胀压力、各国货币政策、国际资本资产配置等等均产生了广泛而深入的影响。

美联储12月FOMC会议宣布加息25个基点,新的联邦基金目标利率将处于0.5%-0.75%的区间,与市场预期一致。这是美联储时隔一年后再次加息,也是十年半以来美联储第二次加息。政策声明显示,本次利率决议是一致通过。预计明年将加息三次。

2017年的加息节奏会怎样?

许多观点认为,2017年美联储将更快加息。推动美联储加息预期大幅升温的一个主要催化因素是特朗普赢得美国总统大选。特朗普胜出,共和党同时控制参众两院,这一新局面强化了市场对于未来美国政府宽财政、紧货币政策取向的预期。在特朗普未来的任期内,美国货币和财政政策的天平大概率将发生变化,财政刺激力度将加大,经济前景及通胀预期改善可能推动美联储更快加息。

不仅仅如此,人们普遍认为,一旦美国利率走入上行通道,那么美联储规模达4.5万亿美元的资产负债表必须收缩。加息并不可怕,一旦美联储开始“缩表”,这无异于吞噬流动性的开始,也必定会造成市场动荡。

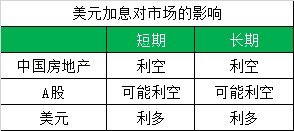

美国加息对中国房地产市场的影响!

最大的原则是,美元加息对中国房地产肯定是负面影响,但由于我国对资本账户长期实行较为严格的管制,资本外流渠道不畅通,历史上的美国历轮加息对我国房地产市场基本没有造成很大影响;在我国仍实行较严资本管制的前提下,美国加息对我国房地产市场影响仍然较小。但在2017年,对房地产的负面影响肯定是超过历史过去的。特别是在2016年的系列政策推动下,中国房地产自身也已经到了调整的边缘。

在2015年12月那一次美元加息后,看得见的是,中国进行了大规模的信贷刺激,释放的大量的货币,这也带来了中国房地产市场最火爆的2016年,全年房地产销售额历史首次超过10万亿。

那么在此加息,中国房地产会如何受到美元升值影响?在房地产政策已经收紧的情况下,中国房地产市场走势如何?

中国房地产市场的短期最大决定因素是来自房贷的量与价格,目前看,前11月,市场的冲高完全是因为房贷的天量占比:

央行昨日(12月14日)公布的数据显示,中国11月新增贷款7946亿元,大幅超出此前市场预期的7200亿元,也远高于上月的6513亿元。

在11月新增的7946亿元人民币贷款中,房贷仍是主力。具体来看,11月,以房贷为主的住户部门中长期贷款增加5692亿元,为年内第二高,占当月新增信贷的约72%,较上月的75%略有下降。

所以这个数字的变化,将决定未来6-9个月房地产市场的走势:

那么美联储的加息对中国房地产市场的影响主要有几点:

第一:人民币继续走弱,有没有加息可能性?

本周一当天,一年期离岸人民币掉期(CNH1Y)与在岸市场同期人民币掉期价差创下过去11个月以来的最大值,凸显国际投资机构在离岸市场看空人民币的情绪有所高涨。

这种情况下:中国经济刚刚企稳,又临近年末流动性紧张关头,短期加息可能性不大,但在2017年的二季度有没有可能开启加息?

第二:资金回流美国

07-08年美国实施量化宽松的货币政策,增加了货币供应量。带来全球流动性的泛滥,美元贬值,创造了大宗商品的牛市。未来美元走强,必然会导致自己回流美国。大宗商品陷入熊市,全球出现通缩迹象,多数货币出现贬值。

美联储加息就犹如一柄“达摩克利斯之剑”,悬于全球金融市场之上,人民币也不例外。

第三:全球资金流动加剧

资金流动的加剧将有可能带动部分国内资金转变投资方向。国内目前大部分投资资金主要集中在房地产和股市当中,资金的投资方向发生转移极有可能导致中国楼市及股市的大幅动荡。

对于有投资需求的投资者,为实现资产保值增值,资产配置可以考虑增加美元、英镑计价的投资品比例。有条件的,可以选择海外置业、海外保险,或选择QDII类产品以及海外股市的投资机会。

第四:资金价格明显上涨

2008年经济危机后,美联储每25个基点的降息操作,大约助涨了中国房地产投资增速4个百分点。考虑到市场的中长期走势尚不明朗,房产的变现能力又较差,买房(特别是非核心城市)已不再是稳妥的投资选项。

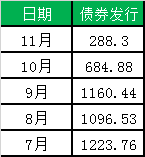

第五:国内融资难度上行

10月单月融资684亿,而在11月融资全月只有288.3亿,10-11月的融资额,相比8-9月下调了57%。11月不足300亿的融资也是最近一年的最低值。

第六:海外融资成本大幅上涨

仅11月来,房企提前赎回美元债务已经超过10亿美金,而且从趋势看,随着美元走强,房企赎回的速度还在加快。

11月28日,龙湖地产有限公司披露,其已于25日完成赎回2019年到期优先票据,金额相当于相等于票据本金额103.43750%另加截至赎回日期(但不包括该日)的累计及未支付的利息的赎回价。

11月10日 - 花样年控股(01777)公布,公司近期于公开市场购买本金总额分别为650万美元及570万美元的2019年票据及2017年票据的部分。

11月15日,景瑞控股有限公司发布公告宣布,公司于11月14日以2190万美元的总代价(包括未付应计利息)购买本金总额为2050万美元的部分2018年票据。

11月合景泰富(01813)公告称,该公司已于赎回日期按赎回价赎回本金总额4亿美元的所有未偿还2012年票据,赎回价相等于2012年票据本金额100%,即4亿美元。

新昌集团控股(00404)发布公告,根据1亿美元于2017年到期的6厘可换股债券条款规定,公司将按任何可换股债券持有人的选择,于2016年11月20日按本金额加上截至该日期应计但未支付的利息,赎回全部或部分该持有人的可换股债券。

第七:资本管制加强可能性增加

从国内经济的基本走势看,叠加人民币的供需角度看,人民币中长期贬值是既成事实,但因为强有力的国家调控,人民币的贬值导致资本大规模无序外流的可能性不大。

庞大的外汇储备可以防止人民币短期大幅度贬值,外汇管制相对严格,也约束了资本短期大规模流出。

第八:人民币贬值肯定是房地产的利空

在人民币升值的数年里:人们的财富和可支配收入会随着人民币的升值而增加,住宅作为一种高价消费品,吸引了大量财富增长的消费者,在房地产供给短期内难以增加的情况下,房地产需求的增加会拉高房价。

流入房地产市场的资金会随之人民币升值预期而增加。“输入性通货膨胀”会引起我国物价上涨。一般来说,商品房的需求弹性大于普通商品,因而上涨的幅度会更大。

预期效应会明显放大流动性效应和财富效应。当市场预期人民币升值时,国外资金会大量流入我国房地产市场,从而推高房价。

但如果一旦人民币改变升值预期,出现趋势性的贬值变化,买房就赚钱的趋势将出现逆转,这种情况下,买房就愈加需要谨慎。

第九:巨量的海外融资规模将引发房企资金链紧张

如果持续甚至有可能出现违约。同时,美元走强后,热钱将流出中国市场,这会加剧房地产企业“钱荒”窘境,如果人民币贬值形成趋势,将影响房地产市场将面临颓势,从而可能伤害中国经济。

人民币贬值对房地产市场来说,首先影响三四线市场,对目前的一二线房地产市场来说影响不大,但如果成为趋势,房地产市场难免受到影响。

在未来一线城市依然是房地产的避风港,特别是看到地王频繁出现的区域,更是代表了未来的投资价值。

第十:市场出现通货膨胀苗头

目前通胀看似温和,但上升趋势令人不安,工业价格涨幅向消费者传导只是时间问题!

如果2017年出现通胀爆发,则央行货币政策方向可能发生更大变化。那么对于中国房地产来说,坚守一二线更是最大的绿洲。

第十一:对于豪宅市场

未来可能更多的资金进入欧美市场,而对于新兴市场的资产和大宗商品很可能吸引力降低。刷新历史纪录的2016年一线城市豪宅市场很可能在2017年难再突破。

第十二:对于普通人来说

减少房地产投资行为,刚需入市尽量选择核心区域,在这个人民币趋弱的时候,选择资产必须是变现难度最小的资产,对于很多远郊区前期已经暴涨过的资产,目前看,风险要远远大于核心区域。

伟哥一直坚持说的投资的最大原则不是赚多少,而是在一旦出现降温的情况下,你能不能变现!