遍览科创板 | 专注高端电子材料细分领域毛利率超70%,「方邦电子」依然面临可持续性挑战

电子屏蔽膜属于高端电子材料中非常细分的领域,由于技术壁垒高,全球范围内生产商并不多,但这却是一个具有极高毛利率且市场应用广阔的产品。广州方邦电子有限公司(以下简称“方邦电子”)作为全球电磁屏蔽膜三大生产商之一,自2012年推出自主研发的产品后,成功打破了国外厂商垄断的局面,并于2019年7月22日登陆科创板。

但总体来看,我国的技术研发及企业的资金实力与行业中老牌的外企,例如与拓自达、东洋科美等相比依旧差距很大。方邦电子在追赶头部的同时也在探索业务多元化的路径,来满足营收持续增长的需求。

方邦电子成立于2010年12月,主营业务为高端电子材料的研发、生产及销售,并提供高端电子材料及应用解决方案。公司现有产品包括电磁屏蔽膜、导电胶膜、极薄挠性覆铜板及超薄铜箔等,属于高性能复合材料,其中电磁屏蔽膜是公司主要收入来源。

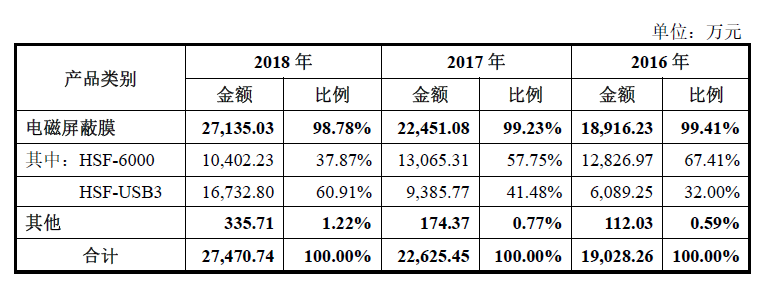

根据招股书,2016-2018年,公司营收分别为1.9亿元、2.3亿元、2.7亿元。其中,电磁屏蔽膜营收占比高达99%。

营收

首先我们来分析下为什么公司要专注于电子屏蔽膜业务,这要从产业链和市场的角度来看。

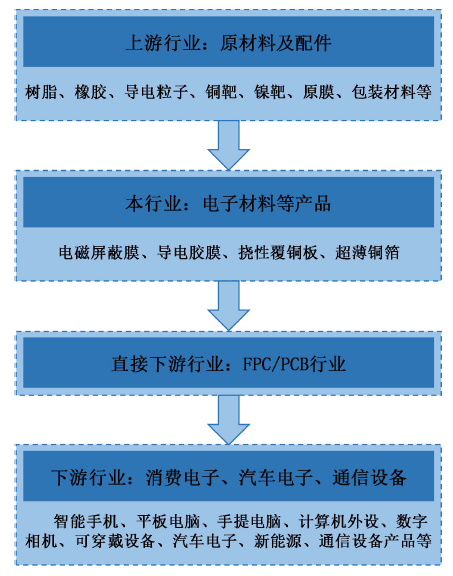

电磁屏蔽膜的直接下游是关键电子元器件PCB、FPC及相关组件,而PCB、FPC最大的应用领域又是消费电子、汽车电子、通信设备,这三个领域随便拉出来一个都是千亿级市场。

电磁屏蔽膜产业链

终端市场增长带动着上游产业的发展。根据Prismark 的统计, 2017 年全球FPC 产值为125.2 亿美元,同比增长14.9%,占印制线路板总产值份额由2016 年的20.1%上升至2017年的21.3%,全球FPC 产值整体呈上升趋势。

近年来,中国逐渐成为FPC 主要产地,中国地区FPC 产值占全球的比重不断提升,这也使得中国FPC产业链正在逐渐被完善。根据Prismark 的数据,2016 年中国FPC 行业产值达到46.3 亿美元,中国地区FPC(含外资企业)产值占全球的比重从2009 年23.7%已增至2016 年42.5%。

然而电磁屏蔽膜的市场在2000年以前一直处于被国外厂商垄断的状态,行业中首先推出并实现产业应用的是日本的拓自达。

基于广阔的市场环境以及FPC产业链向国内转移的趋势,方邦电子在2012年推出了自主研发的电磁屏蔽膜,成功打破国外垄断并且抢占了全球市场份额,目前规模仅次于拓自达。根据测算,2018 年中国和全球电磁屏蔽膜的用量分别为929.99 万平方米和1,859.98万平方米。公司2018 年在中国和全球电磁屏蔽膜的销量分别310.78 万平方米和364.50 万平方米,市场占有率分别为33.42%和19.60%。

广阔的市场空间并不意味着参与者众多,主要是因为电磁屏蔽膜是一个行业壁垒很高的领域,这也使得方邦电子在行业中的一段时期内具有很强的竞争力。我们从技术、生产力、市场门槛三个角度来解释。

从技术层面看,电磁屏蔽膜是FPC 抑制电磁干扰的核心材料。随着现代电子产品的发展,FPC 趋于高频高速化,产生的电磁干扰越来越严重,有效的抑制电磁干扰成为了FPC 产品的重要组成部分。目前,FPC 电磁屏蔽的主要措施是在其表面贴电磁屏蔽膜。因为FPC 轻薄、可弯曲等特点,对电磁屏蔽膜也提出了很高的要求,除电磁屏蔽效能符合要求以外,还要具备轻薄、耐弯折、接地电阻低、高剥离强度等特点,所以电磁屏蔽膜的生产工艺复杂,技术难度高。

从资金和规模上看,技术研发、生产设备、生产车间、流动资金均需投入较大量资金;加上FPC 厂商选择供应商的重要条件之一就是稳定的供货能力,这就要求企业具备足够的产能,并且,企业生产规模越大,与原材料供应商的谈判越为有利。

从市场进入上看,电子产品具有市场快速变化、个性化程度高、研发周期短的行业特性。FPC厂商往往需要电子材料制造商参与协同研发,以保证产品研发效率,因此一旦企业与FPC厂商形成合作关系,就会是长期的合作,在客户关系上形成一定的门槛。

方邦电子具备了电磁屏蔽膜研发的核心技术,公司的电磁屏蔽膜已应用于三星、华为、OPPO、VIVO、小米等众多知名品牌的终端产品,并积累了旗胜、BH CO., LTD、Young PoongGroup、弘信电子、景旺电子、三德冠、上达电子等国内外知名FPC 客户资源。

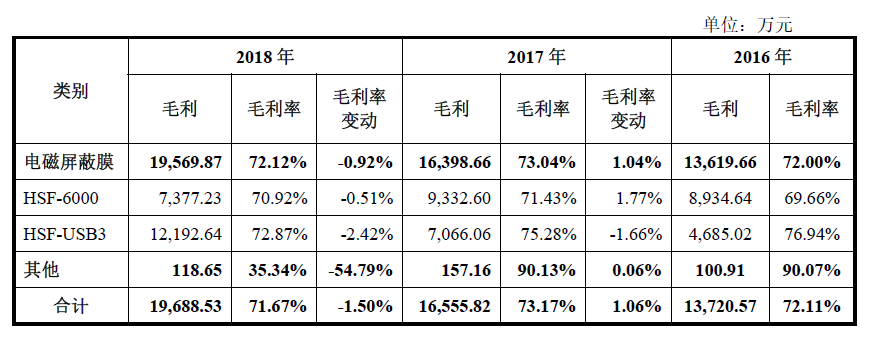

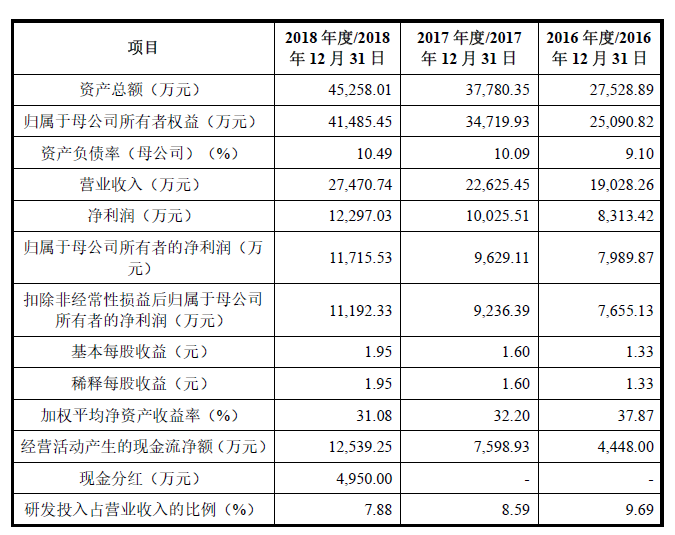

凭借高技术壁垒、稳定的技术支持和客户资源后,公司做到了高达70%的毛利率;并且公司的净利润在2016-2018年保持了年均20%的增速,且净利润占营收比重一直保持在44%,这说明公司盈利能力稳定且强。

毛利率情况

财务数据

此外,方邦电子目前在业内还没有可比公司。

尽管拓自达和东洋科美都处于头部位置,但是拓自达的主营业务为电线电缆,根据拓自达2018 年度财务报告,2018年电线电缆业务收入占其总收入的64%;东洋科美则以聚合物及涂布为主。这两家的毛利润都没有可比性。

然而仅凭借单一的高毛利电磁屏蔽膜业务依旧难以保证公司的持续发展,我们还是从下游市场来看。

在电磁屏蔽膜三大应用领域(消费电子、汽车电子、通信设备)中,消费电子占比最高,其中尤以手机、电脑的应用最多。但目前手机和电脑都已是存量市场,增速放缓的趋势下手机厂商们的竞争压力越来越大,加上手机行业的头部效应愈发明显,市场份额基本被前几名厂商占据,这意味着下游厂商对上游采购的议价权变大。

就方邦电子前五大客户来看,2018年,公司对第一大客户厦门弘信电子科技股份有限公司的销售收入为3756万元,但应收账款高达2517万元,应收账款占营业收入比重高达67%;公司对上达电子股份有限公司的销售收入为3413万元,同年应收账款为2570万元,占比高达75%。公司采取大比例赊账交易的方式挽留客户,增大了应收账款风险。

来看下公司的毛利率走势就会发现,2016-2018年,公司毛利率分别为72.11%、73.17%和71.67%。总体维持在较高水平但是出现轻微下降趋势,这其中还有公司为了抢夺市场份额而进行的售价调整因素。

为了提高业务多元性,公司把下一个发展重点放在了挠性覆铜板上。关于公司在这方面的发展优势,我们从市场和公司自身实力两方面来看。

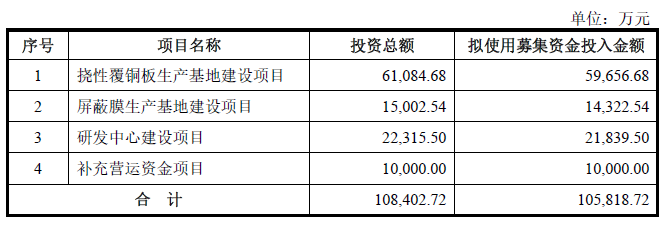

根据招股书,方邦电子计划募资10亿元,其中超6亿元都将用于挠性覆铜板生产。

募资计划

市场方面,挠性覆铜板是FPC和PCB的加工基材。随着FPC市场规模的扩大和产业链向国内的转移,我国挠性覆铜板产能逐年增长,已经处于国际前列。

在我国挠性覆铜板市场中,莱芜金鼎、航天三沃、生益科技、福莱克斯、宏仁电子、华烁科技等企业的生产技术、工艺装备较为先进,代表着我国挠性覆铜板的生产实力。但我国挠性覆铜板行业的整体生产规模、技术水平等方面,与国际先进水平相比存在较大差距,产品主要集中在中低端市场。

头部生产商还是集中在在海外,包括新日铁住金化学株式会社、宇部兴产株式会社、有泽制作所株式会社、SK Innovation Co.,LTD.、LS电线公司、台虹科技股份有限公司、新扬科技股份有限公司等。

从公司自身的角度,方邦电子通过自主研发的技术工艺及生产设备,可直接采购铜球、聚酰亚胺等原材料用来加工生产挠性覆铜板,此类原材料市场竞争充分,价格较为合理。相对于从日本宇部、杜邦等供应商采购价格高昂的高尺寸稳定性聚酰亚胺和超薄铜箔,发行人生产的极薄挠性覆铜板可节省大量成本,并且剥离强度更高,产品性能可靠。因此,公司除了具备一定的技术优势,其独特的工艺技术也会使产品具有显著的成本优势。