手机市场格局松动,三个因素决定今年谁上谁下

编者按:本文来自微信公众号“财经十一人”(ID:caijingEleven),作者:柳书琪,编辑:谢丽容,36氪经授权发布。

2021年,是手机行业充满变数的一年。

2020年,是中国手机市场不平衡的一年。这一年,在中国占据近半个市场的华为手机因芯片受阻,继而被迫剥离子公司荣耀,让手机行业面临着近三年来最大的不确定性。中国聚集了一批全球销量最大的手机公司,华为、小米、OPPO、vivo,这些公司在全球排名前六,在国内共同分享了超过95%的市场份额。

外部非商业因素打乱华为手机的正常发展节奏,变数接踵而来:华为如何生存、荣耀如何发展、其他手机厂商又如何把握这一关键性的窗口期,找到新的发展契机?

近两三年来,手机行业不复此前智能手机大混战时代的沸腾,如同一个力量相对均衡的角力场。随着市场由增量转入存量竞争,用户换机周期攀升至两年以上,手机行业似乎正在失去它的激情与活力。

手机行业一直呈巨头林立之势,前五大手机厂商几乎把持着全部的市场份额,它们间的座次也几乎没有变动。

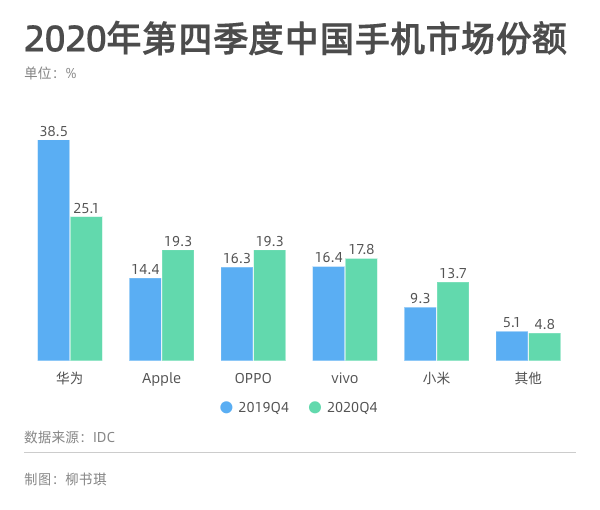

第三方数据机构IDC数据显示,从2019年到2020年前三季度,中国智能手机市场份额占比排名基本是华为、vivo、OPPO、小米、苹果。其中,华为一度占比超过四成,vivo和OPPO旗鼓相当,均在18%上下,小米和苹果相对弱势。到了第四季度,华为仅余25%的市场份额,同比下滑了34.5%。

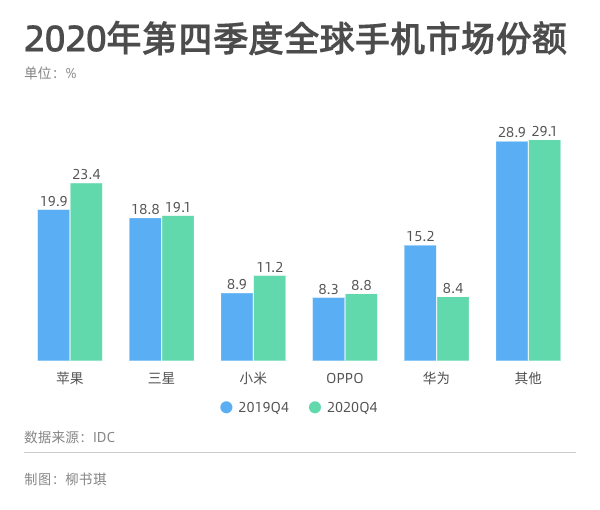

全球市场上,华为出货量排名从二季度的第一名径直下滑,到四季度仅排名第五,市场份额也由20%降至8.4%,同比减少42.4%,是前五名中唯一下滑的手机厂商。而小米、苹果增长迅猛,四季度同比分别增长了32%和22.2%,拿下了全球的季军和冠军。

华为手机的变数,让稳固了近三年的全球和中国手机市场格局松动了一些。

“我们已经做好了2021年手机销售额下降50%的计划。”一位华为负责渠道的内部人士语气平静,对《财经》记者报出一个略显惨烈的数字。

这可能是华为手机遭遇过的最大危机。他告诉《财经》记者,近几个月华为手机在国内的市场份额下跌明显,从销量上看,华为份额11月-12月市场份额环比持续下降了5.8%和5.3%,由于手机缺货严重,整体渠道周转天数也从正常的50多天下降至30多天,华为店内甚至都出现了难以买到华为手机的“怪相”。

供货短缺、销量下滑,一度被华为牢牢把持四成市场的手机业暗流涌动。其他厂商没有明说,但心照不宣。能否在这一历史时期胜出,关键有二:一是在华为缺位后的高端产品线占据用户心智,二是将华为原有的渠道收编为己用。两场战役几乎同时打响,窗口期有限,要快,但更要稳。

产品:主要选手向高端冲刺,华为不放弃

2021年一开年,多家厂商已相继推出旗舰机型,拉开了高端之战的帷幕。OPPO CEO陈明永在新年致辞上已察觉到了风向,“高端旗舰机将成为厂家必争之地。”

发力高端不是新趋势,高端旗舰机一贯是手机厂商硬核实力的集大成者,体现了品牌、研发、供应链、营销等综合能力。它是厂商“秀肌肉”的主舞台,利润空间也更为丰厚。

尤其在手机进入存量竞争时代后,原本靠性价比跑量的策略不再行之有效,唯一的出路是不断上探高端、跨入涉足未深的新领地。

此前各家厂商在高端线上早有布局。华为有主打商务旗舰的Mate系列和拍照旗舰的P系列,vivo有NEX,OPPO有Find,小米也有小米的数字系列。这类高端旗舰机共同的特点是性能优越,售价不菲,平均售价在4000元以上。

但在华为陷入被动后,厂商们冲刺高端的速度明显加快。

2020年12月底,小米发布了首款搭载了高通骁龙888的小米11,这款芯片是高通目前最先进的5nm制程芯片,是今年手机厂商在高端上的首选。在高端领域,小米的优势是与高通合作紧密,拿下了骁龙888的首发权,且享有一段时间的独占期。

但问题是独占期并不长,仅在两周后,搭载同款芯片的iQOO7也得以面市。此外,小米11也不是小米高端手机的最终形态,11pro迟迟未亮相,让外界更关注小米是否还有“后手”。

OPPO将决心寄托在今年第一季度即将发布的Find系列上。陈明永在新年致辞上坦言,过去Find系列产品“有些随性”,更新周期不固定,而从2021年开始这一定位高端的产品将定期每年推出,并要求销售量在全部产品中的比重逐年上升。

新荣耀亦要在高端上独立行走,此前这是个主打性价比的年轻品牌。荣耀CEO赵明告诉《财经》记者,华为和荣耀过去是差异化定位,但现在荣耀受众是全部人群,在高中低端各个价位都急需新品抢占市场。“荣耀肯定会走高端,打造标志性的旗舰机器,至于具体是哪个系列,2021将在合适的时间公布。”他说。

一加也开始在国内崭露头角。一加创始人兼CEO刘作虎去年底在内部信上提出, 2021年一加要力争国内线上高端第一,定下了一个极具挑战性的销量目标。一加相关负责人告诉《财经》记者,今年一加计划加大技术方面的产品研发投入,着力点主要在高帧屏幕和影像功能上。

虽然华为受到种种掣肘,但并不打算“坐以待毙”。外界通常认为芯片受到制裁后,华为今年的重点将放在4G手机或千元左右的入门级手机上,实则不然,高端手机依然是今年中国市场的蓄力方向之一。

“国内市场主要打算稳高端,把6000元以上的Mate 40 pro、保时捷这类产品稳住,围绕有高消费能力的人做圈层营销,保持一定的热度。2021年P50也会正常发布,所以高端产品还有一定的延续。”前述华为渠道人士称。

近日华为官宣称,将于2月22日发布折叠旗舰手机Mate X2,搭载华为最高端的5G芯片麒麟9000。此前《财经》记者综合多方采访得知,麒麟芯片至少能维持到2021年上半年,这意味着华为手机还有半年腾挪期。至少在这半年内,华为不会放过发布新机、抢占用户心智的机会。

然而麒麟芯片存货有限,即便再努力维系高端市场,用户抢不到货依然有可能流向其他厂商。

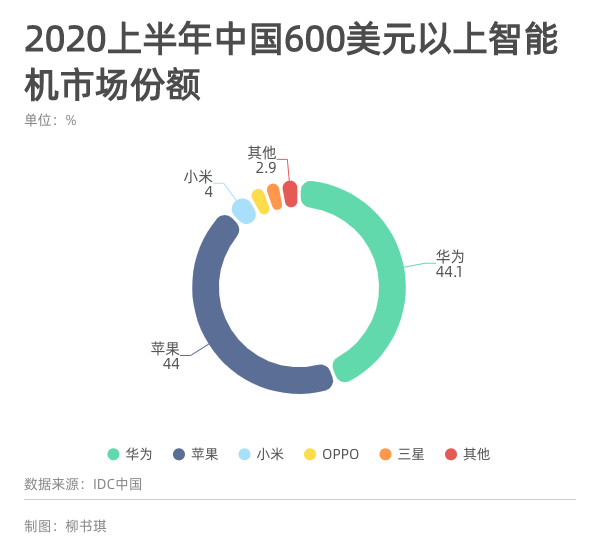

尽管各家厂商都布局了高端线,在中国最受认可的依然是华为和苹果。据第三方调研机构IDC报告显示,截至2020年上半年,在中国600美元以上的高端手机市场,华为与苹果均占比约44%,二者合计近90%,其余厂商合计份额不过10%左右。

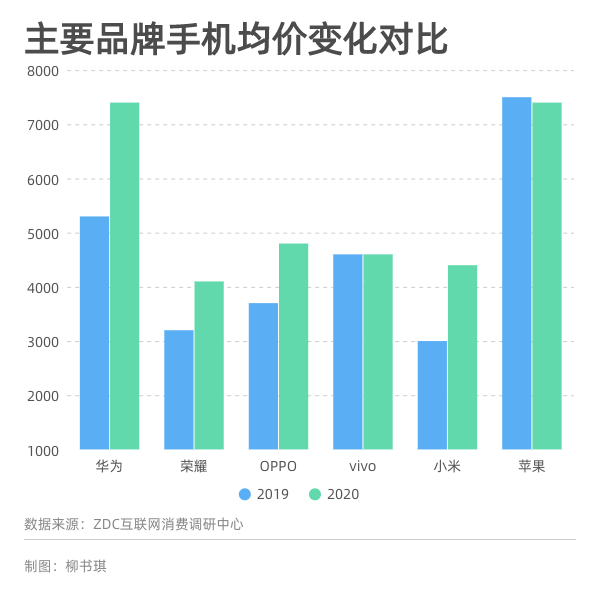

相较之下,其他厂商的定价战略还相对保守。在此前很长一段时间内,华为和苹果之外的其他厂家定位都集中在中端或性价比上,短时间难以扭转“调性”。

据ZDC互联网消费调研中心去年底发布的报告显示,华为和苹果的高端旗舰机平均售价在7000元以上,而其他厂家的旗舰产品平均价格只在4000元-5000元区间,避开直接与华为和苹果的“超高端”叫板,这实际上为调整消费者的认知留出了一定的适应时间。

“2020年以后,高端细分市场竞争会更激烈,我们已经看到,市场反馈的很多变化,用户对设计、品质等方面提出了更高的要求。”一加方面告诉《财经》记者,这无疑意味着在产品研发上需要有更大的投入,在创新上有更大的突破。

高端市场的竞争不再是风吹草动,战役已经打响。但短时间内还胜负难分。技术自研的实力、供应链的支持、高端品牌的建立,均非一日之功。而且,这些第二梯队厂商的高端进阶之战虽以中国为重心和起点,但下一阶段在全球范围内的拓展也会面临诸多问题。全球市场上,三星、苹果牢牢占据高端市场,留给其他公司的空间更加狭小。

但这场战役又不得不打,如果止步不前,无异于主动出局。

渠道:继续下沉和持续上行

商业世界素有“得渠道者得天下”的说法,此前稳坐国内手机头把交椅的华为,也在各线城市长期把持着大部分的渠道。即便在二三名选手vivo和OPPO更具优势的低线城市,华为的优势也一目了然。

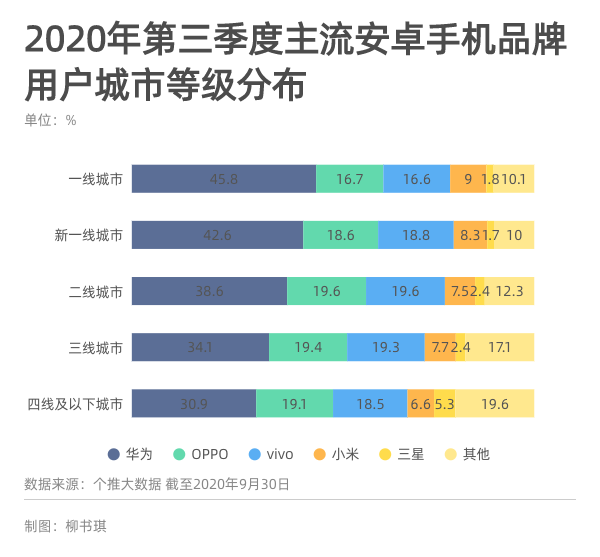

据数据服务商个推大数据2020年第三季度数据显示,安卓手机中,华为在三线和四线及以下城市的用户占比都在三成以上,OPPO和vivo分别占比不到两成。

芯片受限,首当其冲的就是渠道商的利益。由于存货短缺,华为原有的渠道商也已萌生去意,“如果他们(经销商)继续把重金压在华为上,风险很大。”上述华为渠道人士说。经销商在华为上无利可图,只得转而投奔其他品牌,而此刻的其他厂商们也做好了承接的准备。

对它们而言,眼下正是实现弯道超车难得的机遇。上述华为渠道人士判断,华为在渠道上最大的威胁是OV,原因是“定价在中端范围内,又能支撑渠道下沉,还能推出有竞争力的新品。”

除了vivo和OPPO,步伐最快的是小米,虽然五年前已开始布局线下渠道,但截至2019年底,小米之家的门店数量也不过630家,且主要集中在一二线城市。由于手机产品利润过薄,小米在广阔而密集的毛细血管网络里长期缺位。

局势却悄然起了变化。2020年11月底,小米中国区总裁卢伟冰公开声称,未来一年内,小米之家要覆盖全国每个县城(全国有2846个县级行政单位)。1月8日,小米宣布小米之家门店总数已突破2000家,是此前五年总量的近四倍。这是小米前所未有的速度。

卢伟冰曾担任金立手机总裁,而金立一度被称为“渠道之王”。一位小米经销商向《财经》记者回忆,此前小米的渠道相当混乱,缺乏条理和定势,而卢伟冰走马上任后,开始了对线下渠道大刀阔斧的改革:砍去规模最小的加盟专营店、推进与连锁经销商合作、在下沉市场密集铺设直营的小米之家。小米的线下渠道明显展现出门店规模由小到大、由加盟到直营、由高线城市到低线的迭代规律。

值此关键历史时期大力开拓市场、铺设渠道的不只小米。一加从2020年起也加大了中国区线下的投入。过去一加在线下没有专门的对接人,而现在已有超过1000人的团队负责线下。一加CEO刘作虎曾透露,目前渠道已覆盖31个省、240个城市,线下合作门店增长率达到了316%,今年还将继续拓展渠道。

另一股不可忽视的势力来自荣耀。解决了供应链问题的荣耀正在“卷土重来”。荣耀CEO赵明告诉《财经》记者,此前30多家联合收购荣耀的渠道商都是荣耀在各省的核心经销商和各区域零售商,现在的合作比以往更加紧密,因为这些经销商不仅是荣耀的合作伙伴,更是荣耀的股东。此外,有不少渠道和零售商已向荣耀表露合作意向,帮助选址和建设荣耀的高端旗舰门店。

“独立之后的荣耀在渠道和零售体系内将会有迅速、大幅度的提升,今年荣耀的目标是全面超越我们过去的市场份额。”赵明预判道。但现实的问题是,以独立品牌的姿态躬身入局,对荣耀的品牌效应、产品和渠道能力都将是新的挑战。能否在今年拔得头筹、收复华为的失地,仍存在不确定性。

生态:从手机到IoT的关键一年

手机不是厂商们唯一竞争的领域,在单一终端上的竞争,已越来越乏善可陈。

从屏下指纹识别到快充,从高刷新率到数千万乃至上亿像素的摄像头,这些过去黑科技的宣传点,几乎已成为国产手机的标配。一块比手掌大不了多少的直板机器上能承载的想象空间,越发呈边际效益递减。

折叠屏是2021年最吸引眼球的创新,在三星的示范效应下,头部厂商都蠢蠢欲动。但北京邮电大学兼职教授、原中国移动和GSMA高管葛颀对《财经》记者表示,这只是在原有终端上的改良,难以革命性地改变消费者的体验或者手机的属性。

“折起来不够小,放在裤子里太厚,展开来又不够大,不能成为像pad一样的生产力工具。”他判断,“折叠屏无法成为手机行业新的‘救世主’。”

行业滑入平台期,国内手机出货量逼至极限,甚至出现下滑态势。越来越长的换机周期,让存量竞争的手机市场更加低迷。在去年12月底的中国城市数字经济论坛上,中国电信上海公司副总经理陈志宏表示,通常30个月(2-3年)左右用户才换一部手机。至少需要3至4年时间,才能完全将4G手机换成5G。

“5G将是传统智能手机最后的盛宴。”葛颀的判断有些悲观。但他强调,这并不意味着手机将要衰亡,如同功能机迭代为智能机,手机业也将蜕变出新的形态。

手机厂商都看到了传统智能手机的局限性。在新年致辞上,陈永明表示,OPPO要完成从单一手机公司到生态型科技公司的跨越。5G时代已至,发展IoT生态成为了2020年手机厂商挂在嘴边的战略。

手机业务受限后,华为正在依靠生态链产品维系经销商。在华为构建的“1+8+N”生态链中,除了手机,还包括平板、电视、音响、眼镜、手表等产品,以及合作伙伴提供的智能产品。

“华为现在的核心在于对优质门店进行供货保障,同时扩大非手机类产品的销量,稳住商家的利益底线,保障渠道能运转,这样就能稳住华为基本盘面。”上述华为渠道人士对《财经》记者表示。

小米是国内手机厂商中最早启动生态链布局的公司,扶持了华米科技、云米科技、石头科技、九号智能四家生态链企业上市。财报显示,小米IoT与生活消费品收入在总营收占比中的比重基本逐年上升。2020年第三季度,这项业务营收达到181亿元,在总收入中占比达到了四分之一。

OPPO和vivo都属于后发选手, OPPO在近两年的时间内也快速推出了一批IoT新品,包括电视、耳机、手环等,一方面自研产品,另一方面也邀请其他厂商加入OPPO生态建设。vivo的战略更加低调,选择了另一条道路——建立开放生态联盟,以vivo手机上的Jovi物联控制多个设备。

脱胎于华为的荣耀在IoT领域也沿袭了华为1+8+N的道路。至于荣耀是否会搭载华为针对物联网推出的鸿蒙操作系统,赵明表示,荣耀会在开源的操作系统中寻找最优的选择,是否使用鸿蒙还取决于鸿蒙开源的进度。“虽然我们从华为体系中独立了,但还是会追寻业界商业合作的原则。”显然,荣耀为加入鸿蒙生态仍留有一定的余地。

手机业陷入增长瓶颈后,IoT已是通往下一个科技时代至关重要的船票。

葛颀最看好的是苹果和小米,因为能在IoT领域领先的关键,在于对用户数据的理解和运用。他表示,苹果拥有封闭的生态系统,大量数据都可以打通,从而优化用户在不同产品间切换时的使用体验。“在iMac上看视频看到几分几秒,换到iPad还可以继续播放,这就是围绕用户数据的战略。”

小米也有异曲同工之处,在构建用户数据的闭环流动、大数据挖掘的深度和广度上有一定优势。

一位智能家居初创公司创始人向《财经》记者评价,国内厂商中,小米动作最早,已经形成了规模,小公司再想加入有一定难度;华为起步略晚,但舍得下功夫;OPPO和vivo也在行动,但相对落后。综合考虑之下,他选择了加入华为生态链。

他的判断是,手机厂商能否在从手机到IoT转变中胜出,有四点要素:巨大的手机销量,成为信息汇聚的平台;整合设备的平台与协议,方便智能设备连接(如华为的HiLink);凭借大量合作企业形成的气候;有完善稳定的销售渠道和对合作厂商的支持体系。

2021年,手机公司的战火向IoT蔓延的趋势还将愈演愈烈。无论是构建IoT生态,抑或是铺设渠道、打磨高端,在2021年的竞争中都举足轻重。市场格局看似稳如磐石,但稍有不慎,行差踏错,极有可能就会落后不止一个身位的距离。