芯片制造“大国重器”背后的九九八十一难

编者按:本文来自微信公众号“智东西”(ID:zhidxcom),作者:韦世玮,36氪经授权发布。

国产化替代已经成为了我国改革开放四十余年中,引领核心技术产业发展的一面旗帜,也是一场革命。

在这场革命蓝图一隅,半导体产业国产化的这场马拉松已经冲刺多年,从上游材料设备到中游设计制造,再到下游封测,我国半导体产业链各个环节的国产化发展和竞争也异常激烈。

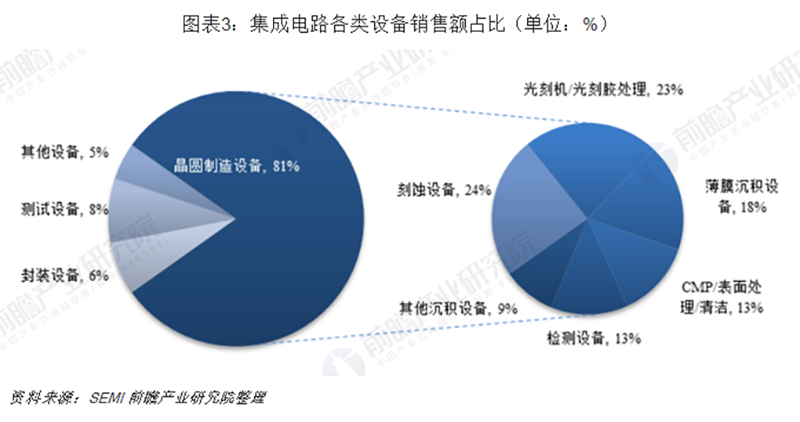

晶圆制造过程的上千道工序中,有三类十分重要的设备,分别为光刻机、刻蚀机和薄膜沉积设备,其设备合计价值占晶圆加工前道总设备近70%,设备性能的高低无疑决定了晶圆制造水平的优劣。

据国际半导体产业协会SEMI统计,2017年按全球晶圆制造设备销售金额占比类推,刻蚀设备、光刻机、薄膜沉积设备分别占晶圆制造设备价值量约24%、23%和18%。

实际上,历经20年发展,某些国产之光的代表已在部分领域真正冲进了世界前列。

4月17日,中微半导体发布2019年财报,其5nm刻蚀机已批量供货台积电,成为继7nm制程之后,唯一进入台积电5nm产线的大陆本土半导体设备厂商,这代表了我国刻蚀机在提高国产化和全球竞争中的阶段性成果。

但与已经冲在全球市场前列的国产刻蚀机相比,我国在的光刻机赛道却跑得较为缓慢。现阶段,我国光刻机技术已推进至22nm节点,但离商业化还存在一定距离,而国外领先的光刻机已达到5nm EUV(极紫外光刻)水平。

从2000年国内半导体创业第一波浪潮席卷至今,无数芯片设计、制造和封测等企业如雨后春笋拔地而起,而晶圆制造前道设备历经了20年长跑,各类设备在制程节点发展上却仍存在较大差距。究其因,既是技术壁垒的差异化而导致,也有着政策、市场乃至全球竞争的影响。

为了探究我国半导体产业的变化与发展,智东西将目光聚焦于光刻机和刻蚀机两类最花钱和最容易被“卡脖子”的半导体制造设备,对光刻机和刻蚀机的国产化进程进行深入的调查和研究,试图摸清国内重要玩家的战略和打法。

我国光刻机和刻蚀机产业是如何从一片荒芜慢慢地聚沙成海,在国内或是全球市场中占据一定份额?这两类设备的国产化进程又经历了哪些重要关键节点?从同一起点赛跑的它们,又为何跑出了如今不一样的光景?

01 刻蚀机落地5nm赛道,光刻机刚迈入22nm“半只脚”

实际上,中微半导体早在2018年就宣布已掌握5nm刻蚀机技术,并已通过台积电5nm工艺验证,将“杀”入台积电的5nm工艺生产线。

据悉,目前台积电的5nm制程工艺也已获得包括苹果、高通和华为等重要公司的大量订单,其中苹果将采用5nm工艺设计iPhone 12的A14芯片,以及基于A14研发的Mac芯片。

不仅如此,中微半导体在2019年年度报告中透露,其刻蚀设备已取得5nm逻辑芯片、64层3D NAND芯片制造厂商的重复订单,并在先进客户验证成功并实现量产。

这也意味着,我国国产刻蚀机已成功打入全球芯片先进制程产业链,且设备水平已和国际前沿技术成功接轨。

相比刻蚀机的冲刺速度,我国的光刻机国产化进程则略显缓慢。

2018年11月,中科院光电所经过7年研发,成功验收了“超分辨光刻装备项目”。据悉,这是世界上首台分辨力最高的紫外超分辨光刻装备,能够实现22nm光刻工艺。

而在中科院光电所之后,上海微电子在今年4月也宣布实现了22nm光刻机的研发突破,却并未透露更多信息。

但在22nm工艺国产光刻机的光芒背后,仍存在两个关键问题,一是该技术离商业化落地还较远,短时间内无法迅速落地并进行生产;二是国外领先光刻机技术已推进至5nm EUV(极紫外)节点,国内外光刻机的技术鸿沟仍然存在。

一面是已经抢先落地商业化的5nm刻蚀机,一面是离产业化还有一定距离的22nm光刻机,两者国产化进度的巨大差异,实则源于刻蚀与光刻工艺之间的技术壁垒。

我们做个类比,如果将芯片的制造过程比作雕刻,那么光刻机就像是将雕刻线稿(电路图)描绘在材料上(晶圆表面)的画笔,画笔的精度直接决定了芯片的尺寸和能够集成的晶体管数;刻蚀机就像是一把雕刻刀,负责剔除线稿中的多余部分,逐渐呈现出“作品”完整的模样。

从工序上看,光刻机对分辨率、对准精度、曝光方式和光源波长等方面有着极高的要求,涉及精密光学、精密运动、高精度环境控制等多项高尖技术,是芯片制造过程中最复杂和最关键的一步。尤其当工艺推进到EUV技术阶段后,光刻还需要全程在真空环境下完成,设备要求进一步提高。

据格罗方德数据,光刻设备约占晶圆生产线设备总成本的27%,同时光刻工艺时间成本占芯片总制造时间的40%至50%。

相比光刻机,刻蚀机在精密定位和环境控制等技术方面的要求较低,更多需要依靠化学反应来对晶圆进行选择性的腐蚀或剥离,其技术要求和门槛也比光刻机更低。

但不论是国产刻蚀机的迅速发展,还是光刻机的艰难爬坡,作为芯片制造环节中的重要设备,它们的发展无疑是我国半导体产业国产化水平的重要指标之一,同时也是我国半导体产业在相关技术领域突破国外限制,掌握自主核心能力的关键。

02 缘起2000年,国产光刻机与刻蚀机的起步

光刻机和刻蚀机的国产化起点,源于我国21世纪初的第一波芯片创业浪潮。彼时,全球半导体设备市场正步入增速逐渐放缓的阶段。

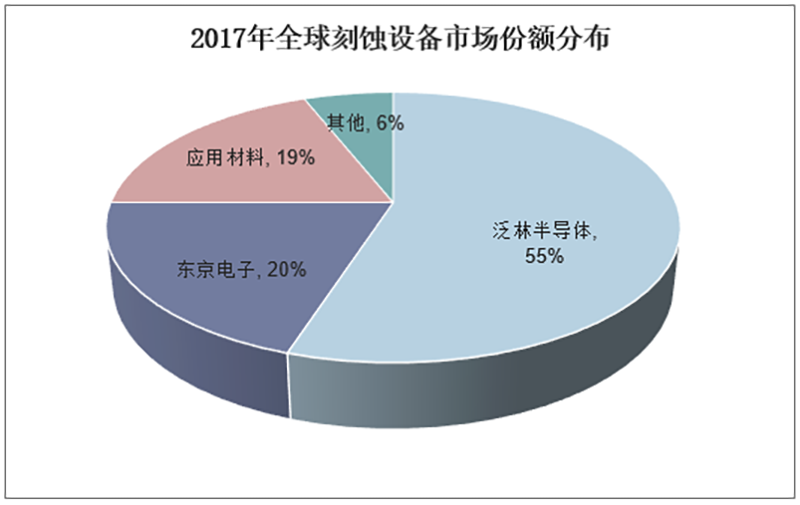

当时,国外刻蚀机市场已经经历了一番激烈的龙头角逐激战,市场占有率第一的宝座已易主泛林半导体,昔日霸主应用材料掉落“神坛”。但全球刻蚀机市场仍是泛林半导体、应用材料和东京电子三足鼎立的局面。

另一头全球光刻机市场中,新秀玩家荷兰ASML正在制程工艺上紧咬日本尼康,并与台积电一同押注“浸没式光刻”技术,市场份额逐渐升高。那时的全球光刻机还不是ASML一家独大,而是和刻蚀设备市场相似,为日本尼康、日本佳能、荷兰ASML三强争霸,但ASML已有猛冲市场规模第一之势。

▲尼康NSR-S631E光刻机

全球市场的激烈纷争下,我们将目光放回国内半导体设备市场。21世纪初,我们的光刻机与刻蚀机赛道才刚刚建起。

那时,国内的芯片代工厂商几乎都是从国外采购生产设备,尤其是先进技术的半导体设备进口仍然受到国外巨头的严格管制,而国内光刻机和刻蚀机技术基础十分薄弱。

市场环境方面,以信息技术为代表的高新技术和产业正飞速发展,全球亦掀起了一股以信息产业发展为主的综合国力竞争。其中,软件产业和集成电路(IC)产业的发展,已成为这场全球竞赛的重要技术基础与核心。

2000年6月,国务院出台《鼓励软件产业和集成电路产业发展的若干政策》,通过鼓励资金、人才引进、税收优惠等方式发展IC产业,力争到2010年使我国IC产业成为世界主要开发和生产基地之一。

与此同时,该政策还希望经过5至10年的发展,我国的IC产品能够满足国内市场的大部分需求,并实现一定数量的出口。

这一政策直接催生了一股IC产业创业潮,中兴微电子、汇顶科技、兆易创新等一众企业兴起。其中,在产业链上游的半导体制造设备领域,北方华创、上海微电子和中微半导体等公司相继成立。

历经十余年发展,如今汇顶科技、兆易创新已成功在上海证券交易所上市,而北方华创和中微半导体则分别登陆深圳证券交易所、科创板上市。

1、北方华创:已成功研发28nm刻蚀机

成立于2001年的北方华创,前身为七星电子,当时主要布局半导体装备和精密电子元器件领域,并在2010年以高端IC装备为主营业务在深圳证券交易所上市。

直到2015年,七星电子与北方微电子开始了为期两年的重组之旅。在2017年完成内部业务和资产的整合后,七星电子正式宣布更名为北方华创科技集团股份有限公司,并推出全新品牌“北方华创”。

完成重组后的北方华创拥有了一支50余人的高端人才队伍,逐渐在IC制造设备和先进封装等技术领域加强研发和投入。

北方华创现任董事长、CTO为赵晋荣,曾任北京建中机器厂微电子设备研究所副所长、北京建中机器厂副厂长等职务,并于2014年入选国家百千万人才工程,2019年被授予“北京学者”称号。

▲北方华创现任董事长、CTO为赵晋荣

现阶段,北方华创的主要业务布局半导体装备、真空装备、新能源锂电装备及精密元器件等领域,并主要分为电子工艺装备业务和电子元器件业务两大块。

其中,最主要的电子工艺装备业务在2019年实现了31.91亿人民币的营收,同比增长26.58%。具体在刻蚀领域,北方华创的刻蚀机技术水平已发展至12英寸90-28nm制程,其14nm工艺设备也已经进入了工艺验证阶段。

据悉,2019年北方华创还宣布募资了20亿人民币,将主要用于7nm和5nm刻蚀机的制造与研发。

2、上海微电子:16年实现90nm光刻机突破

上海微电子的创建缘起2002年,这一年光刻机被正式列入国家863重大科技攻关计划,重点研发100nm光刻机。在此背景下,国家科技部和上海市政府共同牵头,国内多家企业和投资公司投资组建了上海微电子,以承担国家863计划项目。

为了在激烈的市场竞争中拥有“造血”能力,上海微电子创始人贺荣明决定在进行100nm光刻机样机研发的同时,研发另一种能够在短期内实现产业落地的先进封装光刻机。

2009年,上海微电子的首台先进封装光刻机正式交付用户,并在2012年首次实现海外销售。

此后,上海微电子逐步在LED光刻机和前道光刻机领域加大研发投入。2017年,该公司承担的02重大科技专项“90nm光刻机样机研制”任务通过了专家组现场测试,并在第二年通过正式验收。

人才方面,据2019年上半年数据,上海微电子拥有约1150名研发人员,占公司总员工数的76.7%。同时,截至2018年12月,上海微电子直接持有的各类专利及专利申请已超过2400项。

现阶段,上海微电子的主要业务布局已覆盖半导体设备、泛半导体装备,以及高端智能装备,包括IC前道、先进封装、FPD面板、MEMS和LED等制造领域。

但该公司在先进制程领域仍以90nm光刻机为主,其在今年宣布突破的22nm光刻机距离落地还有较远距离。

3、中微半导体:先进制程刻蚀设备已打入台积电产线

比北方华创晚了三年,成立于2004年的中微半导体主要涉及芯片前端制造、先进封装、LED、MEMS制造等半导体设备领域,并在2007年成功研制出首台CCP(容性耦合等离子体)刻蚀设备,成立日本及韩国子公司。

随后几年,中微半导体不断加大对CCP刻蚀设备的研发,持续迭代刻蚀设备技术,并在2018年将工艺推进至5nm领域。这一系列技术积累亦为中微半导体的成功上市奠定了基础,2019年7月,中微半导体成功在A股科创板上市。

中微半导体所取得的成就与其创始人、董事长尹志尧息息相关。博士毕业于加州大学洛杉矶分校的尹志尧曾任职于英特尔、泛林半导体和应用材料公司,拥有二十多年的半导体开发经验,其个人在半导体领域还拥有超60项技术专利。

▲中微半导体创始人、董事长尹志尧博士

目前,中微半导体主要进行刻蚀设备和MOCVD(金属有机化学气相沉积系统)设备的开发,其等离子刻蚀设备覆盖55nm至5nm制程工艺,其中7nm和5nm高端刻蚀设备已投入台积电生产线使用。

研发方面,2019年中微半导体研发开发支出共4.25亿人民币,占总营收21.81%,同比下降2.84%。现阶段,中微半导体正在研发新一代电容性等离子体刻蚀设备,覆盖5nm及更先进制程工艺的刻蚀需求和关键应用。

中微半导体在5nm刻蚀机领域的重大突破,不仅意味着我国刻蚀设备技术成功于全球半导体先进制程领域接轨,同时亦成为我国刻蚀设备步入国际前列的国产之光。

03 国产光刻机与刻蚀机的“九九八十一难”

对于长期面临国外技术封锁,且技术薄弱的国内光刻机和刻蚀机产业来说,想要实现国产化并非一帆风顺。

一方面,中国大陆在光刻机和刻蚀机领域的技术基础薄弱,中国台湾地区以及西方发达国家对中国大陆的半导体产品进口实行严格的管制,就连在中国大陆建厂,产线都必须比当前的工艺落后至少三代;另一方面,在国内半导体设备厂商想要实现技术突破的同时,也需绕过巨头们先前留下的层层技术专利,以及美国商务部的各类清单管制。

创业浪潮席卷至2004年,时值60岁高龄的尹志尧毅然放弃了美国的百万年薪,决定与倪图强等40多位半导体设备行业的华裔专家先后回国,共同创业。

但成立后,中微半导体也开始面临三家国际半导体设备巨头发起的专利战,包括应用材料和科林研发在内,最后均以中微半导体的胜诉或双方和解而告终。

为了限制中微半导体的技术发展,美国商务部曾一度将中微半导体列入商业控制清单。直到2015年,由于中微半导体已开发并量产具有和美国设备公司同等质量,且数量相当的等离子体刻蚀设备,美国商务部工业安全局才正式将该公司从清单中剔除。

如今,中微半导体的7nm和5nm刻蚀机设备已成功打入台积电的先进制程产线。与此同时,据2020年3月数据,截至今年2月底,在长江存储对外公开的中标信息中,中微半导体的刻蚀机中标数量占比15%,仅次于排名第一的泛林半导体。

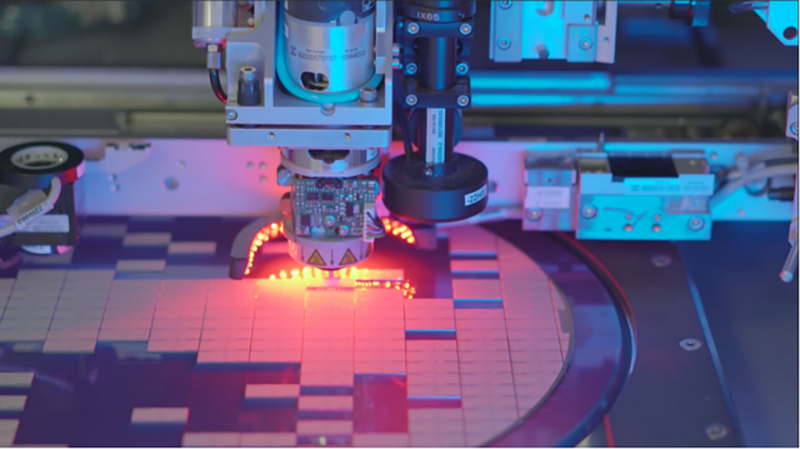

▲中微半导体工作车间

在国产光刻机的故事中,由国家牵头成立的上海微电子在发展过程中也同样受到了阻碍。

“中国现在每年花2000多亿美金的外汇去购买芯片。”上海微电子技术副总监储兆祥曾谈到,如果没有高端光刻机,那么中国在高端芯片的制造领域将会受制于人。

在研发光刻机的过程中,曝光系统是光刻机设备的核心,同时也是研发难度最大的环节。但在2002年,国内并没有厂商生产高端投影曝光系统,而国际上能够提供高端投影曝光系统的公司都不约而同地拒绝帮助上海微电子。

一面是寻找供应商屡屡碰壁,一面是几十亿人民币的研发成本,上海微电子一咬牙,决定自研规曝光系统!于是从2002年至2008年,上海微电子花了六年时间,投入数百人进行研发,从零基础开始研究,终于在2008年实现应用。

与此同时,上海微电子在研发过程中所需要的特殊材料,则依靠和国内研究所、大学进行合作研发,包括原材料的加工方法和工艺,亦是从一片空白慢慢地摸索出属于自己的方法。

2018年,上海微电子历时16年研发的90nm光刻机项目通过国家正式验收,并持续向65nm、45nm甚至22nm制程推进。

此外,近年来上海微电子的自主创新能力亦不断提升,截至2018年12月,上海微电子直接持有各类专利及专利申请已超过2400项。

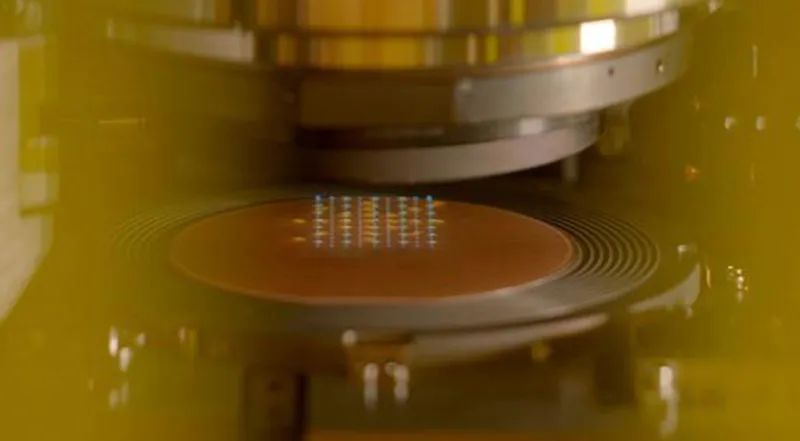

▲上海微电子工作车间

天时、地利、人和,在国内半导体创业浪潮发展的同时,国产光刻机和刻蚀机的发展也迎来了时代给予的发展机会。在信息技术技术产业发展的推动下,国内对芯片的市场需求亦不断扩大,智能手机等行业的发展对芯片工艺提出了更高要求。

与此同时,国务院于2014年提出了《国家集成电路产业发展推进纲要》。其中,纲要提到至2020年,我国移动智能终端、网络通信、云计算、物联网、大数据等重点领域IC设计技术达到国际领先水平,16nm及14nm制造工艺实现规模量产,关键装备和材料进入国际采购体系,基本建成技术先进、安全可靠的集成电路产业体系。

如今,我国包括光刻机和刻蚀机的半导体设备实力正迅速加强。据东兴证券发研报数据,2005年我国大陆半导体设备销售额约13亿美元(约人民币92.09亿元),而到2018年已上升至131亿美元(约人民币927.96亿元),全球市场占比也从4%增长至20%。

04 国内外研发费用差距大,光刻机国产化仍被“卡脖子”

但国产半导体设备产业的国产化“革命”还尚未成功。

我们将视野放大至全球市场,自2004年ASML和台积电共同研发出193nm浸没式光刻机后,其市场份额一路飙升,从上世纪80年代的不到10%,增长至2009年的70%,开始常年坐拥光刻机市场的大半壁江山。

2019年,ASML历时20年研发的EUV光刻机诞生,率先迈入7nm和5nm制程领域,直接奠定了ASML的全球光刻机霸主之位。至此,日本尼康和日本佳能“暗淡”退居二线,集中生产技术和价值量更低的后道光刻机和面板光刻机,前道光刻机彻底被ASML垄断。

此时,我国的量产光刻机还在一整代技术鸿沟对岸的60nm制程,22nm工艺也只是堪堪飘过,未能落地,国内外的技术差距将近20年。

而在刻蚀机领域,从上世纪90年代ICP(感应耦合等离子体刻蚀)概念引入后,泛林半导体凭借主打ICP刻蚀设备逐渐上升,在随后的十几年发展中和东京电子一同赶超应用材料。

由于刻蚀机的技术门槛远小于光刻机,我国刻蚀设备在技术上的追赶已取得明显成果。但从全球市场来看,我国刻蚀设备的市场占比仍有非常大的增长空间。

据市场研究数据,2017年泛林半导体的全球市场份额为55%,排名世界第一,而东京电子和应用材料分别以20%和19%位列世界第二、第三,剩下包括中微半导体和北方华创在内的刻蚀设备玩家,市场份额仅为6%。

而这背后的差距,不仅仅是长达数十年的技术经验差距,还有巨大的资金投入差异。

以ASML为例,该公司每年研发费用投入高达10亿欧元(约人民币76.67元),并还在逐年增长。据ASML在今年1月公布的2019年Q4及全年财报,其在2020年Q1的研发费用就达到5.5亿欧元(约人民币42.17亿元)。

相比之下,中微半导体在2019年年度报告中透露,其2019年的总研发支出约4.25亿人民币,占总营收21.81%;北方华创在2019年年度报告中提到,其2019年总研发支出约11.37亿人民币,占总营收28.03%;而上海微电子研发投入尚未公开。

05 结语:一次跨度20年的国产化浪潮

回看我国光刻机和刻蚀机的国产化浪潮,这是一个对外突破层层限制封锁,对内从无到有逐步萌芽与发展的故事,它们几乎从同一起跑线出发,却因技术壁垒的差异跑出了两种不同的光景。

在这场跨度20年的国产化进程中,我们既看到了以尹志尧为代表的创业先锋,晚年毅然放弃国外高薪待遇回国,带领国内刻蚀机水平突破先进制程领域;更看到中国作为一名长跑型选手在追赶先进技术领域的信心和决心,将半导体产业提升到国家越来越重要的发展地位,各路政策、资金、人才等资源全力支持。

现阶段,我国追赶国际半导体设备巨头的玩家仍屈指可数。在光刻机领域有上海微电子一马当先,在刻蚀机领域则有中微半导体和北方华创双双出击。

但在阶段性的成果背后,我们也要看到国内玩家与全球巨头在技术水平、市场规模上还存在较大差距,而造成这一差距的不仅仅是落后了数十年的技术经验,也有着巨大的资金投入差异。

未来,我国的光刻机和刻蚀机仍需面对许多挑战,但经历20年发展所取得的阶段性成果,我们有理由相信在未来,国产光刻机和刻蚀机终将发挥无限的潜力。