抢云、抢电:中立IDC巨头们的“云”算计和全垒打

编者按:本文来自微信公众号“财经故事荟”(ID:cjgshui),采写/万天南,排版/文逗逗,36氪经授权发布。

世纪互联、秦淮数据、万国数据,三家中立IDC(Internet Data Center,互联网数据中心)的头部玩家,在Q4财报中,都把目标都集中在了“云”上。

中国的中立IDC们尽管是后起之秀,但依靠中国数字经济的强大纵深,在短短的几年内,已成为全球IDC市场不可忽略的力量。

以市值计,全球前五中立IDC,中国占其二。相比于Equinix(总部位于美国加州)、DRT(Digital Realty Trust,总部位于美国加州)平稳的业务增长,中国的头部玩家们正以惊人的扩张速度和交付速度,创造高增长的业绩指标。

去年全年营收上,万国同比增长39.2%、秦淮同比增长114.7%、世纪互联同比增长27.4%;调整后EBITDA分别增长47%、186.4%和26%,赶DRT超Equinix——头部玩家们一致的战略远景,在2021年的这个春天,梦想究竟还有多远?

普遍高增长,毛利率有差异

要想实现赶超,规模化扩张仍然是三板斧,也是头部IDC们一贯的核心策略:

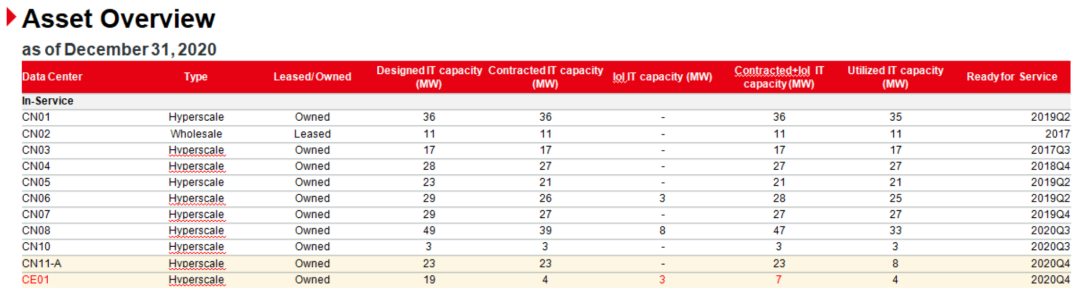

万国数据:截至2020年12月31日,运营中的数据中心总机房面积增至31.82万平方米,同比增长40.9%,运营中的数据中心签约率达94.3%;在建中的数据中心面积为13.7万平方米。

秦淮数据:截至2020年12月31日,秦淮数据集团运营IT容量达291MW,较上季环比增加43MW,同比增长88.57%,订单综合签约率达92%;在建IT容量达198MW。

世纪互联:截至2020年12月31日,世纪互联旗下的总机柜数量为53,553个,较截至上年同期的36,291个有所增加。

但从关键利润指标来看,仍然能看到各家有各家一本细账:

调整后现金毛利润:万国30.71亿元、秦淮11.25亿元、世纪互联19.92亿元;

调整后现金毛利润率:万国53.5%、秦淮61.5%、世纪互联43.2%;

调整后EBITDA利润率:万国46.7%、同比增长5.7%;秦淮46.2%、同比增长32.3%;世纪互联27.4%,同比下降1.1%。

利润率的差异,显示头部IDC们在具体扩张中,真实的成本反应。从成本项来分析,秦淮2020年成本为10.98亿元,万国为41.88亿元,世纪互联为37.53亿元。

谁用更少的钱去撬动更多的资源,也意味着谁更加关注成本支出的细节。

“数据中心的结算方式不同,成本反映也不一样。管建不管维,包建不包电,可不可以做到一站式全包,几种方式反映出来的成本支出和经营流水,甚至客户上架速度的快慢,都会影响财务数据的天差地别。”一位不具名IDC资深人士对此透露。

“Capex(投资成本)的80%是机房建设、IT投资和电力投资, 20%是土地房屋和M&A(企业兼并购)。”世纪互联在投资者电话会议上称。

从各家电话会议交流的情况看,投资者也普遍关心这些因素。

RBC Capital Markets分析师Jonathan Atkin关注中国数据中心每IT兆瓦的成本变化。万国数据称,第一是建设方面的成本,通过供应链管理和预制模块化建设来实现。其二是数据中心的选址,以地理因素决定数据中心最优化;选址位置附近的变电站能否利用也是考量因素。万国数据也承认,这些因素的同比收益要影响单位开发成本,经过较长周期才能逐年降低,看到效果。

秦淮数据则较为详尽地披露了其成本项,公司披露了10.71亿度的2020年用电量,以及总计693MW的自建变电站资产。秦淮数据表示,公司采用一站式全包的综合解决方案,秦淮在这条赛道里竞争优势非常明显。随着成本进一步提升优势,有更多降价可能性。

当然,由于各家发展基础不一,布局区域也有所迥异,成本所反映出来的战略也不尽相同。

“万国和世纪互联是一线城市起步,逐渐向外,今天来看,一线城市的数据中心仍然是极为优质的资产。而秦淮走的是Ring Capital的迂回模式,更依靠精准的选址战略。所以单纯横向对比成本优劣,还不能完全反映各家发展的真实情况。此外,万国和世纪互联擅用资本并购,扩张规模,也是其他头部厂商需要加强的地方。”上述人士如是说。

当然,IDC玩家们在数年市场的沉浮中,在一些战略上已经趋于一致:

交付速度上,万国加大收购力度,以确保交付能力冗余,巩固市场领先地位。秦淮则守住年内快交付标签,开工到交付实现短周期、可扩容。世纪互联也在电话会议上表示,2020年签署的的MOU大部分会在2021年交付。

抢云“胜负手”:电力和成本

成本端各有优势,客户端獠牙互现。

传统的IDC市场,中立IDC厂商的客户主要有五类:hyperscale(超大规模客户)、批售、零售、运营商、私有云。

头部IDC的起家之路,有的是国际hyperscale的中国合作方,比如世纪互联和光环新网;有的以零售起家,以中小企业客户起家,如万国数据;有的则直接锁定hyperscale客户,如秦淮数据。

从理想的客户构成来说,客户下单能力越强,客户稳定性越好,客户多元化程度越高,IDC厂商的发展潜力也越大。

以Equinix为例,从美国起步,依靠微软、思科等互联网巨头和AOL和Worldcom等电信业巨头的加持,已形成涵盖欧洲、拉美、亚太的全球数据中心互联互通。截至2019 年底,Equinix 在全球范围内机柜数总规模达到29.7 万个,拥有9700+企业用户,并通过36.3 万个连接构建了庞大的互联生态。

万国、秦淮和世纪互联的企业服务总量距Equinix云泥之别,反而,还出现了追逐hyperscale的趋势。超大规模客户为主的好处在于订单量大,客单价高,安全性系数高,现金流稳定,并且订单扩展能力强,只要不断在hyperscale加强客户多元性,服务hyperscale显然是个好生意。

而hyperscale的核心,就是公有云。

世纪互联Q4通过项目并购,为公有云客户准备了2000个机柜。

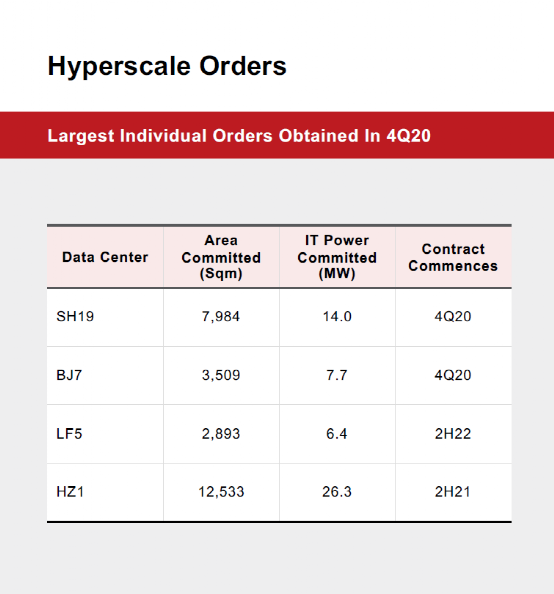

秦淮数据Q4新增逾45 MW订单,均来自全球头部云厂商。

争抢云计算市场蛋糕,也反映了中国数字化进程以云主导的商业化进程,而且是全球云巨头们齐身进场,互相厮杀。

在这个权游一般的战场上,巨头一次次挥舞价格的刀,意在将竞争者绝于寒冷的北境,最狠的就是亚马逊了。截至2020年5月,亚马逊AWS一共降价82次,并且预计未来会继续降价。在亚马逊的攻势下,谷歌和微软也多次降价。

阿里云和腾讯云也上演多个战场的厮杀。腾讯云一分钱中标厦门政务云项目,就意在攻占阿里云的政务云市场。“2018年到2019年,就是在山海关外,工矿国企、林下纸厂,也经常有腾讯云市场拓展人员的身影。”一位熟悉云计算市场的人士透露。

相反,在成本端,hyperscale们却大举撒币:阿里云未来3年将再投2000亿元人民币;腾讯云预计未来5年投入5000亿元人民币,用于新基建。

越来越贵的数据中心,也让新的hyperscale们望而却步:建不如买,买不如租。如字节、美团、拼多多等新兴互联网巨头,都以租赁数据中心为主。更少的基建投入,节省出的更多资金被投入到客户的用户成本上。

从这个角度讲,我们今天买菜、外卖和刷视频领红包,有可能就是APP们节省IDC投入出来的。

而这些,正是中立IDC厂商们继续增长的客户来源,也是其降低成本的方向。

(万国数据hyperscale数据中心)

(秦淮数据hyperscale数据中心)

从选址来看,hyperscale客户超大型订单出于成本的考量,已由一线城市选址向一线城市周边或其他经济区域中心选址。如秦淮的环首都算力集群、万国的成都和廊坊项目。

在投资成本低于一线城市的背景下,最优的选址策略能为中立IDC锁定hyperscale客户的订单增长。

中立IDC厂商们的另一趋势,在于电力资源的获取,特别是可再生能源。

在2020年Q4财季中,万国、秦淮和世纪互联都表露除了加强电力资源获取的决心。

秦淮宣称,其可再生能源使用比例超过51%,并将在今年落地中国首个数据中心企业自发自用光伏电站。

万国则表示,其数据中心绿色可再生能源占比已达到20%,未来也会考虑在可再生能源上下游产业链开展战略性投资。

不得不说,这是一个未雨绸缪的战略决策。

中央财经委员会第九次会议强调,“十四五”是碳达峰的关键期、窗口期,要深化电力体制改革,构建以新能源为主体的新型电力系统。

中立IDC头部玩家能走在前面,既是拥抱经济社会的变化,也是产业占先的关键落子,毕竟,电力支出在10年期的Capex中,是最核心的成本。

从这个纬度来看,中立IDC们的夺位之战,绝不是单项赛,而是“全垒打”,而战争,可能还会持续一段时间。