国外手环厂商纷纷停产、暴跌,中国厂商为何逆势增长?

国际可穿戴设备市场的龙头大哥Fitbit周四公布三季度财报,净利润2610万美元,同比下滑43.01%,去年同期为4508万美元;non-GAAP净利润为4570万美元,同比下跌22.80%。调整后每股盈利19美分,符合华尔街分析师预期,但收入5.04亿美元,同比增长23.08%,不及预期的5.07亿美元。

同时,Fitbit给出的四季度盈利预期也不尽如人意,预计四季度收入在7.25亿至7.5亿美元之间。汤森路透分析师此前预测公司四季度收入为9.851亿美元。

据CNBC报道,Fitbit首席财务官Bill Zerella在电话会议上表示,预计第四季度恐怕比预料的更加疲软。基于第三季度的疲软表现,他对第四季度的营收“持非常谨慎的看法”。

Fitbit增长放缓,市场看空

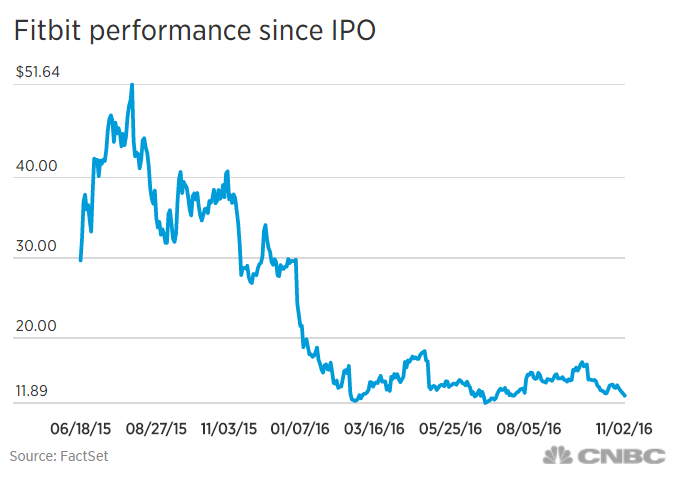

Fitbit股票在2015年6月18日上市,发行价为每股20美元,股价迄今已下跌逾55%,在周三盘后跌至9美元以下,大跌30%。

Fitbit的新产品Fitbit Blaze TM、Alta TM、 Fitbit Charge 2 TM 和Fitbit Flex 2 TM,以及相关的配件,销售收入占到了三季度营收的79%,相比之下,二季度的占比为54%。同时,财报也有提到,当季有60%的激活用户来自新顾客,40%来自重复购买的客户。在重复购买的顾客中,有20%重新激活了(因为他们之前已经有长达90天或者以上处于闲置状态)。

Fitbit联合创始人兼首席执行官James 表示,很高兴看到第三季度推出的新产品得到了认可。在现有客户升级设备的同时,Fitbit也在吸引新的客户。

但科技媒体Engadget对于Fitbit本季度11%的销量增速表示不满意,认为在推出了新产品的情况下,这样的增速显然太慢了。“我们公司会继续实现增长和盈利,但不是以此前预期的速度。” Park说,“我们致力于提高产品的实用性,更深入地融入医疗生态系统,相信我们可以利用品牌和社区,来开拓新的增长渠道。”

也许与新产品的研发与推广有关,当季度Fitbit的研发、推广和行政开支都有所上升,导致其利润大幅下降。此外,Fitbit跟竞争对手Jawbone之间的官司也使得其营业成本上升。去年 5 月,Jawbone 对 Fitbit 提起诉讼,称Fitbit从 Jawbone 挖走员工,而这些员工还带走了商业机密。Jawbone还提起另一起诉讼,称 Fitbit 侵犯了该公司的专利权。

中国厂商成长迅速?

不过别说Fitbit活得不好,美国的另一运动手环巨头,号称可穿戴设备鼻祖的Jawbone,则更惨。

今年5月开始,Jawbone称已全面停产 Up 系列健康追踪手环设备,并把其现有库存全部出售给了第三方经销商。1月融完1.65亿美元的Jawbone,总融资额已超10亿美元,但估值却缩水到15亿美元(2015年初的估值30亿美元),相当于2011年时的水平。融资、缩水的同时,还有裁员,和董事长Sameer Samat的离职。

8月更有消息传出,由于持续陷入财务危机,Jawbone计划出售,而Jawbone的主要贷款方BlackRock更是将公司的股票价值从原先的5.97美元/股下调到不到1美分/股。但后来21世纪经济报道记者求证,Jawbone表示并无主动寻求出售。

除了以上两大巨头之外,其他创业公司的处境就更无奈了。2014年,英特尔将Basis Science收入囊中,2015年,Misfit以2.6亿美元的价格被时尚品牌Fossil Group收购,就连体育用品巨头耐克也退出了可穿戴设备市场。

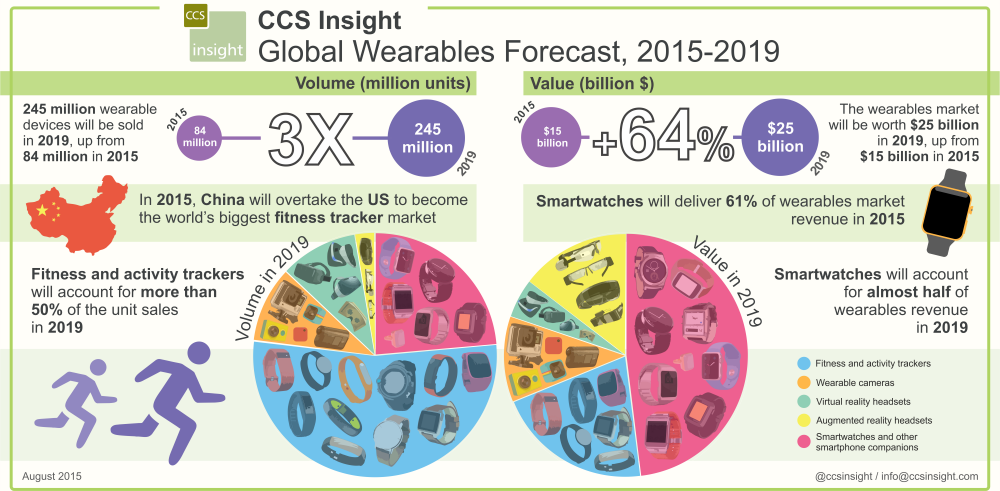

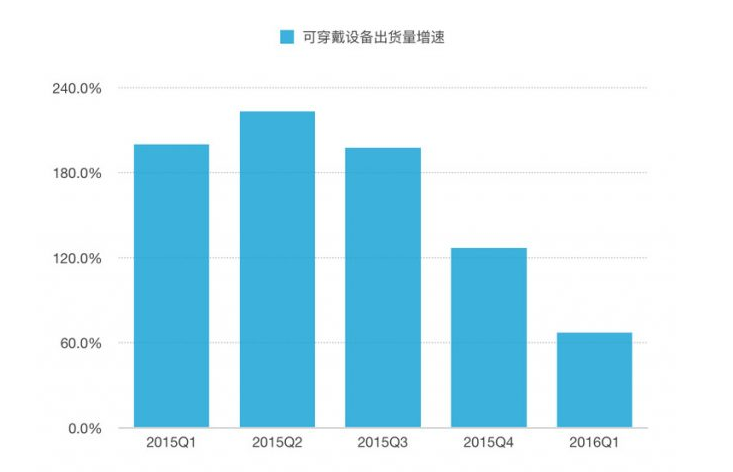

不过,中国市场和中国厂商的表现却颇为惊人。据此前36氪报道,二季度中国可穿戴设备市场出货量为954万台,同比增长81.4%。而全球范围内的出货量已经下滑到了26.1%,而且此前增速已经在不断放缓。因此,有媒体认为,2017年,中国有望成为世界上最大的可穿戴设备的消费者。

二季度中国市场上,以手环、儿童手表、智能跑鞋为代表的基础可穿戴设备同比增长92.1%,以智能手表为主的智能可穿戴设备同比增长3.4%。IDC中国可穿戴设备市场研究经理肖晶认为,海外市场的可穿戴设备功能以健身追踪为主,而中国市场的产品形态和功能更为丰富,这使得中国基础可穿戴设备市场规模快速扩大。

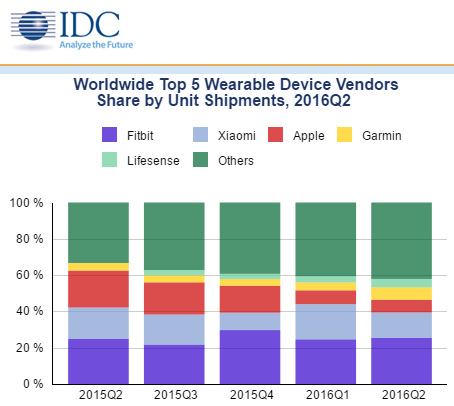

肖晶说:“以小米、乐心、小天才为代表的中国可穿戴设备厂商在经过本土市场快速、残酷的洗礼后,其所积累的产品功能、软件技术、渠道策略等优势正使其成为全球可穿戴设备市场中不容忽视的中坚力量。”

可穿戴设备市场爆款功能在哪?

事实上,兴起于2011年的“可穿戴设备”市场,竞争正变得日益激烈,即便入局玩家多,但是同质化严重,创新不足,没有什么爆款产品出现。

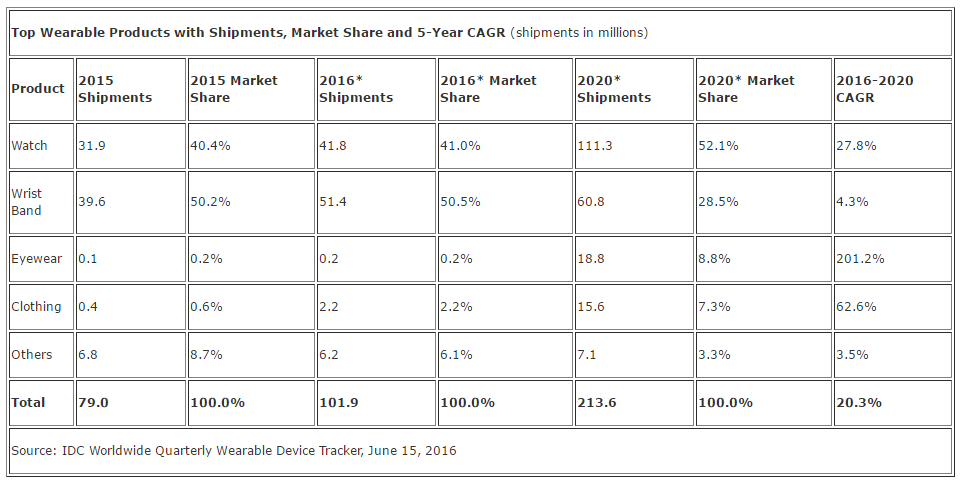

而从全球市场增长情况来看,最近的增长主要依靠低阶产品,长期处于出货量前列的小米的王牌产品就是售价仅有100元的小米手环,不过最近小米的出货量也有所下跌。据IDC报告,今年二季度,基础类可穿戴设备的出货量增长了48.8%,然而智能穿戴设备(支持第三方应用)则同比下跌了27.2%。三季度全球智能手表的出货量更是大跌51%,当然这跟Apple Watch销量持续下跌不无关系。

智能手环和智能手表可说是智能设备的两大分支市场,而智能手表现在持续疲软,低阶手环类产品盛行、小米以价格战获得一时的胜利,某种程度上反映了基础运动类监测市场的情况:提供给消费者的功能大多比较类似,而且随着价格的下降,硬件的利润已经逐步在压缩,靠卖硬件盈利几无可能。

可穿戴设备几大分支市场(来源:IDC)

那么靠卖数据呢?

曾经的手环鼻祖Jawbone也尝试过转型,聘用大量的设计师和数据科学家来强化手机应用的功能更强大,Jawbone还说过要打造一个平台做内容。在为用户提供健康信息的同时,Jawbone也收集到了大量的用户健康数据。许多食品公司和护理用品制造商会花钱购买这些数据。

这似乎确实是这个产业发展的一个方向,获取大数据之后挖掘数据的价值。行业观察者曾经指出,当前整个可穿戴设备产业所面临的共性问题是:只给用户呈现监测的结果,却没有给用户提出相应结果的对应解决建议与方案,这就根本没有凸显可穿戴设备的价值。因此,可穿戴设备产业接下来应该从单一的产品销售阶段进入到大数据的价值挖掘阶段。

这看上去很美好,但即便我们先将不谈检测准确性的问题,却又出现了一个问题,“大数据”的前提是由足够大的用户数据让你收集,这意味着要有大量用户持续使用某个厂商的设备。

终端分析师佘双琳也认为,手环企业更看重的是用户规模形成后大数据挖掘带来的商业价值,但Jawbone的用户规模可能未能达到该效果。这很有可能并非是单个厂商面临的问题,据美国市场研究公司NPD Group统计,约有40%的运动手环用户在购买这类设备后6个月选择停用。2015年年底,Fitbit的“活跃用户”也只占总用户量(2900万)的58%(1690万)。这样的数据量是否足够变现甚至持续盈利?

此外,不少评论认为,现在大多数的运动类检测手环,还需要依靠手机统计和分析,但越来越多的智能手机,已经开始配备类似的功能。因此,如果手环类或者手表类产品没有设计出超越手机的功能,恐怕很难有让人不得不买的核心竞争力。美国媒体Business Insider认为,智能手表对于大多数人来说,都不是必需品,没有任何一家公司给出了令消费者难以拒绝的理由,去购买一款智能手表或运动手环。

不过这个市场毕竟仍处于起步阶段,未来的发展方向和细分市场仍有待探索,仍有不少研究机构和分析师看好这个市场。佘双琳也认为,以国内厂商小米为例,其手环数据未产生足够的价值,但由于App用户多,通过接入电商、与企业合作推出产品,也许能拓展出更丰富的商业模式。

CCS insight 对可穿戴设备市场的预测