4000家4S店退网,溃败还是涅槃?

“大人,时代变了!”对于汽车流通领域从业者而言,历史的行程正在改变着个人的命运。在中国汽车市场辉煌了20多年的4S店,正迎来大变革时代的冲击。

回顾2020年,全国品牌授权经销商数量首次出现下滑,全年网络规模缩小5.8%,剩2.8万家。全年因主机厂经营不善或非主机厂原因退网的店面近4000家,而新增店面仅为2000余家。也就是说,2020年全年,每天有约11家4S店关停退网。

终端市场销售量的向好,没能改变品牌授权经销商的承压状态。近4000家同行的退出,让他们甚是难受,不由感叹“何时轮到自己?”

今年上半年,全国乘用车累计零售达994.2万辆,同比增长28.9%。整体终端表现仍处于近年来车市恢复最抢眼的阶段。但有数据显示,今年上半年42.4%的汽车经销商处于亏损状态,下半年盈利提升压力巨大,“盘整、淘汰”是相对准确的总结。

多位行业人士都较为悲观地预计,今年,这个“退势”仍在持续……

01 退网理由 ,绕不开“利润”二字

今年2月,安徽淮南“淮南众义”名爵4S店成为今年首家被公开报道的退网4S店。

媒体报道称,数十位消费者在2020年中至2021年1月间向该4S店订购车辆,双方签订购车合同后交付未果,而消费者的退款请求同样无法履行。名爵方面曾表示,涉事4S店已被退网,但仍以代理商名义向消费者签订购车合同。

据悉,涉事4S店在授权经营期间存在部分非正常经营行为,且在面对消费者质疑时表现恶劣。在从事汽车销售工作的长剑看来,上述行为是4S店长期亏损以后,在退网时间节点上做的“扭亏举措”。

回看过去三年,或许经销商退网的理由千奇百怪,而问题的根源最终指向“利润”二字。

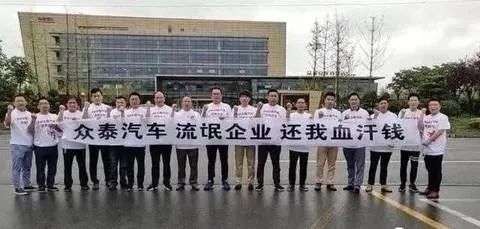

先是2019年上海车展,30余名观致经销商因为返利迟迟无法履行等原因向品牌方观致集体“声讨”应付款项;再有100余名北汽幻速经销商在北汽集团门口,主张资金诉求;5月5日的山城重庆,来自全国的30余名经销商齐聚力帆总部门口,要求主机厂对其持续经营性亏损作出补偿。

当年8月12日,40余名经销商来到比速汽车公司门前,就退网补偿问题与车企进行集中沟通;至10月,61家众泰君马经销商来到众泰工厂,向已经“摇摇欲坠”的众泰发出了最后的“怒吼”……

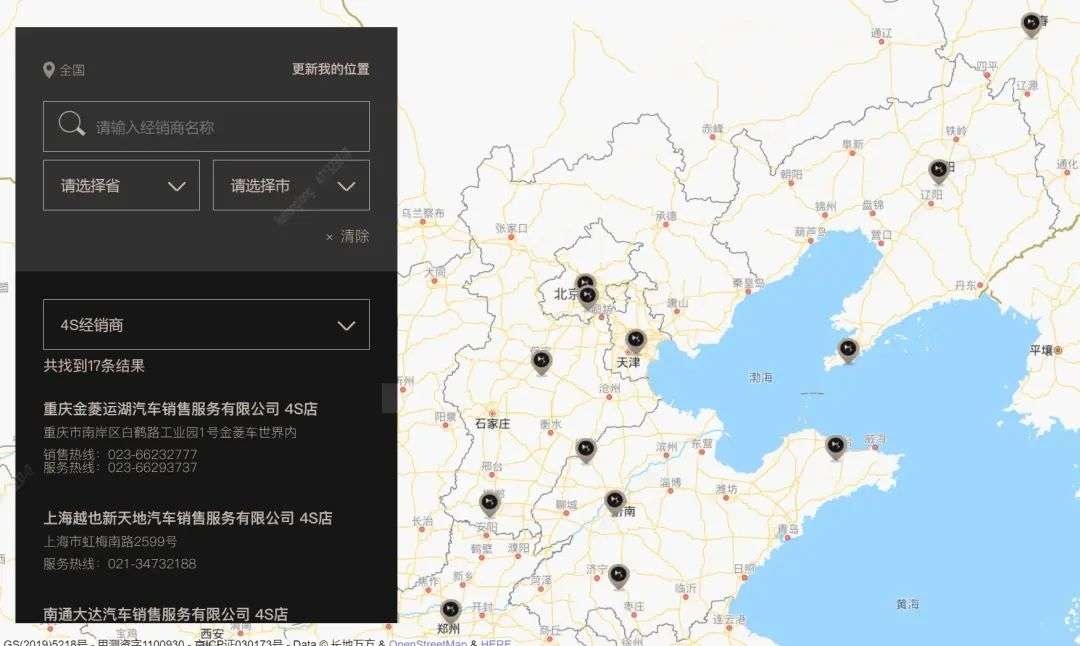

进入2020年,在长安汽车与标致雪铁龙(PSA)正式分手后,DS品牌退出中国市场的消息甚嚣尘上,现在原本200余家经销商的DS品牌仅剩17家4S店支撑(另有44家服务经销商)。

很多品牌的经销商退网理由是“无车可卖、开店亏损”。

一般传统经销商的利润来源分为售前与售后,前者为交易获利,后者来源于服务利润。

从售前来看,消费者签订购车合同并支付车款后,该笔款项由经销商足额向品牌方缴纳,取得车辆合格证后开具购车发票并向主机厂备案,由此确定返利,到返利发放日时车企集中向经销商支付;一些车主还会向经销商缴纳一笔服务费,用以办理车辆合法上路手续,这部分费用的盈余同样为经销商售前利润;而车主办理的保险、贷款等金融服务,以及装潢同样有一定比例的利润。

售后服务利润相对简单,主要是车辆保养、维修,而配件售出一定数量后,主机厂同样会支付一笔返利作为售后利润的补充。老车主续保、保养套餐类产品搭售利润约占售后总利润的5%-12%。

显然,对一些经销商而言,如上利润被卡压、难保证,新车卖不出去,车企迟迟不给返利,甚至老车无配件可修,自然就断了经销商的财路。

“不管何种理由退网,很大程度上就是经销商无法获得预期利润而亏损。”长剑表示,随着市场竞争不断加剧,经销商集中转为服务为主的经营策略后,盈利难上加难。微利时代的到来也让经销商“回本”周期更长。退出止损成为了相对弱势品牌与中小规模经销商的续命“圣 经”。

02 商务政策面前,经销商被逼妥协接受

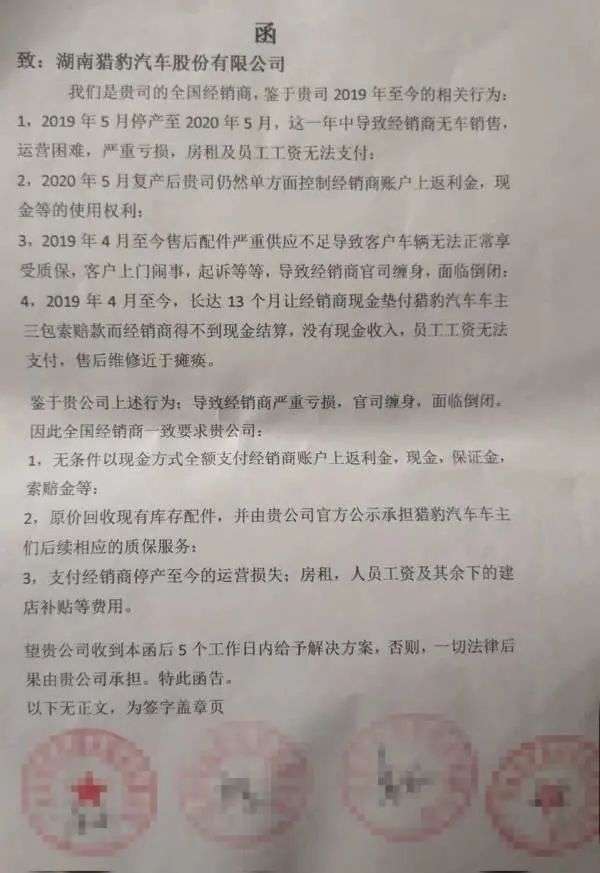

众泰汽车、猎豹汽车等均在早前出现了经销商渠道崩盘的情况。本应同处同一个“战斗序列”的整车厂与经销商,矛盾开始集中爆发,核心是主机厂自身经营原因导致“返利”难以下发,但在“返利”相关规定方面,却早就埋下了“爆点”。

一般而言,在品牌经销商进入整车厂销售网络后,由车企根据自身情况制定的“商务政策”,以对经销商进行管控,包括品牌形象、产品销售、售后服务领域的日常经营规则及奖惩。

“商务政策”通常由车企起草,经销商在此基础上进行个性化修改,最终形成具有约束性的书面材料。但实际运用中,“商务政策”的订立几乎完全反映企业要求,各级经销商只有“签字同意”的权利,并无等量的修改权与裁量权。这样的设置在品牌发展良好时尚可各自安好,一旦出现销量大规模下滑,双方矛盾就会加倍放大。

以销售价格为例,各个授权经销商的采购价格会根据所在地区、代理级别差异等略有不同,为了控制价格,多数主机厂亦会对跨区销售设立诸多限制。但湖北一位宝 沃经销商介绍,宝 沃在引入“神州买买车”终端销售体系后,渠道价格低至5.5折,严重低于普通经销商9.7折的拿车价格。

相关信息显示,此前湖北某区域优惠后终端售价13.3万元的老款宝 沃BX5汽车,神州方面提车价格仅为6万余元,对区域市场造成严重冲击。

如果说,在商务政策控制下非授权渠道的低价购车是“切肤之痛”,那强制批售对经销商而言更像是“割股充饥”。

曾经营力帆品牌的经销商表示,力帆对在网经销商根据批发台数加以甄别,批发数量越多,渠道价格就越优惠,以此方式强行经销商加大采购力度。此前低迷时最低月售2台,但库存车辆竟高达50余台。即便如此,力帆仍通过各种方式变相强制经销商购进新车。

这种现象在各大品牌都长期存在,如果不执行,经销商不仅无法取得销售返利,对于质押在车企账户的建店保证金同时予以罚没。这意味着将会一无所有。

虽然国家工商总局早在2014年就取消了《汽车品牌销售管理办法》,不再承认经销商“单一品牌代理制度”。但在一位经销商看来,车企与经销商市场地位不对等,前者具有强大的话语权。实际工作中,只要不是严重触犯到核心利益,经销商都只能选择妥协。“有的时候,明明是不合理的方案,经销商仍然不得不履行,如果反抗,可能还会有别的经销商帮着主机厂孤立你,那么你离退网就不远了。”

03 经销商“内卷”? 网点分布存疑,新业态带来新挑战

汽车属于低频消费品,同一区域需求存在明显上限,如果网点过于密集或分布不合理,将对经销商造成巨大经营压力。

一般而言,传统经销商的服务半径为15公里左右。以上汽大众在上海地区网点分布为例,仅在上海地区就分布45家店面(包括部分ID.Store城市展厅)。上汽大众上海某经销商反馈称,“网点非常密集,内部竞争压力太大。”

四川某县级市的经销商提供了难以合理“解释”的案例,由于厂方(指曾经营的力帆)急于扩张,在其经营门店的斜对面新设立一家同标准4S店。两店竞争异常激烈,在价格战处于白热化阶段甚至出现远低于成本的新车交易价。双方的恶性竞争直至主机厂无车提供而终止。

回忆起这段经历,该名经销商表达了自己的看法:每个经销店都有自己的执业范围,但车企有时会为了自身影响力在同一区域投入更多店面。这种做法不能有效的提升服务品质,很容易让同处一个区域的经销商为了争夺有限的市场,导致无序恶性竞争。

但更大的挑战,来自以直营模式为代表的新业态的出现。

在特斯拉、蔚来等新势力不断将直营模式玩得越发纯熟之后,传统4S店模式的短板被显著放大。

“许多用户已经厌倦了价格的不透明、信息的不对称,而直营模式在服务上的优势,又是传统4S店在短期内难以追上的。”长期关注汽车流通领域的分析人士白旭认为,很多消费者迅速转向直营模式,恰恰是对4S店的弊病“累觉不爱”。

不少购买蔚来等新势力产品的用户都表示,自己实在是不想再经历诸如“能不能再便宜点儿”“这个保养是一定要做吗”“这个服务费、出库费是什么”等等流程。“我们甚至可以说是对传统4S店产生了心理阴影。”

然而在白旭看来,这种危局,恰恰也是传统4S店转型的机会。

“我认为未来更多可能会是融合。”他强调,以直营模式为代表的新零售,其本质并不是要取消线下,根源上是信息的透明和对称,而线下依然是整个汽车流通和交易场景中最重要的一环。

白旭相信,未来最理想的渠道布局,应该是在市中心繁华地段、大型商超等布局产品体验中心,通过线上预订支付后,后续的交车、服务等环节,则放在较为偏远的郊区。“这可能是综合成本、效率、体验等因素最好的结果。”

或许,对处在痛苦转型中的4S店而言,当下的溃败,也将是涅槃的开始。

本文来自微信公众号 “车市物语”(ID:autostinger),作者:黑船来航,36氪经授权发布。