36氪首发 | 聚焦微创介入手术研发高值耗材和内窥镜,「英诺伟」获数千万元新一轮融资

36氪获悉,微创手术器械研发商英诺伟已完成数千万人民币新一轮融资,征和惠通为主要投资方之一。英诺伟成立于2009年,主要专注于消化内镜和泌尿外科相关高值耗材的研发和销售;2014年,成立子公司安清医疗,聚焦于医疗内窥镜。据英诺伟董事长严航介绍,本次融资主要用于英诺伟和安清医疗的研发投入以及报证。

英诺伟主要聚焦于针对微创介入手术的高值耗材和内窥镜,产品矩阵包括泌尿系列产品、消化系列产品、内窥镜系列产品、普外系列产品,它们可分别可应用于泌尿外科手术、经内镜逆行胰胆管造影手术(ERCP)、妇科疾病检查、内窥镜诊断治疗、麻醉应用以及普外科手术等。

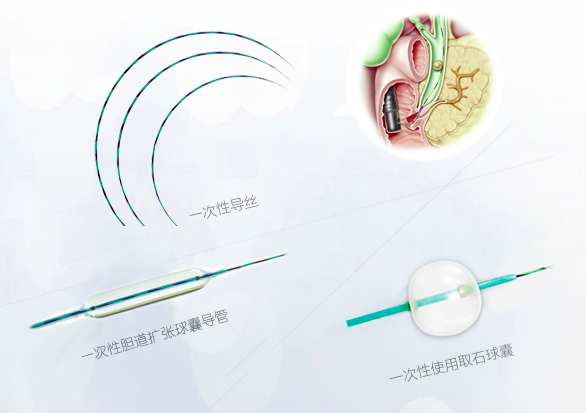

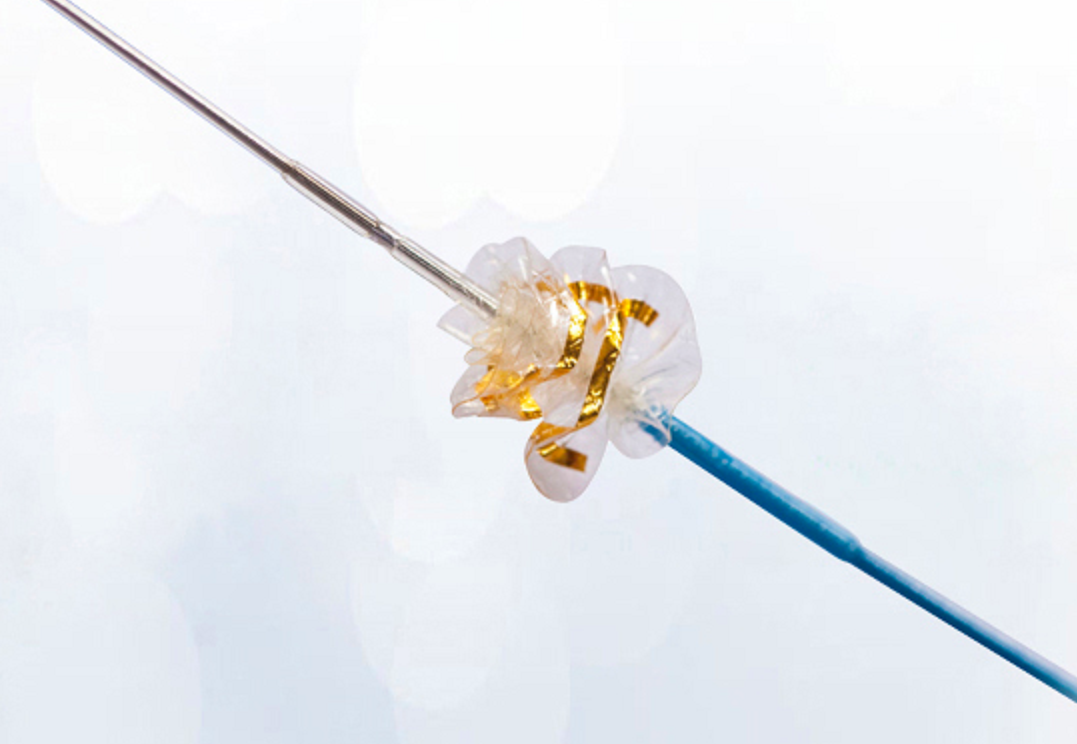

截止目前,英诺伟集团在泌尿科领域已经取得10个产品的CFDA注册证,包括封堵取石导管、非血管腔道导丝、封堵拦截导管II代、输尿管扩张球囊导管、泌尿取石网篮等;在消化科领域已经取得8个注册证,涉及一次性高频切开刀、一次性使用取石网篮、一次性胆道扩张球囊导管等;在内窥镜产业方向(安清主导)也有多款产品在研,包括可视喉镜、一次性电子宫腔内窥镜、一次性电子输尿管软镜等。

据严航介绍,其中封堵取石导管的升级产品——封堵拦截导管、非血管腔道导丝及输尿管扩张球囊导管三个产品则均为国际首创。他表示,这三款产品均在传统产品基础上,解决了更多临床难点,包括降低手术难度和减少患者创伤。

“以封堵拦截导管为例,目前国内外同类产品最大封堵直径为10mm,这对输尿管扩张严重和结石处于输尿管肾盂连接部的病人封堵效果不甚理想;而英诺伟封堵拦截导管产品的封堵直径增大到16mm,能有效解决上述问题。”

反映到市场销售上,据新思界产业研究中心发布的《2018-2022年中国尿路结石封堵医疗器械市场专题调研报告》显示,其封堵取石导管产品已占到国内销售市场的57%,完成了进口替代;库克和波士顿科学只分别占到16.1%、14.33%。

封堵取石导管

据了解,英诺伟现已合作客户200多家,均为医疗器械经营公司;覆盖500家左右的医疗机构,既包括上海瑞金医院、上海市同济医院、上海仁济医院、江苏省人民医院等多家三甲医院,也有一些偏僻区域的二级医院。严航表示,随着分级诊疗政策的推进,未来医疗资源也会下沉,英诺伟也会提前布局下沉市场。

当然,英诺伟的“野心”不止于中国,严航表示,英诺伟最终是想加入全球竞争。据悉,公司现有的产品已获得3张FDA注册证和30张CE注册证,正式进军欧美市场,其中典型的有一次性电子输尿管软镜。

值得一提的是,一次性内窥镜也是英诺伟集团的重要布局,通过成立子公司安清医疗单独启动研发就“可窥一斑”。严航表示,内窥镜设备能与耗材形成闭环,为微创手术提供整体解决方案。

安清的内窥镜多为一次性内窥镜产品,且采用超小型高清晰CMOS内窥镜专用感光芯片。他表示,对比传统多次使用内窥镜产品,一次性内窥镜具有无需消毒、无后续维修费用等优势,未来也会越来越多的出现在临床上。

至于市场前景,一个基本面不变,医疗器械国产化将驱动国产医疗器械迎来高速发展的黄金时代。近几年,中国医疗器械的市场份额一直都在不断上升,尤其是位于价值链中高端的高值耗材和内窥镜。以对高值耗材依赖程度较高的介入治疗来说,中国的介入医疗每年手术量已超100万台——往往需要配合高技术路径的器械完成,反映到治疗费用上,器械部分占比较高,部分手术可达80%以上,算下来至少是万亿的市场。

再说内窥镜,根据中国医疗器械行业协会数据,2015年内窥镜市场规模为156.15亿元,2017年达到200亿元,年均复合增速24.7%。但目前内窥镜厂商集中度较高,由日本和德国厂商主导市场,进口替代刚刚开始。在政策红利的加持下,英诺伟面向的微创介入高值耗材和内窥镜市场前景广阔。

不过严航也强调,要想取得销售优势,研发一定是“生命线”。据他介绍,目前公司拥有一支超过30人且经验丰富的研发团队,至今提交申请包括取得授权超过20项发明专利、60余项实用新型专利。征和惠通高级投资经理董鸽芸在接受36氪采访时也明确表示,除了看中其产品矩阵的完整性,更多还在于公司的研发能力。

关于投资逻辑,征和惠通医疗投资合伙人张志玲指出,目前市场上进口器械还是占有很大市场,但是随着国内医疗器械自主研发的推进及一些技术革命性的改变将迎来极大的进口替代需求。另外,国产高值耗材也掌握着进口产品不具备的优势,包括:1)便于与医院和临床医生沟通,随时根据医生的需求对器械做出调整和改进;2)国产厂家可以根据临床的需求,设计出更适合我国医生和患者的产品。

延伸阅读

创投观察 | 探寻国产高值耗材领域蕴藏的市场机遇