2016年国外公开253起体育投资事件,我们总结了6个趋势

2016年1月1日至12月30日,懒熊体育通过公开渠道不完全统计,收录了254起国外体育公司投融资/并购事件,其中公开金额的有167起,涉及金额约50亿美元。尽管这个数据并不全面,但从中反映出的一些现象和趋势仍值得探讨。

● 印度体育创业火热

● 智能/可穿戴设备的技术与服务升级

● 收购健身房,国外资本也干了

● 范特西体育的机遇与挑战

● 青少年(业余)联赛和球队的管理工具迎收购潮

● 提升直播技术是永恒的话题

2016年国外融资情况概述

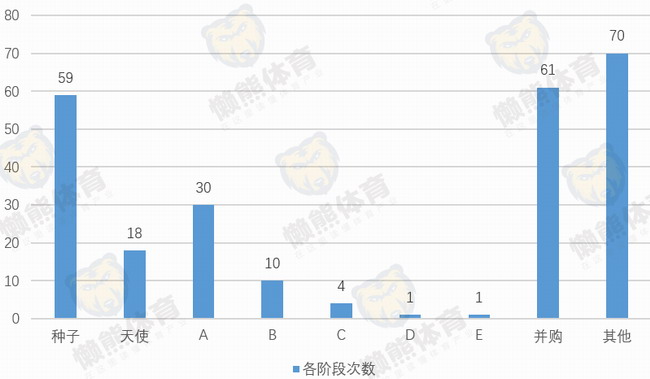

从融资阶段来看,这254起事件呈现如下分布:

国外体育公司获得早期融资的居多,种子轮到A轮占比超过42%。

此外,国外公司善于使用债务融资、债权融资、可转债融资等手段,这部分与未公布具体轮次的投融资事件一并算入“其他”,共发生70起。与中国不同的是,国外已出现大规模的体育公司并购现象,其中既有资本发起的收购,也有公司与公司之间的联合。

从地域分布来看,美国以137起投融资/并购事件成为国外体育创投最热的国家,印度以27起排名第二,第三名是17起的英国。

可明确以运动项目做区分的公司中,健身相关公司共发生投融资/并购事件46起,表现最为活跃,排在二三位的是电竞类(19起)和范特西体育类(15起)。

结合以上数据和对国外体育产业的观察,懒熊体育总结出以下几点现象和趋势:

印度体育创业火热

印度作为世界第三大科技创业中心,体育创业的火热似乎并不令人意外。据36kr报道,印度政府出台了“数字印度”(Digital India)、“初创印度”(Start-up India)、“技术印度”(Skill India)、“创新基金”(India Innovation Fund)等政策,用于鼓励印度初创企业的发展。

在26起投融资/并购事件中,健身相关的创业公司在印度最受资本关注,共有9起事件发生。如果从业务类型来看,发生在活动/服务预订、O2O类公司中的事件也有9起,是活跃度最高的一个领域。此外,一些体育类的社交应用、管理工具、可穿戴设备和电商公司也开始出现。

而在27起事件中涉及金额最大的公司TenSports,是印度一个体育电视网络,旗下拥有5个体育电视频道,在今年9月被Sony Pictures Networks India以3.85亿美元收购。

事实上,印度的体育创业发展路径与过去两年的中国有点类似,最多的钱流向了赛事播出平台。不过,一些如今在中国发展遇到困难的模式在印度能否成功,也许再过两年我们才能看到答案。

智能/可穿戴设备的技术与服务升级

2016年对于智能手环/手表厂商来说是比较困难的一年,第三方市场调研机构IDC的数据显示,可穿戴设备市场增长缓慢且乏力,2016年第三季度整体出货量为2300万件,相比去年同期仅增长3.1%。

仅就智能手表行业而言,2016年第三季度,整个市场出现51.6%的同比下滑;除了Garmin逆势上扬取得324.2%的增长、三星平稳中有升外,包括苹果、联想在内的厂商,2016年第三季度出货量均出现下滑。

2016年,占据可穿戴设备市场份额最大的Fitbit遭遇股价和利润下跌的困境,他们在12月初收购智能手表鼻祖Pebble试图挽回颓势。上半年,智能手环鼻祖Jawbone便已停止生产其UP系列运动手环。

但从投融资/并购事件来看,可穿戴设备领域今年依然活跃,共有23起事件发生。不过,基础的用户数据(如跑步里程、行走步数、睡眠质量等)监测设备已不是市场关注的重点,这些数据难以产生用户粘性和商业价值。监测功能、技术及后续指导服务的升级,是该领域关注的方向。

以10月获得500万美元种子轮融资的ShotTracker为例,这家公司的投资方包括前NBA总裁大卫·斯特恩及“魔术师”艾尔文·约翰逊等。最初,ShotTracker的产品是一个腕力传感器,通过对球员投篮的监测来提供改善意见。但如今,该公司已经研发出一套更高级的解决方案,通过安装在球场的传感器、球员身上的设备、智能篮球及分析软件,全方位的帮助球员提升训练水平。

收购健身房,国外资本也干了

12月,贵人鸟发布公告称拟收购旗下拥有健身俱乐部品牌威尔士(WILL'S)的威康健身100%股权,这被认为是今年健身行业的一个标志性事件。

而在国外,2016年涉及健身房、健身房管理系统、健身房器械的投融资/并购事件共发生17起,涉及健身房并购的有3起。

1月,在美国加州拥有19家大中型家庭连锁健身房的California Family Fitness被Perpetual Capital Partners收购。

9月,澳大利亚机构Quadrant Private Equity连续出手,先是以1亿美元收购了在当地拥有20万会员的低成本连锁健身房品牌Fitness First,紧接着又收购了澳大利亚最大、拥有65万会员的Jetts Fitness Australia。

懒熊体育此前曾分析,盈利性较好的健身服务行业很可能成为上市公司投资布局体育的最新目标之一,在全球范围内,这样的事件在未来也定会继续发生。

范特西体育的机遇与挑战

2016年,发生在范特西体育领域的投融资/并购事件有15起,但对这个行业来说,最重大的事件还是FanDuel和DraftKings达成了合并意向。这两家估值都超过10亿美元的行业独角兽预计在2017年下半年完成合并,它们目前占据了行业超过80%的市场份额。

但这并不意味着其他的创业公司就没有机会。根据Eilers Research的预测,到2020年,整个范特西体育行业的总入场费最高可达144亿美元,最少也将超过30亿美元。两家巨头的合并,或将引领行业真正走向规范化,一些与之相关的法律问题也看到了解决的苗头,创业公司也迎来了机遇和挑战。

青少年(业余)联赛和球队的管理工具迎收购潮

面向青少年和业余联赛、球队、俱乐部的管理组织类工具在2016年受到关注,有13起投融资/并购事件发生。

该领域的“弄潮儿”是Blue Star Sports,这家专注于青少年体育管理的公司在4月获得NFL达拉斯牛仔队老板JerryJones等人的投资后,开始大面积收购该领域相关项目,目前已将Bonzi,Pointstreak Technologies,Goalline,PrimeTime Sports,SDI Camps,LeagueLineup和RaceWire共7个项目纳入旗下。

此外,美国迪克斯体育用品公司也收购了GameChanger,Blue Sombrero和Affinity Sports三款青少年体育联赛/球队服务产品。迪克斯希望通过在这些布局,提升在青少年体育用品这块的业务。

青少年运动科技产业正快速增长,也成为了一些公司瞄准的下一个市场,但由于青少年体育组织分散且具有局域性,在该领域布局后如何创造更多的商业价值,还需要更多时间去探索。

提升直播技术是永恒的话题

似乎从有了体育赛事直播开始,直播技术的提升就成为了永恒的话题,如何为观众带来更好的体验一直是该领域公司发展的目标。

2016年,一个明显的现象是VR、4K技术在赛事直播中的使用频次逐渐增多。此外,几家研发直播技术的公司也获得了资本的青睐。

最具代表性的是美国的Replay Technologies,这家公司主要研发3D虚拟成像技术,通过Free Dimensional Video(FreeDTM)技术,让观众能够从多个角度体验赛场三维实景。今年3月,英特尔以1.7亿美元收购ReplayTechnologies。

为体育赛事和音乐演唱会等提供VR直播服务的NextVR也受到关注,该公司在8月获得了来自中信集团、网易、华人文化等中国投资方在内的B轮融资,金额为8000万美元。

此外,一些研发直播中的交互技术、直播平台3D成像技术的公司也开始冒出,相信未来这一领域还会更加热闹。

声明:本文为懒熊体育原创,转载请注明来自:http://lanxiongsports.com