看衰百度怎么就成了时尚?

编者按:本文来自微信公众号“科技说”(ID:kejishuo),作者:老铁007,36氪经授权发布。

如今的百度似乎陷入了“破鼓万人捶”的尴尬境地。

在市值被美团、京东、拼多多等后起之秀超越之后,“百度已老”就成了周期性话题,时不时掀起一轮讨论。

百度究竟有何问题,又是否有重振雄风的可能呢?我们一直在思考这些。

结合多季度财报,我们将本文研究重心放在:其一,梳理百度核心业务收入近一年多以来的发展情况,短期内财报尤其损益表能否得到改善;其二,以AI、云计算为重点的非广告业务的潜力。

百度广告已现底线

百度以搜索业务起家,商业模式以广告为主。

在PC时代,百度成为国内最重要的流量分发平台,一时间风头无二(尤其谷歌退出后),但百度自身是一直要提高“卖流量”此单一模式效率的。

近十余年来,百度进行了锲而不舍,屡败屡战的商业模式突破计划,诸如以投资为驱动的中间页计划,投资一大批垂直细分类网站(如爱奇艺,去哪儿等),又进行了C2C的电商化探索,推出有啊,再到O2O的重金打造,以及最近大热的AI战略。

从运营看,当百度手握海量流量,投资垂直网站,用流量撬动投资收益,这当然是比“卖流量”要高效的生意,这也是百度最美好的时光,但随着移动互联网的到来,百度的流量霸主地位不断稀释,投资类企业又经历“关停并转”,O2O业务偃旗息鼓,金融拆分,在竞争对手已经构筑强大的壁垒之后,百度才将重心转移至手百,赞助春晚,提高用户粘性,维护广告收入的底线。

战略的摇摆和过度调整,使百度贻误了在线广告市场战机,从广告收入上可得到明显的证实。

如今百度的盈利重心仍然在广告收入,这是其当下现状。

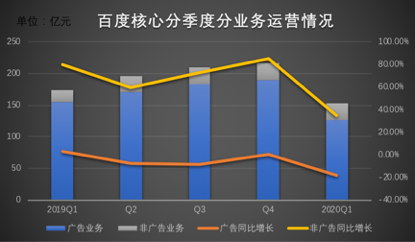

为客观表达百度核心业务发展趋势,我们剔除了爱奇艺的有关数据,见下图

虽然百度在宣传中AI为代表的新业务占比极大,非广告业务的同比增长也是大步领先广告业务,但迄今为止,广告仍然占据着百度核心83%的营收比,也就是说当下百度仍然是一家“线上营销公司”。

但在增速上,百度广告却表现的相当乏力,从2019年至今,同比增速大多在负增长区间,到2020年Q1,该数字甚至有加速恶化的迹象。

对于百度,创新业务尚在基建投入和亏损期,此时的广告业务不仅肩负着保增长的重任,亦承担着摊薄创新业务亏损的的使命,如果增速放缓,恐会影响百度核心业务的利润率。

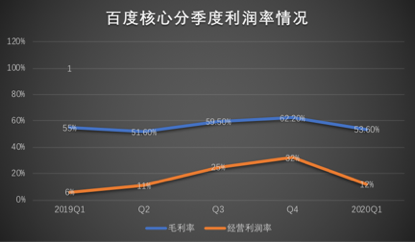

我们测算2019年Q1-2020年Q1百度核心业务的毛利率和经营利润率情况,见下图——

结合上图的广告业务增长情况,不难发现百度核心业务的毛利率趋势大致与广告业务近似,也就是说广告业务成长快慢会明显影响毛利率情况,如,2019年Q4在线广告增长回正,毛利率立即得到体现。

经营利润率就显得复杂,为降低损益表压力,百度在期间费用方面做了调整,主要在销售和市场费用方面进行了相当大的压缩,这是否会在随后影响百度的运营稳定呢?我们尚不得而知,总之,压缩期间费用是百度优化损益表的重要手段。

那么,既然广告业务如此重要,为何百度难以提振呢?

强调一点,手百的运营数据是相当不错的,DAU达到了2.2亿,较2019年Q4末净增2500万。

根据QuestMobile数据,疫情期间手机百度MAU接近5.4亿,用户规模不断攀升,但为何销售收入未得到同比增长呢?

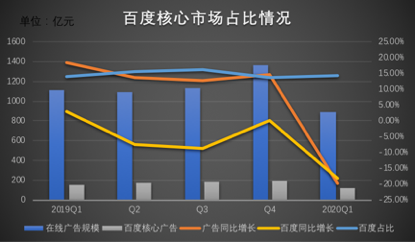

根据QuestMobile报告提供数据,我们先看百度核心业务在互联网广告行业中的占比情况,见下图

在过去的一年多时间内,除疫情严重的2020年Q1外,在线广告的增速大致平稳,大体在15%上下,但同期百度核心的广告增长可谓是跌宕起伏,从某种意义上看,百度的江湖地位确实是下降的。

北京师范大学《2019中国互联网广告发展报告》中曾披露:

2019年来自电商平台的广告占总量的35.9%,稳居第一,比2018年增长3%;搜索类平台广告以14.9%的份额仍居第二位,但比2018年的21%有所下降;视频类平台收入同比增长43%,取代新闻资讯类平台,成为第三大互联网广告投放平台。

电商和搜索类广告地位受到挑战,视频(尤其是短视频)的异军突起不仅承接了在线广告的主要增量,且挤占了百度为代表的老牌企业的市场份额。

在品效合一的营销诉求面前,产品的单一使百度的营销吸引力受到挑战,在解决手百的活跃度之后,百度需要的是丰富产品线,带动营销的组合式投放。

不久前,李彦宏亲自上阵直播,业内也风传百度将重点发力直播,无论结果如何,对于当下的百度,如何拿到新的广告市场是当下最为重要的工作之一。

当然我们也不能因此而过度唱衰百度,2020年Q1百度核心广告的市场占比略有回升,这也说明,在外界环境恶化同时,百度由于在搜索中的强势地位,使广告业务进行了较为明显的底线管理,这也就是说,虽然看空者众多,但百度并非是如分析者认为的那般脆弱。

但结合开篇分析,如今的百度已非PC时代的百度,流量的把控和运营能力也今非昔比,在过去的黄金时代,百度以流量撬动投资,将流量价值发挥到极致,而如今的百度,又能有何突围之术呢?

百度未来还有希望吗?

本章节重点探讨非在线广告的潜力。

非在线广告(亦可称创新业务)近几个季度一直保持高位数增长,究其原因主要为:

其一,小度音箱的带动,根据Canalys数据,2019年小度音箱出货量高达1730万部,市场份额位居国内第一,保守估计此部分销售额也会在20-25亿元的区间,贡献接近1/4的创新业务占比;

其二,百度云计算的IaaS占比突破5%,百度在此保守营收会在25亿元上下,也大致为创新业务贡献了1/4的收入;

其三,百度输入法,地图,AI以及PaaS业务,阿波罗等新业务大致贡献50亿元的收入,其中阿波罗作为百度向产业互联网迈进的跳板业务,意义重大。

如前文所言,创新业务由于尚在成长和投入期,增速如果过分大过广告业务,显然是会影响损益表表现,从改善损益表角度,创新业务(尤其是尚在亏损期的业务)应该与广告增长保持某种默契,以降低盈利性压力。

但与此同时,我们亦发现创新业务对资本性支出的影响。

百度核心业务的资本性支出在过去几个季度有着明显的收窄,主要原因为:1,百度广告方面的承压,尤其随着江湖地位的下滑,以往的预付广告费的比重或有所下降,广告业务的资金沉淀能力在下降;2.部分业务已经暂时度过高度投放周期,进入惯性成长阶段,如小度音箱方面,量产走高之后,资本性投入是可以放缓的。

根据前文的整体增长情况来看,创新业务的增速并未受资本性投入减少而有明显变化,这也证实部分业务已经进入较为稳定的发展周期。

对于百度这是一个难得的亮点,值得注意的是,由于投入减少,季度固定资产折旧计提也大致在13亿上下,并未冒头,也稳定了损益表的表现。

也即,从百度内部,创新业务对资金和盈利的压力是有所减小的,为今后的改革争取了一定空间。

但创新业务对百度当下的市值管理价值仍然较低。

截至目前,百度市销率不超过3,与此同时,字节跳动市销率大致是前者的2倍,在资本市场,单一用市销率对比,百度有低估的成分,但若用现金流贴现率估值模型,不难看出,长期内资本市场对百度的成长型是持严重怀疑态度的。

究其根本,乃是当下广告市场在确立的底线之后,尚未出现止跌上扬的迹象,与此同时创新业务尚不能为百度讲好“新故事”贡献力量。

也就是说,百度虽然在AI方面投入巨大,但资本市场仍然将其定性为在线广告收入,这不仅对百度的业务,亦对市值管理提出了更高的要求。

百度接下来,在稳定短期在线广告成长之后,需要讲好新故事,提高资本信心,用实际行动扭转市场看法,方是当务之急。

Canalys提供数据,2020年中国汽车大致为2100万台,较上年降低14%,其中电动和智能化汽车这需求明显提高,受此影响,国家层面对电动汽车的扶持也是业内所关注的,百度作为多年以来一直强调自动驾驶技术的企业,能否抓住此次机会,在行业变革中获得自身的投资回报,是改变自身“定性”的一大机会。

从BAT以及综合新兴的京东,美团,拼多多等企业情况看,只有百度在所处赛道的地位不断弱化的,这既有前期战略摇摆的问题,也是用户到行业习惯重大变化的结果,在2020年外部环境突然恶化之后,由于缺乏缓冲业务,百度的压力也是最大的。

从市值管理角度,百度更需要加快创新业务的成长,2020年对在线广告以及创新业务都是前所未有的挑战。