创投研究:中美各行业人才、企业密集度与薪酬对比

对比中美各行业人才、企业密集度与薪酬的目的在于辅助解答以下两个大问题:

一是整个国内各行业、企业总体分布是否合理:

中美各行业就业差异是什么?其中国内存在明显缺口、存在更多的探索空间的行业是什么、可能相对饱和领域是什么?

各行业头部企业集中度如何?国内对应是否在小而分散阶段、对应是否存在提升空间?

二是商业空间的理解和判断:

在C端,不同行业人群,在衣食住行、以及学习和自我发展上,对应着差异化的消费偏好。消费偏好的实现,是基于消费力,因此了解不同行业的薪酬(大众的消费力主要来源),可以获得一个定量参考。

在B端,每个行业的企业主要在垂直领域竞争(偶尔跨界)。对产品/服务的需求有共同点,比如对企业运营数字化升级SaaS、人才升级等存在相似偏好。对企业分布的了解,有助于判断所构建商业项目面向的B端用户总体(进而计划市场份额)。

一、中美各行业企业、就业人才占比与薪酬对比

1. 数据总览

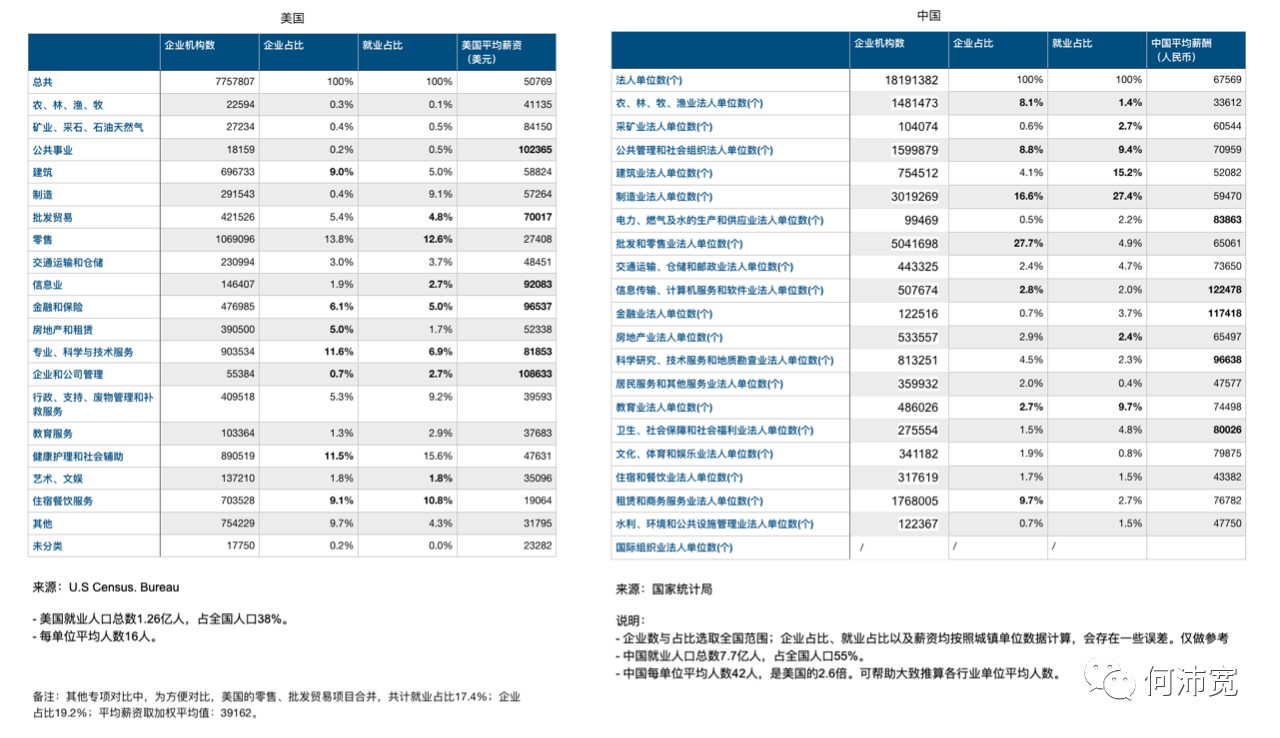

总的人才市场来看,美国1.26亿就业人口,在国内是7.76亿,分别对应776万公司机构、1819万法人单位。按平均计算,美国每公司/机构平均员工数16人,国内是42人。

就业市场中,就业占比集中度上,美国相对中国较为突出的行业为:零售和批发贸易、信息业、金融和保险、科研与技术服务、企业和公司管理、文娱、住宿餐饮。

行业头部企业集中度方面,中国在建筑业、金融业、教育与房产业较为集中,在信息业、制造业、零售与文娱的集中度低于美国。(此处需交叉对比就业占比与企业占比数据,请见下文图表)

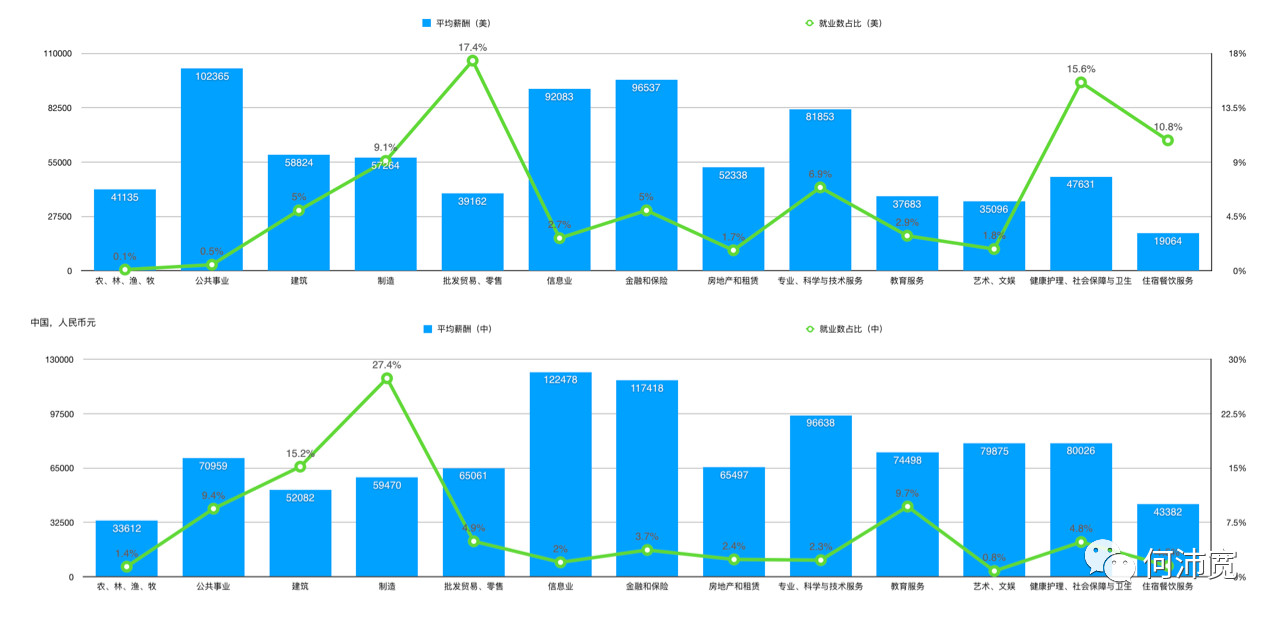

薪资(消费力)方面,美国表现突出的行业包括:公共事业、批发贸易、信息业、金融和保险、科研类。中国在:信息业、金融、科研类等。

下文会进一步对比中美相关数据的差异、与国内存在的可能性。

2. 中美各行业企业、人才密集度对比:国内存在缺口的行业是什么、相对饱和的行业是什么?

这一部分可以帮助理解两个问题:

对于商业项目构建者/投资者而言,存在较大(缺口)空间的赛道是什么?饱和的行业是哪些?

对于C端,可从一个整体来看自己所处行业的环境、辅助判断是否进入。

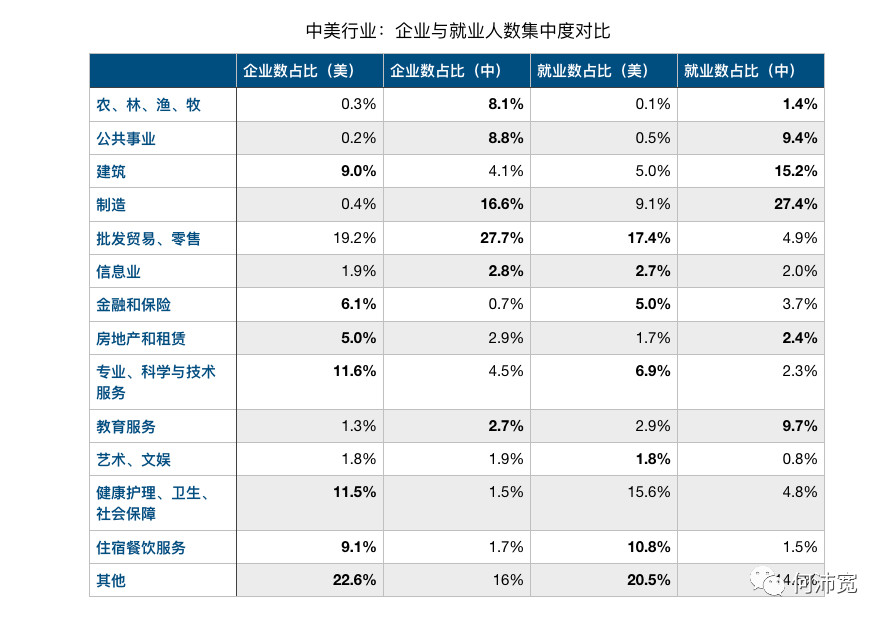

上图选取了部分行业数据,完整版见总览部分

就业占比(密集度)对比

上文已提及总体对比。具体来看,美国相对中国表现突出的行业:

- 住宿餐饮行业,就业人数占比达10.8%,在中国目前仅为1.5%。除了一部分原因可能是国内对应的员工薪资没有申报外,国内规范化的住宿餐饮服务类业务存在的空间也是非常值得关注的。

- 健康护理、卫生与社保业,就业占比达15.6%,在中国仅为4.8%。这其中可以部分解释为什么国内比如养老业、护理业,人力资源费用并不是传统认为的低价——国内对应就业人口尚存空间较大,相对而言还是“稀缺”资源阶段。在对应赛道,目前推测国内未来必有新的大公司出现。

- 科研与技术服务,就业占比6.9%,而国内仅为2.3%。这一个领域的数据差异,我目前的认知是,是一个亟待予以思考的问题:关于国内的科研环境土壤与人才是否愿意聚集投入的问题。就新兴行业而言,科研与技术服务,无疑提供了比如前沿技术等底层可能性,是一个关键要素,而目前的就业人数占比相比之下“并不是太理想”。有意思的是,关于予以思考,在目前的商业环境,国内新型技术大公司,正在提供与商业结合的科研土壤——正在代替部分国内体制内缺失的可能性,与国外大公司步伐渐进。

- 金融业、信息业、零售与批发贸易。目前占比分别是5.0%,2.7%、17.4%,中国对应的比例分别是3.7%、2.0%、4.9%。

以上行业,在国内是否存在更多可扩展空间,值得进一步关注。

在中国较为突出(相对饱和)的是:

- 公共事业,就业数占比9.4%,美国仅为0.5%。建筑业,国内15.2%,美国仅为5.0%。制造业,国内27.4%,美国9.1%。教育服务,国内9.7%,美国2.9%。

国内表现突出的行业,一个共同点可能在于:其行业聚集了过多的人事,部分可能可以用机器解决、部分在于人效比低。当然除了效率,其中部分原因在于解决就业。

补充说明的是相对多并不一定不合理,不过可以作为参考,判断某个行业目前的比例状态(本文均假设这个状态是饱和)。

3. 企业占比与人才占比关系对比:哪些行业头部企业集中度可待提高?

企业占比(密集度)对比

美国相对国内表现突出的行业:建筑业、金融与保险、科研与技术服务、住宿餐饮。中国在农林渔牧、公共事业、制造、批发零售业上相对突出。

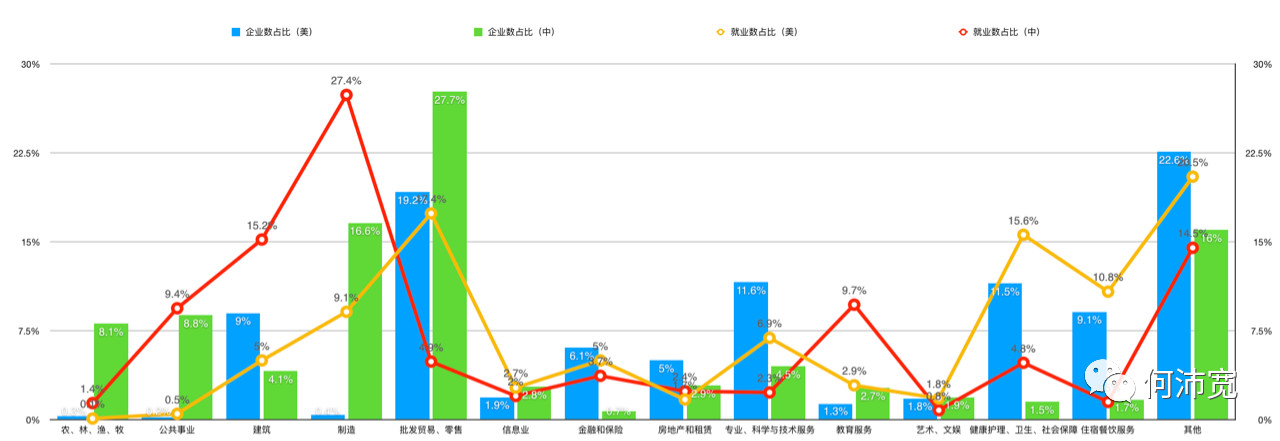

企业占比和就业占比在同一行业的关系并不线性相关。比如在美国,建筑业就业人数占比低于中国,但企业占比高于中国。中国批发零售业就业占比低于美国,但企业占比高于美国。这其中的差异能说明什么问题呢?

我目前的理解是:一部分原因是所在国家对应行业的大公司市场份额/市场集中度差异。假设在美国,一个行业就业占比高、对应的企业占比反而比中国低,那么这意味着这个行业在美国,对应大公司的市场份额相对高,而在中国可能更多由小而分散的公司组成。反之亦然。根据这个理解,下面会针对部分行业进一步数据对比。

中美:就业占比与企业占比关系对比

就业占比与企业占比关系:哪些行业头部企业集中度可待提高

就业占比与企业占比的对比,可以帮助思考:行业头部大公司在所在市场份额的表现是否有更大可能性?

比如上面提到的,在中国建筑业就业占比达15.2%,企业数占比仅为4.1%,在美国就业占比仅为5%,但企业占比达9%,这其中是因为中国建筑业行业集中度高、大公司的市场份额较高。

金融业,美国就业占比达6.1%,企业占比为5.0%,中国就业占比3.7%,企业占比0.7%,中国金融保险业的集中度明显高于美国。其他还有教育业务、房产业国内头部的集中度高于美国。

在信息业,美国就业占比达2.7%,企业占比仅为1.9%,而中国就业占比达2.0%,但企业占比达2.8%。这意味着美国信息业行业集中度较高。

制造业方面,美国制造业企业占比:就业占比=0.4%:9.1%,中国对应是16.6%:27.4%。从数字对比,美国头部企业集中度远高于国内。这其中部分原因可能在国内制造业集约化程度较低、工业制造在国内还存在小而分散的相对局面——在信息化时代潜在被整合的空间较大。中国的批发零售业、文娱业亦然。

3. 各行业薪酬、与就业人才密集度关系:垂直领域消费力、人才稀缺性

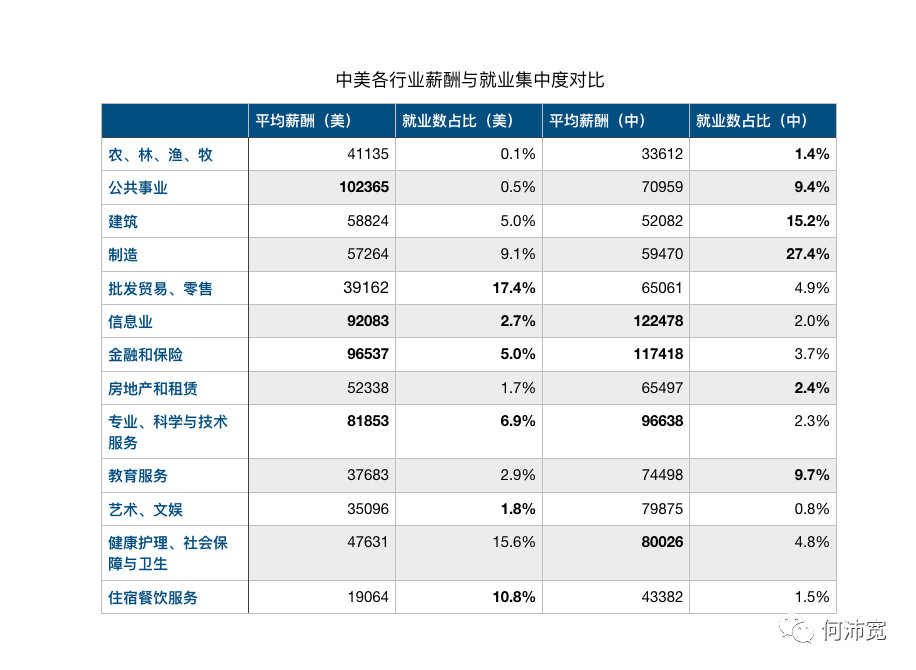

这一部分将帮助了解各行业薪酬平均水平——对于产品构建者,可以思考对应的消费力、定价策略,对于C端,可以更全面了解各行业的人才稀缺度,附以决策参考。

中美各行业薪酬水平与消费力

在美国,公共事业、信息业、金融保险、科研与技术类行业平均薪酬较高,在中国,信息业、金融保险健康护理与卫生类较高。相对而言,上述领域C端消费力较高。

薪酬高是否与人才聚集度完全负相关呢?

就业占比与薪酬关系

总体来看,薪酬与就业占比(稀缺度)成负相关的例子/行业有不少。比如在美国,公共事业就业占比仅为0.5%,平均薪酬是美国所有行业中较高的(10万美元)。对比中国,公用事业就业占比9.4%,平均薪酬同比国内最高行业,相对低一些(7万元)。

反面例子,比如在美国科研与技术服务平均薪酬8万美元,就业占比达6.9%,房产与租赁平均薪资5万美元,就业占比仅为1.7%。相对而言,科研与技术行业是被商业/财政鼓励的领域——人才集中度较高、薪资较高。

二、正在发生的变化

上文的数据,为方便中美同一年份对比(美国部分相关统计机构更新到2016年),因此取2016年进行比较。而在2017-2019年,中美都在发生变化。

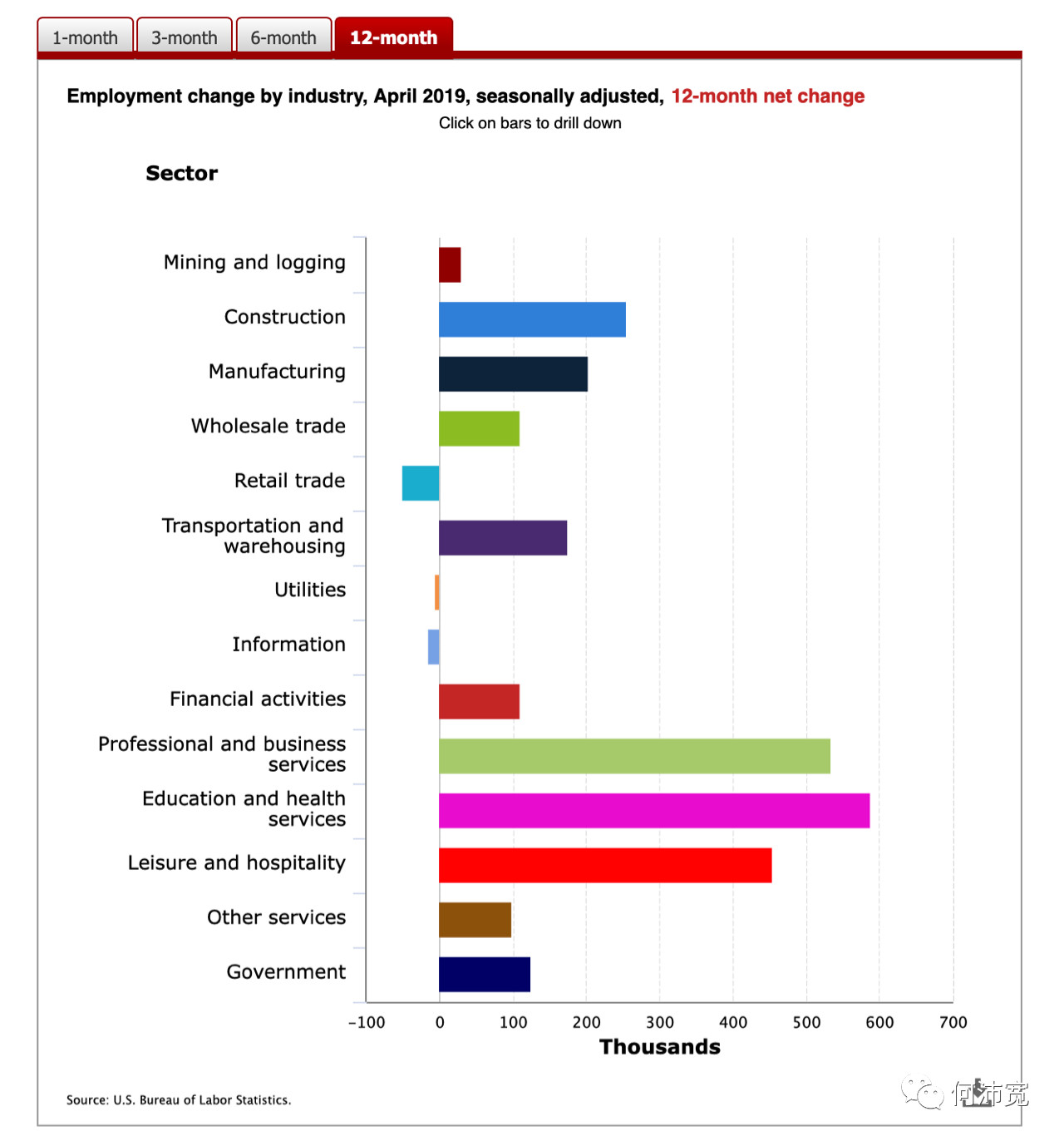

比如美国就业市场需求在2019年:制造业、金融、专业与商业服务、教育与健康等领域招聘需求在增长。反而信息业、零售业在稍微下降。对应的就业、企业集中度与薪酬水平也在发生对应变化。

在中国信息业就业人数占比2017年达3%,超过了2016年水平。且基于国内智能制造业(工业2025)的产业规划,占GDP近1/3的制造业正在升级,其需要信息科技支持,因此可以预计近年信息业就业与产品需求仍会增长。

最后

总体而言 ,本文提供了各行业在中美格局的一个参考框架。国别对比,可以看出其中的一些差异、以及国内可对标改进与提升的空间。而各行业企业与就业在国内占比,不仅受商业布局的影响,也有政策的导向、国民相对偏好等多种交叉因素影响。因此在落地时需考量更多关联要素。

--------

备注说明:

* 中国平均薪资部分采用了城镇各行业单位、就业人口数据,前者企业占比就全国而言存在偏差,后者可能是偏高的数据。

* 因为用于对比,文中主要用百分比形式,绝对值因比如各行业就业基数、企业基数,中美差异较大,较少加入讨论。

* 在行业选取方面,主要为中美可对比部分,存在差异的行业比如美国的“企业和公司管理”(从就业比例和薪酬来看,这部分也很有意思)、国内是暂时没有这个分类的,暂时没有加入讨论。

* 行业头部企业集中度部分,隐含了一个假设:同一行业总体就业人数越多的企业体量越大,因此就业占比越高、而企业数占比越低的行业,头部企业市场集中度相对较高。这个假设在实际行业存在较大差异时不成立。

交流探讨Wechat:Danbchpk

----

转载须注明出处