Rock Health 2018年Q3投融资报告:93笔交易33亿美元,医疗服务类公司融资最多

本文来自“动脉网”

Rock Health成立于2010年,主要投资从事数字医疗行业的创业公司,并为其提供资金、医疗、风险、法律、企业合作伙伴以及办公空间。

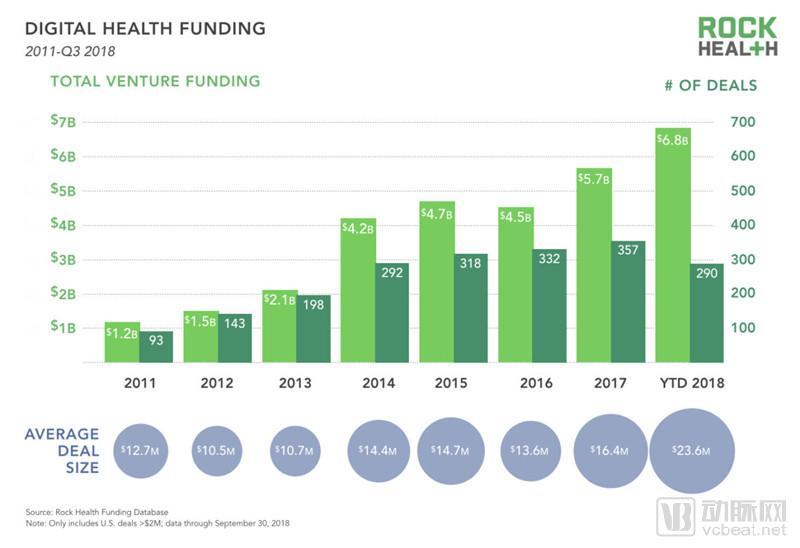

Rock Health最近发布的2018年第三季度数字医疗行业融资报告显示,本季度数字医疗领域的资本热度依旧不减,2018年第三季度总融资额达33亿美元。该季度的资金激增使2018年(截至9月30日)融资总额达到68亿美元,高出去年的年度资金总额10多亿美元。

以下是Rock Health对数字医疗投资市场的完整季度总结,动脉网为您编译了该报告的主体内容。

2018年第三季度是数字医疗领域融资的最佳时机。个人初创企业的融资速度表明,这是创业者的市场,在这个市场上,创业者融资的规模越来越大,也越来越频繁。以下是报告中的亮点:

1、2018年到目前为止,已有31家公司获得了FDA的数字医疗认证;

2、今年支持数字医疗公司的投资者中,大多数(59%)是数字医疗领域的连续投资者;

3、目前正在进行的交易比以往任何时候都多,这表明越来越多的投资者将更多的资源花在数字医疗上。

第三季度已超过2017年,成为数字医疗领域迄今最大的风险投资年

2018年第三季度,数字医疗初创公司共通过93笔交易筹集了33亿美元,使今年(截至9月30日)总融资额达到68亿美元。即使不算第四季度,2018年的总融资额也已经超过了2017年的57亿美元。

值得一提的是,2018年的平均交易额飙升至2360万美元,即使剔除超过2亿美元的6笔大额交易,平均交易规模(1760万美元)仍高于去年的1640万美元。

迄今为止,已有10家公司在2018年完成了超过1亿美元的巨额交易:Livongo(1.05亿美元)、Collective Health(1.1亿美元)、Tempus(1.1亿美元)、outset medical(1.32亿美元)、Helix(2亿美元)、HeartFlow(2.4亿美元)、Butterfly Network(2.5亿美元)、American Well(2.91亿美元)、23andMe(3亿美元)和Peloton Interactive(5.5亿美元)。

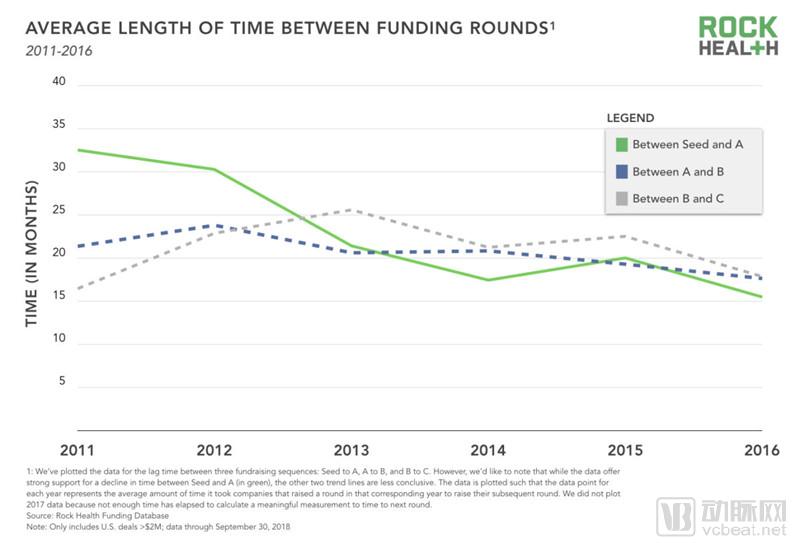

企业融资的平均融资间隔时间稳步缩短

当下,许多迹象都表明,数字医疗市场融资状况良好。

数字医疗企业不仅仅是在筹集更多的资金,他们还在筹集比以往任何时候都更多的连续资金,特别是种子轮到A轮的资金。过去几年里,企业融资的平均融资间隔时间一直在稳步缩短。例如,一家在2013年开始募集种子轮的公司,21个月后才募集到A轮。相比之下,一家在2016年募集种子轮的公司可能会在15.5个月内募集到A轮。

投资者支持国内医疗改革

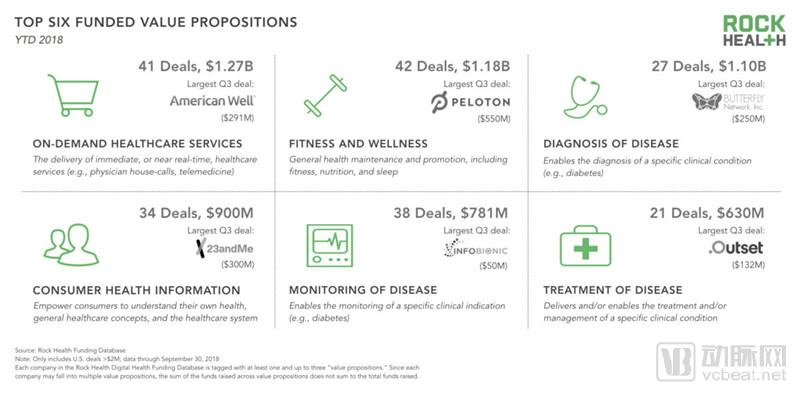

在2018年前三个季度,融资最多的是以按需医疗服务为主要价值主张的公司。其中,第三季度规模最大的交易是American Well (2.91亿美元),这是今年迄今为止的10笔巨额交易之一。

该类别主要包含通过各种渠道提供各种实时服务的公司。例如Doctor on Demand,这是一个允许患者与专业医生视频聊天的平台;Honor,在线高级居家养老机构平台;NowRx,提供按需处方配送服务;还有Nurx,为避孕和预防艾滋病毒做准备的远程处方和家庭分娩平台。

开发数字疗法的公司今年也已筹集了大量资金,包括Pear Therapeutics(4600万美元)、Click Therapeutics(1700万美元)、Akili Interactive Labs(6800万美元)、 Virta Health(4500万美元)、Propeller Health (2000万美元)和Hinge Health(2600万美元)。

致力于医疗服务方式转变的这一类公司融资最多,即患者能够在家中管理自己的健康状况。虽然消费者仍然需要面对面的医患关系,但人们越来越关注将患者(和患者数据)与医生联系起来并以更连续、方便的方式进行护理的公司。

投资者在扩大战略合作伙伴关系

独立风险基金仍是数字医疗领域的主要投资者,占2018年公开投资交易的63%。作为更广泛合作战略的一部分,许多投资机构正在对数字医疗公司进行投资。以下是2018年进行的一些值得关注的战略投资:

今年7月,GSK向23andMe投资3亿美元。23andMe授予GSK独家开采其药品目标客户数据的权利。在23andMe的500万用户中,约有80%的人选择分享数据,以供研究之用。他们对健康和生活习惯的调查结果有助于研究基因和环境之间的潜在联系,这可能揭示潜在的药物靶点。同时,双方都认为帕金森病是一个应该重点关注的领域。

Abbott 和Bigfoot Biomedical去年开始合作,将Abbott 的连续血糖监测器FreeStyle Libre与Bigfoot Biomedical的胰岛素输送系统整合在一起。今年,Abbott参与了Bigfoot Biomedical价值5500万美元的B轮融资活动,这笔资金将帮助Bigfoot Biomedical建立糖尿病监测平台,将胰岛素笔、胰岛素泵和血糖监测仪连接到智能手机上。

2017年,Cigna领投了Omada Health的5000万美元收购交易,并在今年第三季度扩大了商业合作伙伴关系。它将为患早期糖尿病、心脏病和高血压等慢性病风险较高的客户提供Omada Health的解决方案。

OSF Ventures参与了今年Level Ex的一轮融资,该公司为医生提供应用程序,以便对患者进行远程诊断和治疗。除了使用Level Ex现有应用程序的OSF临床医生之外,OSF希望找到更多机会,以数字方式进行医学教育和培训。

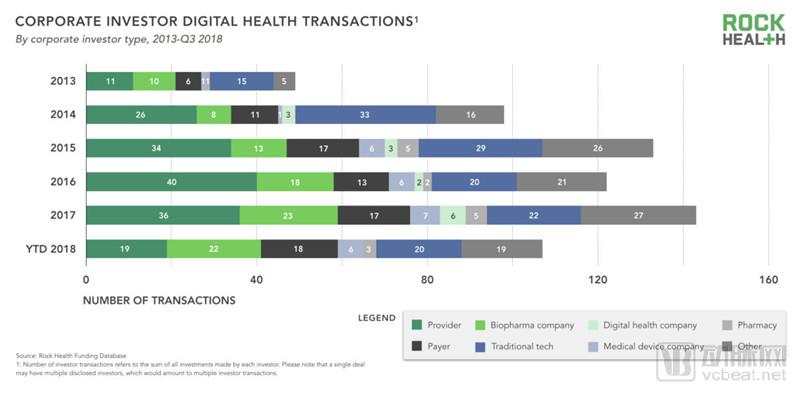

总体而言,到2018年为止,创业投资者共完成了102笔交易。生物制药公司和科技公司(例如亚马逊Alexa基金、百度风投、GV、Comcast Ventures)各自占这些交易的近20%。

大型科技企业继续进军医疗领域

今年上半年,亚马逊加大了对PBM战略的投入,收购了PillPack,这一举动在整个制药领域掀起了轩然大波。几周前,苹果公司宣布推出Apple Watch 4系列,这款产品具备跌落检测功能,并配备了一个经过FDA认证的传感器,能够进行心电图读数和心房颤动检测。

但苹果并不是唯一一家探索老年监测的公司,据悉,谷歌也正在考虑如何为老年人群提供家庭监测,亚马逊的Alexa也有类似的应用。

目前尚不清楚大型科技企业的战略将如何影响在这些细分市场中运营的初创公司。苹果公司用于检测心房颤动的产品之一已于2014年获得FDA认证,苹果发布声明之后,AliveCor首席执行官指出,苹果正在“做我们七年来一直在做的事情”。

虽然初创公司会将专有算法、有竞争力的定价和其他功能作为保持差异化的手段,但进入远程监测和家庭护理领域的大型科技公司仍会成为他们有力的竞争对手。此外,大型科技公司给数字医疗带来的关注,可能会刺激需求并教育消费者,扩大投资者市场。

以下是短期内需要关注的一些细分市场:

按需药店:像Blink Health、NowRx、Alto、agile Pharmacy和TelePharm这样的公司可能很快就会与亚马逊竞争,而亚马逊的PillPack收购也会影响直接竞争对手,如CVS和Walgreens,他们的股价在宣布收购后下跌。

可开处方的远程医疗企业:像Roman、Hims、Nurx和lemonaid这样的公司可能会发现亚马逊正在寻求进入按需处方市场。

家庭护理:每家大型科技公司都在智能家居领域展开竞争,但没有人成为将这项技术用于医疗目的的领军者。随着他们不断发展,这些公司将与各种家庭健康解决方案展开竞争,包括远程监测、患者用药依从、远程医疗以及按需症状检查和分诊。

不过,对这些战略布局进行过多解读可能还为时过早。2016年,苹果公司收购了Gliimpse,这是一个让消费者管理和分享自己医疗记录的平台。两年后的情况表明,这次收购似乎使苹果得以推进其医疗战略布局,而CareCloud,Modernizing Medicine和drchrono等数字医疗初创公司也在不断发展。

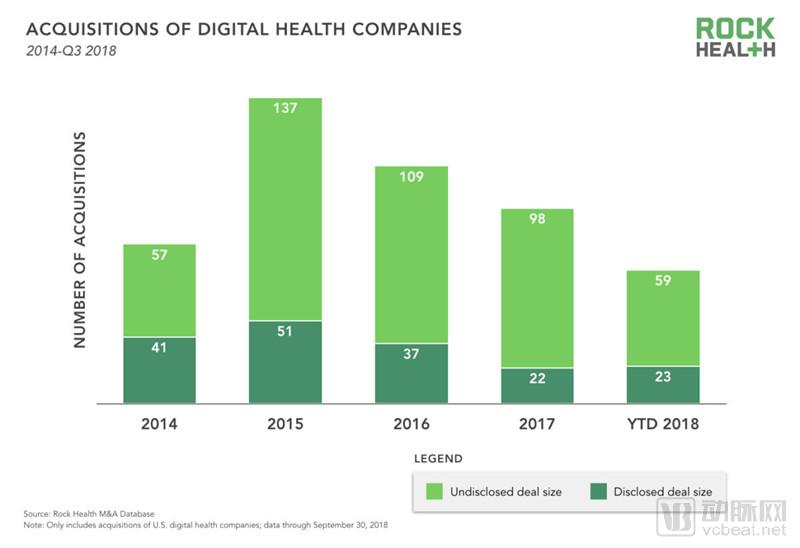

82家数字医疗公司被收购,整合成可见趋势

在2018年的前三个季度,有82家数字医疗公司被收购,几乎与2017年的全年总数120家持平,其中,专注于改善电子病历和临床工作流程的公司最有可能被收购。

有11家投资公司退出市场,IPO仍然缺乏(上一次数字医疗IPO是在2016年)。正如我们在2018年年中报告中所讨论的那样,缓慢的退出机制并非数字医疗行业所独有。数字医疗领域的整合是否会加速,仍有待观察。虽然目前还没有形成趋势,但一些数据表明这一趋势正在发生变化,我们相信这种变化将在未来一两年加速。

数据显示,数字医疗保健公司无疑是最多产的收购方,占今年所有并购交易的一半左右。有了足够的资金,以及建立产品线、招揽人才和扩大客户基础的愿望,数字医疗领域出现大量并购活动就不足为奇。

在9月份,Welltok收购了WellPass(它本身是Sense Health和Voxiva的合并公司),继续了Wellotk对Mindbloom和Predilytics等数字医疗公司的收购热潮。鉴于这种趋势,我们推测,私募股权和成长期投资者的组合,在某个时候将推动数字医疗领域的整合,因为投资者希望将有价值的、互补的产品组合在一起,以提供更大规模的服务。