颠覆传统VC,李丰和他的新基金FreeS要如何革命?

今年6月中旬,李丰从IDG离开,目的是要做一家新基金。

8月16日晚,这家新基金FreeS(峰瑞资本)在短短筹备50天后就和媒体见面了。FreeS新基金有1支主基金和3支专项基金,目前主基金中有1.5亿美元基金和10亿人民币基金,专门用于FreeS的“开拓性”尝试。

那么号称“颠覆”传统VC行业的FreeS,要进行的是一场怎样的变革?

1、改变VC传统收费机制

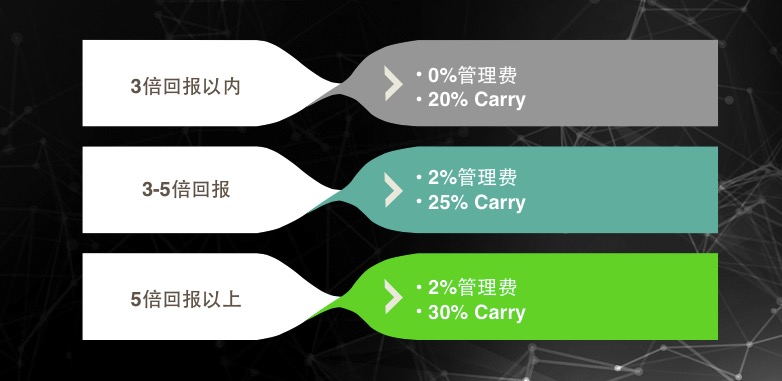

在传统风投基金中,LP出钱,GP出力,一般GP会收取2%的硬性管理费用。而当投资的创业项目获得收益(Carry)时,LP一般会有80%的分成,GP会获得剩下20%。

而在FreeS基金中,这个长期的行业游戏规则被打破。李丰设计了一套“管理费对赌条款”,根据收益回报的高低,对管理费和Carry有不同的要求。只有所投项目获得3倍以上的回报时,FreeS才会收取2%的管理费用。而项目若获得5倍以上回报,FreeS基金对于Carry的要求会增长到30%。

2、改变Carry的分配比例

若项目回报在3倍以内,对于20%的Carry分成,FreeS基金也做了极大变动:

- 在第一个10%中,它做了以下规定:若外部人员推荐项目成功投资后,将获得该项目的5%Carry,投资执行团队获得剩下5%;若内部人员(包括LP、已投企业、管理团队)推荐项目成功投资后,将获得该项目8%Carry,执行团队获得2%。

这也就意味着,FreeS也打破了传统VC的回报分成,不仅将更多的回报反馈给项目搜寻推荐者(这部分群体大多数为基金中下层的投资经理),更为重要的是对“外部人士”有了很强的激励。在5%的激励回报反馈下,对于刚刚出生的FreeS基金而言,可以借助外部力量更快速和高效地搜寻好项目。

- 而在第二个10%中,FreeS基金让创业者决定Carry分配。

这部分Carry不能用来作为创业团队内部的奖励,而是在与基金项目负责人和投后团队商讨后,由创业者决定分配给提供关键性帮助的对象,比如LP,或者基金团队成员,甚至是提供关键资源或技术支持的外部人士。

所以这样的Carry分配比例也就意味着,FreeS在获得20%的收入回报后,只获得2%或5%的固定执行收益,而剩下的一大部分,都反馈给了这套机制,一方面能够让更多人分享“推荐项目”的功劳,从而形成好项目搜寻的正反馈效应;另一方面奖励那些曾经为创业者提供关键性帮助的“苦劳”群体,从而聚集更多的人和资源,以投入到帮助和扶持创业者这件事情上。而这一点的最大获利者其实是创业者本身,这就使得FreeS基金在和其他VC竞争时对于创业者更具有吸引力。

3、降低LP门槛,改革投委会

传统VC对于LP都有较高的资金门槛,有些甚至是要拥有一定的身份名望和资源,而在FreeS基金这里,这套成规也被打破。只要是符合国家规定的合格投资者,资本只要在100万人民币以上,都有机会成为FreeS基金的LP(上限200人),这就使LP的准入门槛被大大降低,可以有更多的人加入LP来帮助创业者。

对于LP群体而言,既可以赚取80%的Carry,也有机会从GP那里获得帮助创业者的奖励回馈。此外,LP在本轮之后都享有跟投和优先查看投资项目的权利。这一套方式感觉有点类似“股权众筹”,只不过资本交由FreeS基金打理,以获得项目的收益分成作为回报。

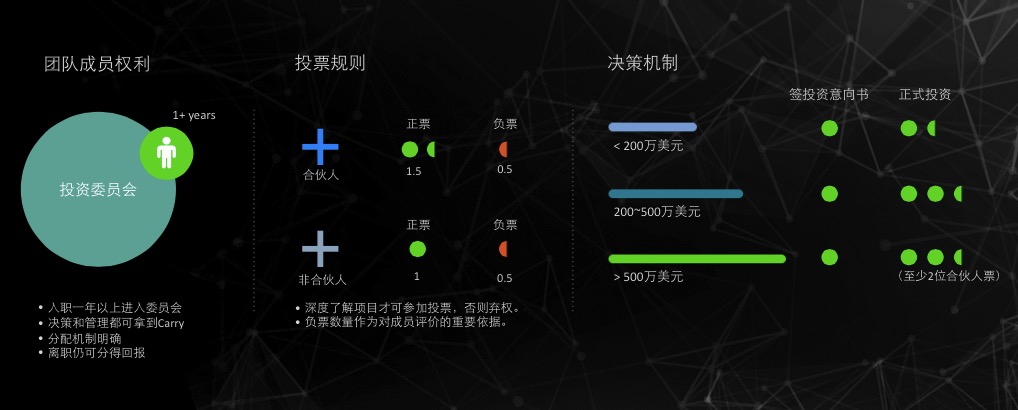

而对于投委会的改革,FreeS基金让所有一年以上的投资团队成员都享有投票权,并设立了透明的投票规则和决策机制,让投资经理也可以参与到公司投资决策中。这样的投票+分成形式,毫无疑问会调动起中低层投资经理的积极性,并且让好项目更容易被投中。

从以上变化中可以看出,李丰和FreeS基金想做的事情很简单:他们要做一个大平台,这里面有LP的平台、创业者的平台、收入分成的平台和项目搜寻的平台。基金将一大部分GP的收入反馈到这个平台上,依靠一整套激励机制以吸引更多人、资本、资源的投入。一方面大大提高了搜集项目的数量、质量和效率,另一方面帮助创业者实现项目的优化升级,最终实现更高的收益。

这一套平台思路和其他平台型创业公司很类似:虽然每单赚的很少,但依靠机制可以高效快速起量并形成正循环。

为什么要做这样的一整套改变?李丰的回答蛮值得思考。

首先是供需关系底层逻辑的发展变化。当资本的供给速度增长高于好项目数量增长时,基金更容易融到钱,好项目价值也会变贵。而当整个资本和创业市场在高速地发展时,传统VC已经没法满足现有创业市场的需求,好的创业公司越来越多,新的基金也越来越多,两端越来越碎片化。

其次是源自互联网思维的核心。所有依靠互联网思维发展起来的大公司都有一个特点,那就是把所有可能对消费者友好的因素都做到,并且在同类竞争中向前突进一大步。

基于以上两点,FreeS基金要解决的核心问题就是两条:1、如何在两边都是碎片化的情况下提高VC的效率;2、设计怎样的机制可以对创业者更好。因此就有了上述一整套体系设计。

目前FreeS基金团队共有17人,因受到IDG的帮助支持使目前已参与投资的企业数达到了21家。现在这一阶段基金投资重点是TMT领域,其中互联网金融、O2O&C2C、医疗、企业服务占比较高。但李丰说,基金的投资重点也会随着行业趋势的变化而变化。

在查看李丰过往的投资记录后,会发现他的很多投资案例都有“趋势性”色彩。那么,他是如何做到“前瞻性”的趋势投资呢?

李丰说,他主要依靠三点做趋势性投资。

首先是全球性投资研究的指导经验。因为在全球不同的市场发展阶段可以看到同一个商业模式的发生发展状况,当跟踪一个行业一段时间后就会慢慢找到它背后发展的原因和节奏。每一个大的趋势发生背后是有必然的规律,为什么是现在?为什么是这个?之前美国比中国发展快一些,用同样逻辑思考后就会对中国投资具有向后的指导经验。

其次是思维习惯。在思考一个事物时始终去想的问题是为什么是现在?为什么是马上?为什么是它先发生?它发生之后必然会导致谁将发生?这个当中可以借鉴的就是过去曾经在相关行业类似现象发生的迭代规律。

最后是运气成分。在和尽量多的创业者接触后,会对轻微趋势和正在发生事情有敏感度。或许因为偶然原因进入一个行业投到一两家公司,它们初期都有较好地发展,于是就要开始思考,它们的模式和指向性是不是一个趋势,这背后是否有一些其他的道理,然后再按照第一条和第二条进行思考和判断。

可爱的创业者,如果你或你的朋友的项目希望被 36 氪报道的话,请狠戳这里,:)。