分拆上市盛宴,VC/PE机会来了

编者按:本文来自微信公众号“投资界”(ID:pedaily2012),作者王晓,36氪经授权发布。

历经十年,A股分拆境内上市的通道终于亮起了绿灯。

8月23日晚,证监会发布《上市公司分拆所属子公司境内上市试点若干规定(征求意见稿)》(下称《规定》),向社会公开征求意见一个月。这意味着,不久的将来,分拆上市将正式在A股实施。

《规定》给分拆子公司境内上市画出了一条明确的路径,其中包括分拆上市的试点条件(7条硬指标)、分拆流程、监管方式。这一重大资本市场改革立即引发业内热烈解读。

历史上,PE巨头重金涉猎分拆上市的例子不在少数,但更多的是在海外。早在2014年,弘毅、高盛等PE巨头38亿元入股东软集团两家子公司参与其分拆上市的投资,就曾在业内引起震动。

在行业人士看来,分拆上市将推动PE/VC等机构参与进子公司的投资,进一步驱动创新发展。

“对于VC/PE的影响,我倒觉得是间接的,如果我们已投资的上市公司分拆业务独立上市,对母公司利好其实对我们减持变现也有好处。”一位本土创投机构的投资人向投资界(ID:pedaily2012)分析。

“大胆想一下,如果分拆业务有很大空间,那这又是一个好项目,我们机构也可以通过换股进到子公司,或者独立再投资子公司,分享更加长期的成长收益。”

七大门槛:没有市值要求

不是想拆就能拆。根据《规定》,上市公司分拆原则上应当满足七个条件,值得一提的是,没有了之前传说的市值要求。

今年年初,业内流传一项有关拆分子公司在A股上市的条件门槛,其中包括:上市公司(母公司)上市满5年、3个月平均市值大于150亿、3年合计扣非净利润大于10亿。

《规定》中完全没有提到对市值这一项的要求,而是设置了盈利门槛。

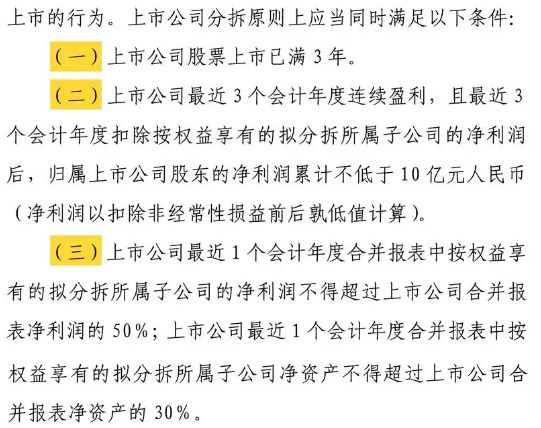

其中,最重要的三个财务指标分别是:母公司股票上市已满三年;最近三个会计年度连续盈利,且扣除拟分拆子公司净利润后,母公司净利润累计不低于10亿元;母公司最近一个会计年度合并报表中,拟分拆子公司的净利润不得超过母公司净利润的50%,净资产不得超过母公司净资产的30%。

不限于科创板上市,也可借壳

此前,市场普遍预期将允许A股公司分拆子公司在科创板上市。而此次,新规创新力度更大,将开展A股公司分拆并在境内上市的试点。

证监会在《规定》中首次明确了上市公司分拆上市的概念,即上市公司将部分业务或资产,以其直接或间接控制的子公司的形式,在境内证券市场首次公开发行股票上市或实现重组上市的行为。

分拆上市的大门彻底打开。不限分拆上市的目标板块,不只是可以分拆到科创板上市,中小创及上交所主板也都可以;此外还允许分拆借壳上市,不限只可以IPO。

今年1月30日,证监会发布了《关于在上交所设立科创板并试点注册制的实施意见》。其中提到,达到一定规模的上市公司,可以依法分拆其业务独立、符合条件的子公司在科创板上市。此后,市场对分拆上市落地的市场预期就不断高涨,一度出现多家A股上市公司扎堆分拆子公司登录科创板的现象。

满足条件的不超过100家

虽然没有了市值要求,《规定》的创新力度也更大,范围更广,但满足条件的A股上市公司可能不超过100家。

根据媒体测算,按照分拆上市划出的硬指标,再结合上市公司治理情况、风险事项等因素,同时符合分拆条件、分拆所属子公司符合发行上市条件的上市公司不到百家,占A股市场公司家数2%至3%。

据财新报道,此前已有9家上市公司明确表态,“正在准备”或“有意向”分拆旗下子公司赴科创板上市。

这些公司不能分拆上市

以下情况被明确不能分拆上市:

对拟上市的子公司业务或资产,《规定》要求,上市公司最近三个会计年度内发行股份及募集资金投向的业务和资产、最近三个会计年度内通过重大资产重组购买的业务和资产,不得作为拟分拆所属子公司的主要业务和资产;所属子公司主要从事金融业务的,上市公司不得分拆该子公司上市。

《规定》对董监高与拟分拆上市子公司的关系也作出要求,即上市公司及拟分拆所属子公司董事、高级管理人员及其关联人员持有所属子公司的股份,不得超过所属子公司分拆上市前总股本的10%。

《规定》还要求,上市公司不存在资金、资产被控股股东、实际控制人及其关联方占用的情形,或其他损害公司利益的重大关联交易;同时,上市公司及其控股股东、实际控制人最近36个月内未受到过中国证监会的行政处罚;上市公司及其控股股东、实际控制人最近12个月内未受到过证券交易所的公开谴责;上市公司最近一年及一期财务会计报告被注册会计师出具无保留意见审计报告。

严厉打击忽悠式分拆

东北证券高级副总裁、保荐代表人高伟曾撰文指出,在母子公司组织架构下,同业竞争、关联交易、独立性方面难以监管,天然隐藏着难以发现和监管的利益输送、关联交易等行为。这也是为什么此前监管层一直不鼓励境内上市公司分拆子公司境内上市的主要原因。

为了解决这一难题,《规定》对上市公司分拆的信息披露以及监管方式进行了详细阐述。其中包括:上市公司分拆按照重大资产重组的规定充分披露信息,还要履行股东大会特别决议程序;分拆后子公司发行上市,应遵守首次公开发行股票上市、重组上市的有关规定。在具体执行中,还要求上市公司充分披露分拆的影响,并提示风险。履行董事会、股东大会的程序,并且必须经出席会议的2/3股东以上表决通过,并且要要出席的2/3中小股东表决通过。

证监会强调,对分拆上市试点中发现的虚假信息披露、内幕交易、操纵市场,尤其是利用分拆上市进行概念炒作、“忽悠式”分拆等违法违规行为加大打击力度。

VC/PE机会来了

对VC/PE而言,《规定》带来的最大潜在利好就是,退出的渠道更加畅通了。

事实上,VC/PE参与的分拆上市交易不在少数。2014年12月,东软集团宣布与弘毅投资、高盛、东软控股等投资者签订协议,对旗下东软医疗和东软熙康进行投资——两项投资合计金额接近38亿元人民币(以公告当日汇率折算),并分别成为国内医疗器械领域和互联网+医疗与健康管理领域最大单笔融资,以及全球互联网医疗与健康管理领域最大单笔融资。

按照协议,该投资资金交割完成后,各方将开始启动东软医疗和东软熙康的上市进程,完成上市的期限为6年。

六年时间转眼即逝,最新媒体报道显示,东软医疗和东软熙康有望在科创板上市。随着新规的发布,VC/PE机会已然到来。

不过,有几点仍需注意。

一位资深投行认识指出,分拆上市最大的意义不是再造一个壳,而是上市公司作为孵化平台,对新业务、新板块核心团队的激励,而征求意见稿要求上市公司及拟分拆所属子公司董事、高级管理人员及其关联人员持有所属子公司的股份,不得超过所属子公司分拆上市前总股本的10%,“这个比例的激励效果可能差了一些,也许达不到政策预期了”。

此外,虽然《规定》没有明确设定,但其实暗藏隐形门槛。“市值标准取消了是不错,不过最近三年累计十亿利润的公司,市值也不会太低。”某知名第三方咨询公司分析师表示。