明月镜片冲刺IPO:成本十块的“暴利”生意经

编者按:本文来自微信公众号“格隆汇新股”(ID:ipopress),作者:寿司英雄,36氪经授权发布。

烟草的暴利性人尽皆知,而一枚又薄又小的镜片里也折射出了一门大生意。

近期,明月镜片再次更新了招股说明书,第三次向创业板IPO发起冲击,去年7月其IPO事项初次获深交所受理,但在经过两轮问询后还未过会。

明月镜片成立于2002年,主要聚焦眼镜镜片、镜片原料(树脂原料)、成镜、镜架等眼视光产品的研发、设计、生产和销售。从股权结构来看,控股股东明月实业直接持有公司73.45%的股份;实际控制人为谢公晚、谢公兴和曾少华(谢公晚妹妹的配偶),前两者为兄弟关系。

从一家名不经传的眼镜小铺子发展到如今的连锁大户,明月镜片承了赛道的气运,壮大至今,但细细剖析,其经营过程中的痛点还是存在感满满。

01 闪着金光的蛋糕生意

明月镜片的背后也有个颇为励志的故事。

谢公晚出身浙江温州,经商思维似乎已刻进了骨子里。1986年,刚成年的他跟着舅舅北上闯荡,在东北摆了个眼镜摊,赚到了第一桶金。

少年人心高气盛,自然不会止步于此,随后他来到广州,想要继续开拓眼镜生意,天有不测风云,用来开展批发业务的货被查封,所有的积蓄都搭了进去。

打击自然很大,但年轻人有着试错的资本,在振作之后他仔细考量,选择进军江苏这一经济大省,去南京发展,这其中还有个最重要的原因在于此地距离“世界眼镜之都”丹阳很近,后者每年镜片产量占全国产量的75%、占全世界的50%,具备较为完整的产业链。

判断没错,在90年代末,经济发展下,婴儿潮掀起,叠加不少大学扩大招生,学生入学增多,近视概率也增大。谢公晚的生意做得红火,终于拥有了一家属于自己的眼镜零售店。此时的他却还是坐不住,想要继续探索生意的深度。

由于那时的眼镜市场并不规范,鱼目混珠之象时有发生,产品没有质量保障,行业缺少标准化,谢公晚决定由下游零售转向上游生产,2002年,他与弟弟谢公兴、妹妹谢微微在上海成立明月镜片,开始发力树脂镜片制造。

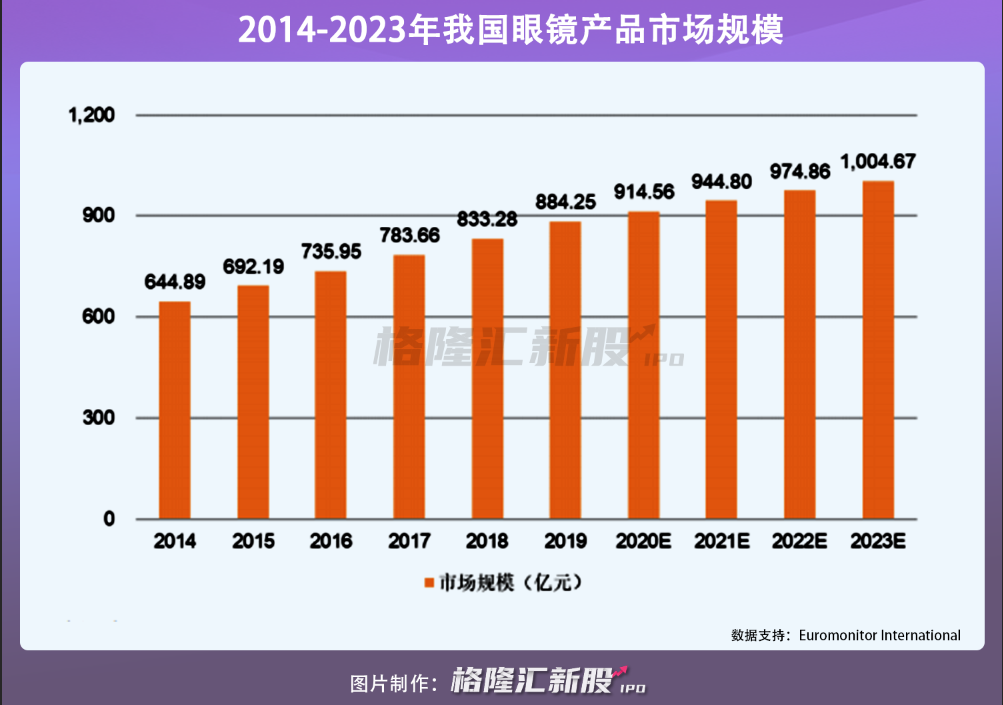

这一决定做得很聪明,毕竟其背后的市场需求十分可观。我国本身就有着较为庞大的近视人口数量,尤其是疫情后,网上授课活动不断渗透,我国儿童青少年近视率小幅上升(目前我国儿童青少年近视率为53.6%,大学生近视率超过90%),作为眼镜消费大国,预计2021年我国镜片市场零售量达到2.7亿片,2025年或达到3.2亿片。

业内有句话流传已久,20元的镜架,200元卖给你是讲人情,300元卖给你是讲交情,400元卖给你是讲行情,足以证明眼镜行业的有利可图。

02 高增长背后的阵痛

面对这块诱人的市场大蛋糕,明月镜片抓住了一定的趋势,业绩表现一路走高。 但凡事不能只看表面,其内里的经营问题还是十分凸显。

1.不涨价就没增长?

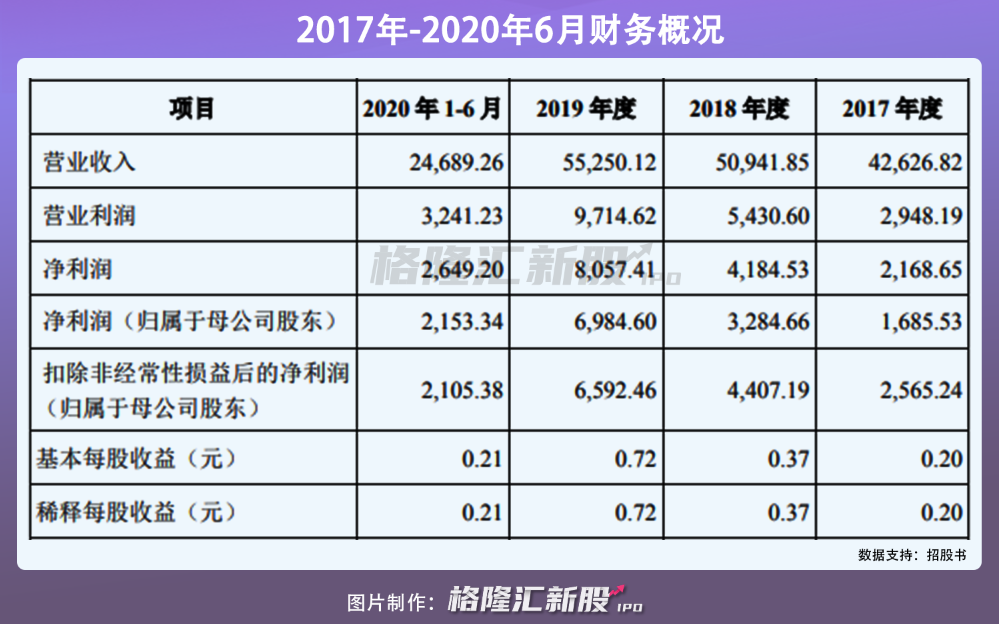

2017年-2020年6月(以下简称“报告期内”),明月镜片实现营收分别为4.26亿元、5.09亿元、5.53亿元、2.47亿元,净利润分别为2168.65万元、4184.53万元、8057.41万元、2649.20万元;此外,毛利率分别为39.01%、44.34%、50.88%和53.78%,除去疫情的影响,走势还算较稳。

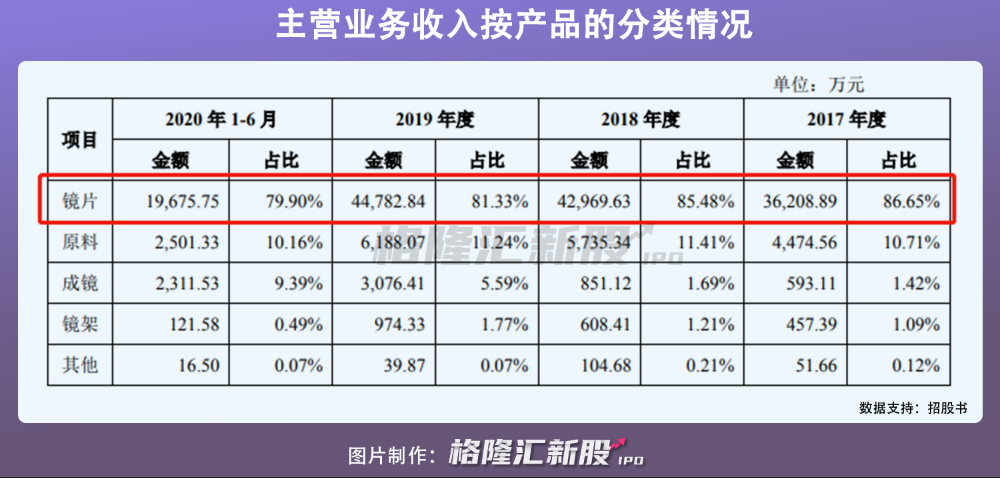

其中,报告期内,镜片分别贡献了主营业务的86.65%、85.48%、81.33%和79.90%,是其盈利贡献的主力。

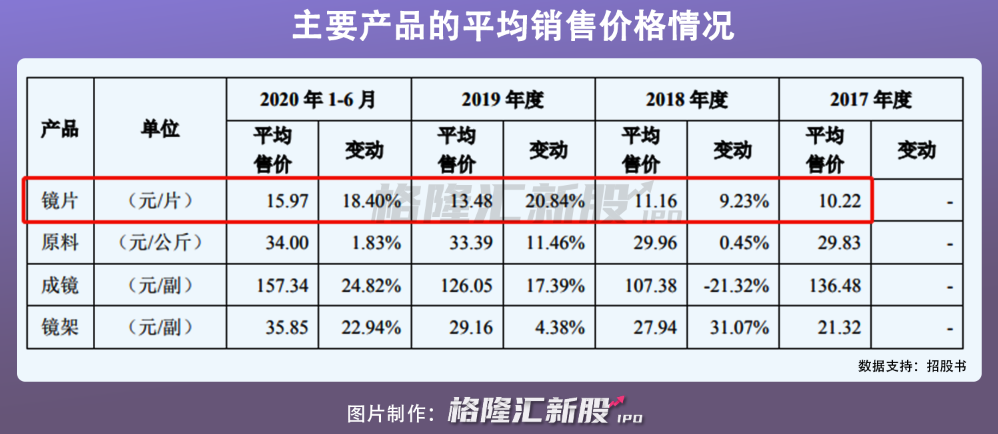

而由于明月镜片产品的售价基本是成本的10倍以上,具备一定的“暴利性质”。

仔细发现,公司主要通过涨价策略实现了盈利的逐年增长,但长期来看,这一策略事实上不是优选。就在2019年,明月镜片实施了一轮调价,2017年明月镜片平均价格为10.22元/片,2019年提价到了13.48元/片,市场反应不尽人意,其镜片销售量由2017年的3544万片下滑至2019年的3321万片。

显然,光是通过涨价拉动毛利率的增长不是什么一劳永逸之法,尤其明月镜片在创新研发上没有建立优势的前提下,消费者黏性或受较大负面影响。

2.烧钱不为研发只为营销?

明月镜片产品有个很明显的特性就是重营销而轻研发,公司在营销支出上大开大合,却在技术创新上不具备优势,这并不利于其抢占高端化市场。

报告期内,公司销售费用分别为4928万元、7682万元、1.04亿元、5034万元,其中,广告费支出占据大头,又是请老戏骨陈道明代言,又是在《非诚勿扰》、《最强大脑》等节目投放广告,从2017年的633万元涨到2019年的4172万元,大幅增长。

图片来源:网络

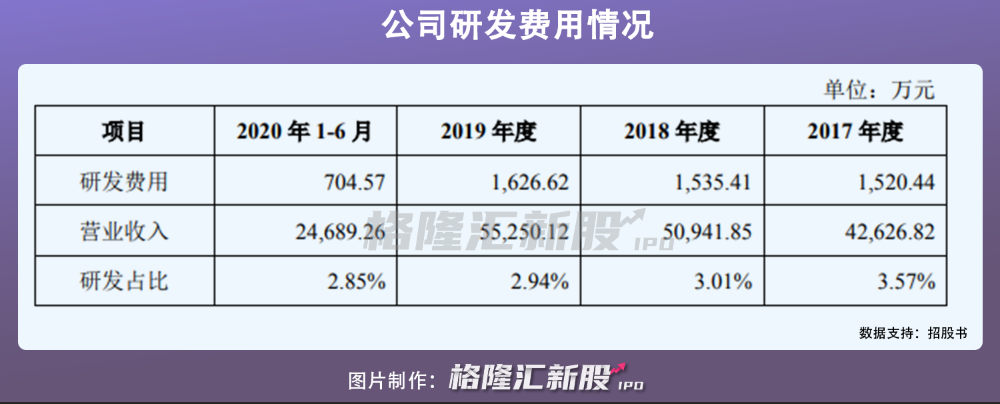

相比之下,同期的研发费用就“少得可怜”,报告期内,公司研发费用分别为1520.44万元、1535.41万元、1626.62万元、704.57万元,分别占营业收入的比例为3.57%、3.01%、2.94%、2.85%。

要知道镜片是眼镜企业的利润核心产品,而评价镜片的质量标准在于折射率,高折射率镜片的毛利更为可观。而一直以来,由于发展起步较晚,我国在高折射率镜片的树脂单体等镜片原材料上一直受制于日韩厂商(韩国KOC、日本三井、日本三菱等),在产品质量和品种上面临“卡脖子”的难题。

明月镜片目前主打的镜片折射率是1.67,而这一技术已经“过气”,即早在2008年韩国KOC Solution就已被研发出来,不具备更高的竞争价值。由于自身无法直接生产折射率1.67及以上的树脂单体,如今其主要依赖国外进口,向韩国KOC及其关联方三井中国、丹阳KOC采购,并不具备关键的技术话语权,也将影响后期盈利的稳定提升。

3.回款难、扩产存疑?

此外,公司的应收账款不断攀升,坏账准备比重也在增大,恐会对其经营发展埋下风险。

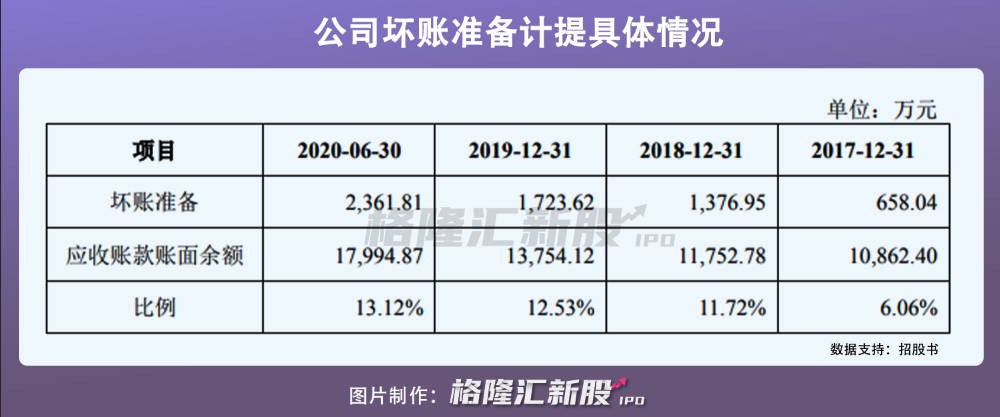

报告期内,公司应收账款账面余额分别为1.09亿元、1.18亿元、1.38亿元、1.80亿元;坏账准备分别计提658.04万元、1376.95万元、1723.62万元、2361.81万元,占应收账款余额的比重分别为6.06%、11.72%、12.53%和13.12%,比重增加明显。

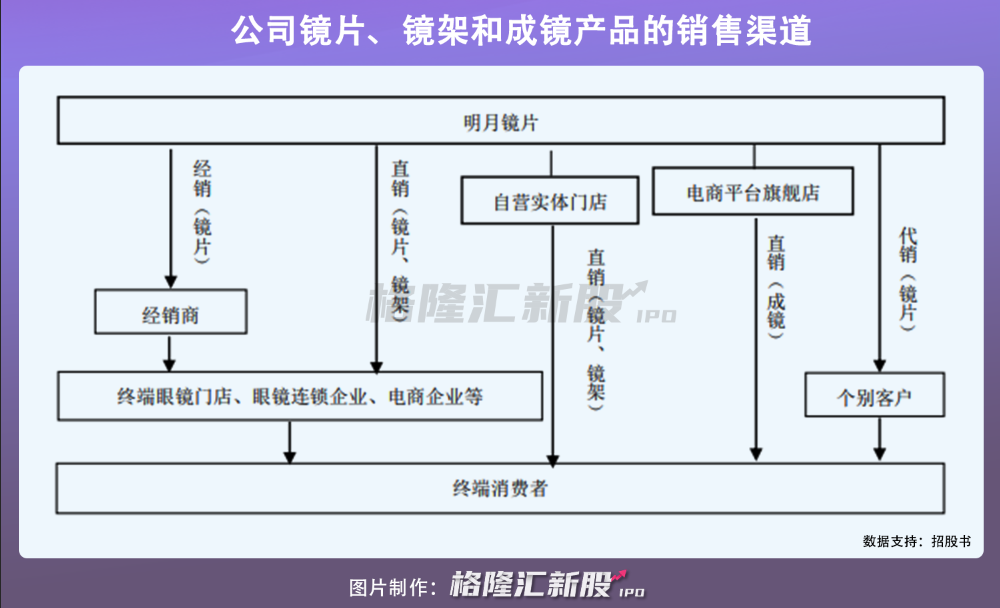

基于明月镜片销售模式主要为直销,占主营业务收入比重超七成,其面对的客户群体多为中、小型公司制商贸企业和个体工商户,客户质量参差不齐,回款速度不稳,易出现“回款难”的经营问题。

更值得玩味的是,本次IPO明月镜片拟公众公开发行不超过3358.54万股,数量不低于发行后总股本的25%,拟募集5.68亿元资金,其中4.4亿元将用于树脂镜片的扩产及技术升级项目。

而这或与其产能利用率现状产生了一定的矛盾之象,即在2017-2019年,明月镜片产能利用率分别为95.72%、99.43%和83.02%,下滑明显;再者,当期公司存货周转率分别为2.69、2.6和2.22(次/年),逐年下降,且远低于同行业可比上市公司同期平均数分别为10.19、5.42、4.66(次/年),扩产能的必要性也得思量一番。

03 结语

放眼望去,国产镜片行业看起来很美,所谓的暴利属性业内外人人皆知,但其间的入局者或都有着自己的心酸。在这一片充分竞争的红海里,我国的眼镜生意技术门槛不够高,同质化凸显,品牌没有做大做强,易陷入费力不讨好的价格战之中。

目前A股还未出现所谓的专门卖眼镜的大牛股,市场对明月镜片期待颇高,它乘着赛道的高速成长性,叠加营销策略打出了一些名声,但事实上业务并未构建相应的技术护城河,竞争力或会处于相对弱势,即便成功上市,业绩增长的不确定性还是凸显。