六看汤臣倍健:利润增长含“水分”,保健品巨头还需开个“处方药”

文 / A股频道

出品 / 节点财经

近些年,随着民众健康意识提升,减肥族、跑步族、养生族越来越多,吃保健品蔚然成风,上至耄耋老人下至童稚小儿,趋势越来越年轻化,群体越来越庞大。

作为行业内的领军品牌,基于赛道的景气度和较早布局的先发优势,汤臣倍健(300146)在2020年较为困难的市场环境中依然取得了不错的成绩。

财报显示,2020年前三季度,汤臣倍健实现营收50.33亿元,同比增长14.88%;归母净利润14.67亿元,同比增长23.16%;扣非净利润14.88亿元,同比增长31.07%。

不过,抽丝剥茧,汤臣倍健这组漂亮的利润增长数据包含些许“水分”, 长期来看, 背后亦藏有“隐患”。

本文,节点财经(ID:jiedian2018)将从汤臣倍健的历史沿革、产品布局、财务状况、上行空间等多个维度入手,全面拆解这家公司。

/ 01 /

看历史沿革:从“倍健”到“汤臣倍健”

2002年,梁允超拿出70.38万元,收购了广州佰健69.68%的股份,开始生产和销售“倍健”品牌的各种膳食营养补充剂,始为汤臣倍健的雏形。

而后,梁允超又收购了珠海海狮龙,将其作为生产基地,并通过大力扩张药店渠道,迅速抢占非直销领域空白市场,为公司的早期发展积蓄动力。

据悉,2003年广州佰健的营业收入为1043.45万元,净利润39.80万元。到2004年,营业收入猛增到3505.79万元,净利润高达1054.96万元。

2008年,梁允超以海狮龙为平台,将自己控制的广州佰健、奈梵斯和友邦制药整合,正式将公司更名为“广东汤臣倍健生物科技有限公司”,同时也是为踏入资本市场做准备。

2010年算是汤臣倍健的高光之年。8月,汤臣倍健在上海完成了与全球最具代表性的明星之一姚明的签约仪式,如同当年耐克选择乔丹,有姚明代言的汤臣倍健,迈出了由渠道驱动向品牌驱动重要的一步。12月,汤臣倍健登陆深交所创业板,募集资金用于产能扩充和营销网络升级。

依靠姚明的明星效应及资本市场的资金支持,汤臣倍健开始向大众知名品牌过渡,业绩迅速精进,并逐渐确立行业龙头地位。

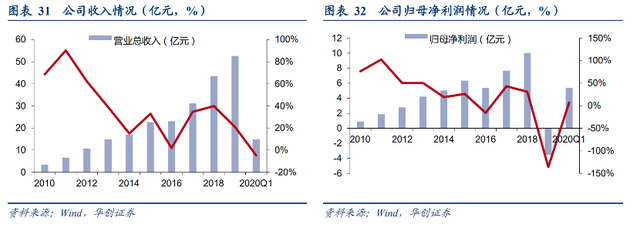

拉长来看,自2010年上市以来,汤臣倍健营收和归母净利润均增长了10余倍,年均复合增速近40%,整体业绩保持向上趋势。

图源:华创证券研究报告

但不可否认是,期间也有过波动。比如2012年“毒胶囊”事件,汤臣倍健单季净利润出现大幅下滑;2016年,囿于禁止明星代言、海外电商冲击和药店扩张红利结束,公司增速严重放缓,净利润缩水15.8%……

/ 02 /

看业务布局:主品牌+大单品模式

2017年,为了应对业绩压力,汤臣倍健提出“大单品”模式,并将其作为继姚明代言之后的第二个重大市场战略。

围绕这些调整,主打氨糖软骨素产品的子品牌“健力多”被推到台前。

通过大范围、高频次投放广告,配合骨健康检测、骨健康讲座等销售手段教育消费者,以及强化渠道覆盖广度和深度,2017年“健力多”实现了超160%的增长,2018年继续维持128.80%的高亢增速,创造收入8.09亿元。

2019年,“健力多”同比增长约47%,营业收入达11.90 亿元,占比22.61%;同期,主品牌“汤臣倍健”增速约8%,营收占比61%;公司营收整体增速20.94%。

不难看出,“健力多”作为公司第二大营收支柱,也是拉动公司业绩增长的“引擎”。

数据来源:汤臣倍健财报

截至目前,汤臣倍健旗下有四大单品,除了“健力多”,还包括收购得来的澳大利亚品牌LSG,关注眼部健康的储备大单品 “健视佳”、面向护肝市场的储备大单品“健甘适”。

2019年,LSG境内外营收合计5.87亿,据公司在年报里称,LSG的营收没有带来预期增长。“健视佳”和“健甘适”未披露具体数据。

值得注意的是,在高速增长多年后,“健力多”明显慢了下来,2020年前三季度增速已降至12.21%。“健视佳”和“健甘适”尚在推广期,LSG2019年受《电子商务法》打击,元气大伤,现正处在恢复期。汤臣倍健后续增长动力略显不足。

/ 03 /

看盈利能力:毛利率下滑,靠压缩费用提升净利率

纵向梳理,汤臣倍健近三年来业绩增速逐渐放缓。

2017年—2019年,其营业收入31.11亿元、43.51亿元和52.62亿元,同比增长34.72%、39.86%和20.94%;对应归母净利润7.66亿元、10.02亿元和10.46亿元(未计提商务和无形资产减值),同比增长43.17%、30.79%和4.49%,公司业绩增长已显疲态。

数据来源:汤臣倍健财报

2020年前三季度,营收增速进一步放缓至14.88%。同时,囿于营业成本增速高于营收增速,汤臣倍健毛利率同比上期下滑1.91%,为65.41%。

不过,毛利率的降低并未影响到汤臣倍健的净利率,其净利率反而提升了3.55%。

背后的秘密来自于大力削减期间费用。报告期内,汤臣倍健销售费用为9.96亿元,较上年同期12.12亿元减少超2亿元,同比下降17.82%,管理费用和财务费用分别同比下降2.36%、202.22%,由此产生了立竿见影的效果。

这似乎更像是短期压缩费用,以谋求利润增长,但也让收益质量打了折扣。

长期来看,在竞争激烈的保健品市场,这并不是一个可以让公司一劳永逸的好方法。

/ 04 /

看营运能力:产销率不足,存货持续增长

盈利能力下滑的同时,汤臣倍健的营运能力也不乐观。截至2020年三季度末,公司存货6.67亿元,较上年同期增加1.25亿元。

节点财经(ID:jiedian2018)整理发现,近年来汤臣倍健的存货规模持续走高。2016年—2019年,公司存货价值分别为3.39亿元、4.22亿元、6.71亿元、7.42亿元。

数据来源:汤臣倍健财报

深入分析,汤臣倍健自2018年起就出现了存货积压迹象。2018年公司生产片剂71.2亿片,同比增长50%,销量54.73亿片,只增长了13%;粉剂产量6656吨,同比增长32%,销量5185吨,只增长了5.31%。

2019年,汤臣倍健片剂产量71.25亿片,销量53.56亿片,库存量同比增长21.5%;粉剂产量8005.71吨,销量5602.19吨,库存量同比增长16.97%;胶囊产量4.44.69亿粒,销量23.9亿粒,库存量同比增长28.68%。

产量远大于销量,意味着汤臣倍健的产销率不饱和,也就是市场常说的产能过剩。有意思的是,即便如此,公司却仍然坚持募集资金扩大产能。

今年10月,汤臣倍健发布非公开发行股票募集说明书,拟向不超过35名特定对象非公开发行不超过16000万股A股股票,募集资金不超过34.68亿元,投入珠海生产基地五期建设、珠海生产基地四期扩产升级等项目。

另外,汤臣倍健账面上还挂着一笔庞大的应收账款。截至三季度末,其应收账款4.86亿元,较年初上升 327.94%,公司表示主要系销售规模增加及按照惯例在年初授予部分客户信用额度,年底集中进行清收所致。

/ 05 /

看投资并购:吃下去容易,消化好难上加难

伴随着业务规模的扩大,汤臣倍健开始走上国际化道路,除了启用高度统一的国际品牌形象,强化用户对品牌全球化认同,收并购是出海的重要一环。

但恰恰就像梁允超所说的那样,并购市场是“吃下去容易,咽下去难,消化好更是难上加难”。

2018年8月,汤臣倍健34倍豪赌澳大利亚益生菌产品生产和销售企业LSG。据悉,当时LSG净资产仅1亿元左右,汤臣倍健的收购价格为35.14亿元,溢价程度高达34倍,计提商誉和无形资产超15亿元。

2019年,受《电商法》冲击,中小代购纷纷退出市场,收入结构中代购占比较重的LSG遭遇重创,当年收入同比大幅下滑43.84%,只有0.82亿澳元。

这一数据与汤臣倍健当初在做收购评估时的预测值相差甚大。公告显示,汤臣倍健曾预计2019年LSG收入为1.89亿澳元,预测增长率为27.26%,而实际上2019年LSG收入不及预测值一半。

业绩完全偏离轨道,为此,汤臣倍健对LSG计提减值准备10.09亿元,计提无形资产减值准备5.62亿元,导致公司2019年净亏损3.56亿元。

2020年至今,LSG难言乐观。汤臣倍健坦言,虽然2020年1—9月境外LSG实现收入4.36亿元,同比增长23.90%,分部间抵消后同比增长28.42%,但是若未来LSG在澳洲市场的经营状况或“Life-Space”在中国市场业务推广不达预期等,仍面临无形资产减值风险,会对公司当期损益造成一定影响。

/ 06 /

看市场空间:行业集中度较低,存在边缘化风险

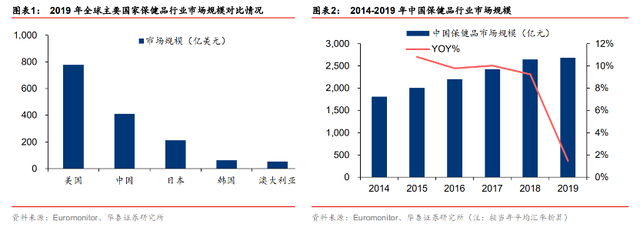

随着老龄化程度加剧,居民保健意识不断增强,以及医疗、消费升级等因素驱动,中国已跃居为全球第二大保健品消费市场,市场规模仅次于美国。

根据Euromonitor数据,自2014年起中国保健品行业呈现逐年递增的态势,2019年保健品市场规模2685亿元,15-19年复合增速8%。

图源:华泰证券研究报告

其中,膳食补充类保健品是最大的细分市场,2015年-2019年复合增速8%,2019年市场规模达到1621亿元,占整个保健品市场规模的比重在6成以上。

众所周知,在过去较长时间内,保健品行业一直是一个“尴尬”的存在,进入门槛低、注册审批时间比药品短,临床试验难度比药品低,行业利用消费者心理进行暴利定价,从而吸引了大量厂家涉足其内。

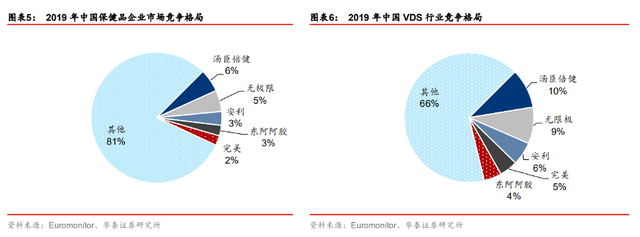

同时,由于以往“蓝帽子”资质管理不严格,部分低质保健品企业得以通过“贴牌”进入市场,不仅对行业声誉造成负面影响,也导致行业整体集中度较低。

2019年,我国保健品行业前五大企业分别为无极限、汤臣倍健、安利、东阿阿胶和完美,市场占有率分别为5.7%、5.3%、3.4%、2.6%、2.4%,CR5 19.4%,意味着这是一个极度分散的市场,各家所占份额相差不大,也很难形成规模优势,稍有不慎就有被边缘化的风险。

而在膳食营养补剂领域,2019年因权健事件引发蝴蝶效应,行业集体大地震,尤其是直销企业受影响较大。

图源:华泰证券研究报告

反馈到市场份额上,无限极、安利、完美三家直销企业的份额分别下滑1.4%、0.7%、0.9%至9.1%、5.8%、4.5%,非直销企业汤臣倍健份额提升2.1%至9.9%,超越无限极成为膳食补充剂领域龙头,市场CR5占比为33.7%。

展望未来,行业经过了2019年的大调整,以及受疫情影响,或有望迎来恢复性增长,但预计监管仍将维持强势。

但在目前市场充分竞争的局面下,汤臣倍健面临市占率无绝对优势,LSG后续整合能否顺利实施以及整合效果能否达到预期存在不确定性,食品安全等风险。

节点财经声明:文章内容仅供参考,文章中的信息或所表述的意见不构成任何投资建议,节点财经不对因使用本文章所采取的任何行动承担任何责任。