怎么爬“投资理财”这座大山?

编者按:本文来自微信公众号“凯莉彭”(ID:kai-li-peng),作者:凯莉彭,36氪经授权发布。

Photo by Denys Nevozhai on Unsplash

01

从前有一座山,传说山顶有财宝,但是山很高,也没有明显的路,人们不知道应该怎么爬这座山。

村民A找到一条看起来能最快到达山顶的路线,但是途中险象环生,容易摔跤,稍不注意还可能会摔下山崖。这个人爬到一半,发现他比其他村民爬得快,于是对山下的村民们喊叫:“快来呀,我这条路是最快的路!“

村民B爬了一小段,一个失足不小心摔下了山,还好小命没事。他回到村子里,对其他村民说,这座山太危险,千万不要去爬,在家呆着最安全。

村民C找到一条看起来很安全的路,道路平缓,但是代价是爬升的也比较慢。他爬着爬着,听到从半山腰上传来村民A的吆喝说自己找到了最快的路,村民C不免觉得有点郁闷,甚至纠结自己是否应该换到另一条路上。

村民D仔细的观察了这座山各个潜在路线的地质结构和沿途障碍,最后选择了自己比较放心的一条路,这条路虽然存在一些障碍,但是不至于威胁到他的人身安全。

村民E压根懒得自己找路,看爬哪条路的人吆喝的人多就跟着走哪条,于是他不得不一会儿选这条路,一会儿又想办法换到另一条路。

村民F爬这座山爬过好多年、好多次,了解不同道路的特点,他语重心长的告诉人们爬山中的注意事项,但注意事项无非就是注意安全,不要掉下山——这种经验太无聊了,大家都觉得自己不是那个会掉下山崖的倒霉鬼,所以遵守的人不多。

只有当人们在爬山过程中摔了跤、受了伤,才会想起当初村民F的话。但是如果人生可以重来,村民们大多还是会亲自去摔跤,去学习这些功课,而不是直接听前辈的话。

02

虽然这座山可以有很多的隐喻,我今天想说的这座山是投资理财的大山。

看到别人去年一年收益100%,你的只增长了20%,你是不是会去看看别人买了什么?是不是虽然不太懂也跟买了一点什么?

看到别人说“周期末日要来了”,你会不会忍不住想自己是否应该清仓?

投资大师们说“不懂的公司不要投”,你能做到不买那些看起来诱人但是你不懂的股票吗?

很多投资大师认为低费率的指数基金是最好的投资标的,诺贝尔经济学奖得主Eugene Fama曾说:“90%的主动基金跑输指数“,但是你是不是觉得定投大盘指数太无趣了?“说不定我就是那天赋异禀的另外10%呢,所以我就要赌下一个十倍股”。

这些路再走一遍也还是一样的,经验和教训都是得自己亲身体验过的才会印象深刻。

什么,你说不想亲自体验?好的,我总结了前辈们的部分经验:

一、最好的投资标的是什么?

1. 股票是最好的投资标的

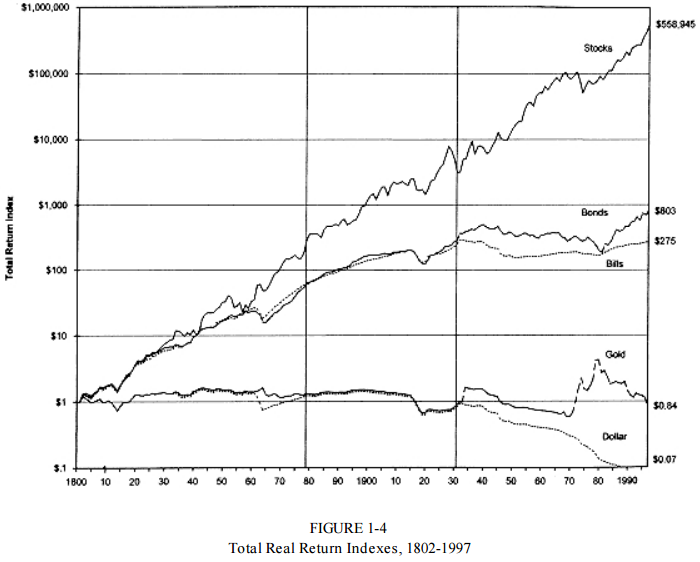

从过去几百年来看,股票是最好的投资标的,时间线拉的越长,这个优势越是明显。Jeremy Spiegel在他的Stocks for the Long Run这本书中,分享了下图:

这张图的意思是,如果有人在1800年把一美元现金留作现金,那么它在1997年值0.07美元。如果这一美元在1800年被用来买了黄金,那么它在1997年值0.84美元。如果在1800年买了债券,那么它在1997年值803美元。如果在1800年投入了股市(这里指的是S&P500指数),那么它在1997年值558,945美元。

也就是说,虽然中间历经了大萧条、美国内战、两次世界大战、传染病爆发等等重大灾难,但是从拉长了的时间线来看,股票绝对是最坚韧的投资标的。

但是,这个时间线要够长,因为如果视线只是在短期,那么股票也是波动最大的投资标的。

2. 投资股票,大多数人的最好选择是指数基金

巴菲特在1996年致股东的信中说:“大部分投资者,包括机构投资者和个人投资者,早晚会发现,最好的投资股票方法是购买管理费很低的指数基金。”在2003年致股东的信中,巴菲特也说过:“对于大多数想要投资股票的人来说,最理想的选择是收费很低的指数基金。”

2008年5月3日,在伯克希尔股东大会上Tim Ferriss问:“巴菲特先生,假设你只有30来岁,没有什么经济来源,只能靠一份全日制的工作来谋生,根本没有很多时间研究分析投资,但是你已经有笔储蓄足够维持一年半的生活开支,那么你攒的第一个100万将会如何投资?请告诉我们具体投资的资产种类和配置比例。”

巴菲特回答:“我会把所有的钱都投资到一个低成本的追踪标准普尔500指数的指数基金,然后继续努力工作。”

有人问,指数涨幅代表股市投资平均业绩水平,可是为什么过去几十年经济持续增长,股市持续大涨,而大多数投资者却连平均业绩水平都达不到呢?

巴菲特说:“我认为主要有三个原因:第一,交易成本太高,投资者买入卖出过于频繁,或者在投资管理上费用支出过大;第二,进行投资组合管理决策是根据小道消息和市场潮流,而不是根据深思熟虑并且量化分析的公司评估;第三,盲目跟随市场追涨杀跌,在错误的时间进入或退出股市,比如在已经上涨相当长时间后进入股市,或是在盘整或下跌相当长时间后退出股市。”

二、如果要投资个股,那么你需要……

1. 找到杰出的公司

这个原则基于这样一个常识,即一个经营有方,管理者可以信赖的公司,它的内在价值一定会显现在股价上。所以投资者的任务是做好自己的“家庭作业”,在无数的可能中找出那些真正优秀的公司和优秀的管理者。一旦找到这样的公司,应该长期持有。

2. 不必担心短期价格波动

巴菲特的第五个原则是“不要担心短期价格波动”。他的理论是:既然一个企业有内在价值,他就一定会体现出来,问题仅仅是时间。世界上没有任何人能预测出什么时间会有什么样的股价。事实上,巴菲特从来不相信所谓的预测,他唯一相信的是,也是我们能够把握的是对企业的了解。

他购买股票的基础是:假设次日关闭股市、或在五年之内不再重新开放,是否有信心一直持有这支股票。也就是说他对所投资公司的未来有着绝对的信心。

3. 保有耐心

巴菲特的原则是:不要频频换手,直到有好的投资对象才出手。他常引用传奇棒球击球手Ted Williams的话:“要做一个好的击球手,你必须有好球可打。”

如果没有好的投资对象,那么巴菲特宁可持有现金。据晨星公司统计,现金在伯克希尔哈撒韦公司的投资配比中占18%以上,而大多数基金公司只有4%的现金。

4. 坚持不亏钱的原则

巴菲特认为投资最重要的原则有两个:第一个原则是永远不要亏钱,第二个原则是永远不要忘记第一个原则。做到不亏钱,需要选择价值被低估的好公司,不要在股票下跌时忍不住卖出,长期持有。

我知道,即使看完这篇文章,甚至读过投资大师们的所有著作,大多数人还是不会完全照做。当然,能够保持独立思考是可贵的,更重要的原因是,如果不是通过亲身经历领悟的道理,即使听了千百遍,人们也不会深刻理解它的价值。

最近行情下跌,希望大家都能把眼光放长远,不因短期涨跌而患得患失。可以预见这段时间会出现很多带着耸人听闻标题的文章,让人们觉得世界末日就要来了。但山顶还远,咱就牢记前辈的叮咛,慢慢爬吧。