30家地产商如何涉足医疗?缴了千亿学费总结出4条经验

编者按:本文选自“动脉网”(ID:vcbeat),36氪经授权发布。文/罗美、高康平、高道龙、李艳瑜

随着中国进入老龄化社会,医疗健康服务在未来很长时期内,都会成为最大的民生需求。

嗅觉灵敏的开发商,如万科、恒大、万达、绿城等,已经在社区服务上,特别是社区健康医疗服务领域里,以各自认为可操作的方式布局发力,催生了一大批养老地产或者医养结合的项目。

国家政策鼓励民营资本办医,大力发展新型医疗模式,尤其是倡导围绕家庭医生服务,从“疾病治疗”转型到“健康干预”。

社区作为入口,把社区里的人以及他们的生活需求,作为核心的资源加以利用,是地产商着力要考虑的重心。不过,医疗服务在社区里到底以什么样的形式呈现,依然是一个处于长期摸索的命题。

房地产商转型医疗大事件

地产发展的趋势,现在发生明显的变化。一是从产品竞争向服务竞争的转变,二是由地产开发向社区运营的转型,三是由单一的地产业务向整合创新型社区平台业务的延伸。

这些发生着的变化,一是地产行业由增量物业向存量物业发展的必然,二是健康医疗等新产业引导社会资本发生流动的结果,三是城镇化发展与更新的趋势所致。

2011年,万科向深圳政府申请深圳办医。2013年,万科儿童医院落户深圳宝安中心区,但尚未进入施工阶段。2013年万科宣布与上海新虹桥国际医学中心、复旦医疗产业投资公司等共同斥资总计2.5亿元建设复旦万科国际儿童医院。

宜华健康入局医疗健康领域是在2014年,其以7.2亿元收购广东众安康后勤集团股份有限公司全部股权,后者是一家医疗后勤综合服务行业“一体化非诊疗”专业服务提供商。同年10月,其与广东省第二人民医院合作的广东省网络医院正式上线。2015年2月,宜华地产更名为宜华健康,正式布局医疗健康产业。

2015年3月,绿景控股与北京儿童医院达成战略合作。9月,公司发布100.5亿元定增预案,公司将所募资金用于建设4个实体医院包括北京儿童医院集团肿瘤医院(10亿元)、北京儿童医院集团儿童遗传病医院(9.6亿元)、通州国际肿瘤医院(23亿元)以及南宁市明安医院(21亿元),1个医学中心即肿瘤精准医学中心(19.5亿元),2个平台包括儿童健康管理云平台(10.3亿)及医疗健康数据管理平台(1亿元)。绿景控股由此全面转型进入医疗行业。

2016年1月,万达宣布与英国国际医院集团(简“IHG”)在北京签订合作协议,万达将总投资150亿元,在上海、成都、青岛建设三座综合性国际医院。2017年4月6日,万达集团与成都市人民政府正式签订战略合作备忘录,双方协议将耗资700亿元,打造一座世界级的医疗产业中心。万达转型“轻资产”运营模式,迫在眉睫。

政策梳理和解读

除了房地产商的大事件以外,国家在大健康产业上的政策也颁布了很多。

2010年12月,《关于进一步鼓励和引导社会资本举办医疗机构的意见》,明确提出鼓励社会资本办医。鼓励和引导社会资本举办医疗机构,有利于增加医疗卫生资源,扩大服务供给,满足人民群众多层次、多元化的医疗服务需求。

2013年10月,国务院印发了《关于促进健康服务业发展的若干意见》,进一步明确多元化办医格局,向紧缺型医疗机构方向引导。鼓励企业、慈善机构、基金会、商业保险机构等以出资新建、参与改制、托管、公办民营等多种形式投资医疗服务业。同时简化对康复医院、老年病医院、儿童医院、护理院等紧缺型医疗机构的立项、开办、执业资格、医保定点等审批手续

该意见提出到2020年,基本建立覆盖全生命周期的健康服务业体系,打造一批知名品牌和良性循环的健康服务产业集群,健康服务业总规模达到8万亿元以上。

2014年1月,《关于加快发展社会办医的若干意见》,全面开放社会资本办医,简化并降低审批门槛。对非公立医疗机构的配置申请,重点考核人员资质、技术能力等相关指标,对床位规模、门急诊人次等业务量评价指标方面的要求,可根据实际情况适当把握。

2014年3月30日,国务院发布《关于印发全国医疗卫生服务体系规划纲要(2015—2020年)通知》,提出大力发展非公立医疗机构,积极推动移动互联网发展,健康大数据应用、惠及全民的健康信息服务和智慧医疗服务。

2015年6月,《关于促进社会办医加快发展的若干政策措施》,社会办医纳入医保和营利性机构可上市融资,进一步放宽准入。清理规范医疗机构审批事项,公开区域医疗资源规划,控制公立医院规模。同时,落实税收政策,将社会办医纳入医保定点范围等。

2016年6月24日,国务院发布《关于促进和规范健康医疗大数据应用发展的指导意见》,指出健康医疗大数据是国家重要的基础性战略资源。特别提到“互联网+健康医疗”, 鼓励政府和社会力量合作,注重盘活、整合现有资源,积极鼓励社会力量创新发展健康医疗业务,整合线上线下资源,探索互联网健康医疗服务模式。加大政策扶持力度。推广运用政府和社会资本合(PPP)作模式,鼓励和引导社会资本参与健康医疗大数据的基础工程、应用开发和运营服务。

2016年9月,由南开大学旅游与服务学院姚延波教授主持起草的我国首个《旅行社老年旅游服务规范》行业标准,经国家旅游局批准予以公布,于2016年9月1日起正式实行。

2016年10月25日,中共中央国务院发布了《“健康中国2030”规划纲要》,这是今后15年推进健康中国建设的行动纲领。规划纲要指出,建立专业公共卫生机构、综合和专科医院、基层医疗卫生机构“三位一体”的重大疾病防控机制,建立信息共享、互联互通机制,推进慢性病防、治、管整体融合发展,实现医防结合。

尤其是针老年人,规划纲要指出推进老年医疗卫生服务体系建设,推动医疗卫生服务延伸至社区、家庭。健全医疗卫生机构与养老机构合作机制,支持养老机构开展医疗服务。推进中医药与养老融合发展,推动医养结合,为老年人提供治疗期住院、康复期护理、稳定期生活照料、安宁疗护一体化的健康和养老服务,促进慢性病全程防治管理服务同居家、社区、机构养老紧密结合。鼓励社会力量兴办医养结合机构。

从以上文件可以看出健康服务业是国家未来要铁定发展的战略性产业,市场规模巨大,在8万亿以上,值得深耕布局。另外国家对“互联网+医疗”的态度是积极支持,大力推进,同时鼓励社会力量和社会资本参与到健康服务业。

国内30家地产公司进入医疗,最早自2000年开始

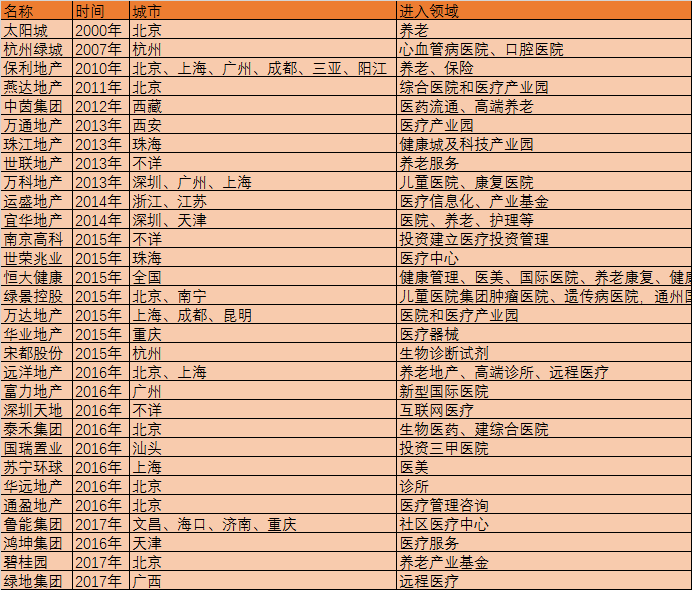

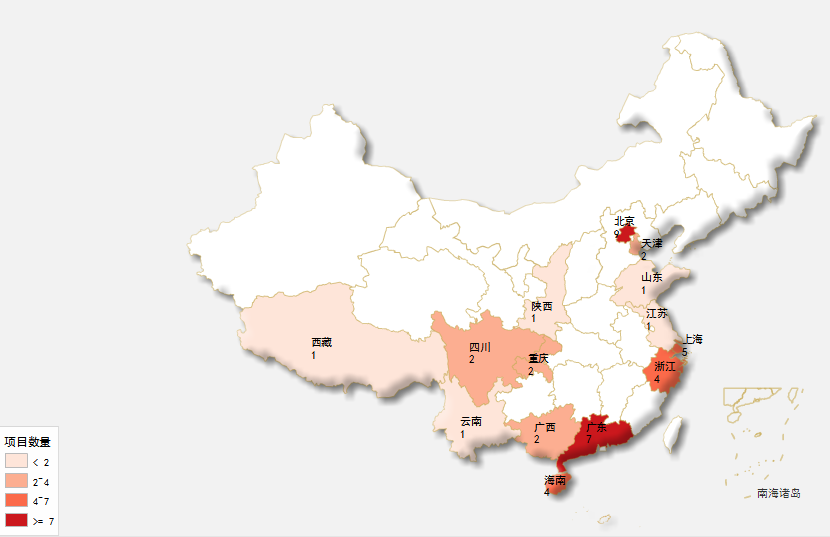

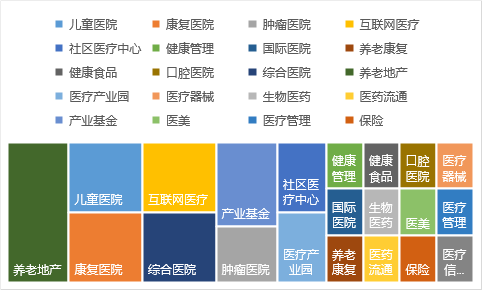

那么究竟有哪些房地产商进入医疗行业?如图所示:

备注:文中所搜集数据,仅包括“地产+医疗”项目,部分具有代表性的养老地产项目。

据不完全统计,这30家地产商布局的医疗业务的情况,并按照时间、地产、领域、资金规模、进入方式、合作方几个维度处理数据。

1、涉足时间

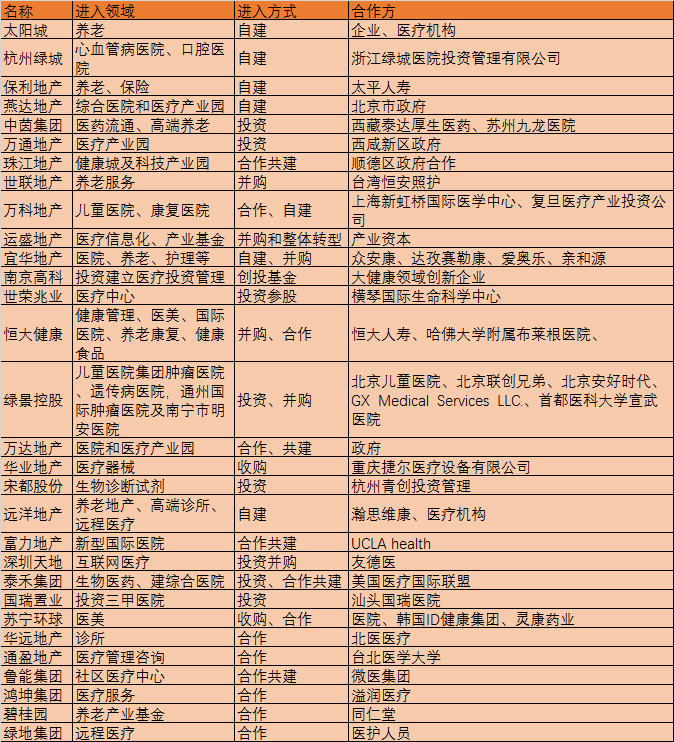

数据来源:截止是2017年7月20日

首先从房地产商涉足医疗的时间看,最早是2000年有1家,最多是2016年有9家,较为集中的是在2013年、2015年和2017年(7月)。可以看到在2012年以前,房地产商进入医疗领域相对较少,而2013年之后,出现爆发式增长。

从时间上分析,2013年地产+医疗火热有几个原因,其一是所谓的地产行业“白银时代”的到来。当时万科集团总裁郁亮撰文称,彼时“房地产行业已经度过了最黄金的岁月,人人弯腰都可以捡到黄金的时代结束了,房地产进入了白银时代”。在此时间节点前后,地产公司纷纷开始进行多元化业务尝试,进入能源、商业、物流、教育、医疗等领域,医疗大健康是其中非常重要的一个分支。当年有万科、运盛、珠江、世联等地产公司开始开拓医疗业务。

比如万科,在此之前就成立了专门的养老地产团队,在良渚文化村打造“随园嘉树”项目,并于2013年提出了“邻里式养老”概念。同时在养老、教育、物流等领域上马项目,将自身定位为“城市配套服务商”。之后宣布了三家儿童医院的建设计划,以及与康复医院、综合医院等的合作。

地产+医疗火热的第二个原因是医疗大健康领域本身也迎来非常好的转型升级期,有非常好的进入时间窗口。具体驱动因素包括人口结构调整刺激医健消费、居民收入增加更愿意在健康需求上投入、政府鼓励民资进入医疗领域等。内生性因素和环境因素叠加,是医疗+地产爆发的主要原因。

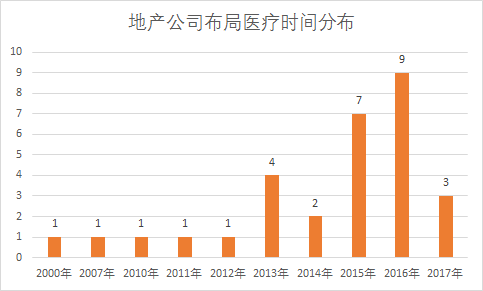

2、地域分布

从地域分布来看,地产+医疗项目落地地点基本上集中在发达省份的发达城市,比如落地在北京的9个项目,落地在广东的有7个项目,上海、浙江分别为4个和5个。其他在全国多个省市都有分布,包括四川、重庆、海南等。

由此,地产+医疗项目都落地在发达城市的原因在于当地本身有高端医疗资源的沉淀,地产公司在此布局医疗健康项目能够充分利用该地的医疗资源。另外地产+医疗的项目多为高端医疗项目,在当地也能找到足够的受众和消费人群。

另外值得提的两个地点是海南和成都。而在海南落地的项目多为养老及健康养护相关的项目,这其实与海南自身的定位不无关系,海南以其独特的自然资源禀赋,长期以来就是国内旅游、休闲及地产开发的重要区域,在2010年又经国务院审批建设“国际旅游岛”,更加速了其成为投资开发重点省份的进程。三亚、文昌、海口也成了地产开发的“香饽饽”,在地产开发竞争加速的同时,通过引入医疗资源丰富服务是地产公司的重要战略措施,比如保利地产的养老、保险业务及鲁能地产的社区医疗中心项目。

成都,作为西部经济的战略性支点城市,近年越来越受到投资者的瞩目,一方面其通过承载沿海地区的制造业转移打下了经济基础,另一方面又鼓励IT、生物医药等产业在此落地,吸引了产业人才流入。以成都市政府和万达地产今年上半年签署的“医疗产业园”的合作为例,该项目拟投资700亿,将引进国际一流医院和医疗相关企业,走的是“产业孵化”的路线,与地产+医疗的其他偏消费型的布局较有差异。

3、进入医疗领域

从覆盖的领域来看,地产公司布局的项目基本覆盖了“医药险”全产业链,其中又以养老地产、医院、互联网医疗、产业基金、医疗产业园等为布局重点。

地产公司进入医疗领域主要考虑跟自身业务的协同性,医院、产业园区等跟地产开发相关性较大的领域于此成为地产+医疗的投资重点,其他领域则视投资远景和行业属性决定。

以养老地产为例,养老地产实际上就是在传统的地产开发中嵌入养老设施和养老服务,开发难度和运营难度都不算高,在具体的运营过程中还可与养老照护机构进行合作,能够做到“重投入,轻运营”。

在搜集的数据当中,可以从太阳城的执行方式上看出典型性,其于2003年启动养老社区的正式运营,运营方式是商业地产为主,仅拿出一部分的楼盘作为养老公寓,以出售+持有的方式获客,配备社区医院、康体中心、老年大学等设施,为老年住户提供住、养、医、健的全面服务。目前,太阳城已在全国多地建设有养老地产项目,是最成功的一批养老地产之一。

另外,医院——包括综合医院、儿童医院、肿瘤医院、专科医院等是地产公司布局的另外一个重点。从属性上看,此类投资专业性更强,常见的执行方式包括收购自建医院、成立医院管理公司等,医院建设的目标也是为地产项目的居民服务。不过,类似项目很容易因为审批流程、投资周期、人才匮乏、运营缺失等原因流产,万科在2013年宣布筹建的三家儿童医院就以此原因最终没有进入实操阶段。

如果说房企直接进入医疗领域容易遇挫的话,那么还有一种间接性方式可兹着手——产业基金。此前,动脉网梳理了从2015年以来,上市公司成立的医疗健康相关的产业基金数据,产业基金的数量达到100多支,总规模超过千亿,其中的参与者就不乏地产商的身影,但更多的是作为合作方的角色。从我们本次搜集的数据来看,地产公司为主体发起的医疗基金有两支,分别是运盛地产在2014年成立的产业并购基金和碧桂园在今年4月份成立养老产业基金。

地产公司现金流充裕,成立数亿到数十亿的中小规模基金并无资金压力,重要的是找准投资项目和后期运营,其所投资的项目亦希望与地产公司主体欲进入的领域产生相关性,“以投资代替自建”,同样可以实现跨界医疗的效果。

综合来看,地产+医疗的主要领域还是以医疗服务为主,对上下游的医药生产及医院管理介入的较少,追求投资带来的与地产主业的协同,功能性更强。

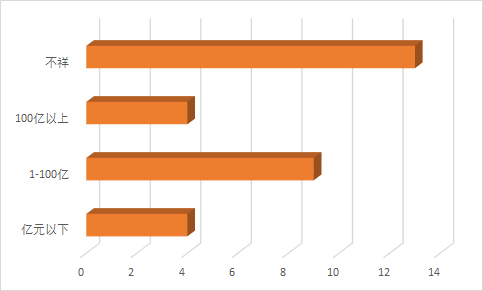

4、投入资金规模

从列表中,可以看到房地产商进入医疗领域的投资规模主要是1-100亿、100亿元以上、100亿以上进行了分类,同时,没有公布详细金额的,单独分为一类。

从规模上看,项目主要集中在1-100亿元区间,10亿元居多。于地产公司而言,在该区间的投入对地产公司来说较为适宜,以地产公司的体量,此范围内的投资具有非常好的试错机会,即使投资失败,也能够很快脱身。也便于在多地同时展开业务布局,延展性更高。另外,医疗本身不是一个资金密集型的领域,对资金的需求不那么大。

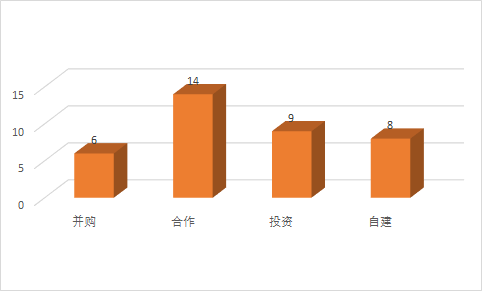

5、进入医疗领域的方式

而合作是地产+医疗的主要进入方式。因为地产公司选择以合作的方式进入医疗领域的主要原因是对医疗领域的不熟悉,所以需要找到合适的合作伙伴进行辅助,以获取成功的运营经验实现资源落地。

6、涉及的医疗领域

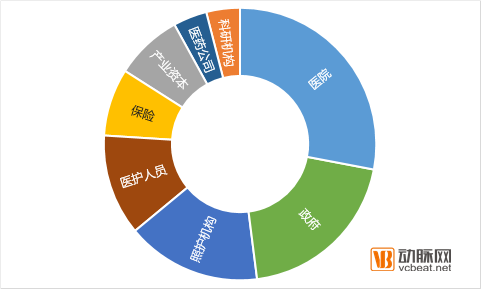

综合来看,从以上分析可以得出地产+医疗的系统性结论。其一是地产+医疗出现的原因本身有房地产行业调整和医疗产业发展的环境影响,也有地产公司进行协同布局的外延因素;在具体的落地方向上,地产公司的布局也是以与自身业务为中心在进行拓展,无论是养老地产还是嵌入到楼宇项目中的医院,首要的服务对象都是楼盘本身的受众,外部性不是很强;其次,地产公司在进入医疗领域时需要与专业的机构或组织进行合作,由合作对象提供管理或者业务咨询。

从投资的角度看,地产公司发起的医疗投资基金或者在医疗领域的直接投资不是很多,原因在于医疗本身是一个长周期、慢回收的产业,与地产公司在建设周期、资金回笼期上较有差异,不易受到地产公司的青睐。

经验之谈:地产商转型是趋势,如何实操才是核心

其实,地产商转型已不再是新鲜事,他们选择进入医疗领域的方式也是多种多样。只是转向一个行业容易,如何在这个行业生根发芽呢?

记者联系到一位既懂医疗,又懂房地产,目前在医疗行业做得风生水起的创业者,希望能从他的经历中总结出一些经验,带给房地产商一些思考。

这位创业者叫于浩波,本人是一名医生。他是辽宁蔚蓝房地产开发有限公司董事长,也是蓝卡(国际)健康集团董事长,并提出了“第三代住宅”的新理念,和被人称赞的“蓝卡模式”。

那么在通向成功的路上,于浩波经历了哪些步骤?

第一步:从地产到养老地产

在于浩波看来,房地产商经历这样三个阶段:第一代住宅是单位分房;第二代住宅是对物业管理的住宅。“我们看到物业对房子的照顾,而为房子创造价值的人却没有得到好的照顾。”于是,他提出了,基于第二代住宅对物业管理的基础上,应当上升到对人的健康、医疗、人文呵护的照顾,即第三代住宅。

另一方面,为了和其他房地产商进行差异化竞争,于浩波也觉得必须得转型。因此他觉得或许养老地产是一条捷径。当他真正开始做养老地产时才发现:养老地产的核心不是地产,而是“养老”。

目前老年人在机构养老的比例很少,大部分是居家养老。在做得过程中,于浩波发现居家养老最大的问题是医疗。因为平时老人的照顾可以请月嫂,价格几千不等;而医疗方面的支出是大头,如果请一个协和医院的全科医生专职照顾老人几乎不可能,他的价值不一样。

第二步:从养老地产到医疗服务

一段时间后,于浩波摒弃了养老,转而做医疗。因为养老是一个系统的工程,而医疗又是其中的核心,做好了医疗,那么养老也就顺理成章了。

既然选择做医疗,那么就要有破釜沉舟的决心,在并购、合作、自建的方式中,他开始挨个分析各自的利弊:

比如说并购,对于房地产商来说,资金不是问题。关键是到底房地产商能并购到什么标的。是不是能并购到北京协和医院?

从医疗机构的本身来说,一般品牌度高的医疗机构根本并购不了,能接受并购的医疗机构或许都品牌度都不怎么好。

如果是合作,当时可供于浩波选择的机构也不多。因为他一直希望能为居民提供优质的社区医疗服务,总想和知名三甲医院合作,但三甲医院医生又忙又不愿放弃公立医院。所以这条路也走不通。

要不干脆自建?他开始这样思考。按照他的标准,自建的社区诊疗机构并不是简单开个小诊所,找几个医生和护士,买几台医疗器械就够了。

第三步:建立蓝卡医疗服务的模式

既然要做医疗,那么就一定要做全,他希望为居民提供一个完整的医疗解决方案。有一个线上的网络,有一个线下诊所的网络。线上的网络是为线下诊所的网络提供技术支撑的。好比淘宝平台,可以支撑线下N个淘宝店,这个淘宝店就是各个养老社区的医疗机构。

加上他曾经是一名医生,在设计医疗服务的构架方面,颇有优势。为实现对人的全方位需求提供专业化服务,他经过长时间的专研、探索、寻找,创建了蓝卡(国际)健康集团。

该集团是一支国际化、标准化、专业化、多维度的服务机构,它以“传播健康理念,享受健康生活”为宗旨,整合全球优秀医疗、保健资源,嫁接国际健康管理新技术和服务模式,也是一家提供私人保健医及私人专属健康解决方案的连锁服务机构。它利用现代的“移动云”技术,通过蓝卡总部云平台,完成会员与专家组成的医疗团队互通,实现365天24小时随时呵护会员健康。

第四步:与地产商合作,蓝卡提供医疗

现在,于浩波的想到一个复制蓝卡最简单的方法:与地产商合作,地产商全力以赴建设房子,医疗服务引进蓝卡的诊所,完成养老服务。开发商专业做开发,由专业的医疗团队做医疗,专业的养老服务团队做养老,专业的餐饮团队做餐饮。

其合作模式有三种:

第一种模式是开发商什么都不想干,一门心思做好园区服务,蓝卡独资进入园区建诊所。

第二种模式是开发商认可养老事业,愿意与蓝卡合作共建诊所。

第三种模式是加盟的方式。比如说开发商想自己提供全套的医疗服务,但是医疗服务如何设计,医疗设备如何采购,专家如何对接。那开发商可以加盟的方式引进蓝卡,可获得前期的设计、设备的采购、诊所的装修,以及日后长期的运营等帮助。通过以上的三种模式,于浩波希望将蓝卡模式推广到全国。

国外地产+医疗模式,医疗不动产投资信托是主流

国内地产+医疗企业蔚然成风,那么国外房地产商进入医疗领域,又有哪些?他们又是如何做的呢?

先来看一张国外医疗+地产数据:

备注:表中投资金额/规模一栏中,投资金额以货币为单位,指该项目共投资xx元;规模以”处“为单位,指该企业共有xx处物业。

美国的医疗类不动产信托( (Real Estate Investment Trust)

与国内的房企投资并主运营医疗机构不同,美国地产主要采取“不动产投资信托”(以下简称“REITs”)的形式。REITs是指拥有、并运营产生收入的地产项目的公司。拥有、并运营的地产项目包含各行各业,医疗行业只是其中一个部分。

“医疗不动产投资信托”主要经营的项目包括:

1.养老地产(Senior housing):包括提供医疗服务的互助型养老和独立养老;

2.医院项目(Hospital project):大部分医院项目是长期护理院以及长期持续医疗护理院;

3.高技能护理院(Skilled nursing home):主要为老年患者提供提供长期护理,不需要急症医院支持和服务的项目;

4.医疗办公楼(Medical Office Building):医疗办公楼是“医疗不动产投资信托”投资的为数不多的纯医疗密切相关资产,包括医生诊所,日间手术中心等;

5.生物科技园区(Life Science Lab):还有极为少数的医疗不动产信托经营生命科学园区实验室项目,并非医疗地产主流。

总结来看,美国“医疗房地产”主要经营的范围是:门诊和日间手术为主的医疗服务机构,以及依靠专业的医疗技术和医疗设施不高,但需要医疗长期支持和合作的服务领域

美国的医疗类不动产信托(REITs)公司主要通过两种方式来运营旗下物业,一是净出租模式,二是委托经营模式。

在净出租模式下,REITs公司把养老/医疗物业租赁给运营商,每年收取固定租金费用(养老社区的毛租金收益率通常是物业价值的8-12%,根据CPI指数向上调整),而所有直接运营费用、社区维护费用、税费、保险费等均由租赁方承担。

因此,在净出租模式下,REITs公司的毛利润率很高,净租金收益/毛租金收益可达80%以上,而且几乎不承担任何经营风险,业绩也较少受到金融危机的影响(除非租户破产);与之相对,租户(运营商)获取全部经营收入及剔除租金费用、运营成本后的剩余收益,并承担绝大部分经营风险。

在委托经营模式下,REITs公司将旗下物业托管给运营商,运营商每年收取相当于经营收入5-6%的管理费,但不承担经营亏损的风险,也不获取剩余收益;所有的经营收入都归REITs公司所有(美国养老社区每单元的经营收入约为3000-4000美元,是租金收入的3-4倍),所有的经营成本也由REITs公司负担,相应的,REITs公司获取租金及经营剩余收益,承担大部分经营风险。

由于净出租模式下,REITs公司的风险最低、收益最稳定,所以,为降低资金成本,传统上REITs公司的大部分物业采用净出租方式运营,少部分物业采用委托经营模式运营。

案例:美国HCP : 5×5的多元投资矩阵

在美国,大型REITs公司通常都会构建伞型结构,即通过REITs子公司的非管理份额来换取其他公司的物业资产。以份额换资产的好处在于这是一个双赢的过程,对于资产出售方来说,在份额变现前他可以延迟纳税,并分享在此期间资产升值的收益;而对于REITs公司来说,它可以降低收购成本,并避免母公司股权被过分稀释。过去几年中,HCP通过DownREITs方式换购了约10亿美元的物业资产。

以具有46年历史,手握1328处房产,市值273亿美元的Health Care REIT(简称HCP)为例。HCP是医疗类REITs里真正的巨无霸,其物业类型涵盖了医疗类REITs的房产用途里面包含的四种租户:

老年公寓(住着55岁以上但不需要太多医疗护理的老龄人)

私人养老院(住着需要医疗护理的老年人,配有医疗设备和人员)

医疗办公大楼(给医生和其他专业人士办公的地方)

医院大楼

它87%的收入是来自自费医疗机构,所以政府医疗保险制度的变化对它影响不大。这点让它在行业里占绝对优势。此外,HCP的营收数据也非常漂亮,近几年营业收入都是2位数增长,分红和FFO(营运现金流量)也都在齐头并进:

目前,HCP是资产回报率最高的REIT。其中养老项目和高技能护理院是利润主要来源,以下表三为HCP 2013年主要财务数据。

作为全美最大的养老地产REITs公司,HCP强调投资渠道与投资类型的多元化,提出了5×5的投资模式,即采用5种投资渠道(出租型物业、投资管理平台、开发和再开发、债权投资、Down REITs[伞型下属合伙房地产投资信托])投资于5类资产(养老社区、生命科学物业、医疗办公楼MOB、专业护理机构的物业、医院物业)。

在运营方面,HCP较少直接参与养老社区的开发和再开发工作,但在其他医疗地产领域,如生命科学实验楼或医疗办公楼,如果预租率能够达到50%以上,HCP就会适度参与开发。总体来说,其土地储备及在建物业的总值不超过资产总额的5%。

在债权投资上,HCP在金融海啸中投资持有了一些养老/医疗地产公司的债券。作为主要的债权人,HCP在后来的债务重组过程中获得了低谷收购的好机会,如2010年收购HCR MonorCare时,就利用了自身的债主地位(此前,HCP持有HCR MonorCare价值17.2亿美元的债务)。截至2010年底,其持有的20亿美元债权投资,为公司贡献了1.6亿美元的利息收益。

澳大利亚医疗房产信托

澳大利亚的房地产信托行业,多元化信托占据主导地位,这些信托主要投向工业资产、写字楼和购物中心。相比之下,在更为发达的美国市场,房地产信托的投向更为多元化。标普美国房地产投资信托指数显示,有13%投向医院和旅游度假村,16%投向住宅地产,13%投向其它专门的地产类别,包括监狱、数据中心和棒球场等。

澳大利亚医疗行业投资不足,存在重大的长期机遇。医疗保健服务需求受有利的人口统计学趋势驱动。由于医疗服务属于必需消费品具有不可裁量性质,与其它地产类型相比,医疗地产不易受周期性因素影响。

澳大利亚医疗地产总额估计为1250亿澳元,仅医院和医疗中心资产规模可比整个工业地产市场。其中,养老基金总规模达1.5万亿美元。

案例:澳大利亚Dexus集团

Dexus是澳交所市值前50公司,专注于澳洲的办公与工业地产投资,目前在全澳的资产规模超过220亿澳元,直接拥有价值110亿元资产,另外为第三方客户管理价值117亿的办公、零售与工业地产,服务遍及20个国家、超过3万名的专业投资者。

成立于1984年的Dexus纵横澳洲地产界33年,这样一家澳洲地产REITs中的巨无霸,如今要跨界发展,进入新兴的医疗地产领域,轻资产的模式让Dexus获得更好的回报率和更低的负资产率。

Dexus在2017年6月28日宣告,将联手Commercial &General(C&G)打造合资平台,共同组建一支机构性非上市医疗地产基金,种子资产为阿德莱德价值3.7亿澳元的两所医院(一所在建)。新基金还将在新州与昆州追求更多投资机遇,另外投入3.9亿澳元。

基金的负责实体将由Dexus集团全资拥有,作为集团资金管理平台的一部分。作为合资企业的一部分,Dexus和C&G将共同投资基金,并成立共同投资经理。Dexus的初期共同投资约为8000万美元。

Dexus表示,期待与C&G共同扩大医疗地产投资组合规模,相信未来会受益于人口增长及老龄化的超级趋势。

目前Dexus集团旗下的澳大利亚医疗保健基金种子物业是阿德莱德医院和GP Plus Healthcare Center。

阿德莱德 Calvary 医院是一家57,000平方米的私人医院,目前正处于建设中。该医院位于阿德莱德中央商务区Angas和Pulteney街的拐角处,提供临床服务,咨询套房以及24小时急诊室。住宿规模包括343张过夜床,包括重症监护病房和62张床位。

该工程于2010年5月展开,预计于2019年上半年完成。完成后,该医院将由Calvary Health Care Adelaide Limited租用及经营,双方签署了长达三十年的三网租赁协议。

三联网租赁,指定承租人(租户),除了根据租赁申请的租金费用外,还对与租赁资产有关的所有费用全权负责。这种租赁的结构要求承租人支付三种类型成本的净额,包括租赁资产净房地产税,净建筑保险和净公共区域维护。这种类型的租赁也可以称为净网(NNN)租赁。

而GP Plus医疗保健中心(GP Plus Healthcare Center,Elizabeth SA)位于阿德莱德北郊的伊利沙伯16号Playford大道,于2010年竣工。该物业是一座现代化的校园式,专用小学保健设施,提供35套顾问套房。该物业目前租赁给南澳大利亚政府,拥有13年加权平均租赁期限,净出租面积达4600平方米。

与美国REITs类似,澳大利亚地产也采用轻资产运营的方式,将资金投入医疗地产。医疗地产与办公和零售地产有些共同的驱动因素,而特别之处在于租约期限更长,通常在20年以上。物业持有者可免却运营与管理责任,且风险调整后回报可观,如上述案例中Dexus集团投资的阿德莱德 Calvary 医院,采用三联网租赁的方式,除投资建成物业费用之外,其余运营费用均由Calvary Health Care Adelaide Limited承担,一次性投入后,获取稳定的收益。

地产商转型医疗——新加坡百汇控股

新加坡百汇医疗集团是百汇控股(新加坡)公司(以下简称“百汇”)旗下成员,百汇控股初是一家小型地产商,1987年收购鹰阁医院后开始进入医疗行业。在新加坡,百汇拥有伊丽莎白医院,鹰阁医院和东海岸医院。

目前集团在亚洲地区共拥有15家医院,3277 张床位,1500多名著名医疗专家,并开设各种专科。一举成为亚洲最大的高档医疗服务上市公司。

1987年,百汇以4600万新元收购了鹰阁医院,由此开始进入了医疗行业。

1989年百汇进入马来西亚医疗行业,收购了槟城诊所的70%股权,后改名为槟城鹰阁医疗中心。

1995年百汇收购伊丽莎白山医院和东海岸医院(现在称为大道东医院)和珊顿医疗集团(现称为百汇珊顿)在新加坡的初级保健连锁诊所。一举成为东南亚最大的私人医疗机构。

2005年9月14日,百汇以8280万美元收购了班台集团31%股权,成为马来西亚领先的私人医疗保健服务提供商的第一大股东。

2012年,百汇被全球第二大医疗集团——综合保健控股(IHH Healthcare)收购,百汇的业务单位主要分为百汇班台、Acibadem控股、国际医疗学院及百汇生命房地产投资信托,2016年的市场估值达到150亿美元。

根据中国加入世贸组织相关协议,中国还不允许国外投资者独资办医院,外资医院只能采取和国内医院合作的方式办合资医院。2007年百汇收购一家位于上海的的医疗中心的股权,并且开办了鹰阁手术中心,正式进军中国市场。

除了投资控股之外,2007年百汇控股与华山医院合作建立了上海百汇华鹰门诊部,由百汇控股70%,总投资超过800万美元,是目前外资在华医疗服务行业的单项最大投资项目。

在整体转型的过程中,百汇控股与国内部分房企类似,选择的是投资并购或合作共建的方式,主打高端医疗服务。这一点,与国内的万达、恒大、富力等房企的做法不谋而合。

而国内同样采用整体转型的运盛地产(现已转型为运盛医疗),主要的切入口是医疗信息化领域和产业基金。2015年,运盛地产收购了北京麦迪克斯科技有限公司100%股权,投资总额不超过5.5亿元。

运盛医疗专注于互联网健康管理、远程医疗和医疗服务业务,旗下子公司及核心合作伙伴有上海融达信息、新加坡健资科技公司等,在区域卫生信息化、心电信息化、可穿戴设备及心脏数据运营服务方面已达到国际或国内领先水平。运盛采取这样一种转型方式,由提供实业到提供服务,在2016年就达到营业收入增长率104.77%的成绩(2015年同期为-17.86%),营业收入由亏转盈。