透过美国OnDeck,告诉你为什么小微金融不会爆发式增长

指导 | 凯文 张扬

撰写 | 吴云

摘要:美国小微企业和贷款余额相对稳定,银行是小微企业贷款领域的最主要参与者,新兴互联网金融平台是补充角色。OnDeck从线上切入,通过提高直客占比降低总体获客成本。未来盈利的挑战在于做大规模和稳定坏账。

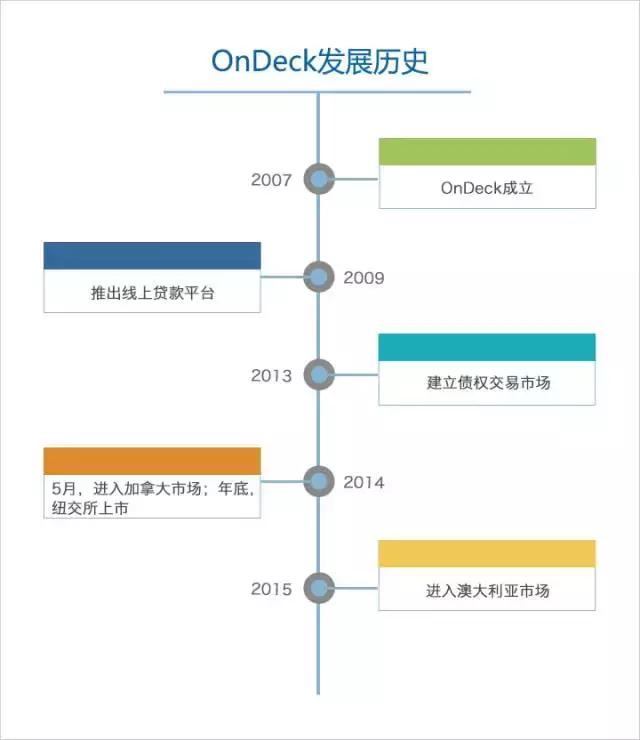

OnDeck成立于2007年,从一开始就专注于小微企业贷款。赶上互联网金融大潮,OnDeck于2014年12月在纽交所上市,发行价20美元,高于预期的16-18美元。后由于增长不及预期,盈利性存疑,导致其股价持续下跌。当前股价不到5美元,市值不足4亿美元。

在发展过程中,OnDeck为追求规模尝试过资产出表,后调整战略,改为资产自持。为了盈利,OnDeck还开始裁员以降低运营成本。但这些努力并没有得到资本市场的认可,股价并无起色。

美国小微企业数量和贷款余额一直很稳定。相比之下,中国小微企业贷款市场规模更大,当前余额规模已是美国7倍。在美国小微企业贷款的三类玩家中,银行由于资金成本等优势成为最主要参与者,类似OnDeck这样的新兴贷款平台是市场补充角色。

OnDeck客群定位偏下,与传统银行等金融机构形成差异化竞争,并通过提高直客占比降低获客成本。未来,如何完善风控模型,稳定坏账,并通过提升贷款规模摊薄运营成本和研发成本,是其未来能否实现盈利的关键。

美国小微贷款余额6000亿美元

一、美国小微企业总量稳定。

根据SBA(小微企业管理局)数据,美国2016年有2800万小微企业(雇员少于500人),与5年前相比,几无变化。其中没有雇员的企业2300万,占了绝大部分。相比之下,中国有小微企业约7000万,远多于美国,总体贷款需求更大。

二、美国小微贷款市场规模稳定。

估算美国小微企业贷款空间。以OnDeck期限贷款产品为参照,按笔均6万美元,平均期限1年计算,美国小微企业的年贷款潜在规模为1.68万亿美元。

根据FFIEC(联邦金融机构检查委员会)数据,美国小微信贷总余额从2010年至2016年几乎维持在6000亿美元,规模很稳定。

对比中国,根据银监会2017年6月数据,小微企业贷款(包括小微型企业贷款、个体工商户贷款和小微企业主贷款)余额26.7万亿元。

中国小微企业数量不足美国三倍,贷款余额却已近7倍。我们判断,未来国内小微企业贷款增速相对平稳,不会像消费金融行业有爆发性增长。

三、银行是最主要参与者。

美国小微贷款主体主要有三类,包括银行(大银行、小银行和社区银行),信用合作组织(credit union),新兴线上贷款平台。其中,银行是主要玩家,包括富国、花旗、摩根大通在内的很多大银行都有小微企业贷款业务。

根据美联储2016年调查数据,约一半的小微企业会向大银行(存款超过100亿美元)寻求贷款,但通过率只有约30%。根据FFIEC(联邦金融机构检查委员会)2016年数据,对于笔均小于100万美元的贷款,总余额中有一半来自大银行等金融机构。

在银行为主导的背景下,线上贷款平台是一大补充。美联储2016年调查显示,有20%的小微企业主通过线上平台申请贷款,通过率71%。

线上平台包括银行推出的线上借款渠道和类似OnDeck的非银平台两大类,其中后者在整体小微贷款市场中份额较小,占比不到小微贷款总额的10%。按1.68万亿总量,通过率71%计算,非银平台潜在空间约1200亿美元。

根据加州DBO(商业观察部)2016年数据,美国线上贷款市场从2010年到2014年间增长了7倍。未来,线上平台因为申请流程简单、放款快等原因将继续保持快速增长。

正因为此,很多银行也开始推出线上产品。富国银行是美国小微贷款领域的最大玩家,它在2016年推出线上小微企业贷款产品“FastFlex”,开始抢食线上市场。未来,银行将因为资金成本低等优势,逐渐成为线上平台的主角,非银平台面临激烈竞争。

中国小微企业贷款市场中,银行也是最主要玩家,比如平安银行“新一贷”,泰隆银行等,都瞄准小微企业贷款。

十年磨剑,线上审核提高效率

目前,用户可采用两大途径在OnDeck平台申请贷款,一是在线提交资料,待审核后放款;二是可以电话咨询平台的贷款顾问,选择合适的产品,再按要求提交审核资料。

如今,OnDeck通过数据风控,有2/3的贷款实现完全机器审核,极大地提高了贷款效率。

2009年底,抢在互联网金融浪潮前沿,OnDeck开始搭建线上平台。通过深入分析企业状况,开发多评分模型,不断完善OnDeck评分,以线上审核代替线下面签,提高了审核、放款效率,让当天放款成为可能。

由于美国小微企业贷款市场面临的竞争压力较大,OnDeck在2014年进入加拿大市场,2015年进入澳大利亚市场。未来,OnDeck将继续探索国外市场,做大规模。

客群定位偏下,产品定价高

客群层面,OnDeck的客群定位偏下。根据美国财政部2016年数据,OnDeck的贷款利率相对较高,最高能达到98.4%,包括促成贷款费用在内的综合借款利率也达到43.2%。另外,对借款人的信用分要求相对较低也能侧面反映客群定位。

相比之下,同类线上平台的最高利率不足OnDeck的一半,对借款企业主的信用分要求也更高。值得一提的是,SBA贷款有相应的政策支持,且对接银行等大金融机构的资金成本更低,贷款利率要比线上平台低得多。按当前Prime利率为4.25%计算,利率范围是6.5-9%。

在具体申请过程中,OnDeck对小微企业的要求包括:前一年的收入10万美元以上,企业主个人信用分超过500等。主要客户包括零售商、餐馆、食品加工商、批发商等。

下沉的客群定位,可以和银行等金融机构进行一定的差异化竞争。比如富国银行的线上产品FastFlex提供贷款的额度是1-3.5万美元,期限一年,要求用户在富国银行开通商业账户一年以上。

不过,OnDeck未来计划持续收紧信贷政策,对于小微企业主的要求越来越高。截至今年上半年,OnDeck贷款客户75%的FICO分超过650分。

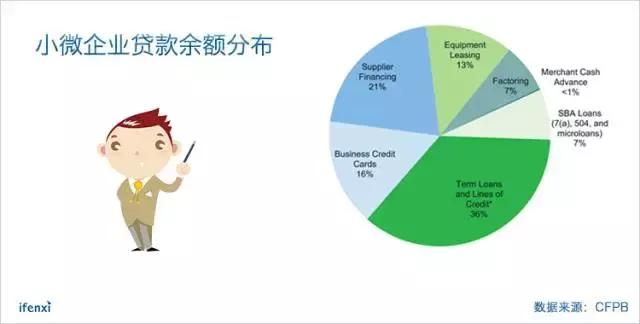

根据CFPB(美国消费金融保护局)2017年5月的数据,从小微企业贷款余额分布来看,线上非银平台的份额主要在期限贷款(term loans)和信用额度贷款(lines of credit)领域,这也是OnDeck选择给用户提供的两类贷款产品。

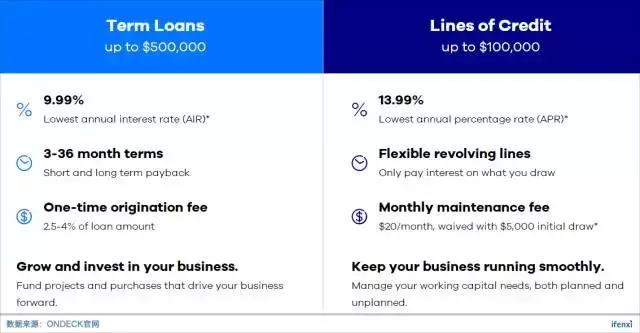

两款产品中,期限贷款的额度更大,利率相对较低,适合确定性的大额支出,包括商业扩张,大额固定资产购买等。当前,OnDeck这款产品的笔均借款额是6万美元。

信贷额度贷款的灵活度更高,适合不可预测的短期资本周转,目前在OnDeck平台上的笔均是2万美元。还款周期更短,一般以周为单位还款,甚至可以随借随还。贷款利率相对较高,且要求每月支付一定的维护费。

在资产构成上,期限贷款占绝大部分。在2017年Q2的贷款余额中,期限贷款占比87%,信用额度贷款只有13%。

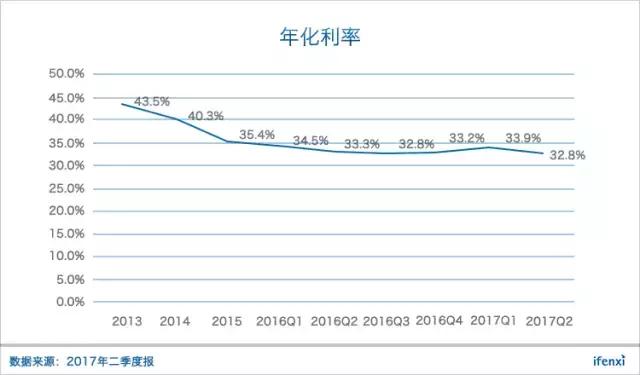

OnDeck的产品定价相对较高,后通过降低获客成本和资金成本,逐渐降低利率,提高竞争力。目前,OnDeck收取的年化利率约32.8%,近两年保持相对稳定。

对比国内小微贷款平台,大数金融和飞贷都是定位于银行客群,利率相对较低,目标是降至年化24%以下。OnDeck收取更高利率的原因是客群质量较差,风险成本更高。

减少资产出表,重心从增长转向盈利

OnDeck的收入包括两部分:一是助贷模式下的利息收入,承担全部风险;二是把资产出售给机构投资者获得的销售收入,不承担风险。其中,利息收入是主要收入。

OnDeck在2013年底建立了债权交易平台,开始把期限贷款出售给机构投资者。OnDeck在销售中能获得5-6%的销售费用。对于销售出去的资产,OnDeck对坏账率的区间作出承诺,如果超出上限则需要进行债权回购。

2015年上市初期,资本市场对OnDeck很看好,市值也一度超过20亿美元。后来OnDeck放款规模不及预期,且未实现盈利,导致股价下跌。

CEO Breslow在电话会议上表示,“为提升公司独立性,公司的短期业务重点将从提高贷款量转变为追求盈利。”此后OnDeck开始把精力放在提高收入、降低成本上。采取的具体措施包括减少资产出售,裁员以降低运营成本。

从2016年开始,OnDeck的出售期限贷款比例逐渐降低,目前几乎没有向外出售资产,承担全部资产风险。

虽然OnDeck想要通过减少资产出售来增加收入,亏损也确有所收窄,但目前仍未实现盈利,2017年二季度仍录得净亏损257万美元。资本市场对于OnDeck扩张资产负债表的模式也不看好。2017年初,OnDeck最大股东Tybourne资本管理公司出售了全部股权。

OnDeck从建立债权交易市场,出售债权给机构投资方,到完全吸收风险,提高收入。这两种模式之间本身并无优劣,核心在于风险的控制能力。前者把资产出表,不再承担风险,但依然要有稳定的坏账率才能吸引投资者。后者承担全部风险,坏账率越低,最终的利润越高。

五个维度分析,做大规模是盈利关键

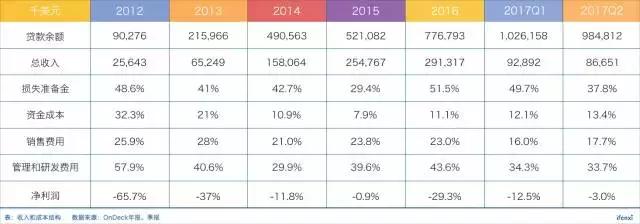

OnDeck把重心转向盈利后,放贷规模有所下降,甚至在2017年二季度出现贷款规模同比下降。同时,贷款余额在二季度也有所下降,稍低于10亿美元。规模扩张受阻的因素是市场竞争加剧,传统银行的线上平台、同类新兴贷款平台等角逐激烈。

在贷款平台的分析维度中,客群,获客,风控,运营和资金成本举足轻重。

一、客群定位

OnDeck客群定位偏下,与大银行等金融机构形成一定的差异化竞争。通过降低利率和优质的用户体验能提高对用户的吸引力。

二、获客

OnDeck获客渠道有三个:直接获客、战略伙伴获客和融资顾问获客。其中,战略伙伴获客是简单的导流,融资顾问获客跟用户的接触较深,更为精准。三大渠道获客成本依次升高,占贷款额的比重分别为1%,2.5%和7.5%。OnDeck一直在提高直客比例,降低融资顾问获客比例。

在2017年二季度,直客和导流获客占比76%,已成主要获客方式。总体获客成本下降,表现在销售和营销费用占收入的比重从2013年的28%降到了今年二季度的17.7%。未来,获客成本继续下降的空间有限。

三、风控

与个人信用领域的FICO分不同,目前市场上还没有被广泛接受的针对小微企业的风险评分。原因是小微企业数据分散,且因所在的行业、本身经营状况、发展阶段等差异很大,风险特征各不相同,导致传统金融机构很难采用统一的模型和方法对其进行风险评估,抵质押是常见的风控方式。

OnDeck开发了多个风险评估模型,输出统一OnDeck评分。分析维度包括银行流水记录,纳税,经营现金流等强相关变量,还有客户评价,品牌影响力等弱相关变量。目前,约2/3的贷款完全由机器审核完成放款。

在OnDeck的评估体系中,企业主个人的信用分等信息只是起参考作用,核心是小微企业自身的运营状况,风险特征和融资需求。

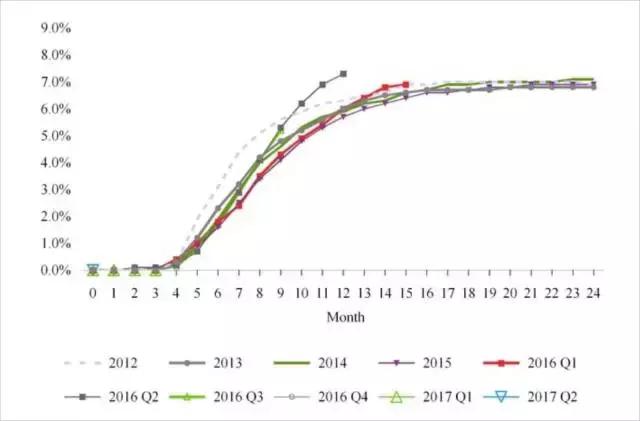

从期限贷款坏账率(M3+)看,OnDeck的坏账率能保持相对稳定。平均贷款期限约1年,历史坏账率约7%。

相比之下,国内大数金融的年化坏账率约2-3%,OnDeck高坏账率的原因是客群质量较差。鉴于OnDeck收取的利率更高,我们认为坏账率维持在7%的水平也是可以接受的。此外,如果能稳定控制坏账率,将对资金渠道铺设和资金成本控制有正面影响。

四、运营

OnDeck在2016年底有708名员工,Breslow在2017初表示为降低运营成本将开始裁员,预计2017年底裁至500人。在财务上的直接表现是管理等后台支出占收入比重从2016年的43.6%,降低至2017年二季度的33.7%。

管理和研发费用主要包括三部分,一是管理与行政费用,二是与人工审核相关的支出,三是风控系统等的研发费用。OnDeck目前还有约1/3的贷款需要人工参与审核,为了降低成本而裁员,对坏账也有一定负面影响。

对比宜人贷,包括管理等在内的后台成本只占收入的10%。未来,如何能扩大贷款规模,摊薄管理成本和研发成本等后台支出,是实现盈利的一大挑战。

五、资金

目前,OnDeck的总体资金成本6-7%。资金渠道有三类,一是债权融资,二是资产证券化,三是债权转让。随着OnDeck战略重心转移,债权转让的占比已经可以忽略不计。

由于资金渠道减少,加上资本市场对OnDeck前景并不乐观,未来资金成本将上升。Breslow表示,2017年整体资金成本预计提升0.5-1%。

根据OnDeck预测,今年下半年有望实现盈亏平衡。后续,爱分析将持续关注小微企业贷款领域,并将陆续发布相关报告,敬请关注。

(本文来自爱分析)