黄晓明“理财不慎”溯源:地下代客理财江湖调查

编者按:本文来自“棱镜”(ID:lengjing_qqfinance),作者:张琴 邬川 刘鹏,36氪经授权转载。

证监会最近的一则处罚公告,让影视明星黄晓明多日来陷入舆论漩涡,也让“代客理财”这一市场受到关注。

有着“民间炒股冠军”之称的高勇控制利用2个集合资金信托计划子账户及14个自然人账户,放大资金杠杆,以连续封涨停、连续交易等手段对“精华制药”实施了操纵行为。而这14个账户之中,就牵涉到由母亲张素霞委托高勇管理的黄晓明的个人账户。

所谓代客理财,通俗地说,就是专业的理财机构或个人为客户提供理财服务,并收取酬金的行为。在具有相关资质的正规机构之外,一条灰色的代客理财产业链也在市场的缝隙之中滋生。

这是一个门槛可以低到尘埃、亦可以高不可攀的工种。说低,是因为只要有一定成绩,就可以吸引身边人的资金进行打理。说高,则是因为,如果想要积累足够大的资金量,除了过硬的成绩之外,还要博取资金主的信任。而后者,恰是众多理财客欠缺的。

在这个隐秘市场,无数地下私募人士、券商分析师、游资大户甚至是所谓的“民间股神”都汲汲营营、粉墨登场。他们如何让富人充满信任地投入数千万乃至上亿资金?他们真的能稳赚不赔?这个江湖,其实充满套路。

激进的民间股神

在这个江湖中,衡量成功与否的指标有且只有一条:赚得更多,活得更长。

王克出生于浙江宁波,毕业于上海一所知名院校,是宁波当地一名全职的游资操盘手。

在王克的办公室内,15台显示器位列上下两排。在桌子的左边,摆放着一个木质貔貅——中国民间盛传这种凶猛瑞兽可以辟邪、镇宅。

作为中国最早开放的海港,宁波商业的气息一直十分浓厚,浙商胆大敢闯敢干的传统在这里早已沉淀多时。

“炒股不跟解放南,便是神仙也枉然”,当时股市所流传的说法,说的正是“宁波涨停板敢死队”所扎根的光大证券宁波解放南路证券营业部,这个地方也是徐翔的发家地。

2015年的A股股灾,徐翔的泽熙旗下的所有产品均成功逃顶,上演不败神话,风光无出其右者。

但当年11月,徐翔在宁波杭州湾跨海大桥附近被捕,“宁波帮”光芒渐渐暗淡。

而“宁波敢死队”之后,“温州帮”这一神秘团队开始引发资本市场关注。所谓的“温州帮”,是一股利用温州、青岛、上海等地全国各地的席位,在某些股票快速拉升并用断头铡刀形状出货的资金。他们凭借超短线操作,作风凶残,常以“断头铡刀”式的跌停砸盘出货,凶悍手法令市场侧目。

此前,王克管理着十几亿的资金规模,同“温州帮”一起打板。按照约定,王克所管理的账户,单个1000万元起,操作保本,盈利五五开。

这些资金大多来自浙江本地的大户、配资资金。王克自己同时还经营着一个配资公司。

王克所采取的形式,在“温州帮”之中并不少见。多位市场人士对腾讯《棱镜》表示,许多“温州帮”,都是一些配资的游资账户,因此经常引起股票暴涨暴跌。

王克说,15台电脑,需要2个人盯,他自己来操盘,另一个人来做风控。但是现在王克已经很少去操盘室了,由于市场行情冷淡,以及“温州帮出事”,他已经放弃操作配资的游资账户。

腾讯《棱镜》了解到,十几亿的资金,在宁波其实算不上比较大的资金体量,“在宁波管理比较大的资金可以达到一百多亿。”

对于王克来说,监管环境和市场行情的变化,去上市公司做调研是“不变”的部分。“在打一个票之前,都要去上市公司做调研。包括业绩和基本面都要考察过,才会去对这个股票进行拉升。如果没很好的消息支撑,没有上市公司配合,会很难做。”

“要么直接下,要么直接上,解释那么多有什么意思?”王克满不在乎地说。

在风云莫测的A股市场,像王克这样激进的操盘者不在少数。

“461个账户、四季酒店、8888总统套房、高杆杆场外配资、爆仓并血亏5.51亿元……”将前述诸多元素联系在一起的,是一场颇为戏剧性的股票操纵案。

而这场股票操纵案的主人公,则是前期引起广泛关注的“失联”阜兴系实际控制人朱一栋和有“华北第一操盘手”之称的李卫卫。

据悉,在配合朱一栋操纵“大连电瓷”的过程中,李卫卫多次通过高杠杆配资私自交易其他股票,并修改帐号密码。

2017年2月底,因相关股票连续跌停,致使李卫卫配资账户全面爆仓,配资方将相关账户中持有的“大连电瓷”强行平仓。

隐秘产业链:一流操盘手一年收入过千万

在游资大户之外,地下私募也是灰色代客理财市场一个不可忽视的参与方。

李斌现在是上海一家小型私募的操盘手。2015年,研究生尚未毕业的李斌加入这家私募,从实习生开始接受培训,直至转正。

“主要是培训心态。”李斌告诉《棱镜》,他去实习的时候,这家私募才刚刚成立1年左右。

期间,私募老板原本计划请“圈内出名的游资大户”来教他们如何进行超短线操作,但由于大户害怕太过高调,这件事情最终未能谈成。

目前,李斌已经开始独立决策,操作合计300万元的资金账户。

“这些都是老板及其朋友们的账户,不是公司的产品。”李斌说,若是公司产品,会面临监管各方面压力,根本没有办法“大展身手”。

李斌和各方达成的协议是,操盘不保本,收益部分,20%-30%李斌将提取作为自己的回报。行情好时,他曾拿过10万元一个月的操盘报酬。而对于那些管理资金巨大,收益分成更高的操盘手,牛市时一年回报过千万也不在话下。

“这个行业不存在底薪,因为根本没有意义,操盘手牛市的时候一年1000万都赚不了,那他也可以洗洗睡了”李斌说。

在这个隐秘的市场,资金往往意味着博弈的优势与筹码。而这种筹码的换取,往往是在觥筹交错甚至是在熟人之间的口耳相传之中完成。

而围绕着代客理财这种形态,俨然已经形成了一条灰色产业链。

李斌说,在身边人确定好理财意向之后,到哪里开户通常是由老板确定。老板认识不少券商营业部的朋友,由于带来巨大的业务量,通常可以获得在1%浮动范围之内的佣金率优惠,甚至会有一些“秘密的返佣”。

而相对应的,有时券商营业部的人士也会反过来进行“帮衬”。

一位中信证券淮海中路营业部(下称“中信淮海路营业部”)人士对《棱镜》透露,有时他也找一些投顾帮那些“金主大户”操盘。“前阵子的行情是,2000万的资金,投顾承诺保本,18%以上收益五五分成。当然也可以不保本,收益部分二八分成,投顾拿二,客户拿八。”

中信淮海路营业部距离上海的外滩不足十分钟车程,这里是目前市场顶尖游资聚集之地。

2016年之前,中信淮海路营业部并非活跃于一线。《棱镜》根据同花顺iFinD统计发现,2016年,中信淮海路营业部龙虎榜成交金额达到193.45亿元,较上一年增长64.90%,从第54位跃居上榜券商第三。

而截至2017年6月底,中信淮海路营业部则凭借上半年151.03亿元的龙虎榜成交金额,以及243次的上榜次数,位居全国约5500家上榜营业部中第一位。而最近一年,从2017年8月开始到2018年8月,由于大户空仓、行情萎靡加上监管趋严,中信证券淮海中路营业部的成交额仅为66亿元,不到2017年上半年的一半。

这位有时扮演掮客的人士承认,事实上也知道这种操作并不合规,所以只会向有一定资金实力,并且充分信任、充分了解的客户推荐。

他对《棱镜》说,这些投顾很多都是民间的牛散,或者是券商分析师与私募操盘手。

“如果资金量不大,这些‘民间股神’根本不愿意带你玩。”他说,这种情况下,很多投顾都不愿意保本收益基础之上加二八分成,通常都只会签个时间,一年或者半年,时间到了账户情况是怎样就是怎样。

配资客的双重冒险

站在沪指跌破3000点低位徘徊的2018年,徐权无比怀念三年前的夏天。在那轮由天量的杠杆资金推动的牛市中,刚刚毕业一年的他,赚到了人生中的第一个一百万。

徐权大二时开始研究股票,从技术分析到利好信息判断,他乐得其中,但囿于大学生资金匮乏,加上大盘宏观环境不佳,一直没能挣到“大钱”。

在毕业半年后,伴随着增量资金的涌入和“4000点是牛市的起点”冲锋号,他嗅到了证明自己的机遇。

毕业以来的积蓄全部投入,再找到配资公司加杠杆,一系列操作下来,徐权的账户从5位数变成7位数。傲人的战绩,很快吸引到同学和亲戚的追随。

“因为我研究了好几年股票,也有成绩出来,所以他们都想把股票账户给我来打理。”看到需求众多,徐权干脆辞了月薪5000的工作,跟求上门来的亲友们商议,对方出本金,盈利五五分成,亏损10%内不负责。

牛市的癫狂下,这样的条约顺利通过。

徐权过起了操盘手的生活:早上起床看公告研究券商早报,交易时间操盘,晚上复盘一天的操作,为第二天的交易做准备。

沪指悄然涨至5000点,徐权打理的资金有了超过一倍的浮赢。他决定再向前迈一步,找到他之前的配资公司,以1:3的比例配资杀入。

配资作为杠杆资金,是推动2015年夏天那轮牛市的重要力量,但同时也是摧毁那轮牛市的最大推手。天量的银行理财资金通过信托通道,搭在恒生电子HOMS系统中,进入股市。

除了配资公司,P2P、担保公司、小贷公司甚至一些地下钱庄等,均混入该领域,争夺市场蛋糕。

徐权忽略了央行的短期流动性控制、IPO的抽血效应等流动性短期收缩释放出来的信号,也忽略了证监会开始频频喊话清理场外配资等政策转向信号。

杠杆上的牛市在监管之下,很快崩塌,徐权的双重冒险也戛然而止。除了浮赢回吐,爆仓带来的亏损,让他把此前人生中赚到的第一个一百万,一半以上拱手相让。

让他庆幸的是,虽然没如愿挣到大钱,但这段经历给了他进入一家私募基金的机会。“如果下一轮牛市再来,我还会选择这种模式,但手法会更审慎一些。”

徐权显然不是一位成熟的操盘手。

在一位接近一线监管人士回忆起来,一些相对资深的“操盘大户”们的做法,事实上颇为值得玩味。

该人士对《棱镜》表示,这部分人常有着超乎常人的谨慎与狡黠。“为了避免被监控,这些人常常用QQ语音来来探讨股票、业务,一来语音难以监管留存,二来,浙江、福建等地的方言一般人也听不懂,且难以搜索。”

该人士回忆说,很多年以前这些人是会去买那种“拖拉机账户”,又或者叫麻袋账户。“就是会去买身份证,买一百个身份证,开一百个账户,这一百个账户都是连号的,这种就叫拖拉机账户”。

熟人市场:宁可相信“股神”也不买正规私募产品

一位券商营业部出身的私募创始人表示,金额较大的地下代客理财生意,多发生在熟人之间。“很多人宁可选择熟人间推荐的操盘手,也不会去买正规私募的产品。”

“我妈就找了代客理财的人帮忙操盘账户,结果赔了不少。”一位券商人士感慨,因为是熟人推荐,也无法要回亏损。“这帮人全靠忽悠,基本没什么风控能力。”

除去线下熟人的口碑推荐、线上社交的广告营销,代客理财的获客渠道,还有一个较为隐蔽的场所——EMBA班。

2014年,混着江浙炒股圈的徐某于北大EMBA班就读,他发迹于券商营业部,手里握有不少江浙金主的资源。

一位与徐某打过交道的业内人士称,“当时忽悠了不少的企业家同学,说服他们提供资金,让他帮忙理财。”不少人相信了徐某,交账户交由打理。

徐某与同学约定,收益在10%以内的,收益三七分成,收益在10%到20%之间,四六分成、如果超过20%,那么五五分成。“和私募的收益分成方式类似,不承担亏损责任。”

但由于操盘水平有限,风控能力缺乏,加之2014年的市场处在牛市前夕的震荡期,他打理的账户并没有赚钱。

随后,他向同学要求开通两融账户,并劝说投入更多资金加仓。“想加杠杆赌一把大的作出盈利。”这样他也能拿到分成。

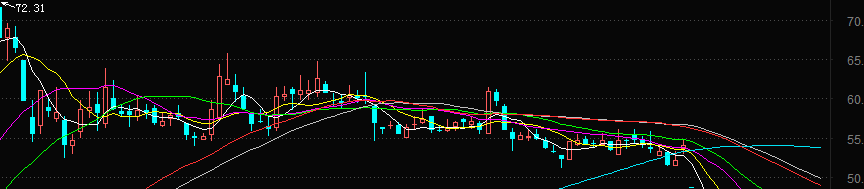

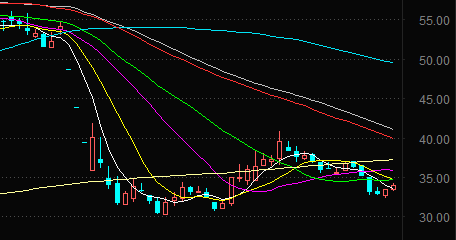

2014年三四季度,他的重仓股是热门股成飞集成。

从股价走势可以看出,2014年7月至2014年11月初,成飞集成的股价一直横盘震荡。

合作一段时间后,雇主发觉徐某过于自我,状态非常亢奋。“在开了两融之后,近乎满仓操作,而且还一直劝说他们加仓。”这些同学有些害怕,纷纷自己选择清仓股票。

“最后还是赚钱的。”如果晚一点卖出,这些上了杠杆的账户必然要爆仓。

2014年年底,成飞集成的股价一路大跌。

“那么高的仓位,还有两融杠杆,在2014年底的那波震荡中肯定尸骨无存。”他说道。

同学选择清仓之后,也就中断了与徐某的代客理财关系。

“一分钱也没给徐,因为没签协议或者合同。”徐某后来诉苦,以后一定要成立正规私募,如此一来,管理费正常提,也无人可以指手画脚。

上述私募创始人总结,代客理财的操盘团队,多数是草台班子,人数在三四个人。“风格非常激进,加杠杆,满仓小盘股。”这样的操作放在牛市,账户净值涨得非常快,但一旦遭遇震荡和熊市,回撤会非常大,甚至爆仓。

他分析,将资金委托给他们的雇主,多数没有什么风控概念,抱着暴富的想法,“另一方面,要是账户赚钱了,能赖掉操盘方的管理费和分成。”如果买私募产品,则按流程计提管理费和收益分成。

多位接受《棱镜》采访的资管人士称,地下的代客理财市场需求依然庞大。“一方面是广大居民对于理财的需求很迫切,另一方面是部分人的预期回报过高。”这也和A股市场的投资者机构化程度有关系。

“机构化程度越高,这种代客理财的生存土壤也越少。”因为他们的风控、投研、择时、对冲和资产配置能力远远胜于代客理财团队。

法律边界:自然人之间代理关系尚缺监管

《棱镜》咨询多位研究《证券法》的法律从业人士了解到,目前,代客理财处于需求很迫切、市场很混乱、法规不完善、监管力度薄弱、裁判标准不统一的阶段。

浙江裕丰律师事务所副主任厉健律师对《棱镜》表示,代客理财从法律角度来说是委托合同关系,区分代客理财是否合法,关键要看有无资质、合同约定内容。

厉健律师进一步指出,代客理财的机构,应当具备证券行业相关资质,而且,不能签到承诺保底、保收益的条款。证券公司从业人员与客户私下签订代客理财协议,属于《证券法》所禁止的违法行为。

“私募从业人员私下为老板朋友操作股票,可能损害投资人(包括私募理财产品投资人、老板朋友)的合法权益,属于违法行为,通常认定为无效合同。”而在关于普通股民之间签订的委托理财协议,承诺保底、分成条款,厉健谈到,在司法实践中,各地裁判规则不统一,有的法院认为无效,应按双方过错各自承担相应责任,有的法院则认为有效,应按协议约定承担责任。

而在另一位证券行业专业律师看来,如果是非盈利性的,纯自然人之间的代理关系是没有限制的;而营业性有关的,受托人会受到限制。“因为这些受托的机构有来自各种角度的约束,他是不能接受自然人用这种方式来委托的。”