华熙生物偷袭农夫山泉,玻尿酸之王和饮料之王必有一战?

编者按:本文来自微信公众号“20社”(ID:quancaijing_20she),作者:董芷菲,编辑:贾阳,36氪经授权发布。

注射、涂抹、食用,“玻尿酸之王”的野心可能没有边界?华熙生物和农夫山泉母公司养生堂在大健康产业多维度直接或间接竞争。

“如果没有玻尿酸,我一天都活不下去。”大S徐熙媛曾这么说。

玻尿酸分子具有润滑、保湿、聚合的作用,十几年过去了,这个成分不但没有过时,反而渗透到我们生活的更多层面。据CBNDATA的数据,玻尿酸是2020年最受消费者欢迎的美容护肤成分。日常的护肤品里有它,各种医美项目里有它,现在食品饮料里面也开始添加它……

在“万物皆可玻尿酸”的背景下,作为全球最大的玻尿酸原料供应商,华熙生物无疑啖得超级红利。华熙生物在国内的市场占有率为70%,在全球市占率超47%。

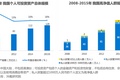

华熙生物2020年营业收入26.33亿元,同比增幅39.63%;净利润6.46 亿元,同比增幅10.29%。

不过,值得注意的是,它来自“功能性护肤”的收入(13.46亿元)首次超过了产品原料(7.03亿元)和医疗终端产品(5.76亿元)的收入。

制图:董芷菲

这个玻尿酸原料龙头企业,2020年已经几乎转身成为了一家“化妆品公司”。除此以外,近期让这家公司见诸报端的,是各类添加了玻尿酸的功能性软糖、饮用水,这被一众消费者质疑“智商税”。

华熙生物破圈跨界的紧迫感扑面而来。根据其近日披露的财报,去年它的商业模式也因此变化,从提供原料的toB、面向终端医美机构的toBtoC,开始直接toC,而这一改变直接反映到财务数据上——销售费用占总营收的比例从2017年的15.3%,增长到2019年的27.7%,再到2020年的41.8%。

这个玻尿酸领域的全球老大为什么要做消费品?华熙生物的竞争对手只是那些玻尿酸赛道的公司吗?

第二增长曲线?

华熙生物正在发力成为一个化妆品公司。

实际上,华熙生物在2014年才开始进入这一领域,推出针对消费者端的产品,第一款产品是润百颜的“蜂巢玻尿酸水润次抛”。它可能是看到了护肤品市场成分党消费者的崛起。作为拥有原料研发和生产能力的公司,华熙生物有自身的优势,可以分一杯羹。

除了顺应趋势,做护肤品可能是赵燕入主山东福瑞达(华熙生物前身)的初衷之一。在2000年前后,赵燕的主要业务是在商用房地产。在北大EMBA期间,她接触到福瑞达创始人郭学平。当时仍苦于将研究商业化的郭学平用关键的一句话,拉来了赵燕的投资,“一个透明质酸分子能锁住一千个水分子”。

“我听完一下就记住了。我想,现在皮肤的问题很多不都是水油不平衡吗,如果今后我能把这个产品扩大到化妆品领域,用在皮肤上,那市场就大了。”郭燕在接受媒体采访时表示。

华熙生物董事长赵燕(图片来源:华熙生物官网)

目前来看,华熙护肤品采用的是品牌矩阵策略。

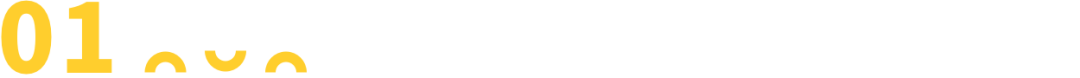

2020年,包括润百颜、夸迪、米蓓尔、BM肌活等品牌在内的“功能性护肤”给这家公司贡献超过一半的收入,和去年6.34亿元的销售额相比翻倍。其中,润百颜就贡献了5.65亿元收入,同比增长超过六成。夸迪品牌的收入则增长超过5倍,达到了3.91亿元。

截至2020年底,华熙生物在护肤品上收入超千万的“爆款”产品有31款,收入超百万产品有153款。东吴证券认为润百颜和夸迪的2020年线上销售额已经可以跟许多较成熟的护肤品品牌比肩。

华熙生物显然是把近年一些快速增长的护肤品方法论研究透了,它不仅在天猫、抖音、小红书等公域流量促进销售增长,也开始做私域流量和渠道下沉。据华熙生物与投资者的交流纪要,电商直播渠道2019年还全部依靠第三方的TP运营,2020年就已经组建自己的TP运营团队。

从规模上来看,华熙生物在护肤品领域已经相当于一家独角兽公司。和它收入相当的是,花西子(2020年收入为18亿)和HomeFacialPro(2018年销售额超10亿元)。但在这片红海市场中,“原料商”背书的华熙生物面临众多强敌。这既包括海外品牌如雅漾、理肤泉(欧莱雅旗下),也有增长同样凶猛国货如玉泽(上海家化旗下)或者薇诺娜。

还有一点值得关注。华熙生物在推广品牌矩阵时,无论是在小红书还是李佳琦、薇娅的直播间,都非常明确地将产品与“华熙生物”这一母品牌绑定。这一策略实际上有利于华熙在护肤品行业建立统一的品牌认知,而反过来,这一品牌效应又能反哺医美机构端,帮其扩大市场。

润百颜的产品(图片来源:润百颜天猫旗舰店)

更大的野心是食品

为了接近更广泛的消费者,华熙生物还进入了食品领域,只等国家的“一声令下”。

2021年1月,国家卫生健康委发布公告表示,根据《食品安全法》规定,审评机构组织专家对透明质酸钠等食品相关产品新品种的安全性评估材料审查并通过。当月华熙生物就推出了透明质酸(也就是玻尿酸)零食“黑零”,包括咀嚼片、软糖、西洋参饮、水光饮、燕窝饮和薯片等。

3月22日,它推出了玻尿酸饮用水品牌“水肌泉”,产品成分只有水和66mg玻尿酸,但是价格是普通饮用水的3-4倍,甚至超过了元气森林等饮料。这款产品电商平台售价为6瓶45.9元,折合每瓶7.6元。

值得注意的是,华熙生物不仅是自己做消费品,同时也在进行“老本行”:把透明质酸卖给厂商。汉口二厂的玻尿酸气泡水“哈水”和Wonderlab(以代餐出名的品牌)的透明质酸软糖都是由华熙生物提供的原料。从某种维度来说,华熙生物和它的客户还有竞争关系。

显然,华熙生物看好功能性食品的前景。从功能性食品的成熟市场来看,日本有161种食品中含有透明质酸(2020年)。日本的马拉松比赛中,田径协会要求运动员所喝饮料必须添加透明质酸。

华熙生物的这一路径,在一些日本美妆品牌中可以找到类似思路,比如FANCL。FANCL目前有七大业务板块,包括美妆品、营养补充剂、发芽米、青汁、贴身衣物、美妆品牌Attenir和护肤品牌boscia。在2019财年,仅次于营收占比超50%的化妆品业务,功能性食品占比达到36%。

虽然对于透明质酸作为饮品是智商税还是真保健美容一直有争议,但是透明质酸应用于食品中,似乎是大势所趋。透明质酸作为食材在日本开发和流行后,又在美国、欧洲、澳新、韩国等国家和地区逐渐被允许添加在食品或膳食补充剂中。

图片来源:华熙生物2020年财务摘要

起码从产业数据来看是这样。根据市场研究公司弗若斯特沙利文,过去5年全球食品类透明质酸的年复合增长率为24.4%,是三大类别中最快的,远超应用于医药、化妆品。受益于全球范围内透明质酸食品监管政策的持续开放,这个趋势将持续下去。2020-2024年食品级透明质酸销量的年复合增长率将达到20.4%。

不仅如此,华熙生物未来可能有更多除了玻尿酸之外的功能性食品,比如赵燕透露的“聚焦功能糖和氨基酸两大类生物活性物质”。其2020年的财报显示,华熙生物还在研发益生菌咀嚼片、GABA好眠饮等产品。

多元化的玻尿酸老大,要打出“厂牌”

被视为“玻尿酸”三剑客的爱美客、华熙生物、昊海生科都已登陆资本市场。和竞争对手相比,华熙生物的布局最多元化。

爱美客专注于医美领域,98%的收入来自于医疗器械(即注射类产品),医美玻尿酸终端产品销售额居国产品牌第一。爱美客对标华熙生物的医美业务。不过它近期也跟随华熙的步伐,推出了化妆品。爱美客和华熙也都布局了肉毒素,可以说这两家公司将在多个维度上直接竞争。

昊海生科专注眼科和骨科。昊海生科对标华熙生物的“医药及医疗器械终端”,它还从后者采购部分玻尿酸原料。其实玻尿酸只是昊海生科生产的医用生物材料之一,其最大的产品是人工晶体。

不管从规模还是从布局来看,华熙生物依然是三者中的“老大哥”,全球最大的透明质酸研发、生产、销售企业。

它不仅为化妆品巨头、医疗企业提供玻尿酸原料,也把玻尿酸填充剂和注射液卖给给医美整形客户。如上文所述,它还在拓展自己针对个人消费者的产品:从护肤品做起,近期涉足食品。可以说,华熙生物是全产业链的公司。

虽然护肤品的毛利率暂时没有医疗终端产品高,但是其实在逐渐改善。华熙生物功能性护肤品毛利率由2016年的61.4%提升至2020年的81.89%。这可能是因为华熙润百颜的次抛原液系列护肤品受到市场广泛认可,让华熙生物在定价上更加有底气——值得注意的是,润百颜次抛原液定价17元/ml左右,略低于海外大牌20元/ml价格,远高于本土品牌8元/ml的均价。

护肤品业务逐渐出现了规模效应。目前华熙生物食品产品55%的毛利率可能也会随着它的食品产品规模增大而得到改善。

玻尿酸原料因为毛利率超过90%而被称为“女性消费品中的茅台”。从以往的行业数据来看,不管是护肤品,还是食品饮料,行业头部企业的毛利率虽然高,但都低于做玻尿酸原料的生意。可以参考的是,薇诺娜母公司贝泰妮的毛利率在80%左右,农夫山泉和可口可乐的毛利率在60%左右。

为什么华熙生物不专注于暴利的玻尿酸B端生意,而渗入C端消费品?

这主要是因为医美玻尿酸行业逐渐开始拥挤,而这个又不是存在绝对壁垒的技术。《财新》对医美玻尿酸的文章分析认为:随着竞争者的涌入,医美玻尿酸的暴利将不可持续。而建立品牌虽然难度大,但是却能建立更广更深的护城河。

事实上,据华熙生物2020年财报,功能性护肤品的毛利已经高于传统原料业务,全年医疗终端产品、功能性护肤品、原料产品的毛利率分别为84.55%,81.89%,78.09%。

华熙生物的董事长赵燕是一个比较懂得分散经营风险的管理者。当2000年前后华熙在北京地产市场做得如火如荼时,她就意识到需要“把产业资本和金融资本结合”。赵燕对于华熙生物的规划是“做出至少两个国民品牌,至少出一个国民产品”。这显然是需要做面向消费者的生意。

华熙生物最终的竞争对手是农夫山泉母公司?

如果把视野放到“玻尿酸”原料外,从整个大健康产业来看,华熙生物其实和农夫山泉的大股东“养生堂”的布局很像。二者都在医疗、食品和护肤品上有涉足,广义上有一定相似性,或许会是竞争对手。

养生堂的饮料产业可能是最为消费者熟知的业务,也就是农夫山泉。而在高端的饮品市场上,二者可能存在竞争关系。不过,华熙生物在分销体系上明显无法与农夫山泉抗衡。农夫山泉有4280名经销商,并覆盖了全国237万个以上的终端零售网点。而华熙生物的玻尿酸水目前在电商销售,未来铺货策略还未可知。

养生堂自身从保健食品、内服美容品起家。在1990年代,它就推出了“龟鳖丸”和针对女性的“朵而胶囊”。此后十几年,养生堂的产品线逐渐拓宽至蛋白质粉和各类维生素。而华熙生物也有口服美容品牌Plumoon普蘭萌(包括透明质酸口服液、“爆水丸”等产品)和仙黎奥芙(主打GABA植物饮和透明质酸胶囊)。

养生堂YOSEIDO(图片来源:养生堂)

除此之外,养生堂也在做化妆品业务。2017年它推出了桦树汁系列护肤品YOSEIDO,找来了华晨宇代言,还进军了日本市场。桦树汁和玻尿酸,同样是主打“补水”功能,这可能是和华熙生物有最直接竞争关系的业务。养生堂是非上市公司,从未公布过化妆品业务的业绩。不过从声势来看,华熙生物旗下的润百颜、夸迪更胜一筹。

虽然涉足的具体领域和华熙生物并不相同,不过养生堂旗下有在A股上市的万泰生物。这是一家生物诊断试剂与疫苗研发及生产的公司。它和华熙生物的医疗端和医美端因为产品不同,并未有直接竞争的关系。

华熙生物未来会如何跟养生堂竞技,二者是否会成为大健康领域的消费巨头,相当值得期待。