业绩向好,股价却下跌,新消费“第一股”们怎么了?

新消费公司的“水逆”还在持续。

被称作“潮玩第一股”的泡泡玛特,于2020年12月11日成功登陆港交所,上市首日便突破千亿市值,此后其股价曾一度飙升至107.6港元/股,市值达到1500亿港元,但好景不长,从今年3月开始,其股价便呈现下行趋势,如今市值较巅峰时期缩水一半。

上市时风光无限,上市后股价持续低迷,是明星新消费公司共同的难题。

2020年11月,完美日记母公司逸仙电商上市,成为首个登陆纽交所的国货美妆品牌,当日股价涨幅达到75.24%,总市值突破122亿美元,风光无限。今年2月10日,其盘中股价一度冲击至25.47美元/股,创新历史最高。但仅仅不到半年时间,其股价已经跌至4.65美元/股,市值仅为29.37亿美元。

奈雪的茶也同样经历了暴跌。2个月前敲钟上市时,作为“新式茶饮第一股”,奈雪的茶也曾达到320亿港元的总市值,随后股价跌势持续。一个月后,市值便近乎腰斩,如今其总市值为175.97亿港元。

过去一年,新消费行业备受追捧,头部投资机构几乎全部集结,也将这些明星企业捧到了高处,为了拿到“第一股”的头衔,企业也加速上市以拔得头筹。

但极具反差的是,当它们走向上市,股民用脚投票,这些高估值中蕴藏的泡沫,也超乎了人们的想象。

财报季到来,新消费公司拿出了不错的业绩,却依然没能获得资本市场的认可。

2021年上半年,泡泡玛特的营收和净利润依然保持着高速的增长,奈雪的茶扭亏为盈,完美日记母公司逸仙电商延续亏损,但营销费用有所下降。

财报发布当日,泡泡玛特一度跌幅7.21%,逸仙电商的股价也大跌17.72%。尽管奈雪的茶财报发布当日收盘时股价上涨7.39%,但截至目前股价为13.02港元/股,距离发行价19.8港元/股还有很大距离。

过去一年,新消费赛道火热,头部公司也曾获得高估值,并陆续登陆资本市场,但任何风口行业都会经历从疯狂到理性的过程,更多审视的目光出现。明星新消费公司普遍存在盈利模式不清晰、护城河不牢固、业绩高增长不再等难题,也动摇了投资者的信心。

股价受挫的新消费企业,何时能摆脱“水逆”?

明星新消费公司光环不再

与下行的股价背道而驰的是,相较以往,明星新消费公司二季度的财报业绩表现不错。

财报显示,泡泡玛特2021年上半年营收为17.73亿元人民币,同比增长116.8%;净利润为4.35亿元人民币,同比增长154%。截至2021年6月30日,泡泡玛特抽盒机收入为3.25亿元,同比增长101.0%,占总收入47.9%, 线上化渠道扩张效果可观。

奈雪的茶2021年上半年营收达21.26亿元人民币,同比增长80.2%,业绩扭亏为盈,净利润达4820万元人民币;与此同时,奈雪门店经营表现超预期,门店经营利润3.85亿元,同比大增497.2%。

完美日记母公司逸仙电商2021年第二季度营收达15.3亿元人民币,同比增长53.5%,高于同期化妆品类商品零售的增长率18.5%。结合一季度报,逸仙电商上半年总营业收入达到29.7亿元。

尽管第二季度延续了此前的亏损状态,净亏损同比扩大21.6%至3.91亿元人民币,但其市场营销费用为9.73亿元人民币,占总营收的比重为63.8%,环比下降8.3%的百分点。

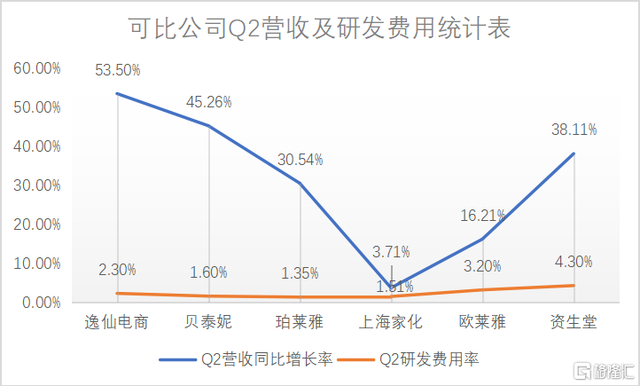

图源格隆汇

在分析个股的走势之前,要注意的是,几个新消费赛道的整体股价都趋于回归理性,这是不可忽略的背景。

新消费在数年间从兴起到火热,而明星公司背后,往往不乏高瓴资本、红杉资本中国等知名投资机构。也正是因为看到了市场背后的巨大发展空间,投资机构才不惜重金投入,争夺席位。

一个个赛道经历了早期的狂热后,最初的光环也会逐渐消失。

以泡泡玛特举例,其作为潮玩第一股,不仅带火了整个行业,也在市场规模、关注度等方面,远远地将其他玩家甩在了身后。

但经历了早期发展后,用户对头部IP审美疲劳、爆款难以打造、产品质量不稳定等问题渐渐受到关注,让泡泡玛特遭受了许多质疑。这也导致在上市之前,泡泡玛特便因为高估值受到诸多争议。

图源泡泡玛特官方微博

可见,在一个全新的行业,明星公司走到头部,但并不意味着其筑起护城河。上市也仅仅是万里长征的第一步,它需要构建起一个可以持续盈利并有成长空间的商业模式。

而在明星新消费公司身后,也一定有诸多竞争者。新消费行业大多集中度不高,即使是头部玩家,在市场占有率上占据的优势可能也并不明显。根据艾媒咨询数据,在新式茶饮领域,奈雪占有17.7%市场份额,喜茶则为25.5%。从这一角度,头部玩家的地位也并不稳固。

随着行业的发展,明星新消费公司的生意不再新鲜,资本市场的态度也会变得更加理性了。

与此同时,近期新消费股也受到市场环境的影响。在过去的一年,因整体市场经济环境的影响,投资者对中概股观望情绪浓重。

此前针对港股,平安资产管理(香港)有限公司副首席投资官张龑曾对媒体评价道,过去一个月尤其受到震荡,包括消费在内的年初涨得比较好的一些板块,最近都受到了一些压力。

市场情绪的明显变化,给新消费股蒙上了一层阴影,但排除行业、外界因素,回归商业模式,明星公司股价下跌的原因也各有不同。

为什么资本不爱新消费股了?

泡泡玛特的成绩单看起来不错,但依然未能回到过去的业绩增速,这是股价下跌的重要原因。

在营收方面,2018年-2020年,泡泡玛特营收同比增速分别为225.95%、226.8%、49.32%,其中2020年的业绩增速出现快速下跌,而2021年上半年营收达到116.8%的增速,业绩有所回升,但相较此前超过200%的增速,还是有一定差距。

放缓的赚钱速度之外,泡泡玛特IP结构的改善是这份财报的一大亮点,但这也并未止住其股价下滑的趋势。

此前泡泡玛特存在依赖单个IP以及自有IP不足的问题,而在2021年上半年,Molly收入2.04亿元人民币,仅占总收入的11.5%,泡泡玛特的其他IP已经成长起来。与此同时,同期自有IP、独家IP、非独家IP分别实现营收9亿元、3.943亿元和2.877亿元,分别同比增长220.7%、44.5%、115.9%,IP收入结构持续优化。

对于新消费股而言,不可能一直保持进击的姿态,但增速却代表着未来的成长性,这也会动摇投资者的信心。

市值持续下滑,也是因为明星新消费公司的盈利模式并不清晰。

2021年上半年,奈雪的茶扭亏为盈,但市场对其能否持续盈利的质疑普遍存在。

新式茶饮以“贵”著称,这也使得从2018-2020年,奈雪的茶现制茶饮毛利率均保持在66%以上,这也让外界对奈雪的茶的亏损感到诧异。

奈雪的茶将大量的成本投入“第三空间”的打造,但2020年年底,奈雪的茶决定推出一种小型店——PRO茶饮店,并将其作为扩张的主要店型。近半年以来,奈雪的茶共新增87家门店,其中PRO茶饮店净新增78家。

奈雪的茶PRO店,图源奈雪的茶官方微博

PRO茶饮店以更少的店员、更低的前期成本投入为优势,可以帮助奈雪的茶在改善亏损情况的同时加密门店规模,覆盖到更广泛的消费者。并且由于PRO茶饮店主要售卖的是茶饮与咖啡产品,还有利于奈雪的茶在饱和的茶饮市场寻求更多增量。

这一逻辑早已在咖啡市场验证过,最典型的例子便是瑞幸咖啡,但是在新式茶饮市场,小型店的盈利能力还有待验证。

奈雪的茶也在财报中提到,PRO门店刚推出不久,样本容量较小,开于高端购物中心的门店,与开在写字楼等其他位置的门店,两者数据相差较大。可见,尽管跑了半年,但是奈雪的茶最终能否跑通这一模式,还是一个未知数。

奈雪的茶的门店扩张之路还在探索,完美日记则陷入了营销费用过高、烧钱换增长的质疑中。

相似的是,身处美妆这个高溢价的赛道,完美日记将大量的钱投入到营销中,逸仙电商二季度的市场营销费用为9.73亿元,占总营收的比重为63.8%,但烧钱还未能烧出未来,逸仙电商还处于亏损之中,这也引发了投资者对其未来的担忧。

完美日记官宣的代言人,图源完美日记官网

盈利模式未能探明,明星新消费公司的核心竞争力却遭受了质疑。

产品质量问题,则是明星新消费公司的通病。

在黑猫投诉平台上,泡泡玛特有超4500起投诉,产品质量瑕疵是消费者投诉的主要问题;而完美日记被质疑的最多的是,营销投入比研发更多,消费者买的不是产品,而是为品牌的营销付费。

奈雪的茶则直接爆发了负面影响极大的食品安全问题。8月初,新华社记者卧底奈雪的茶,发现其多家分店存在蟑螂乱爬、水果腐烂、抹布不洗、标签不实等问题。

随后,北京市市场监管部门、广东省市场监管部门全面排查了辖区内奈雪的茶及类似门店1811家,责令整改50家,警告2家,立案查处23件。

事件爆发当日,奈雪的茶股价大跌,业绩当即受到影响。在消费者端,最终这一影响也可能将持续一段时间,并影响其未来的财报表现。

明星新消费公司各有各的难题,它们低迷的股价,也是剔除泡沫的体现。明星新消费公司被“盲目”热捧的时代就要结束了。

怎么样的故事,配得上千亿市值?

虽然新消费股近期在二级市场受挫,但并不意味着这是未来的整体趋势。

无论是潮玩、美妆,还是新式茶饮,行业整体规模会呈现上升趋势。以美妆为例,艾媒咨询数据显示,2020年全球化妆品市场规模已达到751亿美元,预计到2025年,全球化妆品市场规模将达到1696.7亿美元,实现翻倍。

为了保持增长,新消费明星公司正在试图攻克当下的难点,扩展线上线下渠道,发展多个产品线,甚至讲出更多有吸引力的故事。

泡泡玛特曾被认为过于重线下,但如今其线上渠道的增长表现已经十分可观。线下方面,其上半年门店数量从2020年的187家增至215家的同时,机器人商店数量从2020年的1351家增至1477家,线上方面,泡泡玛特抽盒机收入3.25亿元,同比增长101.0%,占总收入47.9%。

针对营销过重的负面形象,完美日记母公司逸仙电商明显在今年二季度加大了研发投入占比,通过建立生产研发基地、与更多产业链企业建立合作的方式,去改善产品竞争力。

完美日记工厂,图源化妆品日报

为了发展多个产品线,在研发和营销两方面投入的同时,逸仙电商还通过并购走捷径。

2020年10月,逸仙电商收购法国护肤品品牌Galénic;2021年3月,逸仙电商宣布将收购国际高端护肤品牌Eve Lom。这两个品牌的产品价格在250-1000元不等,相比完美日记,定价层次更丰富,品牌定位更高端。

以并购的方式,逸仙电商可以进入高端市场,并以更快地速度扩张,这更利于它抢占市场,但这些品牌如何被合理运用,并在国内打响知名度,也是逸仙电商必须要考虑的问题。

与之对应的是,泡泡玛特也在大力发展自有IP,奈雪的茶也在引入咖啡品类,这些都是在一片红海中,寻求增量的方式。

以上种种,都需要公司不断扩大业务规模,这也将继续导致完美日记、奈雪的茶处于砸钱换增长的阶段,由此,低迷的股价也可能在未来伴随它们的成长。

奈雪的茶咖啡产品,图源奈雪的茶官方微博

而对于泡泡玛特而言,尽管目前为止还未被亏损困扰,但为了保持增长,它也需要继续挖掘市场,并讲出更多让投资者认可的故事。

泡泡玛特的特殊之处在于,潮玩与盲盒概念在国内都是新兴产物,而其需要证明这个生意能得以延续,并拥有更大的发展空间,而不仅仅停留于“卖玩具”。

一方面,其开始在潮流与内容制作领域进行投资,将IP进行电影内容化等,以此扩展IP生态体系,获得更多变现方式;另一方面,其正在发展主题乐园业务,泡泡玛特在今年8月成立了一家乐园管理公司,经营范围含城市公园管理、游乐园、票务代理等。

泡泡玛特想成为“中国的迪士尼”,以此开展了一系列的投入;奈雪的茶开始调转船头,以咖啡+茶饮的小型店为新的发展方向,新店数量的扩张速度肉眼可见;完美日记则希望讲出高端化的故事,以摆脱曾经低端的定位。

明星新消费公司所在的赛道极具想象力,但在激烈的竞争中,谁都不能确信自己能一直跑在最前列。它们以“第一股”的身份率先上市,也要在未来的日子里证明自己的价值,配得上百亿、千亿市值。

本文来自微信公众号 “连线Insight”(ID:lxinsight),作者:钟微,编辑:子夜 ,36氪经授权发布。