骗贷分子总想“空手套白狼”,哪些金融科技能让他们现原形?

记得一部美国电影里,小生意人准备一大摞的纸质证明去银行申请贷款,并穿上自己最体面的衣服,这样也许会给贷款经理留下更好的印象。

如今在互联网浪潮的推动下,金融机构也纷纷推出了各自的在线金融产品,用户在手机、电脑上提交相关信息就可以购买和使用这些金融产品,无需亲临网点或准备各种证明。在这种模式下,金融机构没法再通过审核纸质证明或打量申请人的穿着来评判其还款能力。

但这并不意味着金融机构就对用户提交的信息完全信任。实际上,金融机构会借助各种金融科技手段来“审核”用户提交的材料,现在欺诈分子想要弄虚做假糊弄反欺诈系统,可比伪造证明材料难得多。本文将介绍几种用于核实申请人信息的反欺诈技术。

生物特征核身:你真的是你吗?

互联网上最常见的欺诈行为就是盗用账户,以假乱真的钓鱼网站和屡见不鲜的账号密码泄露事件,金融机构仅凭用户名、密码和手机验证码不足以确认用户的身份。为此,金融机构通常会采用人脸识别、声纹识别等生物特征技术来“验明真身”。

(1)人脸识别

人脸识别是金融机构最常用的生物特征技术。例如,用户在苏宁金融APP激活任性贷业务时就需要刷脸,这时后台会将采集到的人脸图像与用户提供的身份证号码对应的照片进行比较,确保是本人使用,才会通过任性贷审核。

刷脸核身的另外一个关键技术是活体检测,毕竟现在获取他人的照片并不是很难的事情,活体检测技术就需要确保摄像头面对的是一个人,而不是照片或电子屏幕。

(2)声纹识别

声纹也是一种个人特征明显的生物特征,并且音频也非常简单,任何手机甚至固定电话都可以作为采集设备。用户需要提前录入一段音频作为模板,在进行身份验证的时候,用户根据系统提示说出相应的语句。验证语句每次都可能不同,避免录音攻击。在接收到新的音频之后,声纹识别模块会提取所需的语音特征与模板进行比较,判断是否本人操作。

地理位置核验:你真的住在这吗?

家庭住址、工作地址等也是申请线上贷款时需要提供的一个重要信息。如果一个申请人连真实地址都不愿意提供,那么其违约的概率一定非常高。因此,地理位置核验也是一个非常有效的风控工具,借助它,至少需要核验3方面信息:

(1)地址有效性

首先需要验证用户填写的地址是有效的,而不是胡乱编写的、不存在的地址。一个常用方法是结合地图工具将地址转换为经纬度,如果转换失败则说明地址无效。

(2)地址真实性

在确认了地址有效性之后,就需要判断该地址是不是用户实际居住或工作的地址。目前许多APP都会获取用户的GPS信息,计算用户的活跃位置与填写地址之间的距离,可作为一个衡量地址真实性的有效指标。

(3)收入信息评估

另外,还可以根据家庭地址获取居住小区的房价信息,从而推测用户的还款能力。这思路与奢侈品商店营业员打量顾客穿着来评价购买力是类似的。

社会关系核验:她真的是你的她吗?

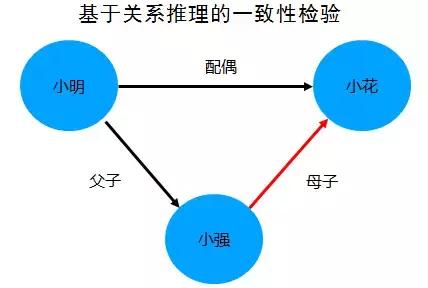

通常,申请人在申请贷款的时候,需要提供配偶或紧急联系人信息。因为,仅仅通过电话确认无法识别团体欺诈行为,一个有效的手段是利用关系网络验证社会关系的一致性。举例来说,假设已知小明在申请材料中填写了小花为其配偶,小强为其子女,那么可以推理出小强和小花应该是母子关系。若是小强后来申请的时候,提供的社会关系与已知关系和推理关系存在不一致,那么就可以怀疑这些用户资料的真实性了。

多维度融合验证,攻守大战继续上演

前面介绍的都是基于单一维度信息的验证,我们还可以根据多维度信息来判断一致性。比如给定一个用户的手机号、邮箱、IP地址等信息,可以根据这些信息在不同场景的关联数据计算一个信息置信度,置信度越高说明真实性越高。假设邮箱地址的置信度较低,则说明这很有可能不是该用户的常用邮箱。

在与欺诈分子的博弈中,金融科技是互金公司的强大护卫,但也远没有达到滴水不漏。比如市面上不少黑软件就可以篡改GPS信息来绕过反欺诈规则,如何有效识别这类篡改行为还存在一定难度。金融机构与欺诈分子的攻守大戏还在继续上演。

(来源:苏宁财富资讯;作者:苏宁金融研究院高级研究员倪伟渊)