大跌之前科技巨头已囤积5700亿现金,比你会赚钱的比你还会攒钱

编者按:本文来自微信公众号“经纬创投”(ID:matrixpartnerschina),作者:经纬创投主页君,36氪经授权发布。

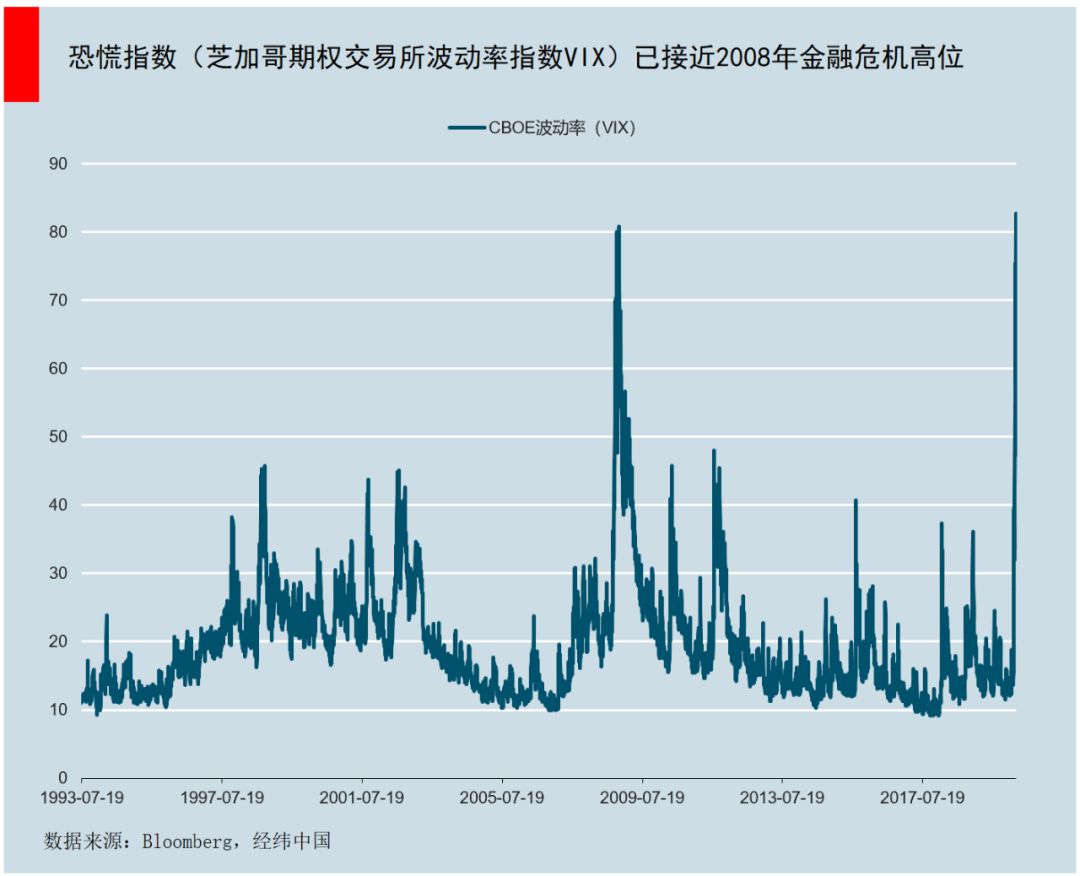

随着新冠疫情在全球蔓延,全球进入恐慌时刻,美股牛市被终结,多数国家股票暴跌。四位前IMF首席经济学家表示,没有必要等待数据来证实,全球经济已陷入衰退。

一些公司股票的跌幅超出想象。美股的核心资产之一波音,市值距高位已缩水77%,比美团低了接近100亿美元,而整个航空业都下跌了大半。随着国际旅行中断,一些资金链脆弱的航空公司已经快撑不住了。

“现金为王”(Cash is king)这句话又一次被全球投资者奉为圭臬,从股票到黄金,各类资产都被抛售。沃伦•巴菲特喜欢吹嘘伯克希尔哈撒韦公司(Berkshire Hathaway)的资产负债表为“诺克斯堡”(用于美联储金库储藏的堡垒),他并不是在开玩笑。

2019年末,巴菲特的现金囤积接近创纪录水平,伯克希尔在保险和其他主要业务中持有1250亿美元现金及等价物(cash and cash equivalents),其中81%是非常安全的美国国库券(U.S. Treasury bills),这些现金及等价物约占伯克希尔哈撒韦市值的25%。

这些现金可以确保在最极端的情况下,伯克希尔哈撒韦也有现金用来支付保险索赔和投资。但另一方面,2019年伯克希尔哈撒韦的股价表现是十年来最糟糕的,其中部分原因是巴菲特在提前卖股票而导致踏空,他是去年四季度的股票净卖家。

与巴菲特一样,在处于恐慌的市场中,公司的防御性也来源于现金储备。2019年所有非银行S&P500公司的运营支出共计2.6万亿美元,而这些公司同时持有1.7万亿美元的现金和可流动证券,平均而言这可以支撑7个月的支出。

但这些现金分配不均。苹果公司(Apple)可以动用它2000多亿美元的资金来支付未来六年的运营支出,但像爱迪生国际这种电力公用事业公司,仅靠现金只能支撑一周。

据信用评级机构穆迪(Moody's)的一项研究分析,科技互联网巨头是除金融类公司外,最喜欢囤积现金的,它们几乎可以说是“坐在金山上”。

坐在金山上的科技巨头

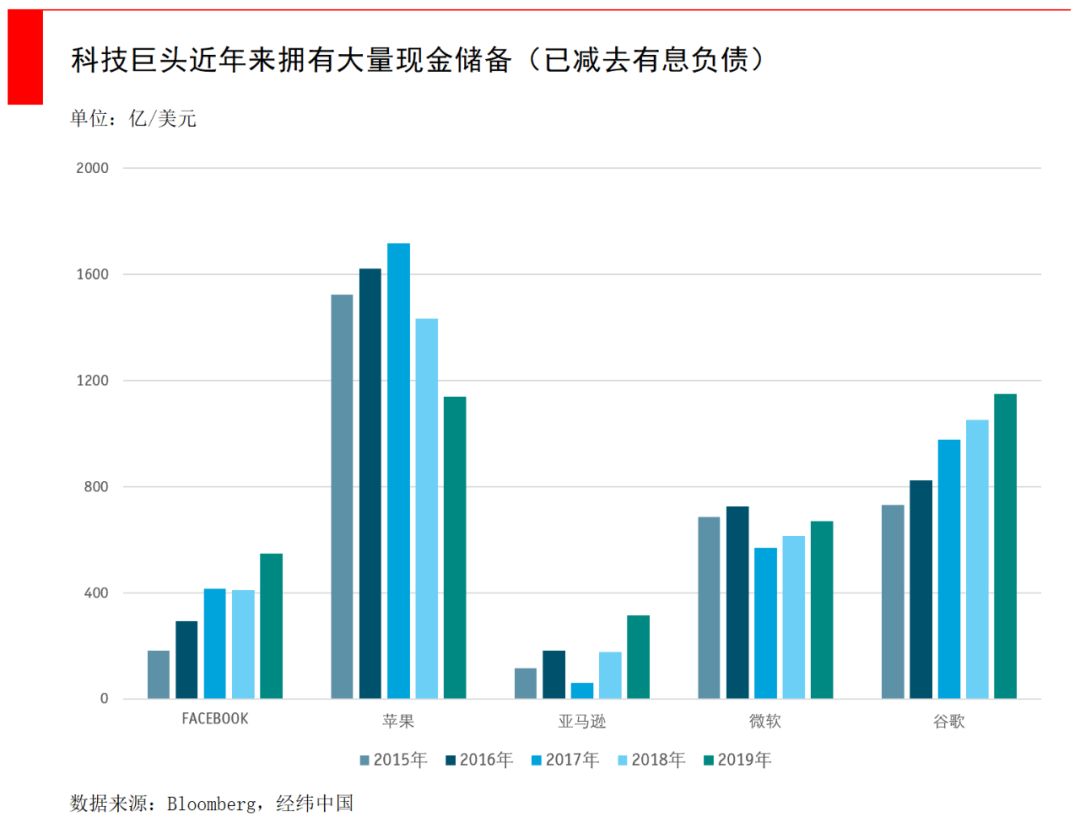

我们统计了市值前五大公司FAAMG(Facebook、苹果、亚马逊、微软和谷歌)的现金储备,发现这个数字高得惊人,2019年多达5700亿美元(cash, cash equivalents, and marketable securities,未减有息负债)。

这么多的现金储备意味着,前五大科技巨头可以买下沃尔玛(市值3234亿美元)、迪士尼(1552亿美元)和波音(535亿美元)。

本文所指的现金储备(或者说现金头寸)并不仅是指银行存款,而是现金和现金等价物(cash,cash equivalents),加上有价证券(marketable securities)。在一些情况下减去有息负债(包括bank loans、long-term debt和short-term debt)更能反映真实情况。

现金等价物是那些流动性强且安全的短期投资,例如国库券或是银行理财。有价证券则是指那些流动性强的金融工具,也能够以合理的价格迅速转换成现金,例如普通股或商业票据,在某些公司的财报中(例如微软)以短期投资(short-term investment)体现。因为它们都能够在短时间内转换为现金,所以都被认为是现金头寸。

与通信、汽车和啤酒这些传统经济模式下的寡头垄断企业不同,这些寡头认为有绝对能力从客户那里获取稳定收入,所以主要通过债务来为自己融资,成本低但不灵活,再把赚到的一些现金以利息返还给股东。

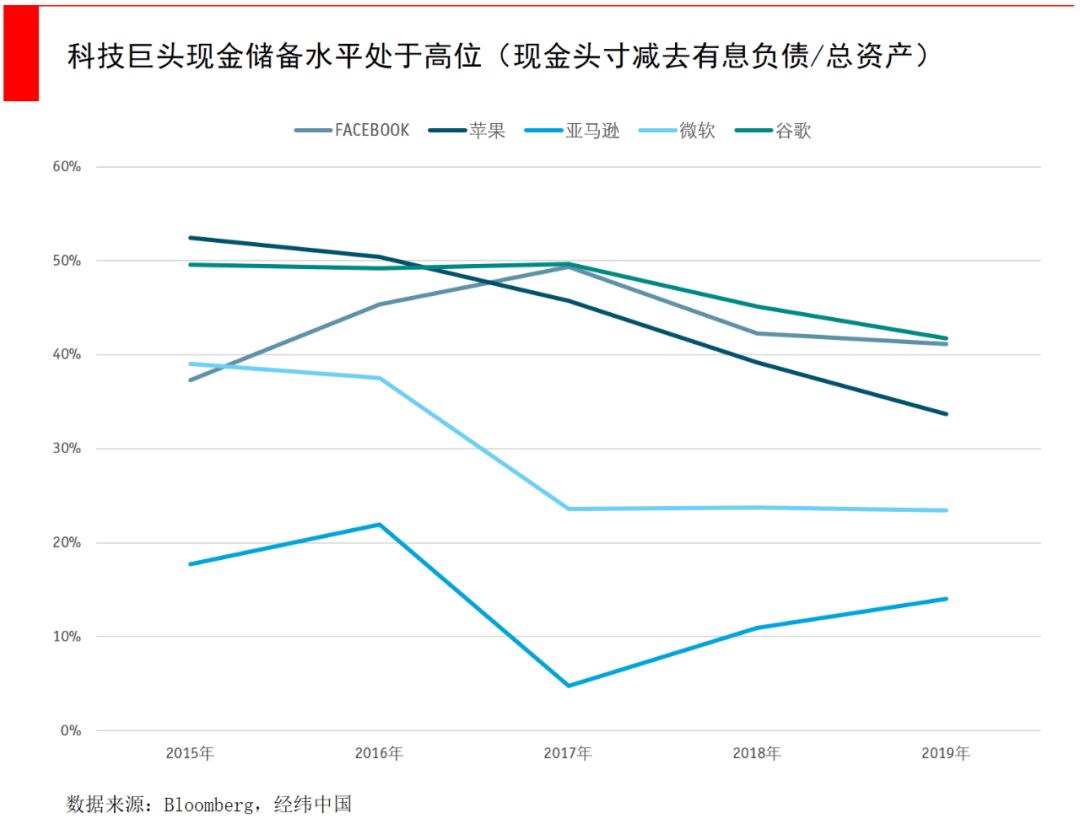

然而科技巨头们的做法却恰恰相反,他们囤积了大量现金,如果减去有息负债,这一数字在2019年依然高达3800亿美元,这是它们毛现金流量(Gross cashflow,息前税后利润+折旧费)的接近2倍。毛现金流量是指公司可以用于对业务再投资,以维持经营增长的现金流量总额。

新一代科技互联网巨头与老一代相比,也更喜欢囤现金了。据《经济学人》计算,自1996年以来,思科、英特尔、甲骨文、高通和德州仪器这五家公司的净现金,平均仅为其现金流的1.3倍。

从会计上说,科技和制药公司通常都会保留一些现金,用来弥补举债时可抵押实体资产不足的问题,但FAAMG的现金储备远远超过一般水平。

例如现金最多的苹果公司,苹果在2019年报中持有2059亿美元现金及等价物(cash,cash equivalents,and marketable securities),净现金(现金及等价物减去有息负债)依然高达1141亿美元。2059亿美元意味着,如果这些钱是另一家公司,那么它将成为标准普尔500指数中的第15大股票,比英特尔和可口可乐还高。

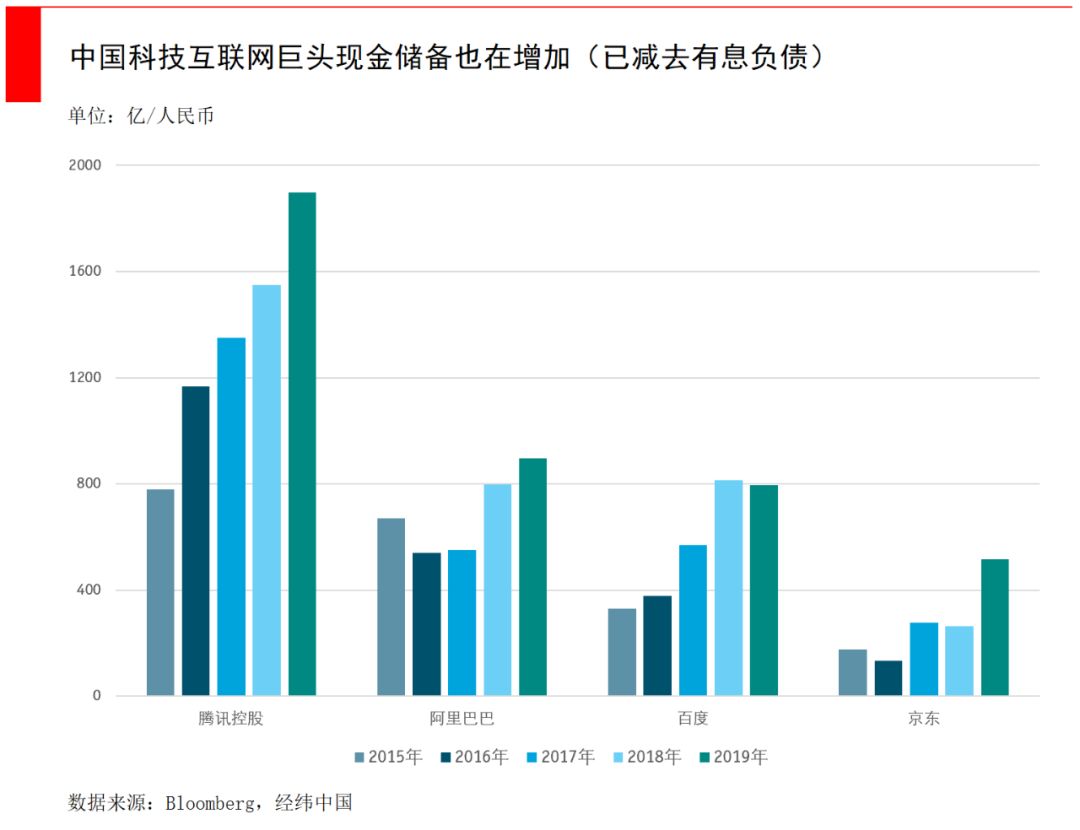

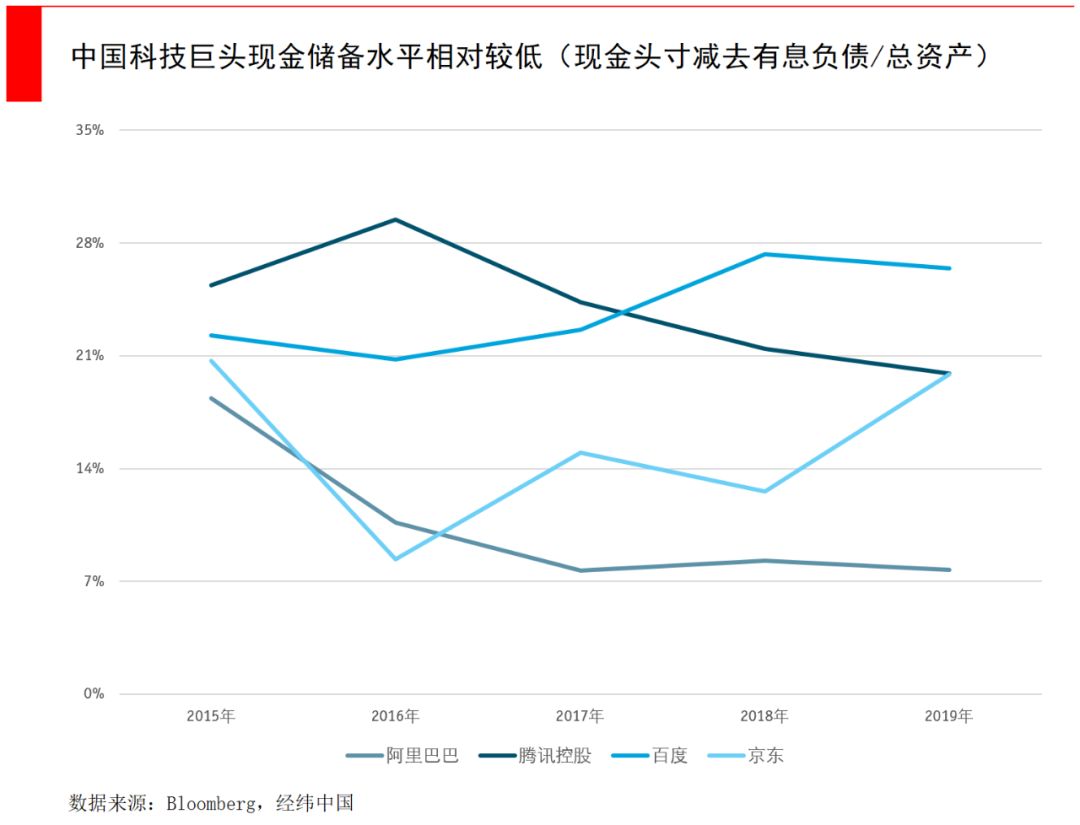

中国的科技巨头也大体符合这一趋势,只不过与FAAMG相比规模还比较小,腾讯、阿里、百度和京东在2019年总共囤积了6064亿人民币现金及等价物(866亿美元)。BATJ们正处于囤积现金的上升期,这些储备足以面对危机。

科技巨头为什么喜欢囤积现金?

当公司利润暴增,但又没那么多市场扩张、技术研发或是并购的需求时,现金就剩下来了。当然公司也有可能选择保守的扩张策略,以储备现金应对危机。

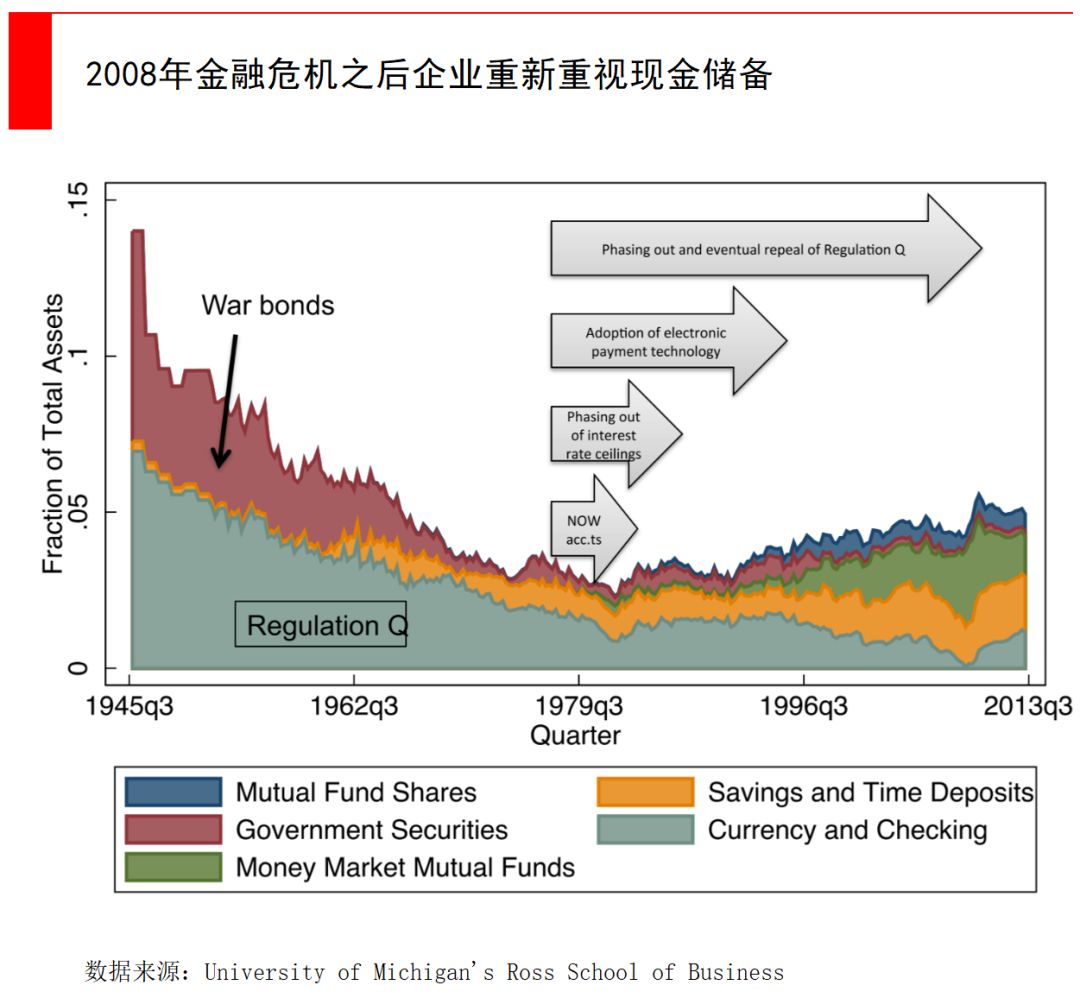

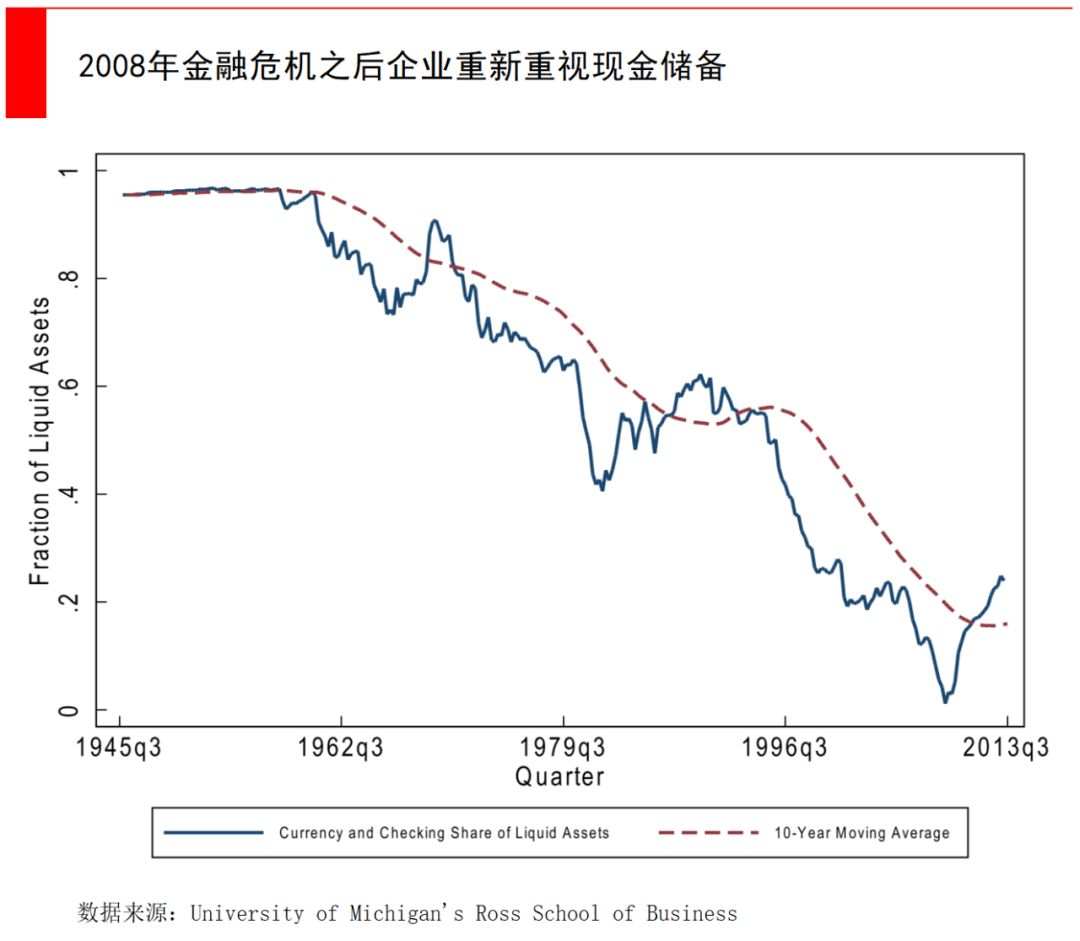

2008年因金融危机而破产的雷曼兄弟公司,就是因为现金紧缩所致。对于一般公司而言,预防危机是企业储备现金的首要原因。当然这并不是说苹果储备2000多亿美元是为了预防危机,那未免太多了。

新机会不足也是企业选择现金的原因。当宏观经济停滞不前,产能过剩的时候,由于没有太多新机会可供投资,但企业利润或者融资得来的钱又太多,可能导致企业拥有过量现金。

不过这一点在科技公司中并不明显,FAAMG每年要花费接近千亿去做研发,这是五年前的三倍,从建设新的数据中心和研发实验室,到对无人驾驶、人工智能、量子计算机、火箭和星链等新技术的探索,但离花光所有留存的现金还有很远。

当企业账面留存了太多现金时,除了买理财产品,往往都会开始对外并购或是回购股票,这两点对于科技公司来说尤其明显。

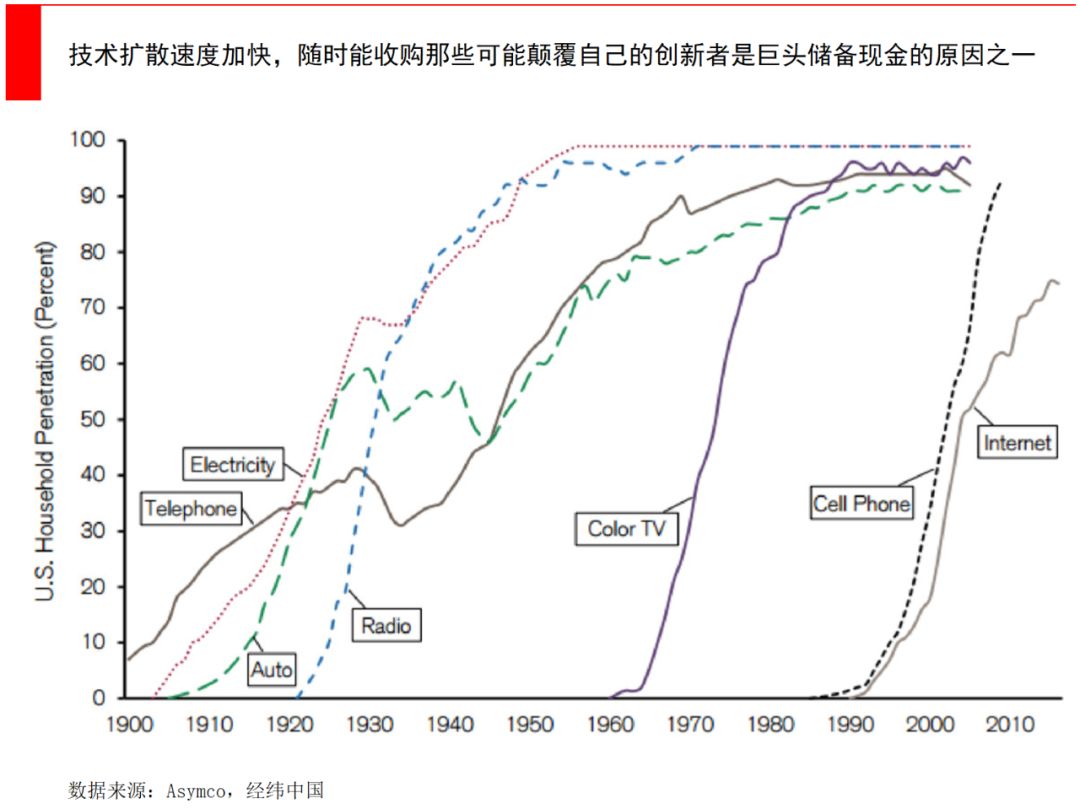

被新技术颠覆是科技公司的“达摩克利斯之剑”,确保自己站在科技的最前沿至关重要,如果公司内部的研发实验室不够用,对外收购就变成了重要手段,这也是近年来大公司战投越来越流行的原因。一些外界看起来价格高昂的收购因此产生,例如Facebook在2014年以190亿美元收购了通讯应用WhatsApp;谷歌于2007年以31亿美元收购了广告公司DoubleClick。

根据哈佛大学商学院投资银行学教授Josh Lerner的案例研究,集成电路制造商ADI曾经在寻求硅的替代方案(硅是主导芯片技术的基础),ADI因此创建了一个投资于竞争技术的风险投资基金,其目标是以相对低的成本收集战略信息。

ADI的投资组合表现不佳,其投资的13家公司中只有1家成功上市,并且在一轮一轮的融资中ADI的股份已被摊薄。但这种失败在某种意义上是成功的,因为这证明了用硅之外的方式制造芯片非常困难。一旦这一观点被市场认可,ADI自身的估值水平会显著上升。ADI的投资组合提供了一种保险:如果替代方案真实可行,那么ADI自身会转向。

股票回购也是花费资金的重要渠道。科技公司喜欢用股权来激励员工,很多高管的巨额年薪都是由现金+股票构成的,所以股价是保持激励的重要因素。

就像苹果公司的CEO库克,其薪酬是1160万美元+价值1.225亿美元的股权激励组成,所以很多科技公司的高管更加关注股价涨跌。并且苹果公司还面临着股东的定期压力,要为他们带来更多现金和更高股息,而回购自己公司的股票无疑是保持投资者信心的高效手段。

避税考虑?

不过,以上原因依然无法解释为什么FAAMG要储备这么多现金,因为它们远远超出应付金融危机或黑客攻击这类突发事件所需。

《经济学人》曾预估了一个科技公司“压力测试”。测试假定员工薪酬以现金而非股票支付(这种情况在股市崩溃之后可能发生),且公司会付清所有可能发生的税目(包括资金汇回本国缴纳的税款)以及监管和诉讼费用。测试还包含了一年的应付款,例如苹果必须向零配件供应商支付290亿美元。把所有这些费用都算上,FAAMG到2020年仍将拥有3800亿美元的净现金。

还有一个重要原因是避税。大部分跨国公司都会进行税收筹划,在税收洼地设立全资子公司,将集团大部分利润保留在子公司,而且利润暂不分回境内来降低实际缴纳的企业所得税税负。

例如苹果2019年年报中488亿美元的账面现金(仅指cash and cash equivalents,不包括marketable securities)余额中,有189亿美元为存放在境外的用途受限资金,这部分可能都是出于避税考虑。而2018年这一比例更高,259亿美元账面现金余额中,有203亿美元为存放在境外的用途受限资金。

这一操作思路的核心是,尽可能利用当地法规来降低税金缴纳,海外公司实现的净利润留在海外,不分红给美国公司,以延迟缴纳这部分利润对应的税金,其中大致有四步:

1、苹果在爱尔兰设立苹果国际销售公司(Apple Sales International,“爱尔兰销售公司”),这家公司负责接收除了美国以外地区的所有销售收入,享受爱尔兰12.5%的低企业所得税税率;

2、根据爱尔兰税法,即使是在爱尔兰注册的公司,只要其母公司或总部设在外国,就被认定为外国公司。于是,苹果在爱尔兰又设立了一家苹果国际运营公司(Apple Operations International,“爱尔兰运营公司”),其总部则设立在避税天堂——加勒比群岛。由于爱尔兰运营公司是外国公司,它把收入汇到总部不需要向爱尔兰缴税,几乎零成本;

3、苹果在荷兰设有一家子公司——苹果欧洲运营公司(Apple OperationsEurope,“荷兰运营公司”)。与爱尔兰不同,荷兰税法以公司注册地而不是总部所在地来认定公司的国籍,所以苹果在爱尔兰与荷兰的3家子公司在荷兰都被认定为欧盟的公司。爱尔兰和荷兰都规定,欧盟成员国公司之间的交易,免缴所得税;

4、收入转移。当美国以外的苹果用户在iTune市场上点击购买一首歌或者一个软件的时候,苹果美国公司就把其所拥有的知识产权资产——也就是iPhone、iPad等硬件终端和iTune等软件所提供的服务——转移到爱尔兰运营公司,而用户所支付的现金则进入爱尔兰销售公司的账户。由于实现这一销售必须用到苹果的知识产权资产,因此爱尔兰销售公司就“需要”向爱尔兰运营公司支付知识产权专利使用费。

爱尔兰销售公司通过荷兰运营公司的中转,将销售收入以专利使用费的名义转到爱尔兰运营公司,最终转到加勒比群岛上的总部,在整个收入转移过程中,只需要缴纳荷兰低廉的交易税和部分爱尔兰低廉的所得税。

苹果CEO库克曾接受哥伦比亚广播公司采访时提及这一点,他说,“把这些利润带回家要花40%,而且我认为这不是合理的。这是一个税法问题,它是为工业时代而不是数字时代制定的。”其它美国科技巨头与苹果一样,避税也是积累巨额现金的重要原因之一。

科技巨头囤积了巨量现金,FAAMG减去有息债务的3800亿美元足以让他们在晚上安眠,并且安稳度过任何危机,这甚至支持他们在危机中大规模收购。

过去,人们认为持有大量现金会导致机会损失,但储备多少现金的游戏规则已经改变,持有足够现金才是应对恐慌市场的正确选择。

这次的新冠病毒疫情让很多企业暂时失去了造血能力,需要及时留意企业持有的现金,是否要加快采取开源(债务、股权融资)和节流(降低支出、减慢付款)等方式。大公司保留十二个月的现金确保经营和发展,创业公司则需保留半年周转资金。

“在别人恐惧时贪婪”的前提,是能活过危机,别忘了巴菲特从去年四季度开始就在囤积现金,以及他重仓的苹果和谷歌,都是现金储备惊人的公司。

References:

1、Tech firms hoard huge cash piles - The Economist;

2、Apple’s cash hoard and the problems of capitalism – Redline