“赌徒”暴风:处在暴风雨中,难遇晴天

编者按:本文来自微信公众号“壹娱观察”(ID:yiyuguancha),作者 一弓人,36氪经授权发布。

十年前,暴风影音还是中国70%网民的装机必备播放器,而现在,背后的暴风集团正遭遇着自己失势后的“暴风骤雨”。

距2018年初冯鑫提出 “All for TV”战略已经一年多,暴风集团(300431.SZ)的业绩很难看。

根据4月26日暴风集团披露的2018年年报显示,2018年公司实现营业总收入11.3亿元,同比下降41.2%;实现归属于母公司所有者的净利润为负10.9亿元,而上一年为5513.9万元。

根据公开报道显示,因暴风集团未对相关事项做出充分披露,以及无法对暴风集团商誉减值测试结论的适当性作出准确判断,因而对于暴风集团的这份年报,大华会计师事务所(特殊普通合伙)给出的审计意见为保留意见。

暴风集团业绩下降的速度也超出了业内人士的预期。 “虽然不看好暴风集团的商业模式,但该公司的业绩下降速度却超出预期,甚至下降的有些惊人。”有分析师如此评价暴风集团的下降趋势。

除了业绩下降外,2018年来暴风集团的利空消息居多。公司多位高管减持的减持、离职的离职,此外还因离职员工劳动纠纷“被列入被执行人名单”事件。

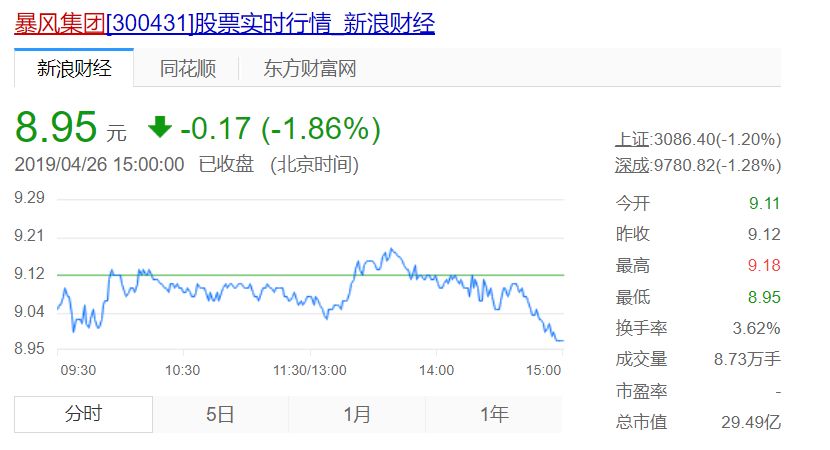

暴风集团2015年在创业板上市,上市的40天里创下了36个涨停板的“辉煌”,股价从发行价7.14元暴涨至327.01元,市值一度逼近400亿。截至4月26日,暴风集团股价为8.95元/股,市值仅为29.49亿元。

暴风集团截止至4月26日股价

从高光到受到质疑,暴风集团的商业模式和命运与乐视有诸多相似之处。市场上,暴风集团甚至被预言为“下一个乐视”,而冯鑫也被称为“下一个贾跃亭”。暴风集团经历了些什么?为何现在举步维艰?

视频平台失势,还要All for TV

作为国内互联网视频企业,暴风集团通过暴风影音等为视频用户提供服务。暴风影音曾是家喻户晓的播放器,据媒体报道暴风影音的市场占有率曾高达70%。

暴风集团2015刚上市之际,公司净利润为1.73亿元。这一年,根据智研咨询相关报告显示,国内视频网站的市场渗透率前三的分别为爱奇艺、合一集团(优酷土豆)和腾讯视频,其市场渗透率分别为56.4%、47%和38.9%。从年平均用户占比看,这一年的十大平台前三分别为腾讯视频、优酷和爱奇艺,暴风影音位列第五。与三大视频平台以内容为主导不同,暴风影音强于下载。

视频平台一直是人们印象中的“盈利重灾区”,即使目前来看,三大视频网站仍然处于普遍亏损的状态,而其中较大的投入就在版权和内容上。不过,暴风集团则显现出了截然不同的气象。2016年、2017年暴风集团净利润分别为5281.17万、5513.93万,虽出现了大幅下跌,但仍尚处于盈利阶段。

分析认为,这与当时暴风的发展方向有着很大关系。要知道,在各大视频平台专注抢占版权市场,竞逐在线内容市场的时候,暴风开始将目光转向内容之外的领域。

冯鑫曾公开表示,在2015-2016这两年间,暴风已经基本完成了“N421”的战略布局,即冯鑫口中的一个暴风集团:2大体育、影视内容中心;PC、手机、电视和VR的4块屏幕;以及被称为“N”的金融、电商、广告、秀场、O2O、游戏等商业模块。

相比其他视频平台将重点发展的核心放在版权内容和自制内容上不同,暴风集团明显开始扩大业务布局。但这些布局,随着时间的推移,我们发现似乎并未给暴风带来多少丰厚的“收获”,甚至有的都没有开始就结束了。

在各家视频平台或部分互联网科技公司开始争相成立相关内容制作部门或互联网影视公司,以其提高自身网络视频平台内容实力、抢占影视市场之时,暴风集团也不免有所行动。

其中最令行业印象深刻的就是,2016年传出北京暴风科技股份有限公司出资10.8亿元购买稻草熊影业60%股权一事。不过,最终该计划随着同年6月7日证监会的一则“因标的公司盈利能力具有较大不确定性,不符合相关规定,未获通过。”的公告不了了之。

再看VR、AR领域。虽然这一领域是公认的面向未来的市场,但即便到了2019年,VR、AR方面无论是硬件设备还是相应的内容市场,均受技术和发展所限,未能打开大众消费市场,因此暴风要在这上面有所斩获显然不是一朝一夕之事。

在智能电视领域,暴风不得不同时面临来自传统电视厂商和互联网公司的双重压力。据中商产业研究院发布的《2018-2023年中国电视机行业市场发展前景及投资机会研究报告》显示,2017年全国智能电视销量达到4800万台,从智能电视各品牌市场占有率来看,前十的品牌中,大部分为传统电视厂商,只有小米和乐视两个互联网公司,其中小米以12.8%的市场占有率紧随其后,位列第二。乐视位列第五。暴风未进入前十。

2018年初,暴风集团董事长冯鑫提出了“All for TV”的集团战略。

在2018年4月的产品发布会上,冯鑫表示公司未来3年都要做电视,为了做好电视,冯鑫还亲自担任了电视业务部分暴风统帅的首席产品官。

但是暴风集团的电视业务处于“亏本甩卖”的阶段。公司2017年财报显示,暴风电视的销售毛利率仅为-7.15%;2018年半年报显示,硬件收入为6.42亿元,同比增长20.08%,但是毛利率为-15.25%。

电视业务毛利率连续为负,也就是说暴风集团在电视等硬件的销售中,多卖出一台电视意味着亏损一台,卖的越多,亏损的越多。

电视业务将暴风集团的业绩拖入了泥潭。根据暴风集团2018年年报显示,归属于母公司所有者的净利润为负10.9亿元,同比下降2076.43%。而2018年报告期末,暴风集团资产总额12.67亿元,同比减少57.06%。

这一数字与此前公布的2018年业绩快报相关数字基本一致。

暴风集团解释称,公司计提了相应的权益性投资减值准备。暴风智能的互联网电视业务处于业务快速拓展期,抢占市场份额,营销推广力度加大,成本费用增加。另外,公司互联网视频业务受竞争加剧影响,利润下降。

据壹娱观察(ID:yiyuguancha)了解到,深圳暴风统帅科技有限公司(下称“暴风统帅”)正是暴风集团电视等硬件的主要生产商。暴风集团2018年半年报显示,报告期内公司硬件收入6.42亿元,同比增长20.08%。其中,暴风电视的主要生产商——暴风统帅,营业收入6.62亿元,亏损则达2.47亿元。

业绩紧逼下,暴风集团还因暴风统帅的关联交易收到了深交所的监管函。2018年1月2日,暴风集团的控股子公司暴风统帅与关联方北京暴风魔镜科技有限公司签署《代理合作协议》,约定暴风统帅作为暴风魔镜的线下渠道代理商,一次性向暴风魔镜支付代理押金3000万元。

但交易发生后的7个月里,暴风集团未及时召开董事会审议前述关联交易,也未及时履行信息披露义务,直到2018年7月才召开董事会补充确认并对外披露。

缺钱,但诸多融资计划失败

对于“All for TV”这一战略,业内人士并不看好。

有分析指出,在市场上电视已经有小米电视,TCL等。互联网发展下,电视的销量也在急剧下滑。冯鑫模仿乐视打通内容与硬件电视的产业链,需要优质内容,更需要在资金上对电视投入。

事实上,暴风集团缺钱的问题早已显现,但公司的融资却并不顺利。

2016年8月,暴风集团推了20亿元的融资方案,但很快“胎死腹中”,5个月后该融资方案降至18.42亿元。而后在2018年5月暴风集团又宣布撤回定增方案,并在一个月后抛出了新的定增方案,将募资金融降至5000万元。

对于一家上市公司来说,5000万元的融资数额非常小,对于影视公司来说,5000万可能也仅为一部剧的拍摄成本。该融资方案被市场称为“迷你定增”。方案发布之后,暴风集团股价跌停。事实上,冯鑫的暴风集团已经很缺钱了。

很快,暴风集团似乎也意识到5000万元的定增并不能解渴,对于是否能够定增成功,暴风集团称“融资政策法规、资本市场环境、公司战略发生了变化。”叫停迷你定增,暴风集团很快转而借贷2.1亿元。

2018年11月23日晚暴风集团公告称,公司决定终止2018年度非公开发行股票事项。终止5000万元的“迷你定增”,此外,暴风集团还通过《关于通过委托贷款融资的议案》,拟通过建设银行向深圳市高新投集团有限公司(深圳高新投)申请办理总额不超过(含)2.1亿元的贷款,期限不超过一年,贷款用途为补充流动资金。

暴风集团还将通过发行债券、在银行申请授信额度等方式进行融资。2018年6月之际,暴风集团还曾公告称拟发行公司债不超过人民币2亿元。2018年8月时,暴风集团还向北京银行中关村科技园区支行申请2000万元授信额度。

对于暴风集团的未来融资,平安证券的一位分析师告诉壹娱观察:“事实上,如果上市公司的业绩越来越糟糕的话,公司本身不被看好。无论是在借债还是融资,压力都会越来越大。暴风集团融资困难,电视生产后积压或者赔本甩卖,公司的资产会进一步减少。”

暴风集团的下一个晴天,不好等到。