净利大减营收下降,泰禾依旧等待战投

编者按:本文来自微信公众号“节点财经”(ID:jiedian2018),作者:节点财经,36氪经授权发布。

历经4月30日的“难产”,交易所的问询,赶在年报披露季即将结束之时,泰禾集团(000732)终于在6月13日发布了2019年财务报告。

营业总收入236.21亿元,同比下降23.77%;归属于上市公司股东的净利润4.66亿元,同比下降81.74%。对于这份财报所列示的成绩,估计大部分投资者都不会感到意外,毕竟2019年泰禾集团的艰难有目共睹。

净利润大跌超80% 扣非净利润为负

据财报显示,泰禾集团2019年房地产业务营收218.54亿元,同比减少26.05%,结转面积94.5万平方米。其中,住宅地产销售收入184.11亿元,结转面积72.23万平方米;商业地产销售收入34.43亿元,结转面积22.27万平方米。

保持既往的神秘气氛,泰禾这份年报依然闭口不提自己的销售额,各大榜单给出的数据也不尽相同,克而瑞研究中心为808.7亿元,中指研究院为940.2亿元。

到底卖了多少?市场不得而知。只是,犹记黄老板曾放出豪言,要在2018年达到2000亿元的销售目标。如今看来,怕是早被打脸N回。

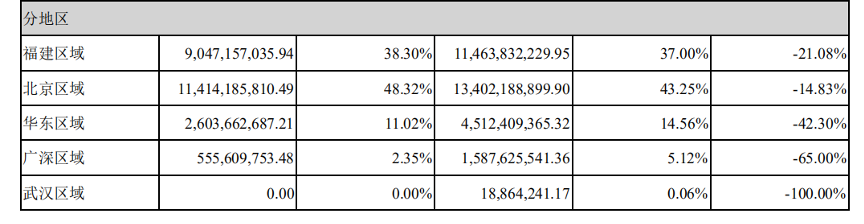

分地区看,2019年泰禾集团福建、北京、华东、广深、武汉五大区域均以“负”收场,同比降幅分别为21.3%、14.83%、42.3%、65%、100%,尤其以武汉区域降幅最大,竟然实现了惊人的“颗粒无收”。

图片来源:泰禾集团财报

与此同时,泰禾集团的净利润也在迅速萎缩。

报告期内,一方面因为营收下降;另一方面,泰禾集团对包括恒海国际花园别墅、南昌院子、御湖半山 、石狮泰禾广场在内的多个项目计提存货跌价准备约8.45亿元,影响利润总额8.24亿元,影响净利润6.18亿元,导致公司2019年归属于上市公司股东的净利润只有4.66亿元,较上年减少21.24亿元;而在扣除非流动资产处置损益、投资性房地产公允价值变动产生的损益之后,泰禾集团归属于上市公司股东的净利润为-4.02亿元,同比降幅高达118.97%。

将时间轴拉长,无论是营收还是净利润增速,这都是泰禾集团近十年来最“惨”、最慢的一年。

从下图可以看出,从2013年增速超过100%到2019年的负增长,泰禾在六年时间内业绩波动异常,如今营收和净利润规模只相当于2016年、2012年的水平。

数据来源:东方财富choice,制图:节点财经

抽丝剥茧,毛利率、净利率无疑是一个不可或缺的指标。报告期内,泰禾集团的毛利率、净利率分别从2018年的30.36%、12.62%下滑至2019年16.16%、3.08%,降幅14.2%、9.54%,反映出盈利能力被严重削弱。

另外,节点财经注意到,泰禾集团这份“姗姗来迟”的财报比早前4月30日披露的《2019年主要经营业绩》数据更加“惨烈”。彼时,泰禾集团预计2019年将实现营业收入约为237.48亿元,同比下降23.36%;归属于上市公司股东的净利润约为8.27亿元,同比下降67.62%。

就二者的差异,泰禾集团表示,“根据会计师事务所审核后的存货跌价准备测试结果,公司补充计提了存货跌价准备约3.77亿元;核减了由于本年处置项目的剩余股权应按公允价值重新计价并确认的利得收益约2.72亿元;根据汇算清缴结果,确认了由于税务亏损导致的递延所得税资产,对部分项目计提的应交所得税进行了调整;根据补提的存货跌价准备,计提了相应的递延所得税资产。”

针对泰禾集团的经营状况,大华会计师事务所出具了非标准无保留意见的审计报告,其在报告中指出,泰禾集团存在大额已到期未归还借款,并且公司因子公司未履行还款义务而被列为被执行人,造成泰禾集团持续经营能力存重大不确定性。

诚然,如此业绩表现,加上2019年以来遭遇失信、股权冻结、业主维权、评级下调等一系列危机事件,资本市场自然对泰禾集团“冷眼相对”。

当前,泰禾集团股价徘徊在5元/股附近,最低时只有4.06元/股,较2018年高点32.8元/股已跌去近90%,市值仅剩百亿余元。

图源:通达信软件

而在业绩压力和市值压力之外,泰禾集团的资金压力亦不容小觑。

资金困局难解 有息负债近千亿元

过去一年,泰禾集团为回笼资金,缓解现金流紧张局面,不断变卖家当。

据统计,2019年泰禾集团出售重大资产和重大股权项目多达17个,累计回笼资金超过150亿元。同时,公司通过严控项目节点与开盘节奏、加强考核管理、缩短回款周期等措施,进一步强化现金流管控。

开源+节流,泰禾集团也算收获了稍许安慰,于2019年末经营活动产生的现金流量净额为236.14亿元,同比增加69.51%;手持货币资金在2019年极度缺钱的情况下依然保持了131.95亿元,仅仅比2018年末减少0.25%。

不容乐观的是,在庞大的债务规模面前,泰禾集团百亿元的货币资金可谓杯水车薪,这其中还不包括18.17亿元的受限资金。

据财报显示,截至2019年末,泰禾集团负债总额1911亿元,其中,有息负债约为974亿元,一年内到期的债务为506亿元,资产负债率高达85%,处于行业高位。

数据来源:东方财富choice,制图:节点财经

融资端,和大部分房企一样,银行贷款、债券和非银行类贷款也是泰禾集团获取资金的主要渠道。

报告期末,泰禾集团来自银行贷款、债券、非银行类贷款的期末融资余额分别为169.54亿元、204.59亿元、595.86亿元,融资成本8.48%、9.07%、10.65%。不难看出,信托等非银金融机构贷款是泰禾集团最大的资金支撑,占比达61.53%。相应的,成本也是最高的,为泰禾集团高达9.94%的平均融资成本助力不少。

从亿翰智库监测的50家典型上市房企年报分析来看,2019年融资成本TOP30房企的平均融资成本为6.34%,泰禾集团接近10%的融资成本凸显其钱紧、钱贵的现实。

对此,泰禾集团在财报中坦言,“公司有息负债规模较大,资产负债率维持较高水平。若未来房地产行业政策发生重大不利变化,可能会对公司现金流产生负面影响,对公司偿债能力造成一定风险。”

值得注意的是,尽管泰禾集团自身资金吃紧,但其2019年对外提供的财务资助总额仍高达152.3亿元。

2020年资金困局怎么破?泰禾集团也在年报中给出了指引,除了向金融机构借款来补充公司的现金之外,还预计在未来一年向关联公司泰禾投资借款。

公告显示,泰禾投资向泰禾集团及控股子公司提供借款(含委托贷款方式)用于公司项目开发及补充流动资金,借款余额最高不超过45亿元,预计2020年泰禾与泰禾投资之间的累计借款本息总额(发生额)为不超过130亿元。

谁能救泰禾?筹划引进战投

“花间一壶酒,独酌无相亲”,泰禾集团开创了地产业独特的中式院落文化,并被奉以中国传统建筑文化的传承者、顶豪匠心、高端院居范本等诸多美誉。

但在连续多年的激进扩张及收并购下,泰禾集团董事长黄其森和他的泰禾院子走到了生死关头。

就在上一周的6月8日,有媒体爆出,泰禾北京院子二期的业主发文声讨黄其森。具体原因为,泰禾北京院子二期收了购房者近百亿资金的项目,然而项目已于去年年底停工,在业主持续维权、多方投诉后,才勉强有限复工,而工程方不断传出消息,“再不给建设资金,就停工走人!”

2个月前,中国执行信息公开网显示,黄其森因有履行能力而拒不履行生效法律文书确定义务,被列入失信被执行人名单。事件缘由为2017年3月,泰禾控股子公司东莞金泽置业向西藏信托贷款8亿元,期限为2017年 3月至2019 年9月,由泰禾集团、黄其森提供连带责任担保。转眼到了还款约定日,东莞金泽置业却未履行还款义务,黄其森作为担保方被告上法庭。

事实上,近年来泰禾集团被列为执行人的情况并不鲜见。今年一季度,受疫情影响,旗下项目公司北京泰禾嘉信销售及回款困难,被华能信托于2020年5月6日申请执行,项目公司、泰禾集团及黄其森均被列为被执行人。截至目前,泰禾存在14起被列为被执行人的情况,执行标的累计金额为近20亿元。

于此同时,疫情下业绩的困境也在加剧。2020年1-3月,泰禾集团营收仅为4.80亿元,相较去年同期减少94%,归母净利润-5.64亿元,同比下降158%,经营活动现金流量净额-29.3亿元,同比下降124.55%。

谁来拯救泰禾?显然,这是黄其森眼下必须解决的问题。

5月13日,泰禾集团发布的公告显示,正在筹划引进战投,代价是黄其森可能失去控制权。

至于最后谁能成为泰禾的“白衣骑士”,泰禾又能否安然度过此次资金危机,拭目以待。