营收增速持续下滑,大量的对外投资让腾讯变得“虚胖”

编者注:本文来自“华盛证券”,由华盛学院澜星编译,原文作者Micheal Wiggins De Oliviera将为您分析投资版图近几年加速扩大的腾讯,有没有估值过高。

投资论题

腾讯近几年的成长速度是非常惊人的。该公司这几年通过大量收购与兼并来支撑起其增长,而这些投资行为也使得其曾经强健的资产负债表变得“虚胖”。在这篇文章里,笔者将会解释为什么腾讯现在估值过高。

增速持续下降

腾讯的增值服务(VAS)约占据了其全部收入的一半。增值服务曾经是腾讯“皇冠上的明珠”,支持其强劲的收入增长。强大的IP如电脑端的“英雄联盟”和移动端的“和平精英”给其带来主要的收入,其竞技类的属性带动来了电竞产业和给该公司带来更多的流量与热度,其公平性也使得这些游戏有更好的活力。然而近年以来,该公司加大投资的力度。

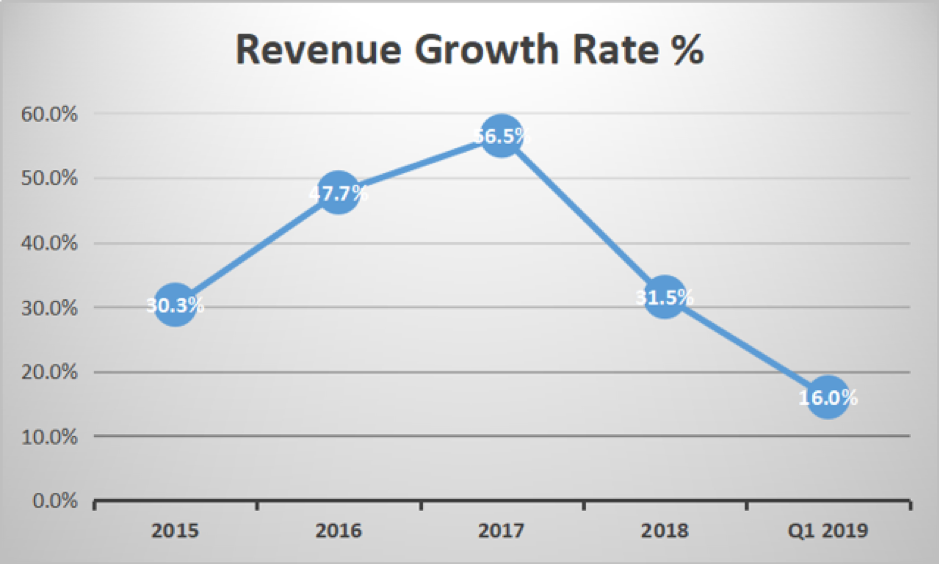

图表1资料来源:华盛证券,Micheal Wiggins De Oliviera

更进一步,任何关注腾讯的投资者都会对这幅增长率变化图很熟悉。笔者的观点是,该公司的收入增速在下降,不再是之前“高成长”的状态!该公司的管理层不得不应对充满挑战的宏观和商业环境,这促使公司注意其成本结构和利润率。

尽管如此,事实是腾讯的增长速度已经至少从两年前减慢了。这不是近期才出现的问题。这些事情的影响会比管理层想让投资者相信的更加持久。

增长放缓的原因

该公司增长放缓的原因在于投资成本变得越来越高,同时投资规模也在扩大。笔者接下来会解释。

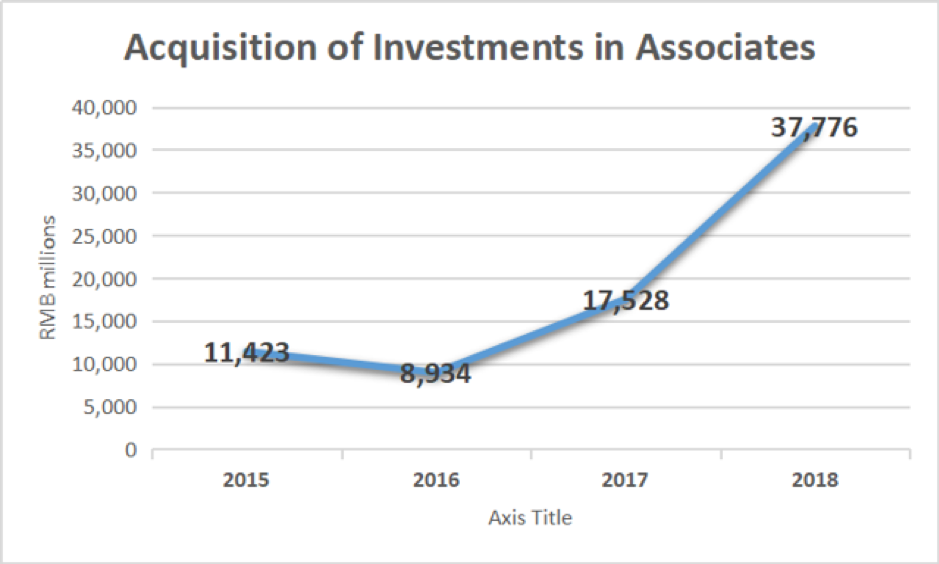

图表2资料来源:华盛证券,Micheal Wiggins De Oliviera

请注意,在上图中,笔者使用了该公司年度报告中最初报道的人民币。 笔者没有兑换成美元以避免误导外汇收益/损失。

图一和图二已经说明了说明了一切。也就是说,随着腾讯的收入增长率减速,该公司不得不增加其投资的现金总额。必须清楚的是,这不是在分析腾讯如何在其庞大的投资组合中获得收益,这是完全不同的话题,除了过于技术性以外,还有留有太多的解释空间。

根据现金流量表的报告,在这里,笔者一直专注于现金部署。请注意现金支出的速度在过去3年中飙升超过400%,而其综合收入仅增加了一倍。

最后,图表(2)可以看到这不包括Q1 2019年的结果。原因是该公司没有义务,并选择不在每个季度逐项列出其现金流量表,仅选择年度和中期报告。这在外国公司中非常普遍。

流动性风险

为什么该公司通过频繁的并购支持其增长前景会成为一个问题?不是谷歌和苹果也这样做吗?是的,他们当然可以。这不是这篇文章要讨论的问题。笔者试图解释的是,腾讯的“弹药”(即现金和等价物)正在迅速枯竭。

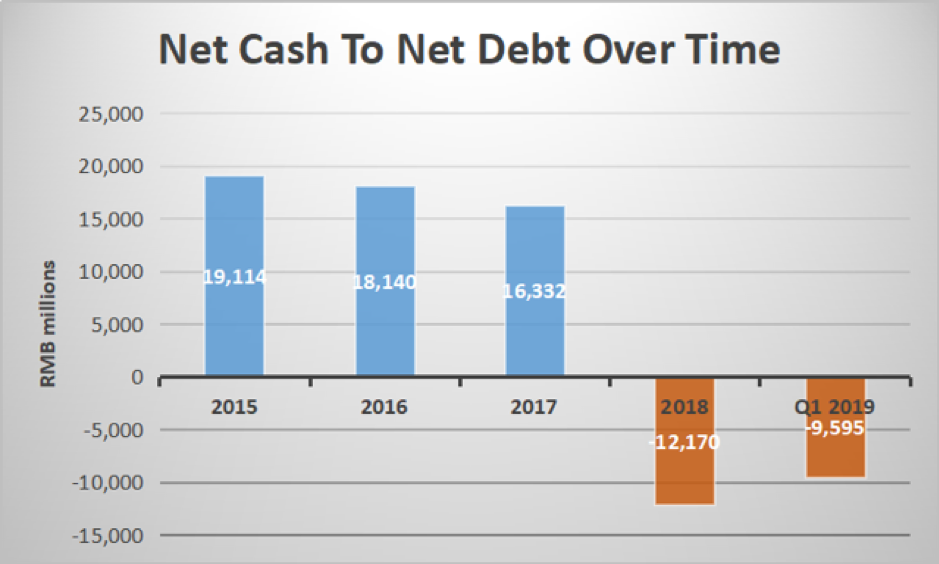

图表3资料来源:华盛证券,Micheal Wiggins De Oliviera

从2015年以来,腾讯一直以投资项目来支持增长。直到2019年第一季度,不仅该公司的收入增长乏力,而且其净债务状况使得该公司的资产负债表没有太大的改善余地。

估值

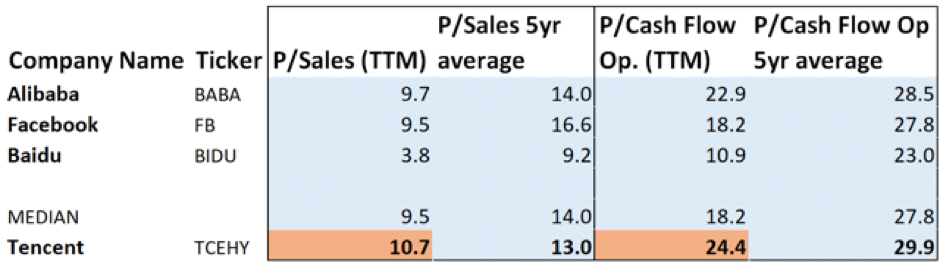

图表4资料来源:华盛证券,Micheal Wiggins De Oliviera

如图所示,从以运营为基础的市现率(P/Cash Flow)的角度来说,该公司的交易价格比其同业其他公司要贵。另外值得注意的是,投资者对科技公司总体上最近没有之前那么热衷。 造成这种情况的原因很多,经贸摩擦是其中一个主要因素。

同时,对于经贸摩擦会在以后被解决是一个合理的假设。就算这样来说,尽管可以看到其他的同业公司的市现率都在下降,但是目前腾讯还是其中最高的。此外,除了百度,其同行中的其他公司的收入增长率基本上都在20%左右。

总结

目前来说,该公司的增长放缓,同时资产负债表中的流动性也不乐观。笔者认为腾讯在近两年的收入增长速度放缓的情况下,而其投资版图近几年加速扩大。在全球经济下行和国际经贸摩擦纷争的压力下,其面临的不仅仅是投资公司的盈利风险,还有许多宏观的不可控因素。在此情况下,腾讯是存在一定的流动性风险的。

原题目《营收增速持续下滑,腾讯估值是否过高?》