对于特斯拉股价,经过对比分析,我们保持中立看法

编者按:本文来自微信公众号“猛兽财经”(ID:mengshoucaijing),作者 猛兽财经,36氪经授权发布。

特斯拉的上涨缺乏根本性基础,也就是说,特斯拉的股价上涨是有原因的。很可能纯粹是投机行为。

在今天的文章中,我们通过对2020年的特斯拉和1999-2000年的思科。来分析一下两家公司在各自时期的相似和不同之处。

我们用这个比较来推断特斯拉即将面临的情况。

另外,我们说明了三个原因,为什么特斯拉会飙升,为什么它的抛物线移动可能是短暂的。

最后得出我们对特斯拉保持中立的看法。

基于过去教训的前瞻

今天,我们将分析特斯拉(TSLA)和思科(CSCO)之间的异同,以确定未来特斯拉的股价。这篇文章并不是在看空特斯拉。我们也从来没有发表过这样的观点,因为我们一直相信公司有能力增长其产量,继续创造地球上最好的电动汽车。

相反,本文将强调,猖獗的投机可能在多大程度上给投资者带来负面后果。

我们将通过分析思科在1999-2000年前后的表现、利润率以及对这一时期的增长预测来对未来做出预测。此外,我们将把这两家公司的运作置于各自的宏观经济背景下。

在比较之后,我们将强调几个原因,为何特斯拉股价会飙升,以及为何这其中潜藏着下跌的风险,以及在文章最后给出我们的最终结论。

1999年的思科 VS 特斯拉

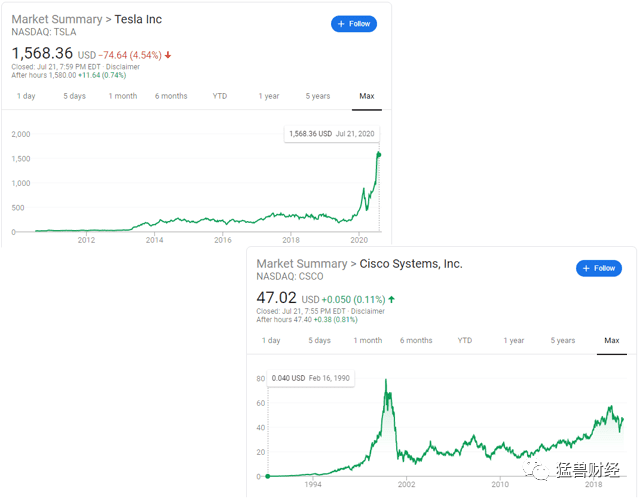

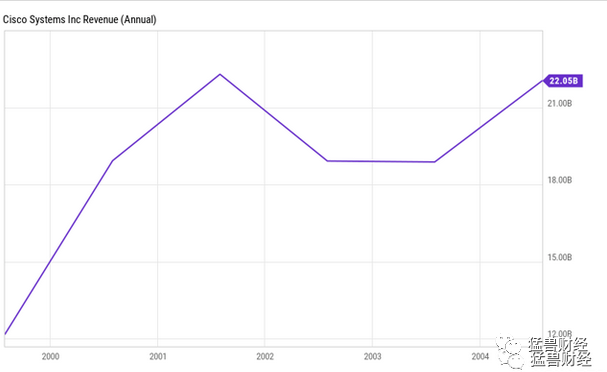

1999-2000年,思科是华尔街的宠儿。思科当时的主要业务是为个人和企业提供互联网和电信服务的硬件,在华尔街眼里,这家公司的市场似乎没有上限。华尔街也相应地为该公司定价。如下图所示,思科在1999年实现了抛物线走势,随后以惊人的方式崩溃。

当然,股价比较并不足以决定潜在价值预测,所以我们将分享一些相关指标,以进一步证实你在上述图表中看到的情况。

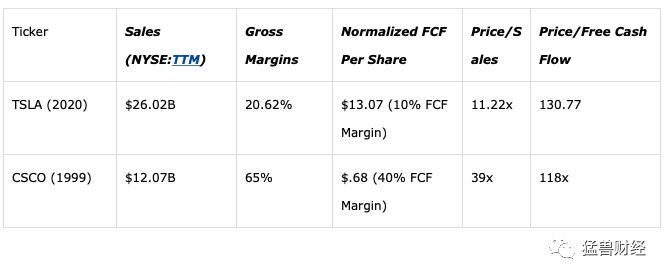

这种比较是非常有趣的,尽管他们的销售情况不同,但当市场对他们真正所有者盈利能力的定价(即自由现金流减净债务发行)的逻辑保持一致时,特斯拉和思科面临的情况几乎是相同的。

也就是说,如果只分析价格与销售的比率,人们可能会得出结论,特斯拉还有更大的发展空间。但人们必须考虑到,特斯拉的毛利率只有思科(过去和现在)的30%左右。

这确实是进一步的证据,反对投资特斯拉在这样的价格,特斯拉的增长预计会低于预期,因此定价到思科1999年的股价。

我们也必须考虑这两家公司运营时的宏观经济环境。

1999年的美联储 VS 现在的美联储

1999年和21世纪初是一个非常不同的时代,不同的主要原因是如今有一个相对鹰派的美联储。

很显然,持续的低通胀意味着未来不确定性的减少,而较低的风险溢价意味着股票和其他盈利资产的价格将会上升。我们可以看到,过去的市盈率与通货膨胀率呈反比关系。但我们如何知道非理性投机什么时候已过度推高了资产价值,然后就会像日本在过去10年那样,遭遇意料之外的长期收缩?

我们如何将这种评估纳入货币政策呢?我们不必担心金融资产泡沫崩溃后是否会损害实体经济、生产、就业和价格稳定。事实上,1987年的股市暴跌几乎没有对经济造成什么负面影响。但我们不应该低估资产市场与经济相互作用的复杂性。因此,评估资产负债表的变化,特别是资产价格的变化,必须是货币政策发展的一个组成部分。

下面是美联储主席杰罗姆·鲍威尔在2020年说的一句话,

“(在经济方面)尽我们所能,尽可能长时间。”

虽然这只是一句很短的话。

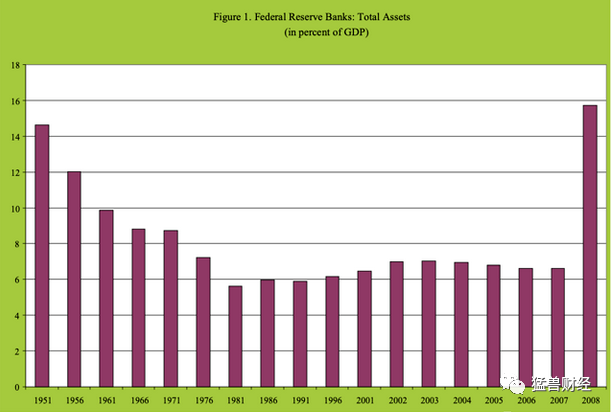

但让我们从政策方面来看一下,这句话意味着什么。这可以从1951年至2007年的美联储资产负债表图表中得到证明。

在上面的图表中,我们可以看到,从历史角度来看,2008年美联储的资产负债表并没有那么糟糕,甚至在今天,美联储的资产负债表也不是前所未有的糟糕。

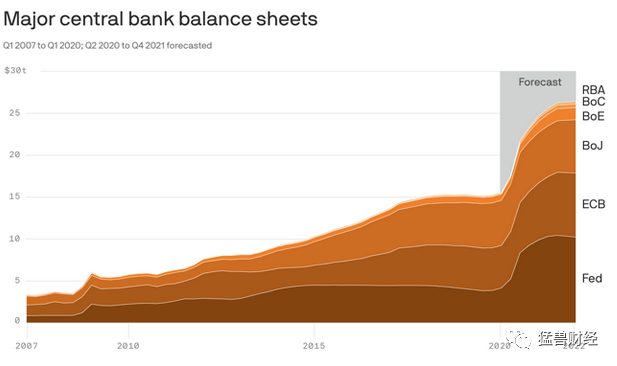

美联储的资产负债表规模空前,目前约占美国GDP的34%,预计到2020年底将增至48%。

那么,当时的思科发生了什么?

在1999年至2000年期间,尽管利率确实像最近一样有涨有跌,但美联储并没有通过如此大规模地扩大其资产负债表来进行干预。它没有通过购买潜在的有毒资产来“消除”经济风险。

它让低生产力的公司在风投的刺激下变得疯狂,逐渐消失,破产。

在思科的案例中,这导致了以下问题。

如上图所示,互联网泡沫破灭导致许多公司不复存在,而随着这些公司的消亡,他们对思科产品的需求也随之消失。

这导致了以下结果:

思科的收入没有像预期的那样增长,因此其估值大幅下降。

特斯拉的后见之明会是2020年吗?

当然,我们并不是说特斯拉一定会重蹈思科(2000-2020年)的覆辙,但我们无论什么时候强调以合理的价格投资优质企业都不为过。按照特斯拉目前的估值,它将其核心汽车制造业务的增长至少提前了5年。

如果没有美联储在经济上非同寻常的的支持,特斯拉的收入预期很可能不会实现,在这种情况下,我们将见证思科以及高通等公司经历的“15年业绩不佳”,这是我们曾经感叹和担心过的。

我们当然不认为两者会出现一模一样的际遇。特斯拉的汽车需求不会像思科产品的需求那样蒸发,在互联网泡沫破裂后,亏损较少的科技公司会收购这些产品。

尽管如此,目前特斯拉的股票没有绝对的安全边际。

我们经常在我们的所有的分析和判断中加入安全边际。也就是说,我们的投资是基于最坏的情况,这往往让我们能够在极其稳定的基础上取得胜利。我们总是基于保守的假设进行投资。

为什么这很重要?

如果特斯拉的高利润软件业务没有实现,所有这些都是猜测。如果特斯拉不能在未来几年实现这一愿景,我们可能会看到它的股价再次远低于1000美元,让股东们一直陷入其中。

经过分析,我们意识到了一点,让我们来看看驱动特斯拉股价的三个潜在因素。

到目前为止,我们都明白,特斯拉股价的根本基础往好了说是可疑的,往坏了说是泡沫的基础。

尽管如此,特斯拉最近的反弹可能与基本面没有任何关系。这纯粹是投机性交易。下面是我们认为的几个明证:

1、特斯拉赢得了Robinhood人气大赛

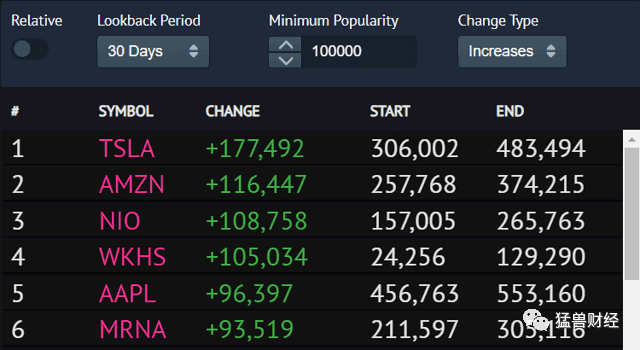

在过去的30天里,特斯拉是最受美股散户投资者欢迎的股票(增加到177,492个Robinhood账户)。

下图描述了特斯拉的股价和持有该股票的Robinhood账户的数量之间不可思议的相似性。

简而言之,在美股券商Robinhooders平台上的投资者正在以极高的估值投资特斯拉,以便借助这股势头快速获利。这种情况会导致资产泡沫,当这些泡沫破裂,或者散户受到惊吓,散户投资者就会像海浪一样逃离,卖空者会闻到血腥味并发起攻击,最终,散户投资者可能会血本无归。尽管这样,特斯拉的投资狂潮目前仍然没有放缓的迹象。

2、过度需求导致特斯拉股价的快速上涨

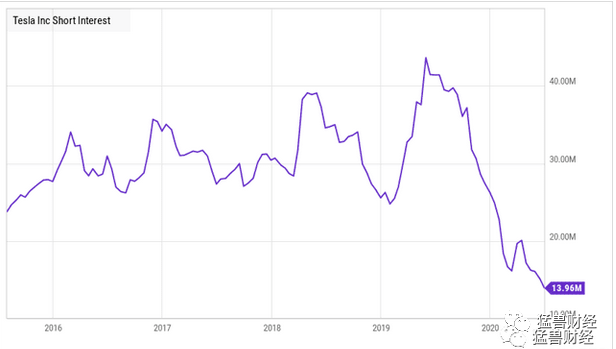

过度需求导致特斯拉股价的快速上涨,正促使长期做空特斯拉的人平仓,否则他们会输得精光。2019年,特斯拉的卖空权益高达4363万股。然而现在,这一数字已降到了1396万股(占流通股的9.47%)。

随着特斯拉股价继续上涨,剩余的空头可能会被清除。被迫以虚高的价格平仓。

鉴于这种情况,我们不建议长期投资者立即抛售,因为这种势头可能会进一步推动该股。

另一方面,对投机交易者来说,做空反弹的结局并不好,因为他们在短期内买入股票。因此,我们建议长期投资者现在不要对特斯拉动手动脚,因为尽管该公司的销售增长迅速,但人们购买这家公司是基于5年来对特斯拉可能在现有基础设施上构建的软件服务的憧憬。

3、投资者可能是在预期标普500指数被纳入的情况下买入

特斯拉在2020年7月22日公布第二季度的公认会计准则利润,它将被纳入标普500指数。这将引发被要求跟踪标普500指数的指数基金和基金经理对特斯拉股票的巨大需求。特斯拉的市值在3000多亿美元左右,发行在外的股票约有2亿股。

然而,87%的股份是由内部人士和机构持有的,也就是说,他们是“严密持有”的,因此不能自由浮动。由于纳入该计划带来了如此多的新需求,特斯拉的股价可能会进一步飙升。当然,通过二次发行的融资可能会、也很可能会降低这一比例。

股权投资的涌入将给特斯拉带来巨额现金(数十亿美元)。这笔资金可以帮助特斯拉达到丰田(Toyota)、福特(Ford)、通用汽车(General Motors)等传统汽车制造商的生产规模。因此,特斯拉被纳入标普500指数对该公司的未来是有巨大好处的,从这个角度来看,股价上涨是合理的。

总结

综上所述,我们必须考虑到特斯拉目前生产的汽车最多只有5%-10%的自由现金流利润率。即使在非常乐观的情况下,这种自由现金流边际及其增长也无法证明其当前价值是合理的,因此,除了猖獗的投机,市场参与者肯定在做两件事中的其中一件:

1. 将至少5年的增长提前,并将其影响到今天的股价,正如我们看到的那样,这导致了千禧年的互联网泡沫。

2. 或者期待高利润软件产品的发布,比如特斯拉的自动驾驶汽车网络。

在任何情况下,投资者都应该极其谨慎地接近抛物线走势。

为此,我们对特斯拉的看法保持中立。我们建议长线投资者持有这只股票,因为动量可以把这只股票推得更远。然而,对于任何新的多头头寸来说,特斯拉的估值都过于昂贵。如果特斯拉的股价在明年回落,发现自己低于800美元,我们可能会开始考虑增持。

毕竟,没人需要以今天的价格去追逐这个长期的赢家,毕竟,在我们周围有几百种跑赢市场的股票。