6月教育行业融资报告:23家企业共融资17.678亿元,K12领域再次沉寂

本文来自微信公众号“黑板洞察”(ID:heibandongcha),作者:张雪玲,36氪经授权发布。

2021 年 6 月教育行业共发生了 23 起融资事件,共融资 17.678 亿元,其中最大的一笔融资是小鹅通获得的由 IDG 资本领投,启明创投、GGV 纪源资本、高瓴创投等跟投的 1.2 亿美元 D 轮融资。与去年同期相比,融资总金额减少 68.82%,融资事件数量同比减少 8%。与上月相比,融资总金额增加 33.52%,融资事件数持平。“双减”审议通过后,K12 阶段融资情况不容乐观。

(注:按照惯例未披露融资额的事件未统计金额。为了方便统计,我们对金额按照取中间数值的规则来计算——数百万融资取 300 万来计算;数千万融资取 3000 万来计算;另外,保守起见,近千万融资我们取 600 万来计算,近千万美元则取 600 万美元即 3600 万人民币来计算;千万级指 1000 万;近亿元指 6000 万;上亿元指的是 1 亿元。附:融资时间以媒体披露时间计算)

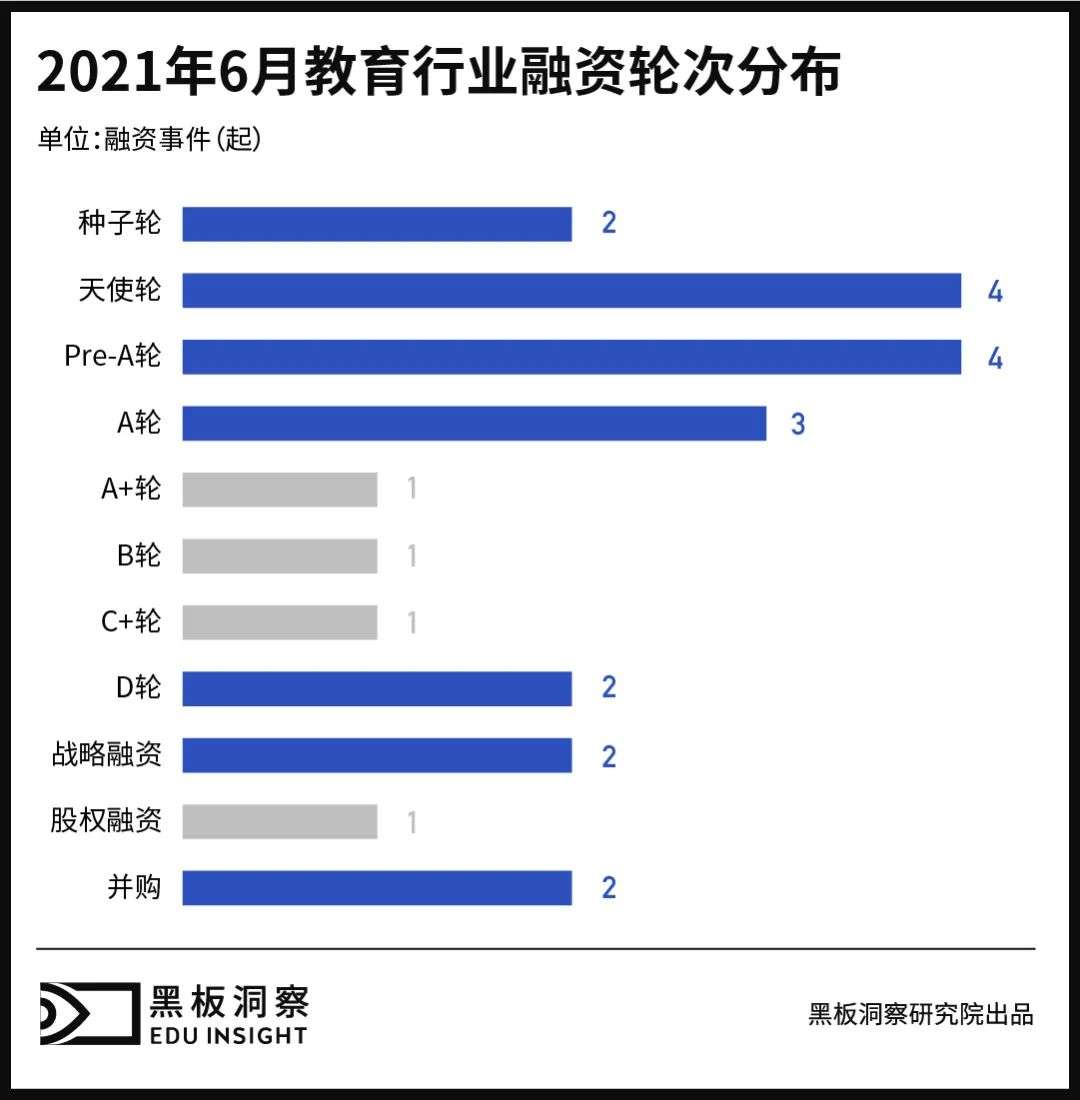

01 融资轮次

从数据来看,6 月融资轮次中,天使轮和 Pre-A 轮均以 4 起的数量分别占比 17.39%,位居融资轮次第一名。A 轮其次,共发生 3 起,占比 13.04%。种子轮、D 轮、战略融资、并购各 2 起,占比 8.70%。A+轮、B 轮、C+轮、股权融资各 1 起,占比 4.35%。

6 月融资轮次中,早期融资占比略有上升。相比于 5 月的 52.17%,6 月的早期融资占比上升到了 60.87%。

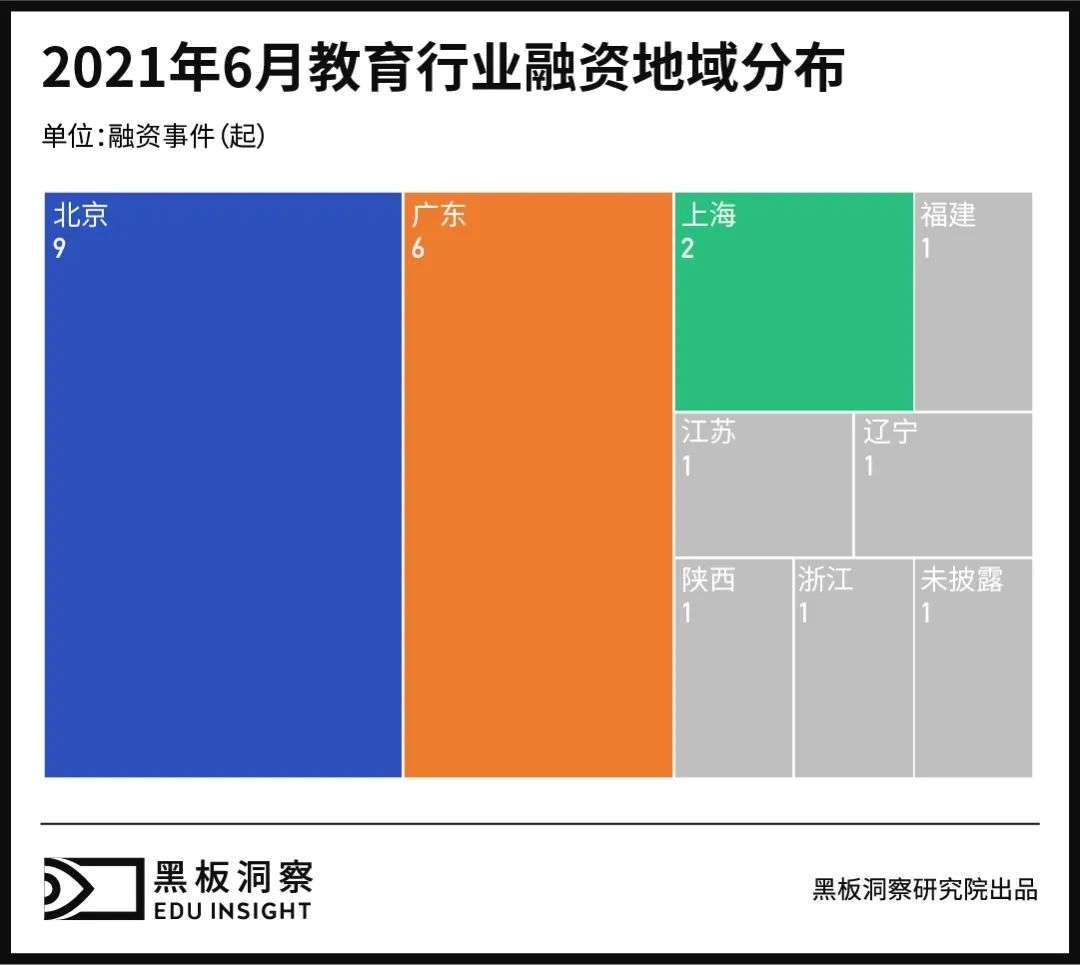

02 地域分布

从地域分布上看,6 月融资地域分布依旧以北京为主,发生 9 起融资事件,占比高达 39.13%。广东紧随其后,共发生 6 起融资事件,远超上海等其余省市。本月上海共发生融资事件 2 起,江苏、福建、辽宁、陕西、浙江各 1 起。

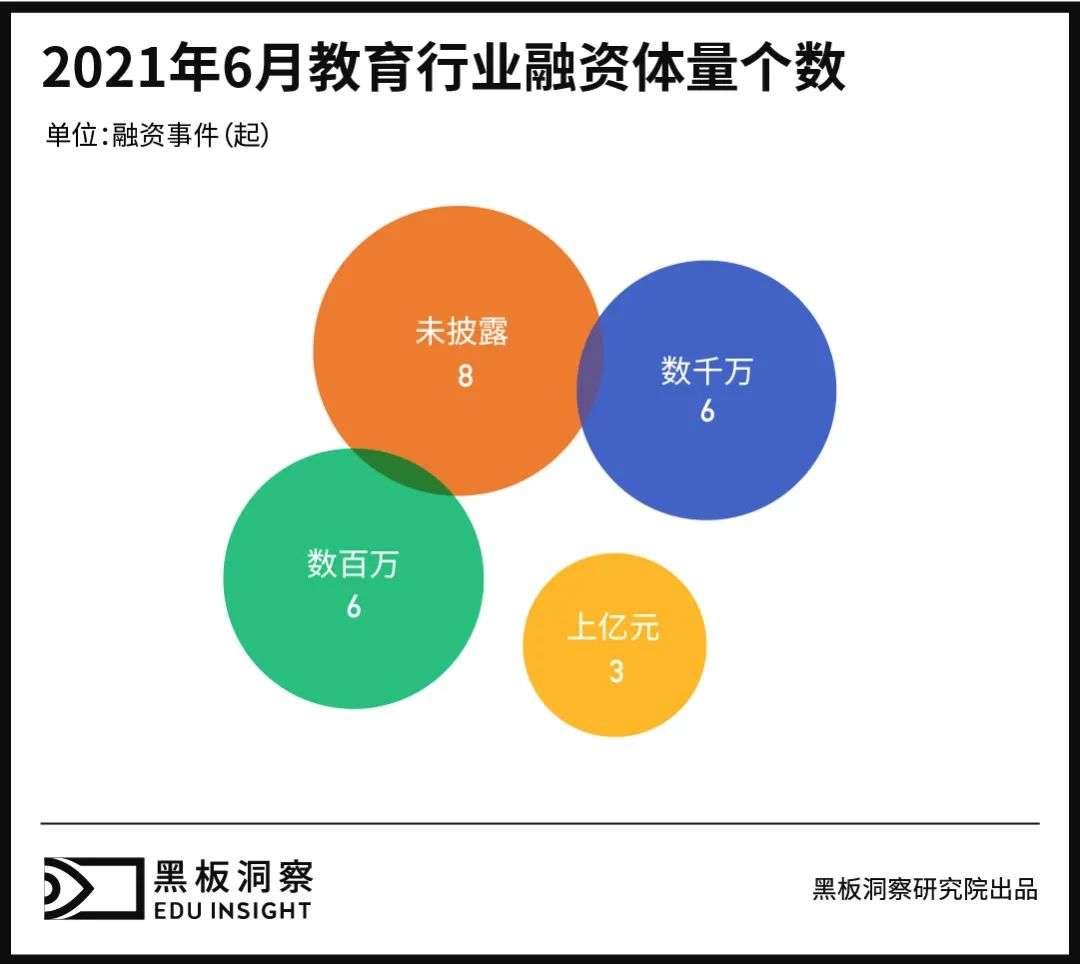

03 融资体量

与上月相比,6 月融资总金额增幅达 33.52%,主要由于本月大额融资较上月略有增长。6 月的融资事件金额中,融资体量在百万级、千万级的均有 6 起,各占比 26.09%;上亿元体量的有 3 起,占比 13.04%。其中未披露融资事件数 8起。

3 起上亿元融资中,获得融资最多的是小鹅通获得的由IDG资本领投,启明创投、GGV 纪源资本、高瓴创投等跟投的 1.2 亿美元 D 轮融资,占 6 月总体融资金额的 40.73%。其次是华夏视听教育拟以 4.5 亿元收购江苏华红科教,占月融资总金额的 25.46%。还有东方启音获得的淡马锡和泰康投资联合领投的 6000 万美元 C+轮融资。上亿元体量的融资总金额占 6 月总金额 86.55%。

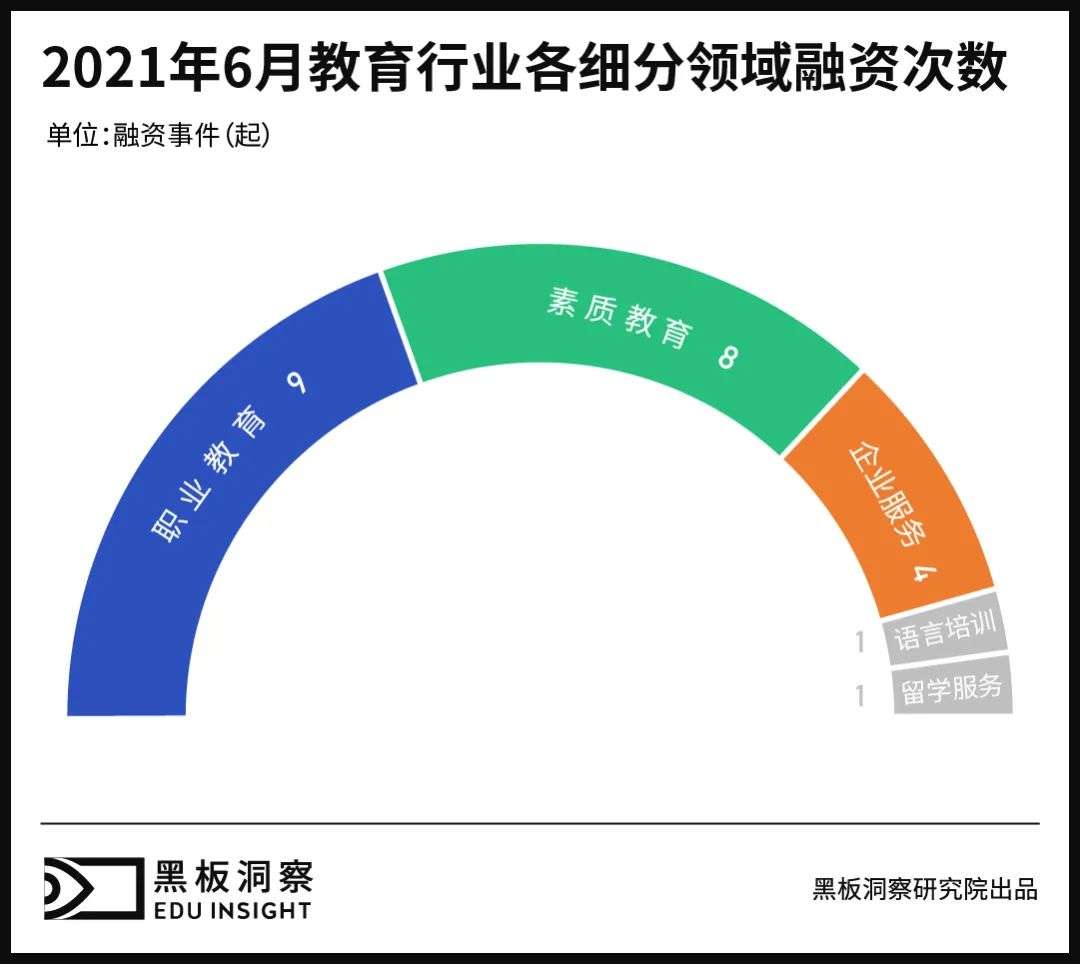

04 细分领域

6 月融资事件细分领域中,职业教育融资数量为 9 起,居于细分领域榜首;素质教育以 8 起的数额排在第二位;企业服务以 4 起的数额排在第三位。语言培训、留学服务领域融资数量各为 1 起。

其中,企业服务融资金额占据各细分领域榜首,在总金额 17.678 亿的数据中贡献了 1.2 亿美元的金额,占 6 月融资总金额的 40.73%。该赛道内数额最大的一笔融资同时也是本月发生数额最大的融资,即小鹅通获得的 1.2 亿美元 D 轮融资。

与此同时,职业教育赛道融资金额为 5.818 亿元,占总金额的 23.91%,主要为华夏视听教育拟以 4.5 亿元收购江苏华红科教。除此之外,职业教育赛道中有两起融资事件与大学生求职等咨询问题相关。素质教育赛道融资金额为 4.63亿元,占总金额的 26.19%,主要为东方启音获得的 6000 万美元 C+ 轮融资。语言培训赛道融资金额为 0.06 亿人民币,占比 0.17%。

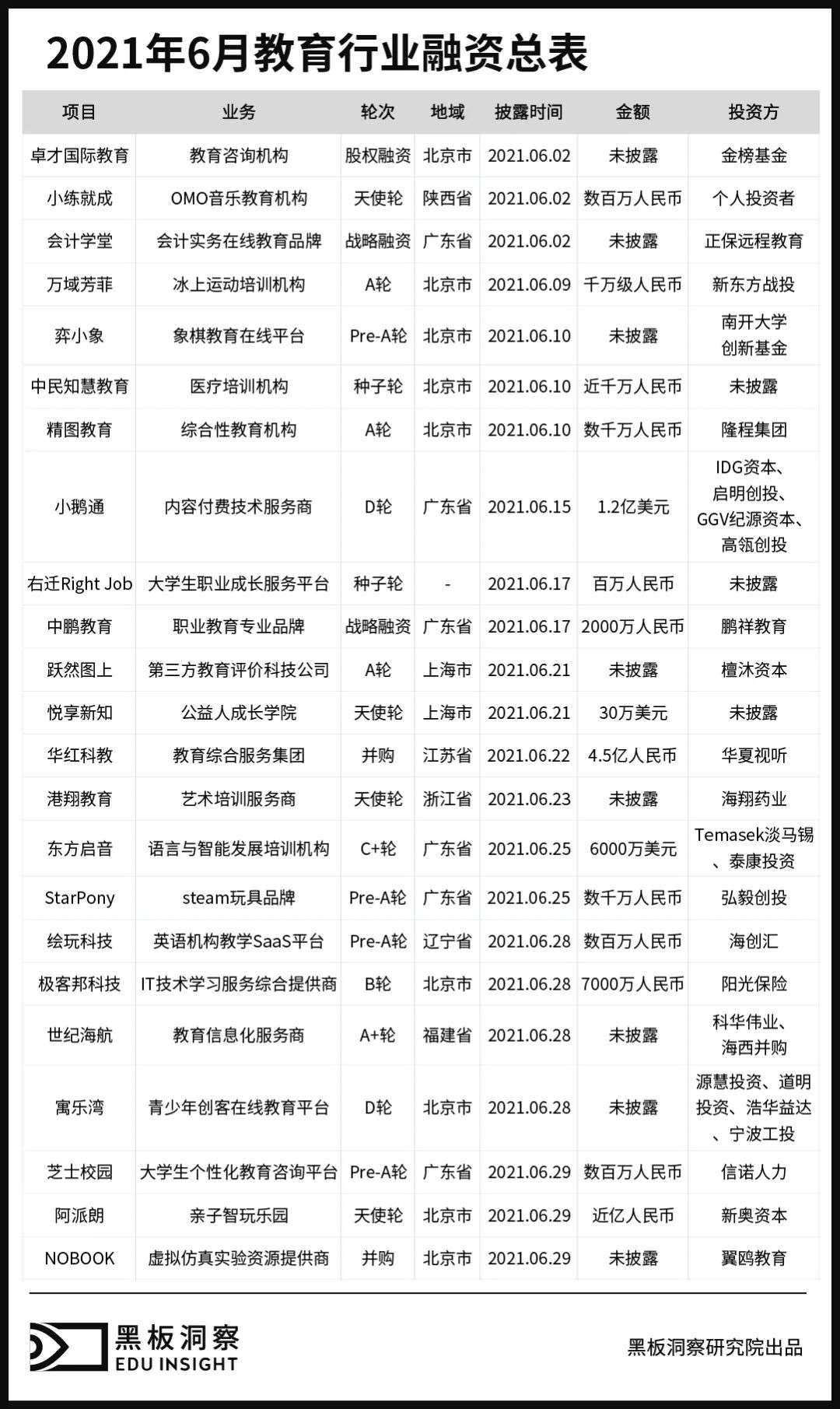

05 附总表

结语

总体来看,本月虽有超 1/3 融资事件暂未披露融资金额,但相较上月,融资总金额增幅达 33.52%,融资情况连续两月稍有回暖迹象。在“双减”等教育审议影响下,近两月来,K12 领域在融资领域已暂无动作及新进展,更多企业则是希望在政策正式落地前,通过业务模式等方面的转变,规避政策风险。同时资本也在持续观望,不敢盲目下场。除去 K12 领域,教育行业依旧稳中向好,无论是职业教育、企业服务还是素质教育领域,均有过亿大额融资产生。整体早期融资过半,教育行业各领域的新生力量还在不断注入。