美妆市场加速高端化,留给国货的时间不多了

当小棕瓶从妈妈的提包里过渡到Z世代的梳妆台上,高端美妆产品也不知不觉地完成了对年轻消费者的市场教育。

据LADYMAX报道,过去一年中国消费者对品牌高端护肤品的购买量提升了25%,最受欢迎的是修复、抗衰老和保湿类产品。与之对应的,中高端护肤品牌,几乎都有针对大家需求的产品。小棕瓶、绿宝瓶、黑绷带、小灯泡…动辄千元的高价护肤品被赋予琅琅上口的外号,成了“我妈我妹还有我”的爱用之物。《2020高端奢华美妆品牌消费趋势报告》显示,包括赫莲娜、CPB、纪梵希、香奈儿等在内的11个高端美妆品牌在2020年6月增速较1月平均增长243.74%,各大品牌旗舰店的关注度也有不同程度的上升。

消费者对高端化妆品的强劲购买力已经成为美妆集团业绩增长的主要驱动力之一。

上周,雅诗兰黛集团发布了2021财年年报以及第四季度业绩报告,至此,国际头部化妆品企业销售数据已全部出炉。我们发现各财报统计期内,高价产品的表现不约而同地成为美妆巨头们的财报亮点。

五月份科蒂(Coty)发布财报显示,中国市场的高端彩妆品牌如Gucci、Burberry均实现三位数增长,大幅度改善了科蒂今年前三个月的销售业绩,贡献近6成。2021第二季度,欧莱雅凭借兰蔻、科颜氏、赫莲娜、圣罗兰和阿玛尼等高端品牌的强势销量,高档化妆品部门实现销售额同比增长45.7%至207.32亿元。得益于CPB、SHISEIDO等品牌线上渠道的强势表现,2021上半年资生堂集团的中国业务比去年同期大增44.1%。

千元护肤成热潮,“腊梅儿”们是如何崛起的?

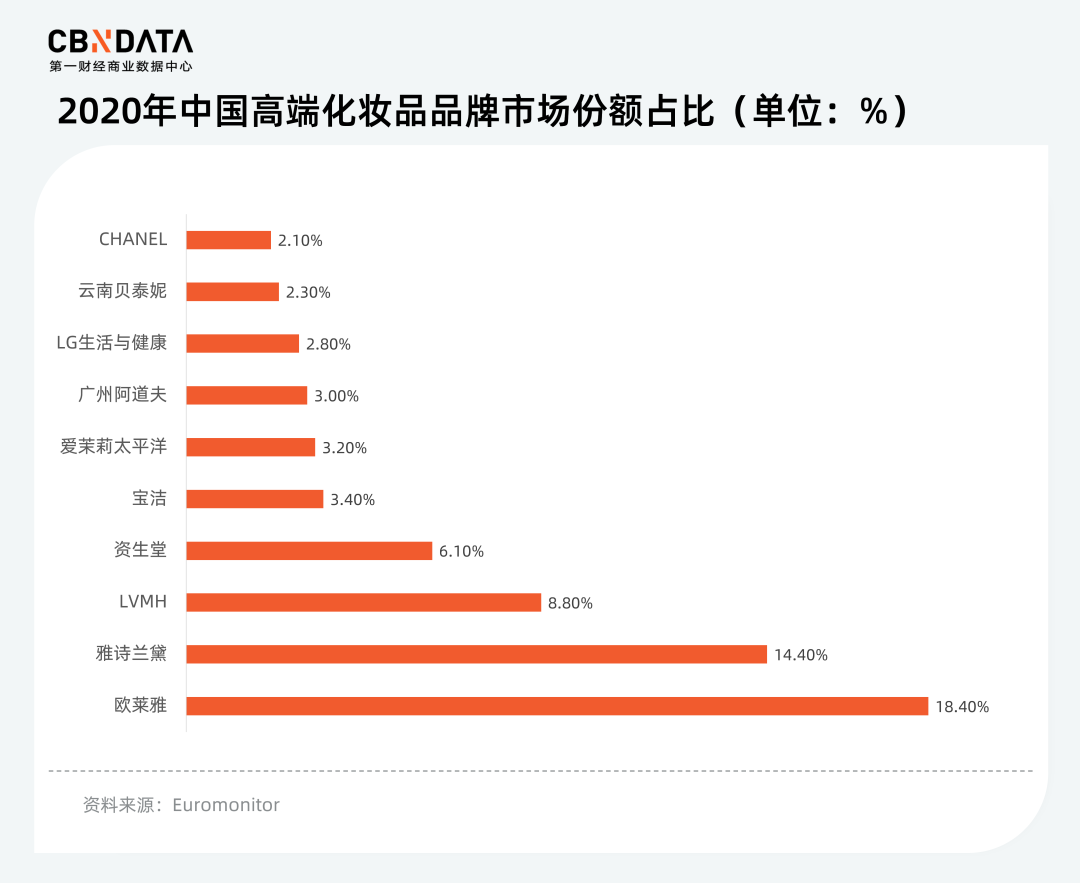

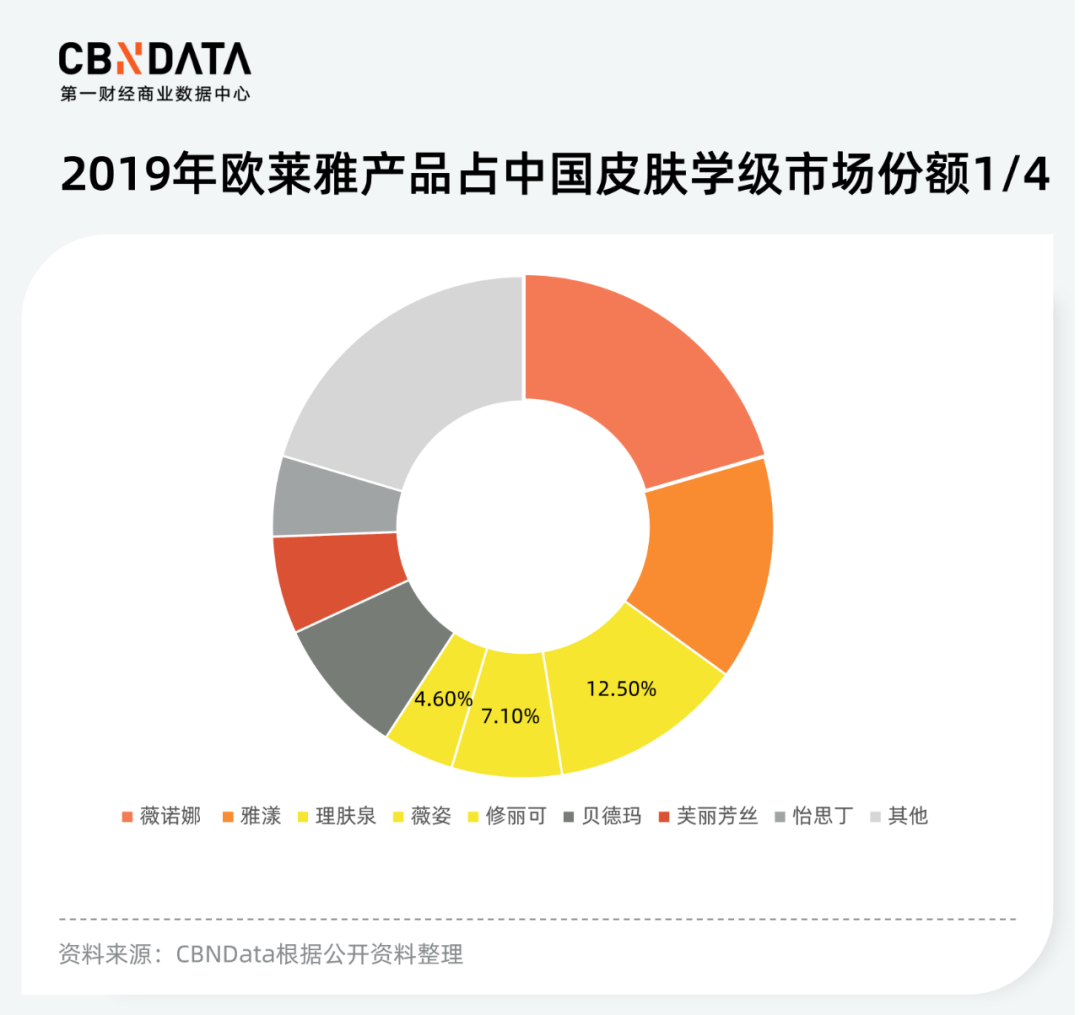

前瞻产业研究院数据显示,2019年高端化妆品销售规模达1518亿元,占化妆品零售额的51%,市场份额首次超越大众化妆品。2020年,欧莱雅、雅诗兰黛、LVMH四家巨头在高端美妆市场占有率为41.6%,竞争优势明显。十强中仅有贝泰妮一家为国内企业。

实际上,自有统计数据以来,外资美妆集团一直主导着国内高端美妆市场。因此,我们可以从外资集团在华的布局动作中窥见高端美妆市场的发展路径。

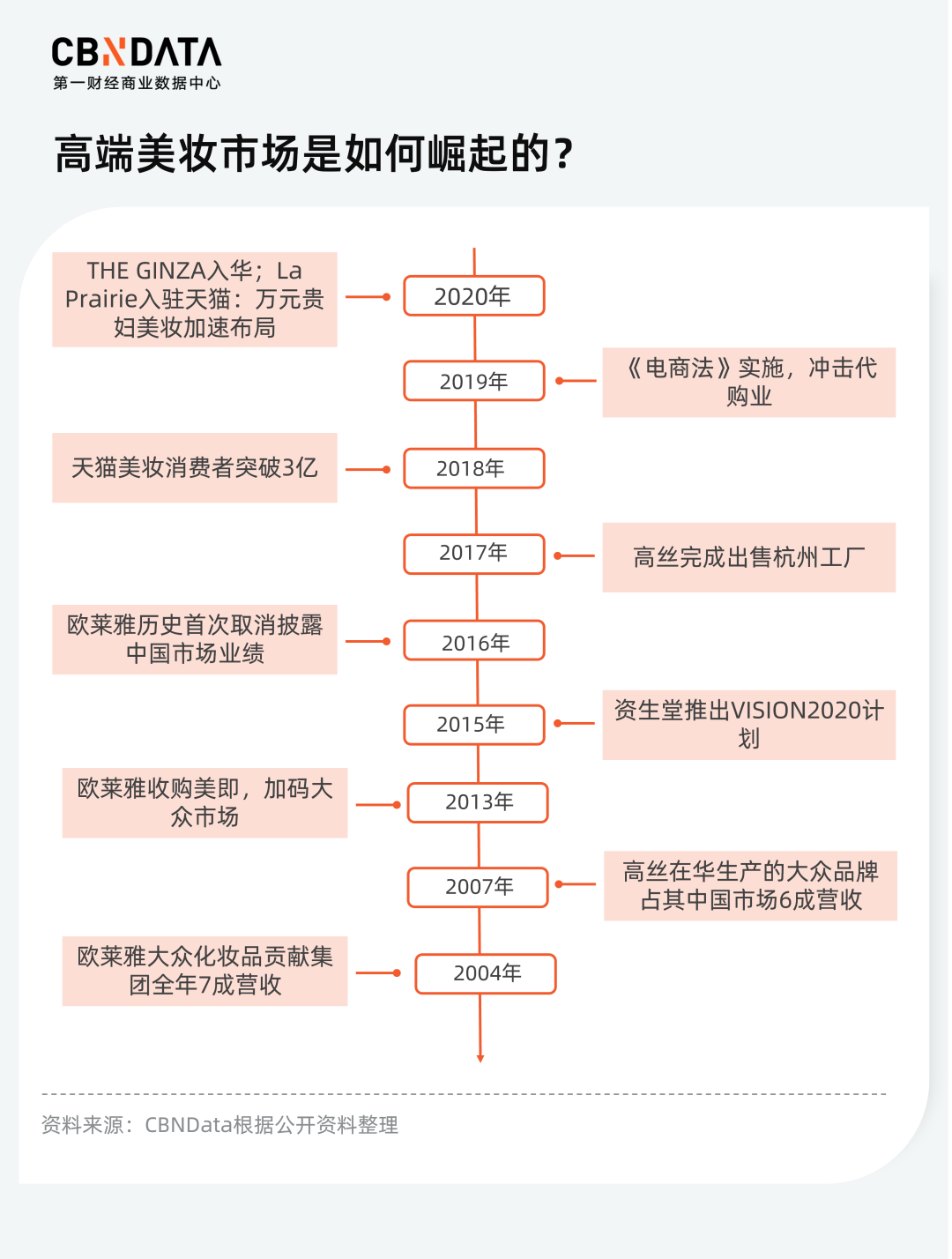

经过梳理,CBNData消费站(下称C站)将高端美妆市场按照发展阶段大致分为三个阶段,分别是2007-2017年的萌芽期, 2018-2019年的高速发展期,以及2020年至今的全面布局期。整体而言,居民整体消费水准、美妆习惯变化、渠道变革以及政策法规等因素都左右着市场的发展进程。

【2007-2017年的萌芽期】

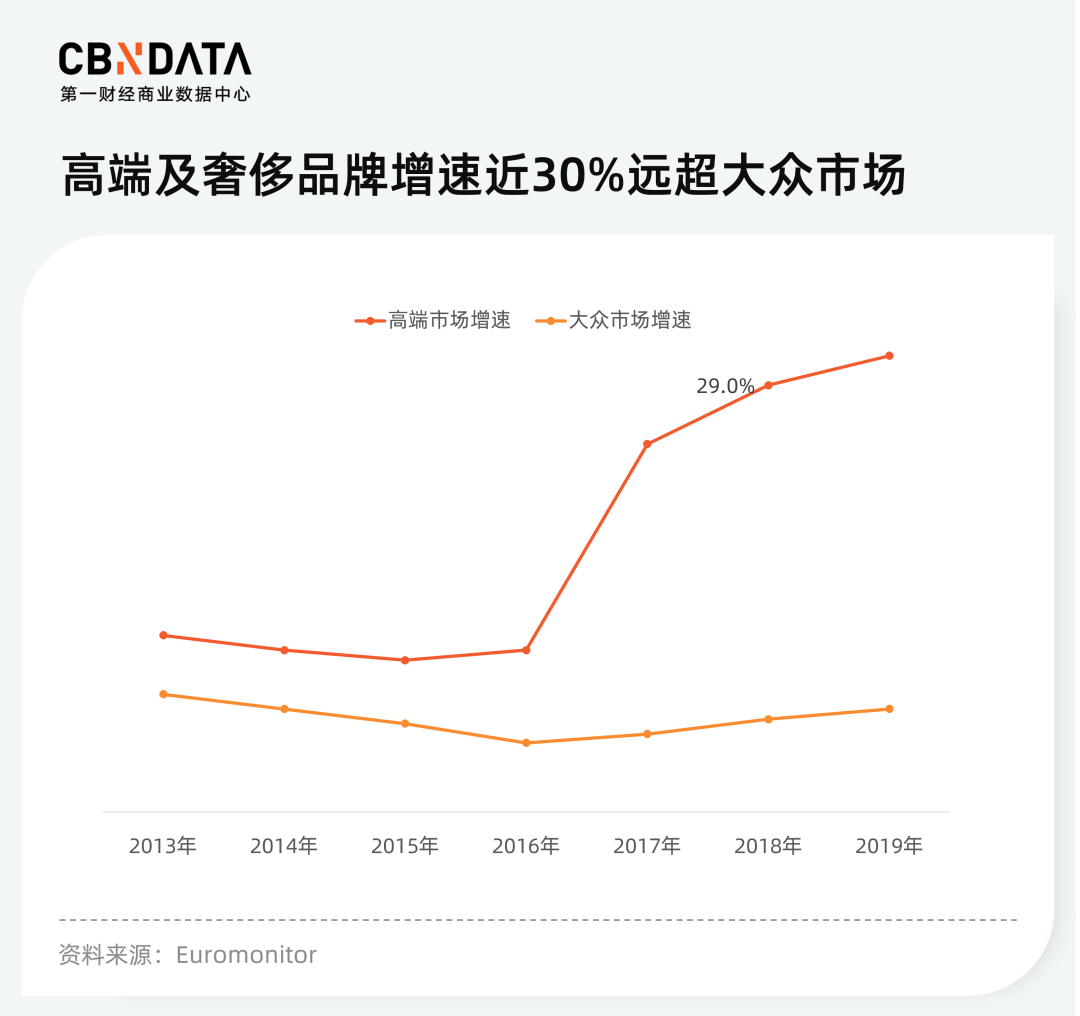

这一时期,高端美妆尚处于萌芽状态,而大众美妆借助CS渠道的兴起而蓬勃发展。

数据显示,2003-2018年的十五年期间,CS渠道占比从9.5%上升到18.3%,从边缘渠道成长为主流渠道之一。当时处在初创阶段的本土品牌,如自然堂、珀莱雅、丸美等,也正是借助专营店渠道崛起于大众市场。

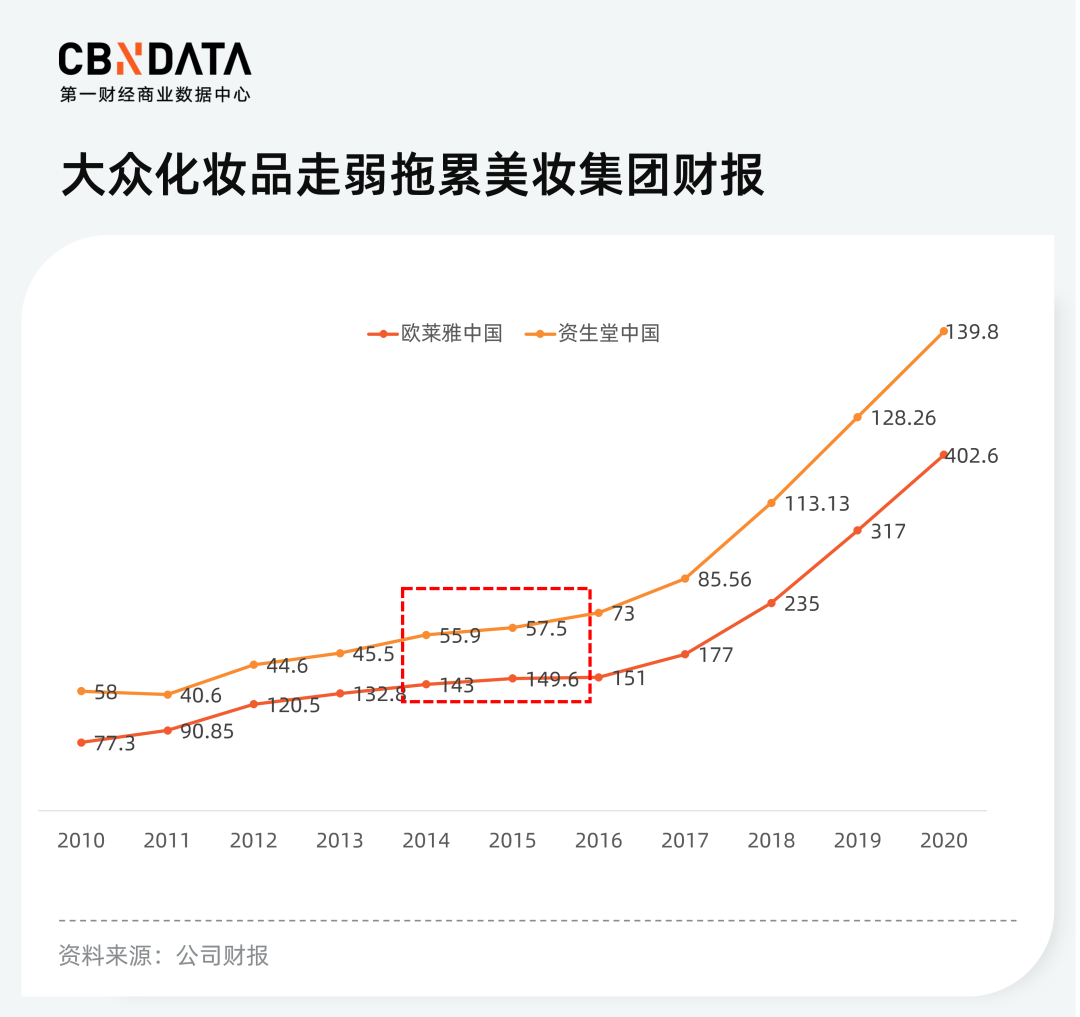

这一时期,定位大众的品牌也贡献了国际美妆集团的大部分销售额——2004年,欧莱雅的大众化妆品部贡献了集团全年7成的营收;2007年,高丝中国工厂生产的产品(大多为大众品牌)曾占到中国销售额的六成。

在海淘、代购和海外旅游等兴起下,高价美妆产品开始受消费者青睐,价差是主要原因。2015年,同样一瓶“雪肌精” 200ml化妆水在中国售价380元,而在日本药妆店基本3500日元(约合人民币200元)左右就能买得到。高端美妆市场在这一年开始崛起,大众市场则步入缩减期。

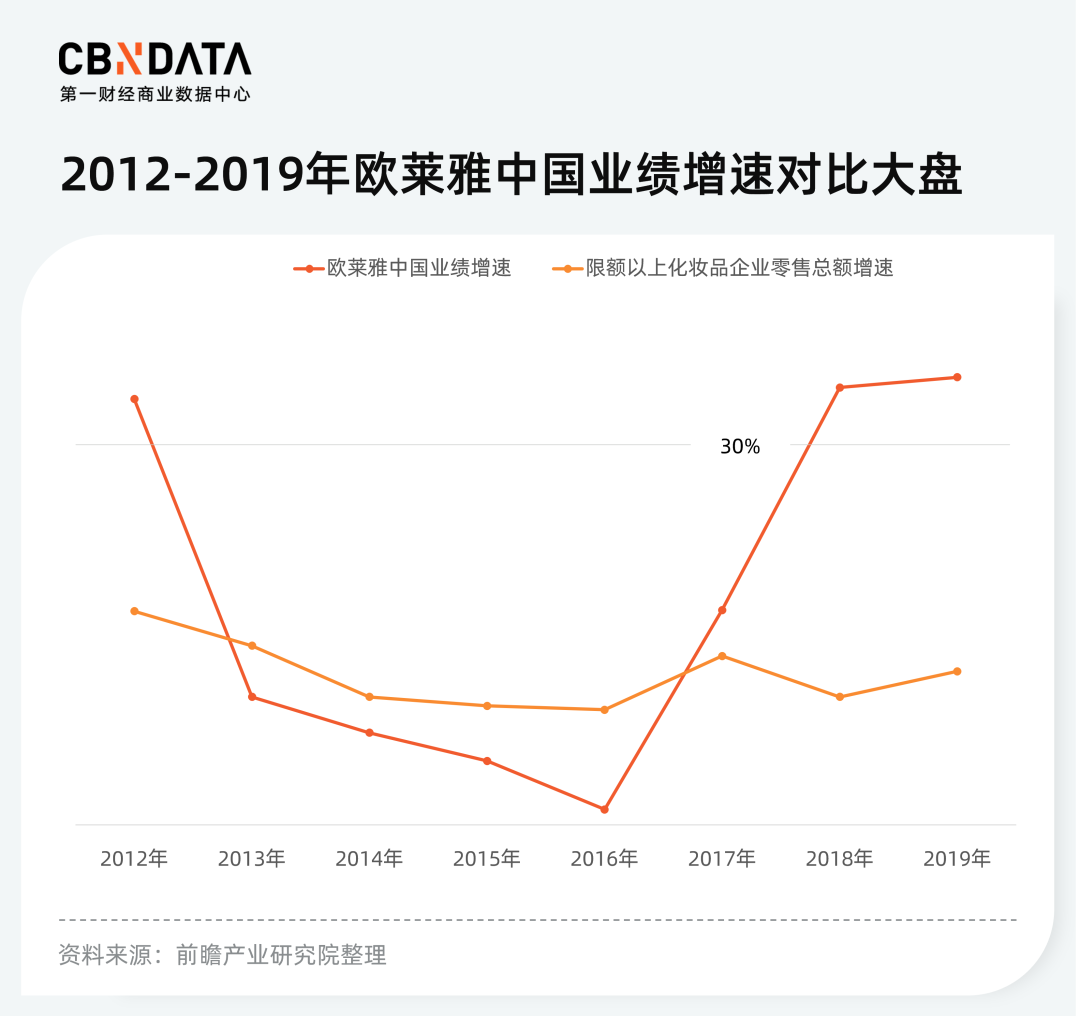

2015年,资生堂大众化妆品收入下降约25%;由于美即、NYX、美宝莲等大众品牌表现疲软,欧莱雅甚至在2016年首次取消了中国市场的业绩披露;高丝也逐渐剥离中低端产品在华的生产线,旗下本土化大众品牌美膳媛宣布天猫旗舰店于2016年4月1日停止营业。

与此同时,这些集团明显加大了对高端市场的投入。

2016年起,欧莱雅加大了对旗下品牌修丽可的投入,开出了首家天猫官方旗舰店,次年落地南京。修丽可以广受好评的色修产品为基础,力推客单价更高的抗氧CE、CF精华,迅速占领了细分赛道的龙头地位,终于跻身2019年双11天猫护肤Top10,正式从一个“宝藏小众” 品牌成为口碑销量兼具的高端护肤品牌。

高丝削减中低端产品的同时,加码了对雪肌精、黛珂等高端产品的研发, 在2016年3月推出重量级新品“雪肌精HERBAL GEL”。资生堂开始向中高端品牌发力,2017年宣布旗下中高端品牌怡丽丝尔将开辟CS渠道外的新渠道——品牌直营店,且会陆续进驻上海、广州、深圳商场内。专为国人皮肤研制的护肤品牌欧珀莱也在同年3月进行了一次全面的革新。

2017年上半年,在资生堂、CPB等高端品牌的支持下,资生堂集团在中国市场营业利润暴涨125.7%,由22.18亿日元增至50.07亿美元(约合人民币325亿元)。截至到6月底,资生堂集团营业利润飙升73.9%到346.71亿日元(约合人民币20.54亿元)。

【2018-2019的高速发展期】

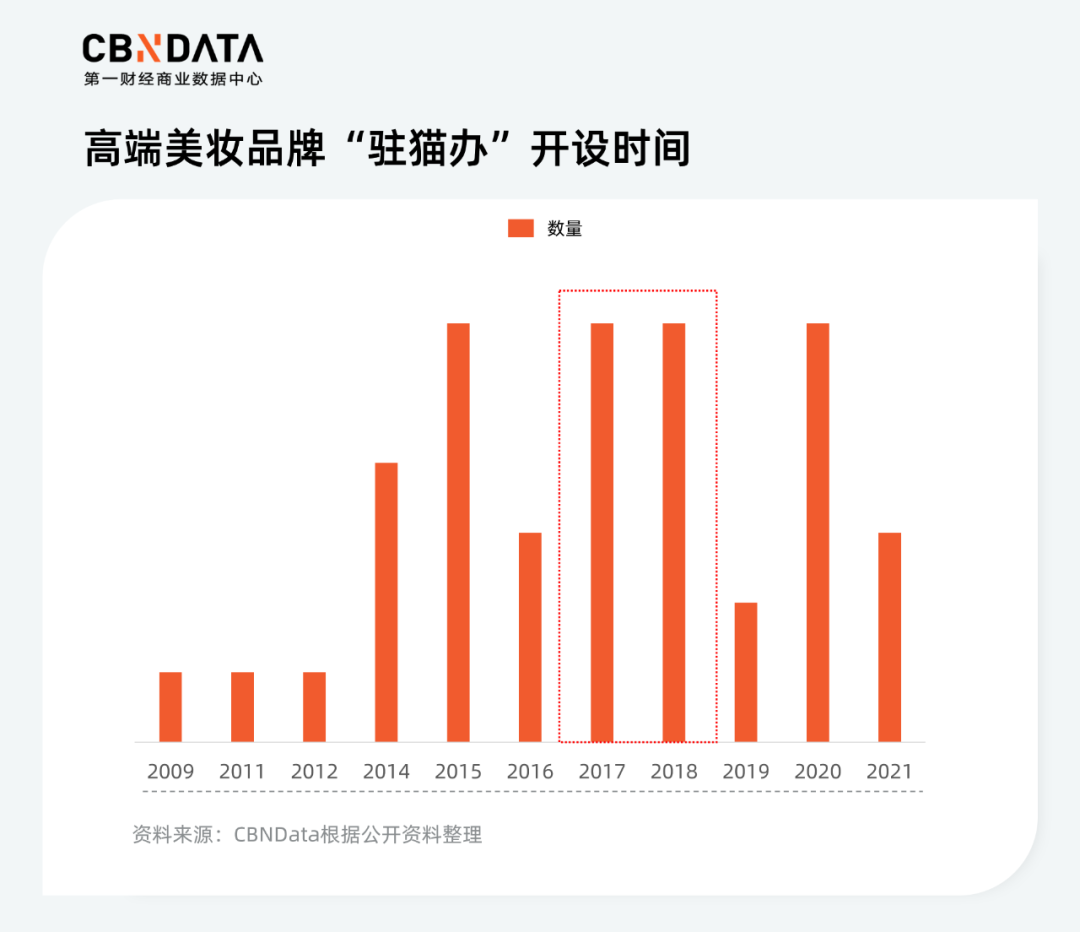

电商平台在这一时期继续展现其作为新兴渠道的强大实力。2018年,天猫上的美妆消费者已突破3亿,其中有超过5000万的95后消费者在天猫上买化妆品。平台对品牌保护机制的加强,让外资集团加速拥抱电商:从黛珂、纪梵希、阿玛尼到香奈儿,大批高端美妆品牌这一时期纷纷入驻天猫平台,且在大促期间赢得不错的销量,迅速超越国货大众品牌在市场的领先位置。

一个佐证是,2015年天猫双11美妆个护品牌Top10榜单还是国产大众品牌的天下,共占据8席,且前三名均为国货大众品牌。而2019年该榜单前三名分别为欧莱雅、兰蔻以及雅诗兰黛,另外还有SK-II和Whoo(后)两大国际高端品牌上榜。

高端品牌对集团业绩的拉动反映在财报上更为显著。

得益于海蓝之谜、悦木之源等高端品牌的表现,雅诗兰黛集团在2019年Q2销售首次突破40亿美元(约合人民币269.7亿元)。彩妆品牌中,雅诗兰黛和TOM FORD持续增长,另外BECCA的销售额几乎翻番。

资生堂2018财年净利润同比增长169.9%达到35亿人民币,这得益于资生堂在2015年首次推出的“以高档化妆品为轴心,推进积极营销和数字化转型”的VISION2020计划, CPB、IPSA和NARS几个高端品牌都保持高增长态势,由此带来净利润的逐年走高。

韩妆集团LG生活健康旗下的高端品牌Whoo(后)、苏秘等成为集团2018财年营收领跑选手。高端护肤SK-II的在华的持续增长也成为宝洁2018年财报的亮眼的一笔:美妆部门净利润大涨20%至7.59亿美元,集团止亏转盈。

【2020年至今:全面布局期】

2019年《电子商务法》的实施对代购产业形成冲击,影响了美妆集团的高端业务,但也加速集团更多以正规军的身份进入中国市场。我们发现,2020年美妆集团继续扩大高端品牌在华版图,尤其重视线上线下结合的全渠道铺设。

2020年4月,资生堂旗下品牌 MAQuillAGE(心机彩妆)在淘宝开设了海外旗舰店,且宣布奢华护肤品牌The Ginza 和自然护肤品牌BAUM 都将正式进入中国市场 。

花王集团旗下的 Kanebo Cosmetics 则计划在2021年春季将旗下高端品牌引入海南免税市场,集团旗下EquipLTD 化妆品部门的高端美妆品牌SUQQU也在2020年12月于上海开出首家专柜;2021年7月27日,欧莱雅宣布对华引入日本高端护肤及角质护肤品牌TAKAMI、巴黎奢华护肤品牌CARITA、高定与香氛品牌MUGLER,以及一个天然有机品牌。资生堂旗下高端彩妆Laura Mercier、西班牙美妆集团Puig旗下设计师品牌Charlotte Tilbury也都纷纷入华开设实体零售店。

CHARLOTTE TILBURY联手天猫国际于上海来福士推出“CT猎爱魔法美妆乐园”快闪店 图片来源:品牌

另一边,巨头们也加大了高端品牌与线上渠道的合作力度。2021年上半年,小红书平台投放最多的品牌是雅诗兰黛。根据新榜的数据,雅诗兰黛4月在小红书投放的商业笔记最多,共投放553篇。投放最多的产品是Re-Nutriv冻龄白金系列的眼霜和面霜,复投率最高的产品则是小棕瓶精华,两者都是主打产品单价千元以上的高端品牌。

高端化妆品份额超大众,国内企业还能抢占一杯羹吗?

当海蓝之谜、SKII、CPB等高端品牌开始攻占年轻消费者的梳妆台,靠着成熟代工+价格优势+爆款营销“三板斧”崛起的国货美妆品牌们也到了思考转型的时刻。

2021年一季度以来,珀莱雅、丸美和上海家化旗下护肤品牌集体涨价,用最简单的方式开启品牌的“高端化”,但上述公司的研发费用并未显著增加,甚至有所下降。靠彩妆起家的完美日记、colorkey坷拉琪等,其母公司通过收购海外小众高端品牌来完善矩阵;而从细分护肤需求切入的薇诺娜、玉泽,则选择继续在赛道深耕。但目前看来,这些举措收效均不明显。

逸仙电商收购雅漾母公司旗下品牌GALENIC,销量最高一款产品仅过万

经过复盘之后,我们发现国际美妆集团一些成功要素(例如技术实力、品牌故事性等)确实很难在短时间内为国内企业所复用,但从他们的崛起之路中,我们也梳理出一些能够帮助国内企业的经验,具体而言——

(1)提升专利有效性,科研成果应有含金量与原创性

针对“研发弱”的弊病,国内美妆集团已在有意识地加强科研投入。譬如,伽蓝集团在2018年和2019年的专利发布数量分别为54件和47件,是历年来发布数量最多的两个年份,且该集团在2020年也已有44件专利发布。

数量虽然上去了,但国内企业的专利授权率并不高。贝泰妮公司近五年有效的发明专利(即已授权的专利)仅有10项。日化巨头上海家化的近5年的有效专利数量也仅为15项,且大多数都是以现有配方的组合和常规的制备方法进行专利申请。相较之下,国外企业的授权率比国内企业高,即专利的质量和专利创造性和“含金量”更高,“模仿者”也众多。

比如,修丽可的王牌产品CE精华配方曾被Timeless、仙丽施、欧玛、obagi等数家品牌“抄袭”,包括后来被资生堂收购的纯净护肤品牌Drunk Elephant。针对此, 2018年欧莱雅曾起诉Drunk Elephant侵犯配方,此案后以庭外和解结束。

据悉,我国美妆行业大部分专利掌握在知名的代工厂手里,特定稀缺的配方只对VIP品牌开放。一个工厂会推出不同等级的配方,品牌方筛选需要足够的行业经验和甄别能力。在功效护肤的趋势下,品牌将配方买下,再进行“概念性添加”的现象十分泛滥——即在不影响配方结构的前提下,在配方中加一些不痛不痒的成分,基本不影响原有配方的稳定性,但也不会有特别效果。但随着《化妆品监督管理条例》与《化妆品注册备案管理办法》的施行,国产美妆企业今后必须要拿出真材实料,兼具含金量与差异度的科研成果。

(2)收购或孵化品牌方向:互补性、前瞻性、差异性

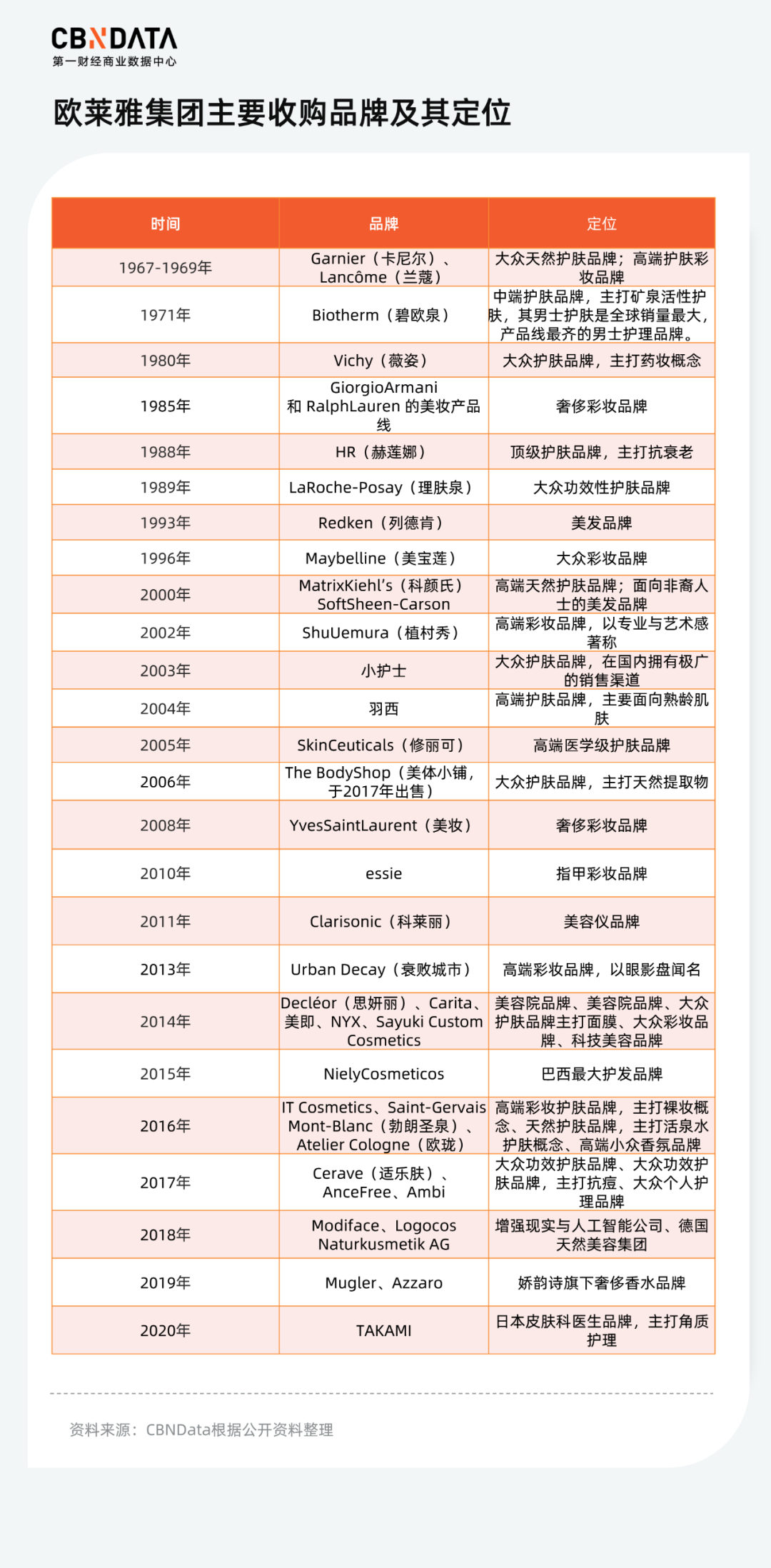

靠不断并购、收购而形成如今四大业务部门的庞大品牌矩阵的欧莱雅,其并购与收购思路值得国内企业借鉴。

首先是并购品牌定位具有差异性。譬如,主打抗衰美白的欧莱雅,价位基本在500元以下,主攻大众护肤市场,而同样主打抗衰美白的兰蔻更重视高端市场,单价基本在千元以上;同是成分党护肤品牌,百元级的理肤泉就比30ml要价1500元的修丽可亲民的多;即便同属大众护肤品牌,卡尼尔品牌更突出天然成分添加的概念,与欧莱雅形成区别;而高端线的科颜氏,也以医学护肤的概念与同为高端线的兰蔻打出差别。

欧莱雅集团常利用新并购入品牌的优势进行差异互补。以小护士品牌为例,于2003年被欧莱雅并购之时,小护士为国内第三大护肤品牌,品牌知名度高达99%,并拥有28万个销售网点。这个庞大的经销网络后续也为欧莱雅,特别是旗下大众线的品牌卡尼尔,打开了百货渠道以外的渠道与市场。

此外,欧莱雅具有前瞻性的布局,则让集团安然度过了2008年至今的三次动荡期 ——

1)2008年,金融危机爆发后,集团的大众美妆业务仍然承接住了消费者的平价美妆需求,对冲了其他业务线营收下滑的负面影响,推动集团2008年营收维持正增长、2009年营收水平基本持平于2008年。

2)2013-2019年:欧莱雅在全球面临大众线品牌形象的老化,在中国则面临韩妆与国货品牌快速崛起的挑战。然而集团高端品牌线通过新营销模式与渠道,快速扩大影响力、市占率显著提升。2018、2019年连续两年业绩维持30%以上的增速。

3)2020年:疫情严重冲击全球消费,美妆消费需求下滑。但受益于消费者对增强皮肤屏障、保持皮肤健康需求的提升,集团活性护肤业务营收增速不降反升,减少了集团整体营收损失。在国内,欧莱雅旗下理肤泉(1989年收购)+修丽可(2005年收购)+薇姿(1980年收购)的组合仍帮助集团占据功能性护肤品市场的领先地位。

以上,我们可看出欧莱雅集团并购和收购的逻辑是一致而连贯的:即在相对弱势的领域和区域进行并购布局,借助并购品牌在发源地的品牌名声与渠道资源,扩展欧莱雅集团自身在该区域与领域的市场份额。

(3)与奢侈品牌“联姻”或许是高端化最便捷的方式

除收购之外,代理品牌也是集团扩充品牌阵容的有效补充。代理品牌授予集团全球范围内使用商标进行化妆品生产和销售,合同期一般为为 5~10 年,集团每年向代理品牌支付商标使用费用。

对于集团来说,与奢侈品牌“联姻”一方面可以完善品牌矩阵,对高端乃至奢侈品品牌进行补充,也省去了集团重新打造新品牌的流程;另一方面可以收拢代理品牌忠实客群,快速积累新业务。

雅诗兰黛代理的 10大品牌无一例外都是和轻奢或者奢侈品时装品牌合作发香水、化妆品产品线,这种方式也是其他化妆品集团(如欧莱雅)采用的常规方式之一。2016年,科蒂更是一口气从宝洁手里获得了41个香水、美妆品牌,其中包括Gucci美妆香水业务的代理权,2017年又获得了Burberry香水和美妆的授权许可。

在这方面,国内企业也有相应布局,比如中国台湾地区的药妆品牌Dr Wu在大陆的业务就是由逸仙电商代理,不过在代理品牌的知名度上,国内企业明显与国外企业有一定差距。当下小众香水市场走热,国内集团或许可尝试与海外小众沙龙香氛品牌建立代理合作。

回顾外资美妆巨头的成长之路,皆非一蹴而就。面对美妆市场的高端化趋势,国产企业还有很长的路要走。

本文来自微信公众号 “消费新探”(ID:chaomoods),作者:贺哲馨,编辑:钟睿 ,36氪经授权发布。