蚂蚁在什么时候变成了大象

编者按:本文来自微信公众号“品玩”(ID:pinwancool),作者 浅蝉,36氪经授权发布。

备受关注的蚂蚁集团上市又有最新进展。8月25日晚间,蚂蚁集团在上交所科创板和港交所同时递交第一版上市招股说明书。这家全球估值最高的独角兽之一,首次向外界展示了它的真正实力。

蚂蚁的基本盘

蚂蚁有多“挣钱”,此次也首次披露。根据招股书显示,自2017年至2019年,蚂蚁集团经营收入由653.96亿元增长至1206.18亿元,年复合增长率为35.81%,2020年上半年经营收入为725.28亿元,同比增长38.0%。

非国际财务报告准则下三年间的经营利润(下同)分别为211.29亿元、-143.79亿元、320.88亿元,其中2019年经营利润同比增长超过300%,2020年上半年经营利润为276.12亿元,同比增长287.9%。

▲ PingWest品玩据招股书信息整理

此外,在用户规模上,蚂蚁绝对称得上国民应用。其中支付宝的年度活跃用户已超过了10亿,月活用户7.11亿,月活商家超8000万。过去一年,蚂蚁数金科技平台的用户为7.29亿,花呗和借呗服务用户约5亿。

这样的规模,让蚂蚁集团新定义的“国内总支付交易规模”这一新指标,在截止2020 年6 月30 日的12 个月内达到118 万亿元。显示了中国在线交易的活力。

除此之外,招股书还披露了外界一直非常关心的公司股权架构、营收结构等基本信息。

据招股书信息,蚂蚁员工持股平台杭州君瀚和杭州君澳分别持有蚂蚁集团约29.86%及20.66%的股份(合计约50.52%),共同成为集团的最大股东(控股股东)。两家公司的执行事务合伙人及普通合伙人为杭州云铂投资咨询有限公司,马云在其中持股34%,井贤栋、胡晓明、蒋芳则分别持股22%、22%和22%。

这意味着,马云可以通过杭州云铂对杭州君瀚与杭州君澳行使控制权,虽然从阿里巴巴退休,但仍是蚂蚁集团的实际掌控者。不过招股书同时强调,马云所享有的经济利益仅限于杭州云铂的有限合伙人权益(34%),而非杭州君瀚和杭州君澳的所有股份权益。

关键的2018年

招股书显示,蚂蚁集团的收入主要由三部分组成,即数字支付与商家服务、数字金融科技平台和创新业务及其他。

2015年4月,蚂蚁集团正式上线了消费信贷服务,主要包括的就是在2014年之后陆续诞生的借呗、花呗,这标志着它从纯线上支付平台向数字金融服务的转型,也因而与主要竞争对手微信支付产生了本质上的区别。

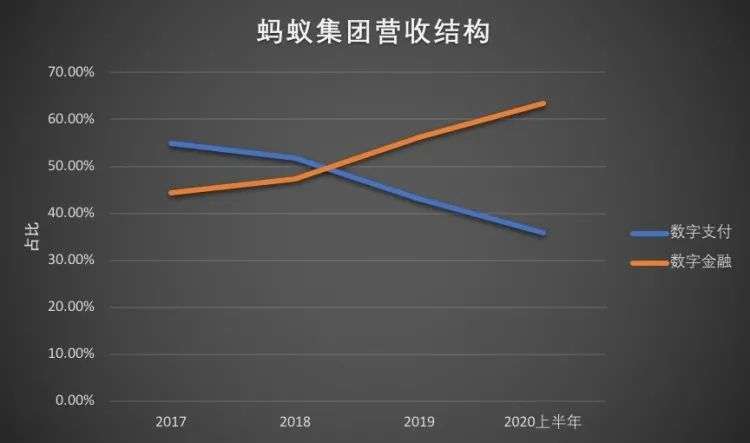

数字支付与商家服务部分(即支付宝等相关业务)曾是蚂蚁集团的收入主力,但三年间所占比重分别为54.9%、51.8%、43%,呈逐年下降趋势,而数字金融科技平台(包括微贷、理财和保险业务)带来的营收则为44.3%、47.4%、56.2%,至2019年已超越数字支付业务成为新的创收冠军。

这一结构优化在2020年上半年更为明显:数字支付与商家服务营收260.11亿元,占比35.9%;数字金融科技平台营收459.72亿元,合计占总营收的63.4%,其中借呗、花呗服务带来的营收更是占总金额的四成。背后可能与疫情带来的冲击有关。

▲ PingWest品玩据招股书信息整理

从上图的变化曲线中可以明显看出,2018年正是变化的关键节点。而回顾2018年中国数字金融市场的发展,则可以发现这家其时还名为蚂蚁金服的公司经历了多少波折动荡。

作为提供金融服务的企业,它始终承受着来自监管层面的压力,业务结构也随之受到影响。

在基本的支付业务方面,蚂蚁也遭受过冲击。2018年以前,依靠备付金吃利差的形式是其获利的重要方式之一。但不久之后央行下发《支付机构客户备付金集中存管指引》,要求2018年起支付机构客户备付金集中交存比例将由20%左右提高至50%左右,与之相比银行机构的准备金率仅有20%左右。

2018年6月,相关规定更加从严从紧,要求自2018年7月9日起,按月逐步提高支付机构客户备付金集中交存比例,到2019年1月14日实现100%集中交存。

据《财新》统计,2018年支付宝、微信支付两家支付巨头沉淀的备付金高达万亿元,在按规定上缴后,损失的利息收入可达上百亿元。

这还没完,2017年12月,央行和银监会联合发布《关于规范整顿“现金贷”业务的通知》,明确对小额贷款杠杆率作出限制。按照借呗和花呗主体公司注册地重庆的规定,杠杆率不得超过2.3倍,也就是有了明确的天花板。

受此影响,蚂蚁集团消费信贷(借呗、花呗)ABS发行量从2017年的3000亿元峰值急剧下降,2018年花呗发行规模为1042亿元,而借呗则仅有475.5亿元。二者合计占到当年消费金融ABS发现总规模的53.35%。

同时,从票面利率来看,2018年全年,消费金融ABS产品的加权平均优先级票面利率为4.65%,显著低于2017年(5.07%左右)的水平。

当年业内已通过种种数据预测蚂蚁可能会因此亏损,如今终于公开的数据也证明了这一点:2018年蚂蚁近三年唯一一次亏损,亏损达143.79亿元。

金融的蚂蚁变成科技的大象

在事情的另一面,从2017年到2018年,支付宝MAU达成了从4.99亿到6.18亿的飞跃,同比增长23.8%。回顾2018年的动态可以发现,支付宝曾推出大量红包、抽奖等推广活动,也许有人记得,当年还诞生了获得总价值一亿人民币礼物的著名支付宝锦鲤信小呆。

另外,经历过2018年的低谷之后,2019年我国消费金融ABS发行规模达到3025.67亿元。消费金融领域的ABS发行大户当属蚂蚁金服,据中国资产证券化分析网统计,2019年蚂蚁小贷在企业ABS中发行总额排名第一位。

不断收缩的监管政策也推动蚂蚁消费信贷的模式转换。

据招股书披露,蚂蚁集团目前有共计2.1 万亿信贷规模,其中98% 的资金来自合作银行和发行ABS,而非蚂蚁自有。蚂蚁在招股书中形容这个模式为:不利用自身的资产负债表开展信贷业务并且不提供担保。由我们的金融机构合作伙伴进行实际放款或实现资产证券化。也就是所谓的互联网联合贷款业务。

招股书中写道:“我们数字金融科技平台收入的占比不断提升,预计将成为我们未来增长的重要驱动因素。我们的数字金融科技平台收入的绝大部分来自向金融机构合作伙伴收取的技术服务费。”

正是2018年的一系列波动调整,让蚂蚁意识到公司金融属性太强会带来的风险,曾经提出“银行不改变,那我们就来改变银行”的蚂蚁,开始考虑让定位更明晰。

据品玩了解,2019年初蚂蚁内部正式讨论过分拆问题,即当时彭博社等报道的“一分为二,拆成一家金融公司和一家科技公司“,但最终因股东强烈反对未能成行。之后蚂蚁选择了另一条路来加强科技属性。之后公司开始统一口径,宣称蚂蚁从没想过要做一家金融机构,目标就是要做一家科技公司,最终在6月抛弃沿用许久的蚂蚁金服,改为蚂蚁科技集团股份有限公司。

如今在蚂蚁集团上市后的宣传图中这样写道:“公司营收6成来自科技服务”。也就是把曾经金融属性很强的花呗借呗等产品所属的数字金融科技平台收入,都算作了科技服务。不过在招股书中没有相关表述。

而也是在分拆争论的相同时间点,2019年9月阿里巴巴正式取得蚂蚁33%股权,结束此前2014年以来的收取技术服务的模式,转而成为主要股东。

在与监管和市场需求不断磨合的过程中,蚂蚁集团开始扭亏,2019年经营收入为1206.18亿元,经营利润由前年的-143.79亿元增至当期的320.88亿元,同比增长超过两倍。而且,今年上半年的疫情看起来也没有给蚂蚁带来严重冲击。2020年上半年经营收入为725.28亿元,同比增长38.0%,经营利润为276.12亿元,同比增长287.9%。

根据招股书,蚂蚁集团拟在科创板募资480亿元,资金将主要用来做三件事:最大的比例即40%将用于创新和科技的投入,其次是助力商家发展和数字经济升级,以及加强全球合作并助力全球可持续发展。蚂蚁会继续从金融的蚂蚁变成科技的大象。