姚振华瞄准银行牌照,宝能系潜伏郑州银行,将继续增持

宝能集团董事长姚振华即将拥有一张银行牌照,这家银行就是港股上市公司郑州银行(06196.HK)。据澎湃新闻报道,宝能系此前已经潜伏在郑州银行股东名单中,近日准备继续增持。

据21世纪报道,截至12月6日,宝能通过其在香港的资本平台金洋集团,持有郑州银行2.18亿股H股,占郑州银行已发行H股的13.06%,占郑州银行全部股份的4.25%。

不过,让人捉摸不透的是,宝能系入手郑州银行,经历过“入手—增持—减持—再增持”的过程。从权益披露看,第一笔交易发生在今年6月28日,买入郑州银行6.89%的H股股份;到7月15日,增持至22.36%;11月8日,减持至5.48%;从11月30日开始,连续四次增持郑州银行。

郑州银行是郑州市政府三大国有投融资平台之一,且是唯一的产业类投资平台,主要承担郑州市国有资产经营、重大产业项目的投资建设。

而郑州银行的股权颇为分散,给宝能系捕猎创造了条件。

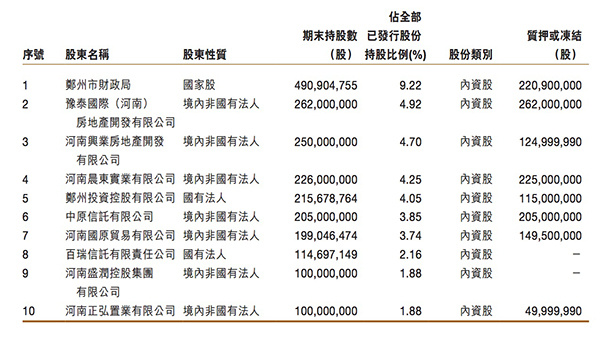

从郑州银行2016年中报显示的前十大股东来看,目前郑州市财政局持股比例已减至9.22%,仍为第一大股东,剩下九位股东的持股比例均降至5%以下。

与此同时,宝能已在11月清仓在万科股权之争中的关键资金角色之一、在香港上市的内地股份制银行——浙商银行(02006.HK)5.47% 股票。宝能系缘何此时增持郑州银行,耐人寻味。

在港股买入银行H股,与恒大集团买入盛京银行手法有类似之处。今年4月28日,恒大通过其一家全资附属公司,收购5名内资股股东持有的盛京银行17.28%股份,成为盛京银行第一大股东。

宝能系收购郑州银行过程是层层递进。

在郑州银行的股东名单中还有一位名为庄永健的自然人股东。据《揭阳新闻网》,庄永健曾为香港区潮人联会第二届董会成员,而同样是潮商的姚振华目前兼任广东潮汕商会荣誉会长。

据港交所披露的数据显示,庄永健在6月17日买入郑州银行,持股16.77%,但7月11日已全部清空所持股份。巧合的是,就在庄永健清空股份当天,自然人陈伟钦买入郑州银行,买入的比例与庄永健卖出的比例一样,同为16.77%。

在前海人寿此前曾一度逼近举牌线的广聚能源(000096.SZ)2015年年报中,陈伟钦和前海人寿同时出现在退出前十大股东的名单中。

宝能系人员现身郑州银行股东名单

澎湃在查询港交所披露的数据后发现,其实早在今年6月,郑州银行股东名单中就出现了与宝能系相关的自然人与公司。

6月28日,韦深清的名字出现在郑州银行股东名单中,持有郑州银行6.89%的股权,截至7月28日,韦深清在郑州银行的持股比例还剩下1.94%。

根据资料,韦深清在姚振华旗下的宝能地产控股的深圳宝能创展置业有限公司中担任董事一职,董事长陈焕文为宝能地产的董事。

张晓东的名字首次出现是在7月15日,港交所最新数据显示,目前其持在郑州银行的持股比例为16.77%(占外资股)。在港交所的披露中,张晓东与Amuse Peace Limited(乐和有限公司)为一致行动人。

3月30日,香港上市公司新体育(00299.HK)发布公告宣布,之前持有公司17.11%的最大单一股东Power View Group Limited(PVG)已就出售新体育的的股份订立了一份买卖协议,而买家正是上述的Amuse Peace。这笔交易完成后,Amuse Peace成为了新体育最大单一股东及主要股东。

公告披露,Amuse Peace为张晓东名下公司,这笔交易使得张晓东成为了新体育的单一最大股东及主要股东。张晓东自2016年4月1日开始担任新体育执行董事、主席兼行政总裁。

6月16日,中国金洋(01282.HK)发布公告称,Amuse Peace向中国金洋附属公司宏基信贷借款3亿元,利息每月1%,为期两年,以内部资源拨付,以新体育27.5亿股作为贷款抵押品。据联交所股权披露显示,截至4月1日,Amuse Peace持有新体育27.5亿股股份,这与抵押的股份数目一致。

值得注意的是,宝能系在2015年8月3日通过认购新股方式正式成为中国金洋控股股东,姚振华的弟弟,深圳宝能投资集团实际控制人姚建辉为中国金洋的执行董事,宝能系的持股比例达到72.45%。

此外,2009年9月至2015年12月,一位名叫张晓东的人士曾任职宝能投资集团有限公司副总裁及宝能商业有限公司总经理。宝能内部人士证实,张晓东此后从宝能离职加入一家投资公司。澎湃新闻还了解到,新体育目前的高管名单中还有数名原宝能系人士。

据澎湃,这意味着,新体育的单一最大股东是宝能系。新体育实际上已经充当宝能系在港股市场的资本运作平台。

姚建华的野心

据钜盛华此前披露的资管计划内容显示,除了宝能系旗下金融板块的核心子公司前海人寿之外,宝能系旗下还有新疆前海联合产险、前海联合基金、保险经纪、保险公估、粤商小贷、前海融资租赁金融交易中心多个金融业务平台。

其中,前海人寿正在接受保监会对其万能险业务的调查。

此外,2016年3月31日,宝能系绝对控股的中国金洋公告称,以2.55亿港元的代价,收购中国银盛资产管理有限公司、中国银盛证券有限公司、中国银盛财富管理有限公司、宏基金业有限公司、宏基信贷有限公司、宏基金融投资有限公司等6家金融公司。

至此,据澎湃介绍,“宝能系”已经拿下除了银行、期货和信托之外的金融牌照。

若姚振华能顺利收购郑州银行,则意味着姚振华将拥有一张含金量极高的银行牌照,而宝能系在港股的运作平台将增至三家:新体育、中国金洋和郑州银行。

2015年12月23日,郑州银行在香港联交所主板上市,成为继青岛银行、锦州银行之后,2015年第3家在香港挂牌的内地商业银行。

当时,郑州银行共发售H股13.2亿股(不含超额配售部分),当时持有不少于5%郑州银行股份的股东共有8家,分別为持股19.37%的郑州市财政局、郑州发展投资集团有限公司持股5.6%、豫泰国际(河南)房地产开发有限公司持股6.65%、河南兴业房地产开发有限公司持股6.34%、郑州投资控股有限公司持股5.96%、河南晨东宝业有限公司持股5.73%、中原信托有限公司持股5.2%及河南国原贸易有限公司持股5.05%。

其中,郑州市财政局同时通过其直接或间接拥有的公司持有郑州银行股份。

从郑州银行2016年中报显示的前十大股东来看,目前郑州市财政局持股比例已减至9.22%,仍为第一大股东,剩下九位股东的持股比例均降至5%以下。股权如此分散,恰好成为宝能的猎物。

然而,在香港上市7个月之后,郑州银行却宣布要回归A股。

7月18日,郑州银行发布公告称,该行董事会于7月16日通过决议,公司拟首次公开发行A股并上市,发行数量不超过6亿股。与此同时,董事会还将该行二级资本债券发行规模由30亿元上调至50亿元。

公告显示,此次回归A股上市,主要是为进一步拓宽资本补充渠道,完善公司治理结构,提升该行核心竞争力,打造境内外融资平台,实现股东所持股票的流动性。

或许是意识到宝能系的意图。对于补充资本,郑州银行显得很急切。不仅提出发行A股的计划,郑州银行董事会还调整了合格二级资本债券的发行规模,将二级资本债券发行规模由30亿元上调至50亿元。

据郑州银行2016年中期报告显示,截至6月30日,该行资产总额为3158.45亿元,较年初增加502.22亿元,增幅18.91%;存款余额1950.62亿元,较年初增长258.67亿元,增幅15.29%。实现税前利润27.8亿元,同比增长21.72%,实现净利润21.31亿元,同比增长21.7%,期末不良贷款率为1.30%,较年初上升0.20个百分点。